Sieltä lähti Citigroupilta äskeisessä flash crashissa miljoona lappua laitaan, todennäköisesti siellä oltiin vähän viritelty stoppareita ![]()

Sieltä lähti Citigroupilta äskeisessä flash crashissa miljoona lappua laitaan, todennäköisesti siellä oltiin vähän viritelty stoppareita ![]()

Vähän viittaa siihen, että tää oli tälläinen once-in-a-lifetime diili, johon vaan tartuttiin ASAP.

Citi päivän ylivoimaisesti isoin myyjä tällä hetkellä, ja laskeskelin niiden vwapiksi 61,96 SEK. Halvalla meni.

Miksiköhän oli Square Enixillä noi suuri kiire kaupitella. Tuliko Avengersista niin paljon takkiin? Marvel-lisenssit eivät varmaan ole ihan sieltä halvimmasta päästä.

Mielenkiintoista on miten käy muuten Avengersin kanssa koska se on Crystal Dynamicsin tuote ja ns. live service-peli. Liittyisiköhän se vielä näihin auki oleviin asioihin, eli Embracerin pitää selvittää lisenssikuvioita ennenkuin tiedetään mitä käy tuon pelin osalta? Ja toinen vähemmän-loistavasti rahaa takonut Square Enix/Marvel-peli (Guardians of the Galaxy) oli puolestaan Eidos-Montrealin käsialaa.

Molempien pelien osalta kyllä ihmetyttää suuresti miksi lähtivät tekemään “mockbuster”-lookilla, ts. lisenssoitiin Marvelin hahmot, mutta ei lisenssoitu leffojen näyttelijöitä, joten tehtiin triple-A lookilla peli jonka hahmot eivät näytä Marvel-leffojen hahmoilta. Tulos sitten vähän mitä oli. Ja Avengersin osalta ei itse pelinäkään ollut oikein mistään kotoisin vaikka tuon ohittaisikin. Guardians of the Galaxy sitten hieman parempi, mutta sekin vähän “meh 8/10, menettelee”-tasoa.

"To summarize, we believe shareholders in Embracer will be happy with these acquisitions (viewed with a long-term perspective). The best time to buy this type of asset is when sales show weakness, but you know the underlying strength’s both in creativity, quality, and the IP. The Embracer-stock is only up 2-3% today, which is yet another proof of the short-sighted market sentiment right now.

These studios have shown some disappointing sales figures in their latest games, but clearly have both the talent and the IPs to do a better job for its shareholders in the future. We think Embracer’s offer to continue its independence as a studio and its relationship with Saber and Koch Media was the main reasons why Embracer and not Microsoft and Sony was the best buyer"

Järkyttävän halpa hinta. Embracer sai liudan hyviä studioita ja IP:eitä talliinsa.

Eidos Montreal ja Crystal Dynamics tekevät aidosti hyviä pelejä, nyt vain markkinointi kuntoon ja Square-Enixistä johtuneet tyhmyydet pois peleistä ja tuossa on isosti potentiaalia.

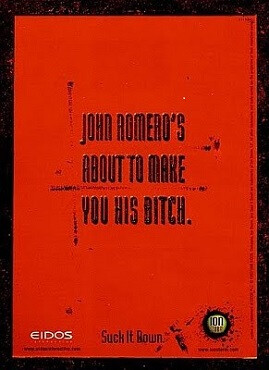

Vaikkei tuota ostettua IP portfoliota avattu vielä tarkemmin, niin taitaa olla melko top heavy, kun sieltä Eidosin julkaisuhistoriasta löytyy tämmöisiä klassikkoja kuten Daikatana.

Kai näillä “klassikoilla” jotain arvoa on.

Epic Games Storessa Asmodeen lautapelistä digiversio ilmaiseksi saatavilla. Paljon tuota fyysisenä pelanneena pidin myös digiversiosta. Maksullisia lisäosiakin saatavilla/tulossa, joten tuon ilmaiseksi antamisella (ja Epicin oletettavasti maksamalla kertasummalla tai miten sitten näissä yleensä hoituukaan) ehkä saadaan lisäosille ostajia.

Pelille vahva ostosuositus, mikäli et ole Steam-FTW-fanaatikko ![]()

Yksi isompi ja toinen pienempi launch tähän viikkoon. Songs of Conquest on ilmeisesti saanut aika lentävän lähdön ollakseen noinkin pienen tiimin tuotos. SteamSpy arvioi pelille 20-50 tuhatta omistajaa, ja arviot ovat yhä erittäin myönteisiä. Evil Dead ei ole Steamissa, joten tuota dataa ei ole saatavilla.

https://embracer.com/wp-content/uploads/2022/05/1581791.pdf

Net sales increased by 117% to SEK 5,228.5 million (2,404.2).

Net sales for business area Games increased by 124% to SEK 4,417.5 million (1,975.2). THQ Nordic SEK

328.3 million (354.6), Koch Media Publishing SEK 543.3 million (464.9), Coffee Stain SEK 171.2 million

(780.9), Saber Interactive SEK 448.0 million (270.7), DECA Games SEK 615.1 million (104.2), Gearbox

Entertainment SEK 606.1 million (-), Easybrain SEK 1,134.2 million (-) and Asmodee SEK 571.2 million (-).

Organic growth in constant currency for business area Games amounted to –34%. Pro forma growth in

constant currency for business area Games amounted to 3%.

Net sales for business area Partner Publishing/Film increased by 72% to SEK 736.5 million (429.0).

EBITDA increased by 26% to SEK 1,472.7 million (1,172.5), corresponding to an EBITDA margin of 28%

(49%).

Operational EBIT increased by 17% to SEK 1,052.4 million (903.2) corresponding to an Operational EBIT

margin of 20% (38%).

Cash flow from operating activities amounted to SEK 1,589.5 million (1,521.8). Net investments in intangible assets amounted to SEK –998.3 million (598.9). Free cash flow before change in working capital

amounted to SEK 378.6 million (531.3).

Adjusted earnings per share was SEK 0.81 (1.03).

Edit: ennusteet vielä tähän

Näyttää tietysti hienolta tuo ensimmäinen rivi, kun liikevaihto on kasvanut noin hurjasti. Mutta tietysti yritysostojen kautta. Orgaaninen kasvu taas on kovin kehnoa. Viimeaikaiset kurssilaskut vaikuttavat perustelluilta. Mielenkiintoinen markkinareaktio taitaa tulla.

Yhteisluvut osuivat aika tarkalleen Redeyen ennusteisiin. Tavoitehintaan on matkaa 100% eli voitaneen pitää parempana suorituksena mitä markkina on odottanut. Uudet firmat Gearbox, Easybrain ja Asmodee suorittivat nätisti yli ennusteiden. Jos markkinalla oli niiden osalta pettymyksen pelkoa niin se ei toteutunut.

Vertailukaudelle osui Valheimin julkaisu, joten ei tuo negatiivinen orgaaninen kasvu pitäisi tulla minään yllätyksenä.

E: raportissa tosiaan mainitaan, että Valheimista oikaistuna kvartaalin orgaaninen kasvu olisi -2 % (-34 %) ja koko tilikauden orgaaninen kasvu - 1 % (-7 %). Jossei nuo luvut ole häikäiseviä, niin eivät ne onneksi anna syytä paniikkiinkaan.

Mahdoton sanoa, miten markkinat reagoivat tällaisena päivänä.

Ainakin IFRS-raportointi nähdään seuraavassa osarissa ja keskipitkän aikavälin ohjeistus säilyy. Tuskimpa analyytikot isommin muuttavat näkemyksiään

Itse mietin, että ei tuon kokoisessa yrityksessä katalogit täynnä pelejä ja yhtiöitä Valheim saisi erottua tuollaisena piikkinä. Sen myynti kannatteli viime vuonna muutaman kvartaalin käytännössä. Nyt se sitten näkyy tuollaisena piikkinä, joku miettisi, kun muuta ei oikein ole julkaistu.

Eikös liikevaihdon kasvu ylittänyt ennusteet aika massiivisesti, vai olivatko analyytikot jättäneet jotkin yritysostot huomiotta (aika hidasta reagointia analyytikoilta siinä tapauksessa)? Marketscreenerissäkin 4411e vs 5229a. Eli lähes 20% ennusteylitys. EBITDA/EBIT alituskin oli aika minimaalinen, toki marginaalissa isompi, mutta olivatko uudet yhtiöt kannattavuudeltaan heikompia, mikä selittää sitä? Huutelen täällä taas sijoittajana, jota kiinnostaa tässä yhtiössä ja tässäkin markkinatilanteessa edelleen enemmän lv kasvu kuin kannattavuus niin kauan kuin uusia yhtiöitä ostetaan ![]() .

.

Reilusti yli meni liikevaihto siitä mitä konsensus odotti. Proforma orgaaninen kasvu 17% on hurja FY revenue 31b pro forma ja toteutunut 17b siellä on isosti kasvua sisällä tälle vuodelle

Tässä on nyt tietty yleisempi trendi, jota itse seuraan hyvin tarkasti. En ole ihan varma selittääkö joku tässä jo noin suurta pudotusta orgaanisessa kasvussa:

Vuosi sitten Embracer oli huomattavasti pienikokoisempi yhtiö, jolle Valheimin merkitys oli järjettömän iso. Gearboxia ei ollut vielä konsolidoitu lukuihin, Asmodeeta ei luonnollisesti vielä ollut, ja mobiilisegmentin liikevaihto on noin 17-kertaistunut vertailukaudesta (Easybrain + CrazyLabs hankittiin vasta sen jälkeen). Siksi tuo vertailukausi vuoden takaa on epäreilun kova, koska suurta osaa nyky-Embracerin studioista ei lasketa mukaan orgaanisen kasvun vertailuun. Raportissa on huomautettu tästä:

It should be noted that organic growth only covers SEK 1,396 million or 32% of reported net

sales in business area games during Q4 21/22. Pro forma growth is calculated as if all units

of business area games at the end of Q4 21/22 had been part of the Group in Q4 20/21, thus

yielding a higher coverage [pro-forma kasvuluvut Q4/21-22: 3 %; FY21-22: 18 %]. The difference between the organic and pro forma growth rates is primarily explained by the strong performance of companies acquired during the year.

Jatkossa tuollaisia piikkejä tulisi toki nähdä vähemmän, kun yhtiön kokoluokka kasvaa (paitsi jos läpilyönnit kasvavat samassa suhteessa ![]() ).

).

Joitain huomioita webcastista: