Toissapäivänä saatiin taas yksi ja tällä kertaa ehkäpä jopa viimeinen sopu aikaiseksi TVO:n ja ranskalaisten kesken Olkiluoto 3:n viivästymiseen liittyen. Koska nyt ollaan saatu jo polttoaineet ladattua, niin pidän henkilökohtaisesti jo ihan todennäköisenä nykyisten aikataulutavoitteiden pitävän. Tähän liittyen tartuinkin hiukan @Juha_Kinnunen:sen yhtiöraportin lyhyisiin kommentteihin hankkeen mahdolliseen valmistumiseen liittyen.

“Lievä huolenaihe on Suomen aluehintojen kehitys lähivuosina. Vaikka Olkiluoto 3:n säännöllisen sähköntuotannon alkaminen (oletettavasti) helmikuussa 2022 on markkinoiden tiedossa, emme ole varmoja, ovatko vaikutukset Suomen kysyntä/tarjonta -tasapainoon arvioitu oikein.”

Tästä on helppo olla samaa mieltä. Olkiluoto 3:n käydessä täydellä teholla on varsin todennäköistä, että Suomen SPOT-hinnat “lukkiutuvat” lähes pysyvästi kiinni Tukholman (SE3) hinta-alueeseen, tai ainakin on hankala nähdä syitä miksi Suomen hintatasot tulisivat pysyttelemään Tukholmaa korkeammalla. Efektiä voimistaa Olkiluoto 3:n lisäksi myös Suomessa voimakkaasti lähivuosina lisääntyvä tuulivoimantuotanto, joka osaltaan myös painaa Suomen hintoja kiinni Tukholman tasoon. Toki myös Ruotsiin rakennetaan paljon tuulivoimaa, mutta jos olen oikein ymmärtänyt niin painopiste on melko vahvasti Pohjois-Ruotsissa, eli SE1 ja SE2 alueilla.

Kun nyt sitten katsoo tulevien vuosien 2023-2025 aluehintaerojohdannaisten hintoja, niin Suomen osalta pyöritään 4€/MWh ja Tukholmassa 3 €/MWh tasoissa. Mitään kovin isoa virhehinnoittelua näissä ei siis enää markkinalla ole, eikä siten valtavaa muutosta nykyiseen markkinatilanteeseen ole odotettavissa. Suomen ja Tukhoman aluehintaerot voivat itseasiassa jopa pitkällä aikavälillä pysytelläkin johdannaismarkkinalla tämänkaltaisessa erossa, koska markkina oletettavasti hinnoittelee Suomen aluehintaeroa pienellä preemiolla, riski Suomen aluehinnan nousuun kun on Tukholmaa selkeästi korkeampi vaikkapa voimalavikojen vuoksi.

En siis hirveän isoa negatiivista yllätystä osaa tältä osin odottaa, markkina on suht hyvin tilanteen jo hinnoitellut. Toki tuo Tukholmankin aluehintaero voi pientä alamäkeä tulla näkemään, mutta mitään dramaattista ei lienee luvassa. Vaikka kyllähän tuollainen 1-2 €/MWh pysyvä hinnanpudotuskin ihan oikeaa rahaa Fortumin mittakaavassa tarkoittaisi. Tietysti sitten jos vertaa tuota 2023 eteenpäin hinnoiteltua aluehintaeroa viime vuosien toteumaan, niin sitten vaikutus on jo suhteessa suurempi ja nimenomaan sateisina kesinä riski todella alhaisiin aluehintoihin myös Suomessa tosiaan kasvaa, kuten Juha kirjoitit. Tällöin Fortumin suojauksien merkitys kasvaa entisestään, alhaisista kesähinnoistahan kun ei ole juurikaan haittaa jos/kun kesäajan keskimääräistä pienemmät tuotantovolyymit on suojattu etukäteen esimerkiksi vuosituotteilla.

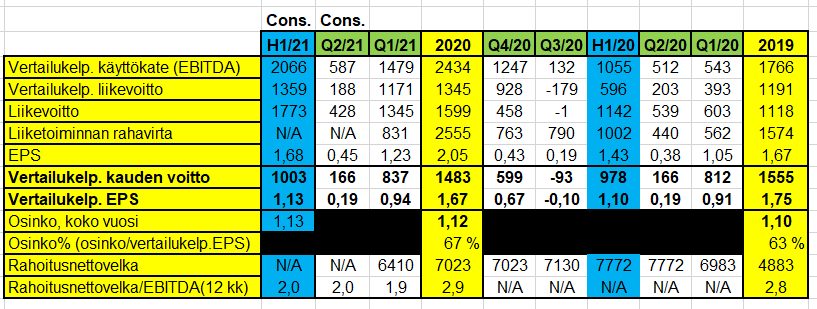

“Fortumin 25 %:n OL3-omistusosuus vastaa noin 400 MW:n kapasiteettia, mutta surullisen kuuluisa rakennushanke ei tule olemaan yhtiön tulokselle positiivinen ajuri.”

Tähän kommenttiin toivoisin vähän lihaa luiden ympärille, eli minkälaista omakustannehintaa Juha suurinpiirtein OL3:n tuotannolle povaat? Yritin tätä itse hiukan laskeskella, ja pääsin todella karkeilla arvioilla hyvinkin alle 30 €/MWh omakustannehintaan, mikä olisi selvästi alle systeemituotteidenkin futuurihintojen tulevina vuosina.

Laitoshan tulee nyt viimeisimmän tiedon mukaan maksamaan TVO:lle 5,7 miljardia euroa, mistä saadaan laskettua vuosittaiset poistot TVOn toimintakertomuksen mukaisella 61 vuoden poistoajalla ja päädytään karkeasti 7 €/MWh kuluihin. Toisaalta tästä saadaan myös hahmoteltua korkokustannuksia, jotka TVOn keskimääräisellä 1,56% korkotasolla ja tavoitellulla 75% luototusasteella pyöristyisi tasolle 5 €/MWh. Tähän päälle sitten ydinvoimatuotannon muuttuvat kustannukset noin 7 €/MWh plus oletettavasti kohtalaisesti TVO:n nykyiseen organisaation skaalautuvat muut toimintaan liittyvät kulut, sanotaan nyt vaikka 5 €/MWh. Viimeisessä luvussa on tosiaan hiukan skaalautumista arvioitu, eli esim hallinnon, toimitilakulujen ja työntekijäkustannusten ei oletettaisi samassa suhteessa kasvavan vaikka uusi laitos päälle pyörähtääkin. Tämä muuten sitten tulisi epäsuorasti laskemaan myös OL1 ja OL2 omakustannehintoja jonkin verran, kun nämä kulut tulevat jakautumaan lähes kaksinkertaiselle energialle verrattuna nykyiseen.

Tällä Aku Ankka- mallilla päästäisiin omakustannehintaan 24 €/MWh. Tähän tulee sitten päälle vielä vuosittaiset lainanlyhennykset, jotka toki ainakin alkuvuosina voivat olla korkeitakin. Tavoitteena TVO:lla kuitenkin varmasti on pyörittää lainasalkkua aktiivisesti eteenpäin, eli tältä osin vaikutus Mankala- hinnoitteluun pyritään oletettavasti pitämään maltillisena.

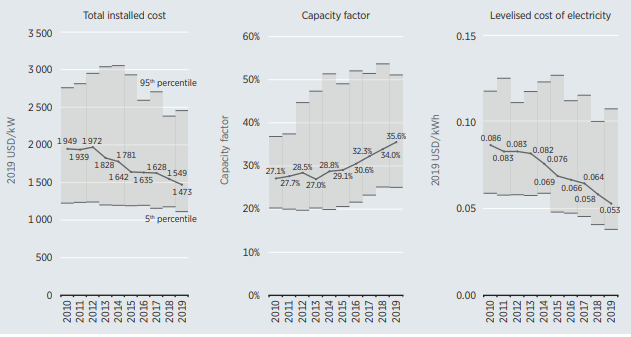

Laskelma on tosi karkea ja sisältää varmasti selkeitä virheitäkin, mutta noin niinkuin ylätasolla tässä pitäisi ymmärtääkseni olla oikean suuruusluokan luvut kyseessä. Mielellään näitä saa kyllä haastaa. TVO:han sai laitoksen käytännössä puoleen hintaan todellisiin kustannuksiin verrattuna, eli tältä osin ei pidä hirttäytyä siihen faktaan, että uuden ydinvoiman markkinaehtoiset toimintaedellytykset ovat vähintäänkin vaakalaudalla tässä nopeasti kehittyvässä energiaympäristössä. Jos valmistaja maksaa puolet viuluista niin moni huonompikin investointi muuttuu kannattavaksi

Summa summarum, verrattuna nykytilanteeseen jossa OL3:n omistajat Mankala- mallin mukaisesti maksavat monenlaisia korko-, työntekijä- ja projektikuluja eli hankkeen tulosvaikutus on negatiivinen, olettaisin heti alkuvaiheessakin laitoksen pyörähtäessä käyntiin kassavirran muuttuvan suhteellisen neutraaliksi niin, että lainanlyhennysten jälkeenkin kassavirta on suht huonossakin skenaariossa nollan luokkaa (ja tämä siitä sitten paranisi aikaa myöten). Karkeasti hahmottelisinkin, että nykyisen negatiivisen tulosvaikutuksen muuttuessa edes neutraaliksi, olisi tulosajuri nykyiseen verrattuna positiivinen

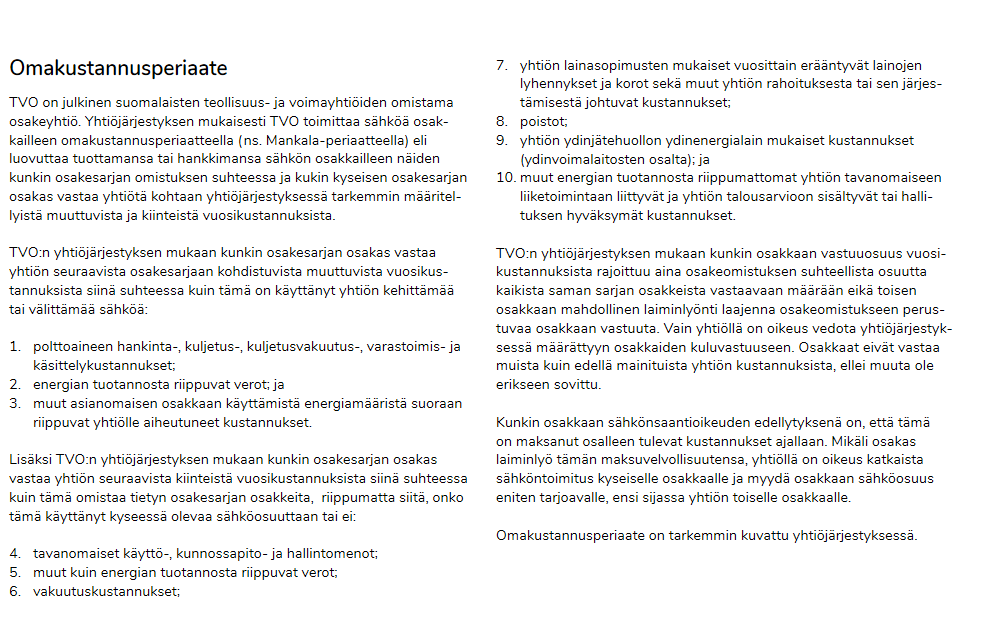

Ps. Omakustannehinta tosiaan muodostuu TVO:n vuosikertomuksen perusteella kuvan mukaisesti, siksi esim noita poistoja yllä laskeskelin.

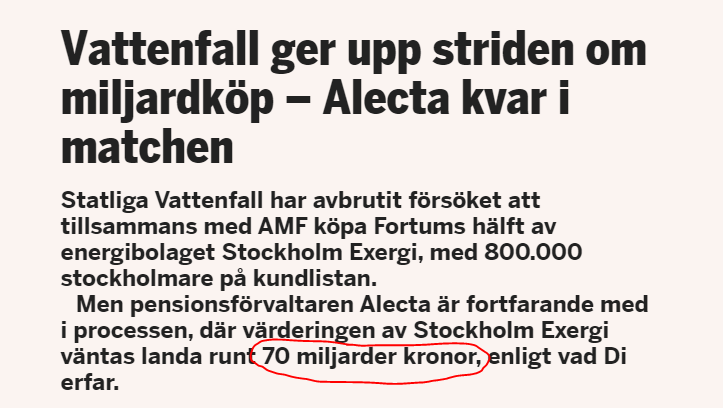

![]() (tällä ehkä vaikutusta siihen miksi Fortum ei tosiaan yli kahteen vuoteen ole uusia hankkeita Intiassa voittanut)

(tällä ehkä vaikutusta siihen miksi Fortum ei tosiaan yli kahteen vuoteen ole uusia hankkeita Intiassa voittanut)