Hi Guys,

thank once more for the interest in Incap. Great questions as usual and I will do my best to answer them

Q: Your inventory continues to grow faster than your revenue due to “higher customer demand”. Is the inventory growth a better indicator of your real underlying demand (if no supply chain disruptions or component shortages existed)?

A: Yes, it is a good indicator on what is coming.

Q: How have currency fluctuations impacted revenue and EBIT during this quarter?

A: Currency fluctuations had only a minor impact on revenue; we calculated that it was +3.5%, and even smaller on EBIT, +0.5%.

Q: In the Q1 webcast, you said that your new customer acquisition is active and is done with a very tight screening process. How would you describe your H1 new customer acquisition? What kind of demand has there been and what kind of results have been achieved through this activity?

A: We constantly look for new customers, and new customers were signed also in the first half of this year, two of them are over EUR 1 million.

Q: How would you describe the development of demand and customer loyalty of existing large customers (> 1 M€ customers)?

A: Demand for electronics is growing. The increasing need for sustainable energy solutions, medical equipment, emerging 5G and IoT ecosystems and the proliferation of electric vehicles contribute to the demand growth. Population growth and aging population will also create opportunities in for instance health care technology.

We have good, long-term relationships with our large customers.

Q: Is your customer base more dispersed or more concentrated compared to 2021?

A: We have a larger number of customers than ever before. We are also very happy with our long-term relationships with our large customers, but we are also constantly working on diversifying our customer portfolio.

Q: During recent quarters you have reported of a favourable production mix which has driven strong growth and high profitability. Can we assume that this “favourable production mix” will become the norm?

A: In general, there are small variations in the product mix depending on what our customers order, but overall, we expect it to be like the current one.

Q: Could you comment on the dynamics of the product mix and how we should think about these going forward? Your new factory in India, what type of product mix will that have?

A: In general, there are small variations in the product mix depending on what our customers order, but overall, we expect mix to be more or less like what we have now. In India, the mix will be like the current one with the new factory.

Q: What is your current capacity situation?

A: As we said in the Q1 webcast, we have some extra capacity for new customers. On the other hand, we adapt our capacity to customer demand, and we carefully plan capacity increases.

Q: The energy crisis is one of the serious topics in Europe today. How will it affect Incap now and in the next 1-3 years?

A: In general, increased costs are transferred to customers. We have not seen all effects of the war in Ukraine.

Q: The COVID pandemic and Russia’s invasion of Ukraine gave a strong impetus to shift production “back” to Europe and other stable countries. Is Incap well positioned to deal with this situation in the future, with production capacity in Europe and India?

A: Incap is well positioned regarding backsourcing in Europe, with existing production facilities in Estonia, Slovakia, and U.K.

Q: You changed your guidance on 20 July 2022. Could you please tell us which factors contributed to your more positive expectations?

A: We changed our guidance, as we now have improved visibility related to our customers’ forecasts and our own assessments of the business development.

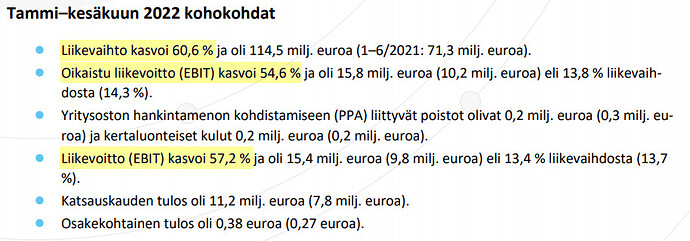

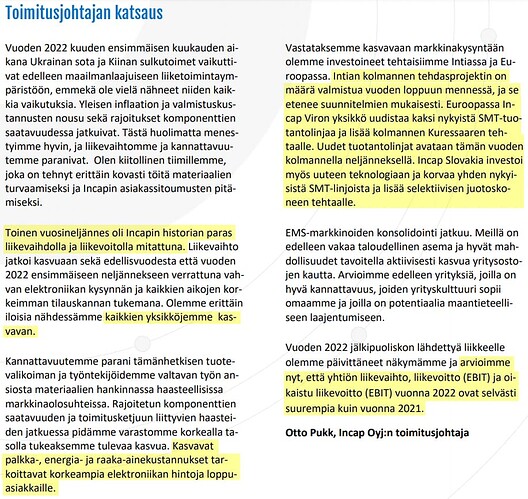

![]() . Liikevoitto (100%) kasvoi liikevaihtoakin (80%) kovemmin, mutta katsauskauden tulos/EPS ei kasvanut ihan yhtä kovaa

. Liikevoitto (100%) kasvoi liikevaihtoakin (80%) kovemmin, mutta katsauskauden tulos/EPS ei kasvanut ihan yhtä kovaa ![]() .

.![]()