Ennen nollakorkomaailmaa pidin käteiskassaa Seligsonin Rahamarkkinarahastossa, joka sijoittaa 3kk korkoon ilman merkintä- ja lunastuspalkkioita. Nyt olen pitkästä aikaa tehnyt saman liikkeen, kun rahaston tuotto on nytkähtänyt taas vihreälle. Näin lyhyen koron arvo ei samalla tavalla heilahtele korkotason mukana kuin pidempi. Toisaalta tuottokaan ei sijoitusmielessä ole kummoinen, mutta muuta työtä odottavalle käteiskassalle se on kuitenkin parempi kuin nollakorkoinen pankkitili (paitsi jos korot nollassa).

Musta tuntuu, että tällä hetkellä korkorahasto, mikä sijoittaisi velkapapereihin, joilla on alle vuoden jäljellä oleva juoksuaika ja pitäisi ne erääntymiseen saakka tuottaisi parhaiten. Kun papereita ostetaan ja myydään edestakaisin, niin periaatteellisella tasolla voi tehdä paremmat tuotot, mutta käytäntö voi olla päinvastoin.

Tuo on totta, mutta ihan ok tuottoa kai saa vaikka korot pysyisikin nykytasolla. OP:n mukaan High Yield yrityslaina ETF:ssä, joita suosittelevat, on juokseva tuottotaso noin 8%. Ja tämä antanee jo suojaa pientä korkojen lisänousuakin vastaan.

The Great Rotation

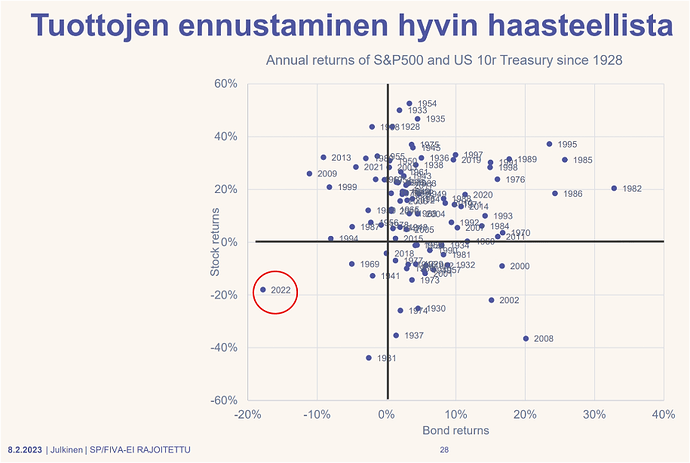

Viimeisen vuoden aikana on nähty rotaatiota kasvuosakkeista arvo-osakkeisiin. Inflaation noustessa, myös korot ovat olleet voimakkaassa nousussa. Kasvuosakkeiden arvostus on romahtanut kun korkeampi diskonttokorko vaikuttaa niiden tulevaisuuden kassavirtojen nykyarvon voimakasta laskua. Arvo-osakkeet ovat pärjänneet paremmin, koska ne tuottavat positiivista kassavirtaa ja laadukkaimmat yhtiöt pystyvät viemään kustannusten nousun hintoihin.

Entä sitten korot? Korkomarkkinat ovat olleet melkoisessa myllerryksessä tänä vuonna. Korkojen laaja-alaisen nousun seurauksena korkopaperit ovat menettäneet merkittävän osan arvostaan. Alamme olla kuitenkin jo lähempänä sitä hetkeä, jolloin korot eivät enää nouse - ainakaan merkittävästi. Silloin korkomarkkinoista tulee houkutteleva markkina myös yksityissijoittajille. Kun ensi vuoden aikana oletettavasti korot kääntyvät taantuman ja FEDin Pivotin seurauksena laskuun, on koroista saatavilla merkittävää tuottoa. Moni nykysijoittaja ei välttämättä ole kokenut sitä aikaa kun korot ovat tuottaneet osakkeita paremmin, eivätkä ymmärrä miten korkotason lasku vaikuttaa bondien arvoon. Suosittelen itsekullekin tutustumista aiheeseen.

Otaksun arvo-osakkeiden pärjäävän ensi vuonnakin kasvuosakkeita paremmin, joskin niidenkin tuotto jäänee negatiiviseksi. Talouden viilentyminen, yritysten kasvaneet korkomenot ja sijoittajien kohonnut riskitietoisuus ajavat osakekursseja alaspäin. Onko nyt siis hyvä aika tehdä oman salkun rotaatiota kohti korkomarkkinoita? Ehdottomasti, vaikka tulevaisuus ei seuraisi yllä maalailemiani suuntaviivoja, on koroista tullut jälleen uskottava sijoituskohde, joka tarjoaa sekä tuottoa että hajautushyötyjä.

P.S. The Great Rotation on siinä mielessä huono termi, että siitä saa sen käsityksen että rahaa ikään kuin siirtyisi yhdestä omaisuusluokasta toiseen. Näinhän ei suinkaan tapahdu, sillä aina kun joku myy arvopaperin joku toinen sen ostaa. Pikemminkin tulee ajatella, että yksi omaisuusluokka tulee suositummaksi kuin toinen, mikä näkyy niiden arvostuksissa. Omassa salkussa toki tuota rotaatiota voi tehdä!

Joo, jos korkotaso jää paikoilleen sijoittajat saavat suunnilleen sen hetken korkotason mukaisen tuoton.

Tuo 8% juokseva tuottotaso kertoo siitä, että kyse on roskalainoista, ei tuollaisia korkoja normaalit hyvässä kunnossa olevat yritykset lainoistaan maksa. Näihin lainoihin liittyy tavallista suuremmat riskit, etenkin korkotason noustessa on mahdollista, että tällaiset yhtiöt eivät kykene maksamaan täysimääräisesti lainojaan takaisin. Siksi se tuottotaso on noin korkea - ilmaisia lounaita ei ole. (Riskipuolella high yieldeissä ollaan korkojen ja osakkeiden välimaastossa.)

En omalla opiskelulla ( perusteista mm. https://www.porssisaatio.fi/wp-content/uploads/2011/12/korko_opas_2018_www.porssisaatio.fi_.pdf ) enkä pankin varainhoitajan kanssa keskusteltuanikaan millään pääse pallon päälle näissä korkomarkkinoissa.

Kapasiteettini riittää ymmärtämään rautalangasta väännettynä miten yhden velkakirjan arvo elää korkotason mukaan, mutta en pääse siitä eteenpäin hahmottamaan kokonaisuuden dynamiikkaa.

Ihmettelen siis. Ja kyselen.

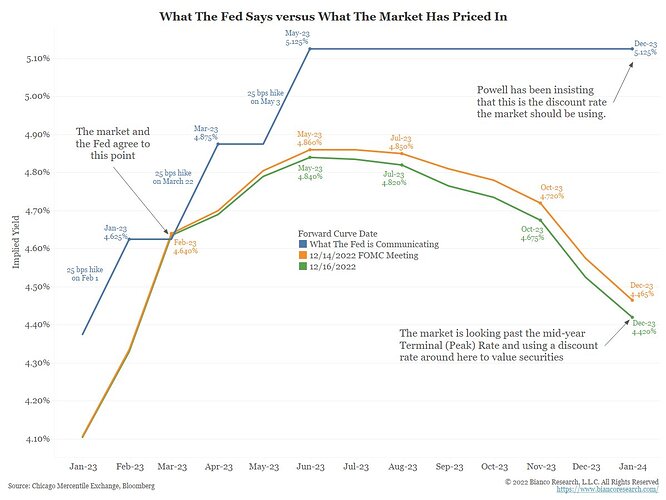

Ensinnäkin: Eikö tuossa ole aika selvä arvio, milloin korkohuippu saavutetaan:

Odotetaanko nyt ensi kesään ja sitten panokset korkorahastoon? Tuntuu liian helpolta? Ilmaisia lounaita ei ole, joten mikä tässä on juttu. Jos osakemarkkinat katsoo 6-x kk eteenpäin, niin eikö korkomarkkinat myös hinnoittele tuon jo etukäteen?

Toiseksi:

Varainhoitajalta kysyin tuosta @kapteeni_indeksi n hahmottelemasta kuviosta, koska samaa itse pohtinut. Ennakoiden tilannetta, jossa taloudessa ja osakkeissa jäädään junnaamaan mutta korkojen laskiessa tuottoa suht turvallisesti koroista sisältäen option hypätä osakkeisiin, jos iso pudotus vielä sitten tulee. Vaihtoehtona sille että istuu lopun käteisen päällä (ak:lla n. 30%) ja pahimmillaan todeta molempien junien menneen ja kaupan päälle inflaatio potkinut. (Tavoitteena päästä ensisijaisesti 100% osakepainoon, mutta ei hinnalla millä hyvänsä.)

Neuvonnan ydin oli (jos oikein ymmärsin), että koska matalan koron aikana tehdyissä velkakirjoissa on matala nimelliskorko, niin tästä edempänä tehdyt ovat automaattisesti jatkossa tuottavampia, koska niihin tulee korkeampi nimelliskorko. Ehkä en osannut kysyä oikein. Ratkaisuksi väliparkkiin suositti korkotiliä (Nordean joustotalletustili).

Vielä kolmanneksi:

TINA oli viime vuoden sana, mutta onko se jo sulanut vai onko osakkeiden hinnoissa vasta ennakoitu rahan virtaus korkoihin? Eli onko se varsinaisesti vasta edessä? Vrt eka kohta. En osannut hakea (ilmaisista lähteistä) graafia, joka näyttäisi rahan liikettä korkosijoituksiin.

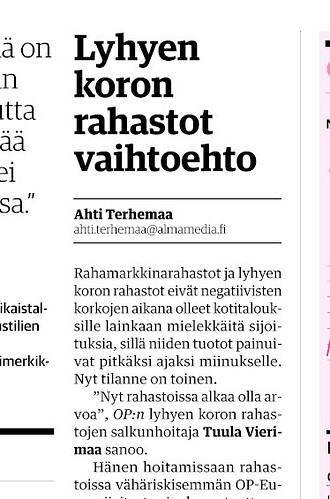

Tänään oli Kauppalehdessä kiintoisaa tietoa lyhyen koron rahastoista. Korkojen noustessa olen ollut aika sijoitusskeptinen mutta kiistämättä on niin että lyhyen koron rahastoissa sijoitukset rullaavat nopeasti ja varoja voidaan sijoittaa vikkelästi uudelleen.

En pidä korkorahastoista lainkaan, mutta korkosijoittamisesta sen sijaan pidän.

Korkosijoittamisen perusidea on, että (jättäen luottoriski huomiotta) kun sijoituksen on kerran tehnyt, sen kassavirran tietää tasan tarkkaan eikä se siitä muutu. Esim jos bullet-lainaat 1000 euroa 5 % vuotuisella korolla yhdeksi vuodeksi, sinulta puuttuu se tonni vuoden ajan mutta vuoden päätteeksi sinulle ilmaantuu 1050 euroa. Ainoa mikä tämän voi muuttaa on vastapuolen maksukyvyttömyys tai maksuhaluttomuus.

Korkorahastolta tämä ominaisuus puuttuu. Voit kyllä laittaa sen 1000 euroa rahastoon mutta et voi ennakoida, mitä sinulla on vuoden päästä edes siinä tilanteessa että rahaston vastapuolet maksavat velkansa säntillisesti.

Koin tämän itse vuosi sitten. Ostin rs-kohteesta asunnon kesällä 2021, ja valmistumista odotellessa halusin laittaa tähän korvamerkitsemäni rahat jonnekin muualle kuin nollakorkoiselle pankkitilille. Inflaatiohan oli tuolloin jo noussut. Etsin sitten pari korkorahastoa joilla oli hyvä korkotaso. Keväällä kun nämä sijoitukset realisoin asunnon maksujen kattamiseksi, ne olivat menettäneet arvoaan merkittävästi ja jouduin tämän menetyksen rahoittamaan muulla tavalla.

Suorassa korkosijoituksessa yleinen korkotaso on vaihtoehtokustannus (mitä olisit saanut jos olisit sijoittanut eri tavalla) eikä se vaikuta sijoituksen kassavirtaan mitenkään ellei sijoittaja itse myy sijoitustaan jälkimarkkinoille ennen sen erääntymistä tai korkotason nousu aiheuta vsstapuolen maksukyvyttömyyttä.

Korkorahastojen isoin ongelma on, että niiden sijoitukset arvostetaan markkinahintaan päivittäin (mikä toki on välttämätöntä jotta rahasto voisi olla joka päivä auki lunastuksille ja merkinnöille ilman rajoituksia). Tällöin yleisen korkotason muutos dominoi (käänteisesti) sijoituksen arvoa ja varsinainen korkotuotto näkyy vain jos yleinen korkotaso pysyy vakaana.

Korkosijoituksen ideaa vastaisi paremmin rahasto jossa jokaisella merkintäpäivällä olisi lukkoonlyöty kassavirta, josta poikettaisiin vain jos merkintäpäivän varoille korvamerkityt korkopaperit kohtaisivat luottotappioita. Mahdollisesti voisi sallia tietyn merkintäpäivän osuuksien ennenaikainen lunastus joka toki tapahtuisi allaolevien korkopapereiden markkinahintaan. En tiedä yhtään tällaista rahastoa joka olisi piensijoittajan ulottuvilla.

Oikeastaan ainoa etu minkä nykymuotoisilla korkorahastoilla saa, on verotehokkuus, kun korkoja ei verottaja pääse verottamaan ennen lunastusta (kasvuosuuksien tapauksessa).

Suoria korkosijoituksia on yllättävänkin vaikea tehdä piensijoittajana. Tarjolla on lähinnä pankkitalletuksia ja vertaislainoja. Näitä molempia käytän itse korkosijoituksiini. Minulla on valitettavasti myös joitakin korkorahastoja, kun en kyseisiltä markkinoilta ole löytänyt sopivia suoria korkoinstrumentteja.

(Sijoitussalkussani on toki myös iso osakekomponentti, mutta se on eri ketjun aihe se.)

Edit. On toki huomiotava myös ennenaikaiset takaisinmaksut ja maksusuunnitelman muutokset mutta jos ne laskee luottoriskin alle niin yllä sanottu edelleen pitää paikkansa.

Korkomarkkkat ovat pääsääntöisesti tehokkaammat kuin osakemarkkinat. Ilmaisia lounaita ei sielläkään ole tarjolla. Markkinahinnat heijastelevat tämän hetken markkinaodotuksia tulevaisuudesta. Jos tulevaisuus sitten osuu lähemmäksi sinun kuin markkinoiden odotuksia, sinulla on mahdollisuus tämän hetken tuotto-odotusta parempaan tuottoon, kuluilla vähennettynä.

Us 20y+ valtionlainoihin siioittaminen tällaisena aikana on melkoisen riskialtista. Harva pystyy ennustamaan korkojen ja valuuttojen liikkeitä edes lähitulevaisuuteen, saati yli 20 vuoden ajalle. 20-vuotinen korkopaperi liikahtaa karkeasti 20% kun korkotaso liikahtaa yhden prosentin. On totta, että 20 vuoden tuotto-odotus liikkuu varsin hitaasti verrattuna lyhyempiin korkoihin, mutta niin pitkissä lainoissa on vipuakin melkoisesti. Siihen vielä valuuttariski päälle.

Esim. tikkerillä TLT löytyvä etf sopii osaksi hajautettua salkkua jonka horisontti on erittäin kaukana, mutta myös spekulatiiviseen kaupankäyntiin. Kuitenkaan vaistonvaraisesti ilman suunnitelmaa ja todella perusteltua näkemystä en lähtisi siihen sijoittamaan.

Haluaisin sijoittaa iäkkään sukulaisen rahoja max 2 vuotta euroina, tyyliin italian valtionlaina.

Onko sellaista korkotuotetta/rahastoa, joka ei uudelleensijoita, vaan jossa saisi lukittua kahden seuraavan vuoden korkotuoton nykyiselle tasolle?

Summa olisi noin 50k-100k, haluaisi sijoittaa lyhytaikaisesti putkiremonttia odotellessa, ilman riskiä pääoman pienentymisestä, siis pelkällä korkoriskillä. Onko tälläisiä tuotteita piensijoittajille edes olemassakaan? ![]()

Otat kyllä aikamoisen riskin jos lähdet sijoittelemaan korkorahastoihin

rahoja joita tarvitaan 2 vuoden päästä ja lisäksi vielä toisten rahoja. En itsekkään ymmärrä paljon korkomarkkinoista kuten ilmeisesti et itsekkään. Onkohan edes mitään korkorahastoa jossa on pääomasuoja.

Eikö 2 vuoden määräaikainen pankissa ole turvallisin kun alkaa jotain korkoja nyt saamaan jo. Yksi vaihtoehto on kysellä pankeista/pankkiiriliikkeistä yrityslainoja ( Invesment grade tasoa ) joihin 50-100k riittää jo ja jotka erääntyy 2 vuoden sisään. Niillä voi saada hyvän tuoton jos saa reilusti alle nimellishinnan + korot päälle. Riskinä yrityksen kaatuminen tai

saneeraus. Mutta luulis että esim. Finnair tai Citycon tai joku muu suomalainen vakaampi paja ei kaadu seuraavan kahden vuoden aikana…

Kaikkiin sijoituksiin liittyy aina riski osassa suurempi osassa pienempi. Korkosijoituksissa velanottaja voi ajautua enemmän tai vähemmän maksuvaikeuksiin. Määräaikaistalletukset lienevät ainoita, jossa on valtion puolelta takaus maksukyvyttömyyden varalta. Pääomasuojattuja korkosijoituksia on kyllä tarjolla, mutta niiden merkintähinta tuppaa olemaan suurempi kuin pääoma eli suojaus ei kata koko sijoitusta.

Itsekin olen kaipaillut koko juoksuajan rahastoja, mutta niitä ei taida olla tyrkyllä. Pörssistä on saatavissa eri yhtiöiden velkakirjoja, joilla on erilaisia juoksuaikoja. Niistä voi valita omaan riski ja tuottovaatimus tasoon sopivia vaihtoehtoja.

Outo kommentti. Haluan etsiä tuotteen, jolla on juoksuaikaa noin 2 vuotta jäljellä (tälläisiä bondeja on markkinalle myyty vaikka kuinka paljon).

Liikkeellelaskijan tulee olla Italia tai suurempi euromaa.

Tälläisellä tuotteella istumalla sen päällä koko loppujuoksuajan ei häviä muuta kuin jos tästä maasta tulee maksukyvytön, tai suhteellisesti jos korot nousevat rajusti.

Absoluuttisesti (mikäli maariski ei toteudu), tämä kyllä tuottaa enemmän kuin pankkitili tämän kaksi vuotta, toki siis raju koronnousu toisi paremman tuoton odottamalla sitä käteisenä.

Voi olla että tälläisiä tuotteita ei sitten ole järkevillä kuluilla piensijoittajalle tarjolla. Korkorahasto nyt on ihan eri juttu ja sen nimellisarvo voi pudota lähelle nollaa jos saamme hyperinflaation. Mutta sitähän mä en kysynyt.

Oikea kohde näille masseille on mielestäni Rahamarkkinarahasto.

Pankin talletustilille. Esimerkiksi Aktiaan 2,75% korolla.

[Joukkovelkakirjat - Nasdaq (nasdaqomxnordic.com)]https://www.nasdaqomxnordic.com/bonds/bonds_mainpage/)

Onko kokemuksia tällaisista ”pääomasuojatuista” tuotteista?

Näitä on alkanut ainkin OP:lta imaantumaan ja markkinoivat niitä tehokkaasti.

Jaetaas tämä viesti myös tänne: Finanssisektori -ketju - #308 käyttäjältä Sauli_Vilen

Eli korkopodia tulossa ensi viikolla, laittakaa aiheita tulemaan! ![]()

Tässä olisi se luvattu korkopodi. Tässä tuli paljon uutta asiaa myös itselle ![]() inderesPodi 145: Korkojen renessanssi, vieraana Juuso Rantala | Inderes: Osakeanalyysit, mallisalkku, osakevertailu & aamukatsaus

inderesPodi 145: Korkojen renessanssi, vieraana Juuso Rantala | Inderes: Osakeanalyysit, mallisalkku, osakevertailu & aamukatsaus

Paljon jäi asiaa vielä keskustelematta, katsotaan jos joskus tehdään jatko-osa.

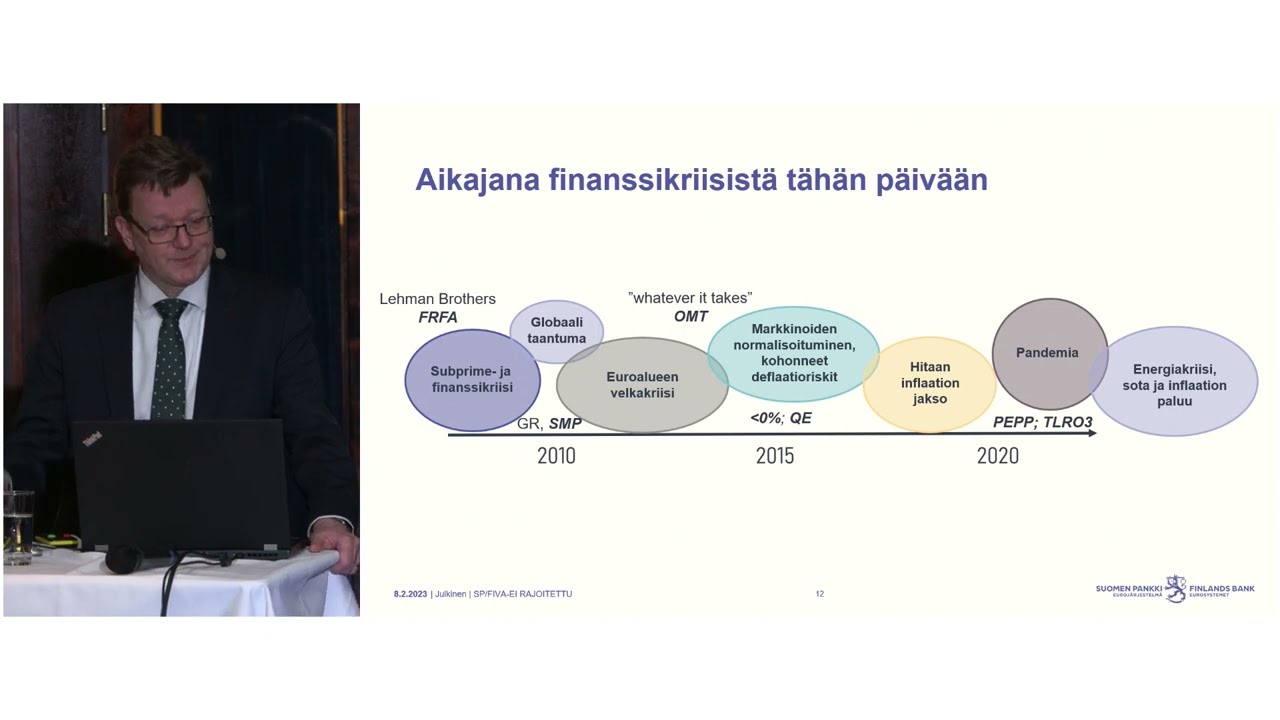

Tallenne LähiTapiolan varainhoidon korkoseminaarista 8.2.2023:

Korkomarkkinoilla on tapahtunut lyhyessä ajassa voimakas ja nopea muutos pitkän nollakorkojakson päätyttyä. Tilaisuudessa käytiin läpi korkoympäristön muutoksia ja LähiTapiola Varainhoidon näkemys siitä, kuinka muutokset vaikuttavat markkinoihin ja mitkä ovat ne omaisuusluokat ja instrumentit, jotka tässä ympäristössä toimivat sijoittajalle parhaiten.

Tilaisuudessa olivat puhumassa:

-

Tuomas Välimäki, Suomen Pankin johtokunnan jäsen, Suomen Pankki, aiheena rahapolitiikan ajankohtaiset näkymät

-

Jyri Kinnunen, rahoitusmarkkinaekonomisti, LähiTapiola Varainhoito, aiheena Korkosijoituksissa haastava vuosi takana - miltä näyttää jatkossa?

-

Tero Pesonen, johtaja, LähiTapiola Varainhoito, aiheena Vaihtoehtoinen korkosijoittaminen - niin paljon enemmän

Täältä löytyy Tuomas Välimäen kalvot: