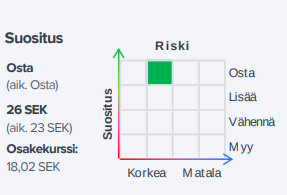

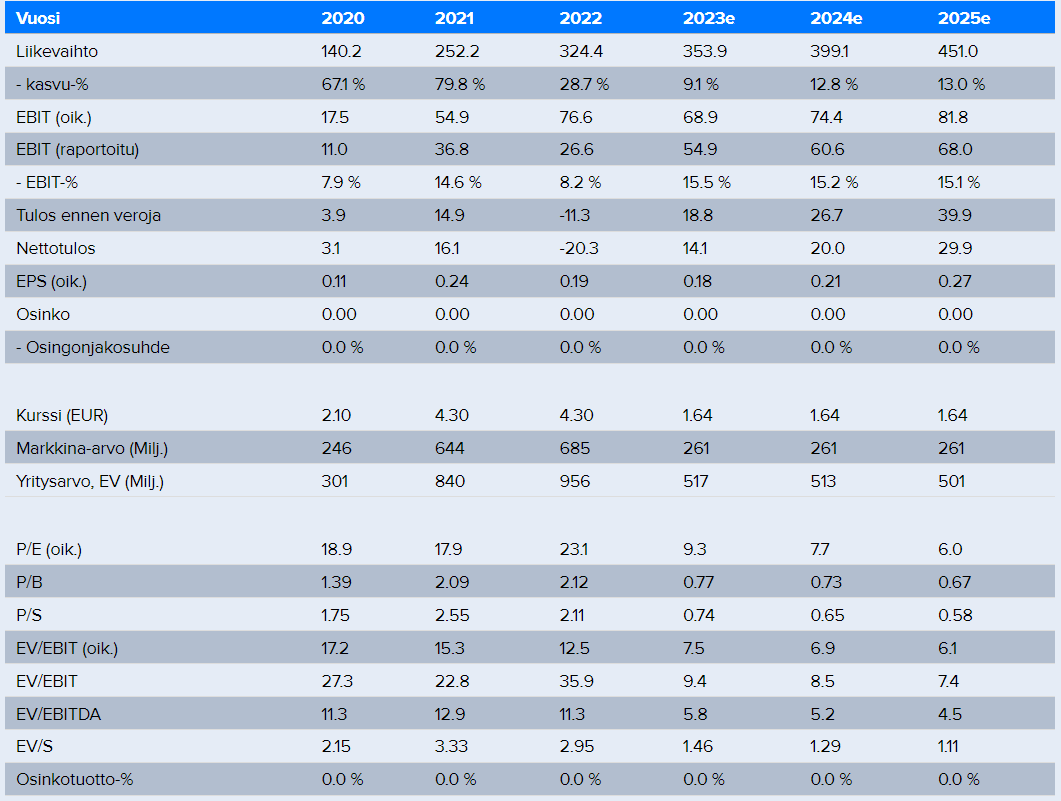

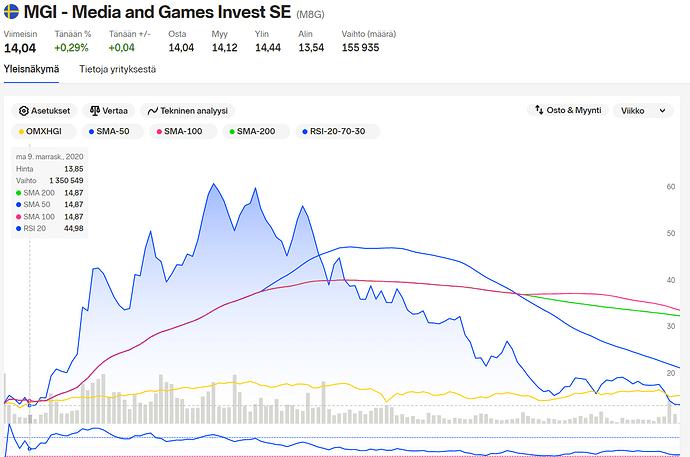

Kurssihälytys iski 15 SEK:ssa, joten aloin tutustumaan Inderesin raporttien kautta tähän tuntemattomaan pöhinäfirmaan. Lähtökohta ajattelulle että tässä on 1. Inderesin perus bumtsibum-osake osto-suosituksella ja 26 targetilla. Mutta luvut näyttävät siltä että voisi olla tutustumisen arvoinen (P/B 0,6 P/E 7-8 sekä ennuste että realisoitunut).

Ajatuksia hajanaisesti, skippaa loppuun jos haluat arvion. Joulukuun laaja raportti ja täydentävänä maaliskuun täydennys arvioissa:

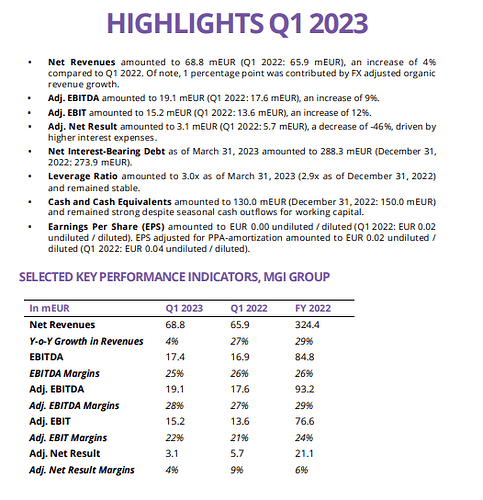

Tämä pisti ekana silmään firman toimialan ohella, joka vaikuttaa aika pöhinältä. Mitäköhän oikaisuja tuohon sisältyy ja tuleeko ne joskus ne kassaan?

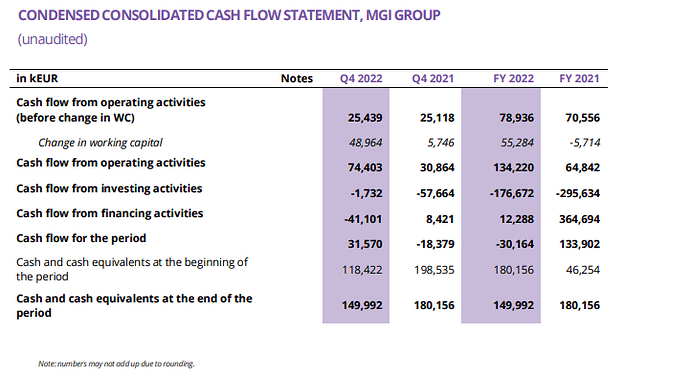

Helvetisti velkaa, kun toiminta sitoo valtavasti kasvavissa määrin käyttöpääomaa. Toisella puolella ihan ok liikevaihdon kasvu (paljon yritysostoja, mutta orgaaninen 2021 38%) mutta oikaistuun liikevoittoon ei näissä usein voi luottaa. Tulee vähän Tecnotree mieleen että miten realisoitavissa rahaksi tuo kasvu on.

Nyt koittavat ilmeisesti tehdä Kamuxit ja vaihtaa kasvusta kannattavuuteen että saavat velkalastinsa kevyemmäksi.

Tämä pistää silmään: “Tase ja rahoitusasema MGI:n taseen loppusumma Q3’2022:n lopussa oli 1 104 miljoonaa euroa. Suurin osa varoista koostuu liikearvosta (612 MEUR), ja muut aineettomat hyödykkeet (238 MEUR) liittyvät pääasiassa yritysostoista peräisin oleviin aineettomiin hyödykkeisiin ja aktivoituihin kehittämismenoihin.”

Pihvinä helvetisti vivutettu firma, joka on kasvanut ja saanut ilmeisesti ihan ok aseman mutta tällaisia lainaehtoja kiva maksella: “Q2’22:lla MGI laski liikkeelle toisen 175 miljoonan euron joukkovelkakirjalainan, jonka korko oli 6,25 % + 3 kuukauden euribor.”

Kassavirta 65 miljoonaa euroa, investoinnit 40 miljoonaa euroa 2021, tavoitetaso 25-30 miljoonaa euroa mistä 15-20 miljoonaa euroa kasvuinvestointeja. Ja vuoden 2022 arvio koroista 30-32 MEUR laajassa raportissa. Ei ihan hirveästi korkojen ja investointien jälkeen jää kassavirtaa tuolla tasolla. Etenkin kun korot nousevat.

1.3 raportista tämä puoli on kyllä positiivinen laajaan raporttiin nähden, kun vähentää merkittävästi velkaantuneisuutta. Tuossa ei tosin ole mainittu missä suhteessa saamiset on saatu realisoitua euroiksi:

“MGI ilmoitti kahdesta toimenpiteestä taseensa vahvistamiseksi. Ensimmäinen oli saamisten arvopaperistaminen (jopa 75 MEUR), jolloin yritys pystyisi myymään ne käteistä vastaan. Tämä toimenpide toi 45 miljoonaa euroa neljännellä neljänneksellä. Toiseksi yhtiö ilmoitti, että MGI myi helmikuussa 2023 osuutensa ruotsalaisesta pelikehittäjästä Enad Global 7:stä (“EG7”). MGI osti vuonna 2021 noin 8 prosenttia EG7:n osakekannasta tarkoituksenaan ostaa koko yritys. MGI:n fokuksen siirryttyä mainosalustaansa ajatus EG7:n ostamisesta hylättiin, ja omistusosuuden myyminen oli luonnollinen ratkaisu. Arviomme mukaan MGI saa osakkeista noin 20 miljoonaa euroa. Yhdessä nämä toimet laskivat MGI:n nettovelan ja oikaistun käyttökatteen suhdeluvun pro forma -pohjaisesti 2,7x:n tasolle (Q3’22 LTM 3,6x). Näin yhtiön velkaantumisaste saadaan vastaamaan tavoitettaan (nettovelka/EBITDA 2-3x) ja yhtiön kokonaisriskiprofiili pienenee.”

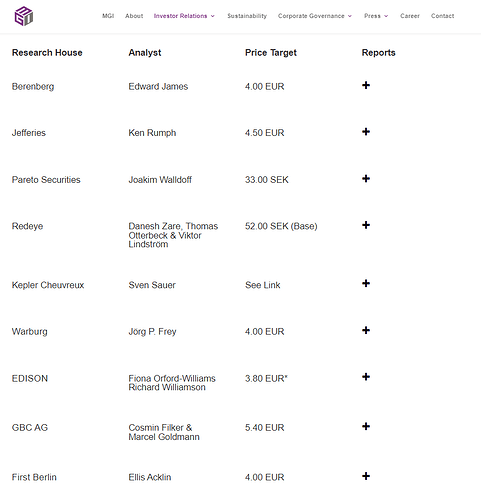

Anton Damsten saattaa olla raporttinsa perusteella hyvin Inderesin analyytikoista kaikkein härkäisin ja se on kova suoritus. Ei juuri nosteta esiin taseessa olevia potentiaalisia pommeja ja korkokuluja.

En tiedä alasta hirveästi, vaikka rahapeliala onkin todella tuttu vuosikymmenien ajalta. Mielenkiintoinen tuo muutto Maltalta Ruotsiin, taustoja olisi kiva tietää. Siellähän Euroopan rahapelifirmat pitävät päämajaansa.

Loppuajatukset osakkeesta:

Tämä on kunnolla vivutettu arpa, missä Inderes on kunnon pöhinämoodissa ennusteineen. Ei tämä mitenkään huonoin mahdollinen arpa ole kun silmäilin laajan raportin lävitse, mutta arpa tämä kyllä on. Liikearvon osuus taseessa ihan posketon ja vieraan pääoman kustannukset syövät kassavirtaa isosti.

Kurssi siis 2020 syksyn tasolla, vaikka 2021 huipuista on tultu alas 75%.

Riskejä on perkeleesti, mutta jos hommat onnistuvat ja saavat käännettyä yritysvoittovetoisesta kasvusta kannattavaan kassavirran luomiseen niin potentiaaliakin löytyy.

Tuomio: Ehkä ostan pikkupossan, ehkä en. Tykkään +EV-arvoista.

![]() Odotan innolla Inden kommentteja aiheesta

Odotan innolla Inden kommentteja aiheesta ![]()

![]()