Jolla ostetaan vessapaperia ja särkylääkettä.

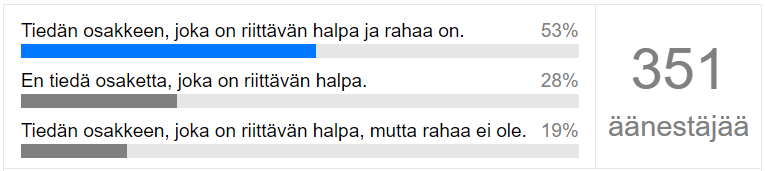

Eilisen pollin mukaan 72% foorumilaisista tietää riittävän halvan osakkeen. Ainakaan arvostus ei ole kaikissa osakkeissa liian korkea ![]()

Jos ei tässä tilanteessa ole löytänyt halpoja firmoja niin ei sitten missään ![]()

Tuleeko inflaatio vihdoin takaisin kiitos voimakkaan elvytyksen ja ”big staten” paluun jahka koronavirus jää taakse?

Hyvää pohdintaa.

Finanssikriisin jälkeen sitä ei tapahtunut, koska elvytysohjelmat skaalattiin nopeasti pois maailmalla, paitsi Kiinassa. Eurooppa aloitti austerityn. QE meni pankkijärjestelmään ja finanssiomaisuuteen, ei kulutukseen.

Nyt, koska iso kulutuspiikki tulee valtiolta, tuo raha menee kiertoon. Inflaatio olisi myös poliittisesti helppo tie velkojen hoitoon.

Bondit tuottaa 0-2 %, inflaatio vaikkapa 4 %:iin per annum? Nam nam. Kymmenessä vuodessa 4 % inflaatio nakertaisi 2/3-osaa pois 0 % korkoisen bondin ostovoimasta.

Sijoittajalle inflatorinen ympäristö tarkoittaisi uusia haasteita.

Mutta tuleeko se? Kun tuotanto palautuu, meillä on taas ongelmana pikemminkin alhainen kysyntä suhteessa kapasiteettiin, mikä aiheuttaa matalaa inflaatiota. Valtion rooli ei välttämättä kasvakaan, kuten artikkelissa oletettu (ilmastonmuutos voi johtaa valtion roolin kasvuun ellei yritykset nappaa aloitetta ja se jotenkin riitä).

Italia ja Espanja kohta konkassa, Unkari siirtyi diktatuuriin, Britannialta enää ovi vetämättä perässä kiinni. Viruksen varjolla voi nyt puuhata lisäksi vähän mitä vaan, kun muut maat ovat käpertyneet itseensä. Vakaussopimukset eivät päde. Rajat on kiinni. Vaikuttaa pahalta koko mantereen osalta, senkin jälkeen, kun koronasta on selvitty.

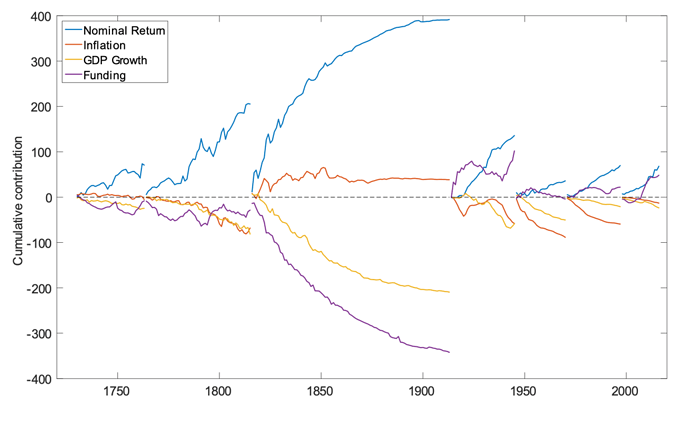

Eikö korot kuitenkin ole yleensä liikkuneet aikalailla käsi kädessä inflaation kanssa? ![]()

On ja ei: riippuu, mitä ajanjaksoa tarkastelee. Esim. Yhdysvalloissa näin on ollut, mutta esimerkiksi sotien jälkeen inflaatio auttoi merkittävästi sulattamaan velkapotteja Euroopassa. Tässä kuvaava graafi Iso-Britannian eri metodeista eri ajoilta:

Bondeille viimeiset 40 vuotta ovat olleet yhtä juhlaa inflaation ja korkojen laskiessa tasaisesti…

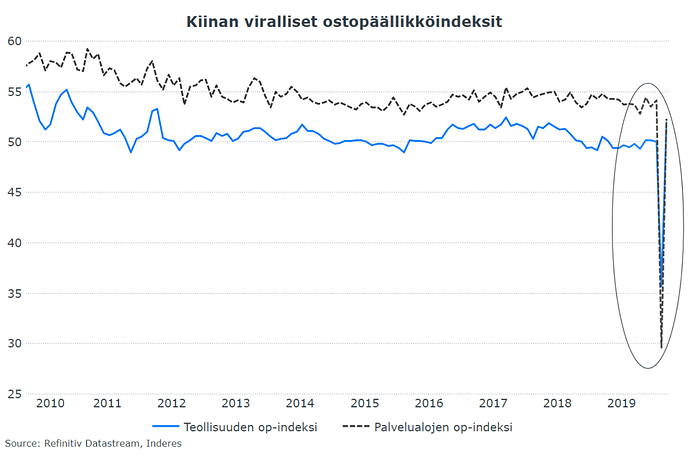

Mariannel oli aamun makrossa Kiinan ostopäällikköindekseistä. Lukema oli yli 50, mikä signaloi kasvua Tässä tilanteessa pienehkö kasvu edelliskuukauden maailmanlopusta on rohkaisevaa, mutta samalla ei syy poksautella edes skumppaa.

https://www.inderes.fi/fi/artikkeli/taistelu-paikasta-velkavuoren-kuninkaana-kovaa

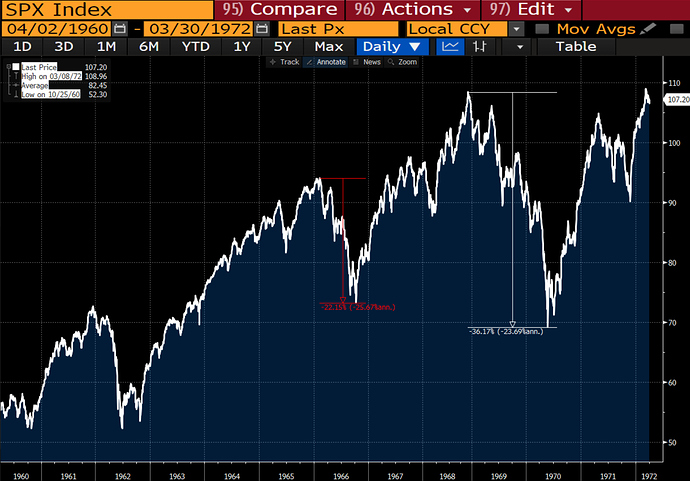

Olen viikon päivät epäröinyt, tekisinkö julkisen “chart crimen” vai en mutta enää malta pitää tätä vain oman tietokoneen kuvakansion syövereissä. Nykyinen romahdus muistuttaa silti hieman vuosien 69-72 romahdusta Hong Kongin flunssan ja taantuman käsissä.

Historia ei koskaan toista itseään, mutta eikä tilanne vastaa itseasiassa kovinkaan lähelle nykyistä, mutta muutaman mielenkiintoisen havainnon tästä voi nostaa. Ja tietysti maailma oli erilainen hulluna vuonna 1968 kuin 2020.

Tuo V-muotoinen (huomatkaa että vaikka se näyttää sähäkältä, kestää tuo V-liike silti 3 vuotta ennen kuin päästään takaisin huippuihin) romahdus ja nousu 1969-1972 tapahtui taantuman ja Hong Kongin flunssan sävyttämänä. Hauskasti pörssi romahti tuolloin 36 %, tosin romahdus vei 1,5 vuotta. Nythän me tultiin alas 30-40 % pörssistä riippuen kuukaudessa. ![]()

Hong Kongin flunssa oli paljon koronaa miedompi (kuolleisuus alle 0,5 %), mutta se tappoi silti globaalisti miljoona ihmistä ja 100 000 Yhdysvalloissa. Kuolleisuus tosin oli suurimmillaan joulukuussa 1968 eli juuri tuon nousumarkkinan huipussa. Sen jälkeen virus teki paluita useana seuraavana vuotena. Jenkkeihin saatiin rokote melko pian. Virus oli jyllännyt Aasiassa jo vuoden päivät, mutta tuon ajan liikkumisen tahdilla eteneminen oli hitaampaa.

Entä sitten taantuma? Wikipedian mukaan vuosien 69-70 taantuma oli lievä. Työttömyys oli korkeimmillaan 6,1 % joulukuussa 1970. Huomatkaa, että tuohon mennessä pörssi oli kuronut jo melkoisesti pudotusta pois eli se ennakoi käännettä jo kauempaa.

Tuo chartti näyttää, kuin vuodet 2018-2020 olisi tuossa venytettynä viidelle vuodelle, siinä on jopa 20 % dippi ennen isompaa, kuten meillä oli 2018 joulukuun romahdus ![]()

Maailma nopeutuu?

Lisäys: jotta tarina saisi lisää samankaltaisuutta, mainittakoon että tuon tapahtuman aikana ja jälkeen esim. jenkeissä rakennettiin isompaa valtiota ja kulut paisuivat Vietnamin sodan takia, aiheuttaen reipasta inflaatiota mikä väritti 70-lukua… Ja nyt meillä on tulossa isommat roolit valtioille, paljon velkaa ja … inflaatiota?

Lähtökohtaisesti lainanantaja ei halua lainata negatiivisella reaalikorolla, minkä vuoksi korot helposti seuraavat inflaatiota.

Korkotaso on kuitenkin myös keskuspankkien rahapolitiikkaa, eikä niillä välttämättä päällimmäisenä mielessä ole taata lainanantajille kelpo korkotuottoa. Todennäköisemmin niillä on intressi helpottaa valtioiden velkataakan hoitoa. Niinpä korkotasokin seurannee perässä, mutta vasta inflaation jatkuessa jonkin aikaa.

Tämähän on aika rumasti sanottu, mutta mielestäni keskuspankki ei selvästi ole riippumaton valtionhallinnosta. Esim. Lagarde on tunnetusti ranskalainen, ja ranskalaispankeilla on valtava exposure italian valtiolainoille. Ranskalaispankit (tai suuret europankit) eivät tietysti tykkää matalasta korkotasosta, mutta jos siitä vastineeksi oma roskalaina exposure ei räjähdä käsille, niin…

Yhdysvalloissa myös on vaikea nähdä, miksi olisi jollain tavoin keskuspankin mielessäkään tehdä USA:lle velanhoidon nykyistä vaikeammaksi.

Nuo kiinan PMI-luvut ovat kyllä täyttä komediaa. Vetävät suoraan sanoen mattoa alta kaikelle datalle mitä viralliset lähteet sieltä pistävät pihalle. Lukujen kaunistelun ensimmäinen sääntö; Yritä edes pitää luvut jotenkin uskottavina.

Käsittääkseni ostopäällikköindekseissä kysellään, onko tilanne parempi verrattuna edelliseen kuukauteen.

“The surveys ask respondents to report the change in each variable compared to the prior month, noting whether each has risen/improved, fallen/deteriorated or remained unchanged. These objective questions are accompanied by one subjective ‘sentiment’ question asking companies whether they forecast their output to be higher, the same or lower in a year’s time.”

Tuo lukema 52 ei ole siinä mielessä kovin epäuskottava, koska helmikuu oli kamala kuukausi ja maaliskuussa talous on elpynyt hissukseen.

Kiitos Verneri, veit jalat suustani.

Todella PMI on verranto edelliseen mittaukseen, ja silloin absoluuttisesti “ei niin hyvä” voi saada pistelukeman yli 50, mikäli suurin osa ostopäällikköindeksiin vastaajista kuitenkin kokee tilanteen parantuneen verrattuna viime kuun “sysipaskaan”.

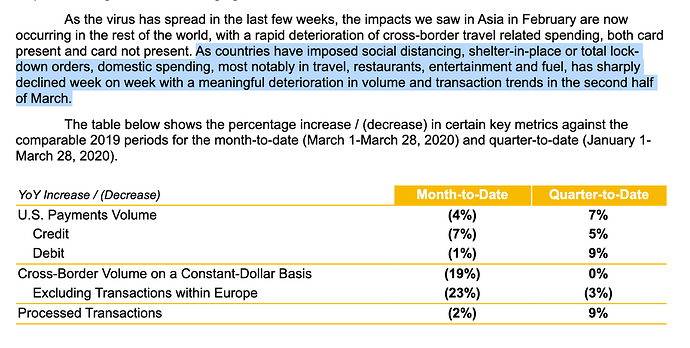

VISA, joka sattuneesta syystä on melkolailla talouden pulssilla, raportoi merkittävää vaikutusta voluumeihin.

VISA odottaa silti kasvua kokonaisuutena Q2’20 -kaudelta (Huom. poikkeava tilikausi).

Tuo tosiaan antaa helposti sen kuvan jos asiaan ei tarkemmin uhraa ajatusta että “tuli kuukauden dippi ja nyt ollaan takaisin normaalissa”. Oikeastihan tämä kertoo sen, että “ollaan edelleen kutakuinkin yhtä huonossa tilanteessa kuin kuukausi sitten” eli ei tässä mistään pika-v:stä ole kysymys.

Onhan se ehkä tietysti rohkaisevaa, että tilanne ei ole heikentynyt entisestään, mutta pitää tosiaan muistaa, että tautipiikki oli kovaa vauhtia eskaloitumassa Kiinassa helmikuussa ja nyt jo ollut muutaman viikon rauhoittumaan päin. joten ei sinänsä yllätys, että tilanne on tasaantunut.

En tiedä kuuluuko tämä enemmän tänne vai ETF-ketjuun, mutta nyt pääsi FEDin ostoslistalle jo bondi-eeteeäffätkin. Todennäköisesti EKP tulee perässä, jos ei markkina ala rauhottumaan suorilla yritysbondiostoilla. Laitetaan nyt tänne, koska tällä voi olla myös taloudellisia seurauksia yritysvelkakirjojen kautta reaalitalouteen ja myös pörssin suuntaan.

Among other steps, the Fed said it would buy exchange-traded funds that track the corporate bond market, a first for the U.S. central bank.

Homman nimi yksinkertaisuudessaan, että tietyllälailla ETF:iin liitetyt likviditeettipelot ovat toteutuneet bondi-etf:ien osalta ja tehokkain joskin ei toivottu ratkaisu lienee tämä suora bondi-etf:ien imurointi keskuspankin taseeseen.

A whole should not be worth less than the sum of its parts. But that is what has happened with some exchange traded funds this month. As volatility in fixed-income markets has risen in response to the coronavirus pandemic, it has triggered severe price dislocations across bond ETFs.

…

“All the big fixed-income ETFs have started trading at surprisingly large discounts to their net asset values. This is not supposed to happen. This disconnect shows that something has gone awry,” says Duncan Lamont, head of research and analytics at Schroders.

Mutta ei hätää. Blackrockin Samara Cohen sanoo:

recent discounts in bond ETFs do not reflect a problem with the ETF structure itself. “Rather, investors should think about an ETF as a leading indicator of market prices since it transmits real-time information about the quality and accessibility of the underlying assets,” she says.

Tämä on sillä tavalla hauska keissi, että katsoin eilen kun CNBC:llä sanottiin jotain tämän suuntaista:

You gave the answer there. The etf-haters wanna say “oh see this is the problem here”, but it’s not the ETF-structure that’s wrong. It’s the way we price bonds.

Ei siinä. On tosiaan hieman ongelmallista hinnoitella velkakirjoja joilla ei käydä kauppaa välttämättä edes päivittäin. Enkä tosiaan tiedä olisiko tuolle markkinalle tehtävissä remonttia, mutta hauska ettei siinä nähdä mitään vikaa, että tälläisen markkinan päälle rakennetaan osakkeiden kaltaista likviditeettiä lupaava himmeli ja sitten syytetään markkinaa, kun se ei pysy ETF-treidaajan perässä.

Tässä vielä tuo video:

Tässä näytöksessä huipennus lienee edessä siinä vaiheessa mikäli nykyisen kriisin takia alkaa noita luottoluokituksia tippumaan isolla kädellä. Kuka ne velkakirjat ostaa? Myyjiä riittänee jonoksi asti. Ja jos ei jo olemassa oleville tahdo ostajaa löytyä niin se vaikuttaa väkisinkin näiden todennäköisesti uutta rahoitusta tarvitsevien rahoituksen saantiin. Näinköhän keskuspankkien taseisiin päätyy roskalainojakin ennen kuin tämä sotku on saatu siivottua.

@Verneri_Pulkkinen En tiedä mihin ketjuun nämä kommentit sopisivat, jos löytyy joku parempi paikka, niin voidaan siirtää tai kopioida sinne.

Järjestään lähes kaikki pörssiyhtiöt yksi toisensa perään poistaa arvionsa tulevaisuuden näkymistä ja täytyy sanoa, että itse olen vähän pettynyt näistä päätöksistä - mielestäni tää on vähän niin kuin “noi muutkin sanoo tolleen, niin miksi me tehtäis mitään muuta”, helppo ratkaisu. Myönnän, että joillain aloilla (esim. ravintola-ala) vaikutukset ovat niin valtavia, että on oikeasti mahdotonta sanoa mitään. Mutta mielestäni monilla muilla yhtiöillä tällaista oikeaa tarvetta ei ole. Onko markkinoiden tuomio niin armoton, että jos epämääräisessä tilanteessa annetut arviot osoittautuvat epätarkoiksi, niin epäluottamusta tulee? Mikä on Indereksen analyytikoiden mielipide asiaan? Uskon, että tekee ainakin analyytikoiden elämästä aika paljon vaikeampaa.

Toinen asia, mitä toivoisin yhtiöiden sijoittajaviestinnältä: monen yhtiön osalta itseäni kiinnostaa yhtiön rahoitustilanne, käytettävissä olevat luottolimiitit, vanhenevat luotot yms. jotta saisin paremman kuvan, mikä on yhtiöiden tämän hetkinen riskiprofiili. Joillain yhtiöillä näistä löytyy tilinpäätöksen liitetiedoista lisätietoa, kaikilla ei tarpeeksi tarkkaa. Kun yhtiöt nyt sanovat, että eivät anna kommenttia tulevaisuuden näkymistä, monessa kohtaa toivoisin kuitenkin päivitystä yhtiön rahoitustilanteeseen/vakavaraisuuteen. Olisikohan tällaista mahdollista saada? Voisiko/kannattaisiko Indereksen analyyseissä ottaa erityisesti kantaa näihin asioihin vaikka omana pointtinaan?

@Verneri_Pulkkinen löytyisikö dataa miten Euroopan ja USAn tulosennusteet menevät vuodelle 2020 ja 2021.

Jos aiemmin on ollut esillä, mennyt itseltä ohi. Muistan kyllä tuon että ennätysvauhdilla revisoitu alaspäin.

@tyhma_raha laittoi hyvän kysymyksen. Itselle tuli tuosta vielä mieleen vielä sellainen kun yhtiöt eivät anna tulevaisuuden näkymiä niin eikö se ole markkinoille huonoa? On puhuttu paljon tässä että markkinat vihaavat epävarmuutta ja kun yhtiöt ovat tulleet esille negarien/ohjeistuksien muutoksista, ja ei ole osattu ohjeistaa mitenkään tulevaisuutta.

Käsittääkseni tekee, toisaalta lähes kaikki negarit ovat olleet odotettuja. KONEtta täytyy kehua, se sentään antoi jotain skenaarioita ja suuntaviivoja ![]()

Ehkäpä @Sauli_Vilen voisi kommentoida tarkemmin analyytikkojen puolesta.

Yhtiöraporteissa pitäisi olla maininta, jos asia on aiheellinen. Olen pyrkinyt videoilla, ne missä ainakin minä haastelen, utelemaan taloudellisen aseman turnauskestävyydestä. Jos mietityttää jokin tietty firma, voi pingata analyytikkoa täällä ![]()

Vuoskareissa pitäisi olla rahoitustilanteesta enemmän, esim. lainojen maturiteetit jne.

Varmasti on huonoa ettei osata kertoa millaista tulosta odottaa täktä vuodelta, mutta yhtään kenelläkään ei taida olla tietoa millainen tilanne maailmalla on vaikka loppukesästä/vuodesta, joten vaikea varmaan yritystenkin tehdä edes “sinnepäin excel laskelmia”.

Itse en esim osaa sanoa miten vuoden vaihteessa tulen käymään leffoissa / ulkona syömässä tms. verrattuna normaaliin.

Ainakaan sijoittajavat eivät anna yhtiöille ruusuja viestinnästä tässä tilanteessa meidän keräämän datan perusteella

“Sijoittajien palautteen perusteella viestintä on ollut riittämätöntä. Viimeisen kahden viikon aikana annettujen vastausten perusteella sijoittajat ovat melko eri mieltä siitä, että yhtiöt olisivat kertoneet riittävästi koronan vaikutuksista liiketoimintaansa. Annettuja vastauksia oli reilu 200 eli tuloksia voidaan pitää suuntaa-antavina.”