Periaatteessa FX Swapissa vaihtaa valuutta käsiä. Eli minä maksan vaikka GS:lle euroja, ja he maksavat minulle dollareita, ja korot maksetaan kunkin valuutan jonku standardikoron mukaan. Lopussa maksamme takaisin valuutat. Quanto IR Swapit sellasia sopimuksia joissa ei tuota valuutanvaihtoia tapahdu vaan korko maksetaan jollekkin notionaalille, muutaa payoff tavallaan sama kun FX swapissa, eli maksetaan kahdelle erivaluutan käyrälle korkoa.

Olen ymmärtänyt että currency ja fx swapit on juuri sitä varten ettei valuutanvaihtoa tarvitse tehdä. Mikä niiden funkio sitten on?

Luin vähän tarkemmin asiasta, ja ilmeisesti FX swapissa siis on spot transaktio, ja forward transaktio ajanhetkellä nolla. Eli toisinkun oletin, tuo takaisinmaksun rate ei ole kelluva. Eli funktio on suojautua FX riskiltä kun tiedetään että tulevaisuudessa halutaan vaihtaa saadut dollarit takaisin euroiksi.

Sehän on selvä. Minun piti oikeastaan kysyä @Ibidem miksi fx swap on luonteeltaan niin erilainen kuin ir swap että se pitäisi olla taseessa eri tavalla. Eli mitä järkeä koko johdannaissopimuksessa on jos se vaatii pääoman liikuttamista?

Nyt aletaan mennä minun tietojeni ulkopuolelle. Spekuloin kuitenkin tuon BIS-raportin pohjalta.

Käsittääkseni FX swapin tarkoitus on hankkia vierasta valuuttaa lyhyeksi määräajaksi kiinteällä kurssilla. Esim. firma ostaa Yhdysvalloista härpättimiä dollareilla ja myöhemmin sitten myy Yhdysvaltoihin tuunattuja härpättimiä edelleen dollareilla. Yhtiö käyttää swapia rahoittamaan tämän väliaikaisen dollaritarpeen.

Swapien välittäjällä on suuri määrä swapeja välityksessä monille asiakkailleen, joten se käytännössä päätyy uudelleenrahoittamaan uuden swapin spotin vanhan swapin forwardilla jatkuvasti ja isoilla volyymeillä.

BIS-raportissa mainitaan myös että joillakin rahoitusalan ei-pankkitoimijoilla on tapana pyörittää pitkäaikaista valuuttarahoitustarvettaan uudelleenrahoittamalla toistuvasti FX swappeja.

Kuulostaa aika lailla lainoilta, eikös?

Korkoswapit puolestaan ovat puhtaasti hedgetuotteita (isojen firmojen korkosuojauksen tai korkovedonlyönnin väline). Niitä ei siis käytetä rahoitusvälineinä.

Olen tekemässä korkosijoittamisesta/korkomarkkinasta podia ensi viikon tiistaina. Onko täällä aiheita mitä haluaisitte meidän käsittelevän? Ainakin seuraavia asioita ajattelin käsitellä:

- Voitko avata minkälaista on ollut olla korko salkunhoidossa nollakorkoaikana?

- Voiko kertoa miten brutaali muutos meillä tapahtui korkomarkkinoilla 2022?

- Minkälaisia korkotuottoja markkinalla on tällä hetkellä tarjolla?

- Uskotko että korot ovat palanneet sijoitussalkun tukijalaksi?

- Jos näin, niin nähdäänkö me korkojen renesanssi mikä tarkoittaisi korkotuotteiden vahvaa uusmyyntiä tulevina vuosina? Mistä omaisuusluokista tämä on pois?

- Miten yksityissijoittaja voi sijoittaa korkoihin?

- Miten salkunhoitaja luo lisäarvoa korkomarkkinoilla?

Osakesijoittajan perspektiiviä korkosijoituksiin voisi tuoda esille. Itselleni sijoitusvaihtoehdot ovat olleet nolladuraation korkosijoitus eli käyttötili ja sitten osakkeet. En ole kovin vakavissani korkosijoituksia pohtinut siksi että olen kokenut joustavuuden paljon arvokkaammaksi kuin 2 % nimelliskoron.

Aiheita tuli mieleen ainakin:

- Käyttötilitalletus vs. velkakirjoihin sijoittaminen

- “Bondiosakkeet” vs. velkakirjat

- Velkakirjojen tuotot vs. osakkeiden tuotot nykyarvostuksilla

- Yhtäläisyydet ja eroavaisuudet korkosijoitusten ja osakesijoitusten kesken

- Filosofiaa korkosijoitusten ja osakesijoitusten taustalla, miksi lainaisit yhtiölle mutta et ostaisi osakkeita?

- Vaihtovelkakirjat ja hybridilainat. Näitä joskus miettinyt kun hybridistä parempi tuotto kun osingosta kiinteistöfirmassa.

Heitän kierrepallon:

Yksityissijoittajille myydään paljon osakeanalyysiä ja makroanalyysiä. Missä ovat kaikki korkoanalyytikot?!? Voisiko Inderes tarjota tällaista palvelua?

-

Itseäni kiinnostaisi High Yield -lainojen (€ ja USD) historialliset riskipreemiot ja missä mennään niiden osalta nyt?

-

Löytyykö tietoa High Yield lainojen defaulteista ja niiden vaihteluvälistä? Ja tähän liittyen, onko HY lainat tarjonneet sittenkään parempaa riskikorjattua tuottoa verrattuna korkeamman luottoluokituksen lainoihin?

-

Onko lainan luottoluokituksella ”oikeasti” väliä, vai onko se vain samanlainen kuin analyytikoiden ”osta” tai ”myy” suositus, vai pitäisikö ymmärtää, että mikä on minkin luokituksen taustalla?

-

Kaikille ei ehkä ole tuttua velkapaperien arvonmäärytyminen ja miten korkotason muutokset vaikuttavat korkopaperien arvoihin. Ehkä lyhyt kertaus tästä olisi myös hyvä?

Itseäni kiinnostaa, mitä sellaisia sijoitustuotteita retail-asiakkaalle on tarjolla, joissa korkosijoituksen fixed income -idea säiiyy: sijoitusta tehtäessä kiinnittyy siitä saatava kassavirta (koron maksut ja pääoman takaisinmaksu) eikä siihen tule muutoksia kuin luottoriskin realisoituessa tai muissa poikkeuksellisissa tapahtumlssa. Tämähän ei toteudu tavallisissa korkorahastoissa.

Erityisesti jos sijoituksella on luonnollinen määräpäivä (esim säästetään rahaa tiedossa olevaan tulevaan maksuun), luotettava kassavirra on tärkeää.

Itselläni on tiedossa vain määräaikaistalletukset ja yksityinen lainananto (mukaan lukien vertaislainat ja lainamuotoinen joukkorahoitus). Pörssivelkakirjoihin ei käsittääkseni ole piensijoittajalla suoraa pääsyä.

Yksi taustoittava näkökulma olisi korkokäyrä, miten se muodostuu ja mitä se kertoo. Esimerkkinä käänteinen korkokäyrä.

Itse kovasti kiinnostaa myös, että miten täällä pääsee käsiksi näihin bondeihin. Versus jenkeissä T-bills

Millaiset korkosijoitukset toimii parhaiten salkussa vastapainona osakkeille? Muistaakseni finanssikriisissä positiivista tuottoa tuli vain valtionvelkakirjoista, kun taas yrityslainat menivät alas osakkeiden mukana. Viimevuoden “kusetusmarkkinassa” taas valtionlainat tuotti eniten turskaa.

Itse olen ollut osakkeissa mukana nyt 14 vuotta, mutta ensimmäisen kerran vastassa on tilanne että korkoihin hajauttaminen oikeasti kiinnostaisi. Osakesalkku kohtuullisen painava ja sen lisäksi portfoliossa asuntoja jonkun verram toista kymmentä. Eli millaisia tärppejä olisi yleisellä tasolla korkosijoittamiseen nyt? Perusteet karkeasti hallussa, eli suunnilleen miten korkoympäristö (korkotason lasku/kasvu) vaikuttaa korkopaperien arvoon. Tämän voisi kuitenkin kerrata tarkemmin. Itseäni kiinnostaisi sijoittaminen yrityslainoihin ja tässä mietin mikä olisi sopiva tuote ja kuinka pitkiin korkoihin tässä kohtaa kannattaisi sijoittaa, jos/kun oma näkemys että ollaan lähellä korkohuippua, mutta ei vielä aivan siellä. Mieluiten lähtisin korkomarkkinaan kuitrnkin mukaam ajoissa ja ajallisesti hieman hajauttaen.

Kiitos kaikille erinomaisista kysymyksistä, pyrin niistä suurimman osan käymään läpi podissa tiistaina ![]()

Joskus 1980-luvun alkupuolella korot oli jotain 16% ja silloin Juurikki sai jostain Nordean edeltäjän yksittäisen pankkitädin puhelinnumeron, josta sai ostaa tallareita eli firmojen talletustodistuksia. Pankkikonttoreissa niistä ei tiedetty mitään.

Hurjana riskinottajana tunnettu Juurikki tietysti kokeili juttua ja osti yhden olisiko ollut noin 1,5 vuoden ajalla ja pari prosenttia paremmalla korolla, kuin olisi muualta saanut. Pankkitäti vielä puhelimessa vakuutti, että tämä on riskitön paperi, johon ei vaikuttaisi edes firman konkurssi.

Hinnoittelu meni siis siten, että tietyn mk-määrän tallari ostettiin alennuksella, joka laskettiin korosta ja ajasta.

Juurikin suuri kunnioitus kaikkia auktoriteetteja kohtaan esti epäilemästä, mitä pankkitäti kertoi. Sen Juurikki sentään varmisti omasta konttorista, että raha oli menossa pankille kuuluvalle tilille.

Vasta kun tallari oli maksettu ja viikon parin päästä saatua omaan haltuun, paljastui että kyseessä oli länsi-suomalaisen, olisiko ollut pietasaarelaisen pienen ‘yrittäjä nyrkit savessa -kokoluokan’ rakennusyhtiön talletustodistus. Seikkailu päättyi hyvin ja rahat tulivat tilille määräpäivänä.

Vieläköhän näitä saisi ostaa jonkun pankin tiskin alta tai salaisesta puhelinnumerosta, jonka Juurikki on jo hukannut? @Sauli_Vilen

PS. ko. ajan pankkipaperit ovat todennäköisesti vielä tallessa kesämökin “arkistossa”. Voisi ihan tarkistaa muistikuvat, mutta vasta kun koivun lehti on vasta-ajassa.

Tämä oli mielenkiintoinen tiedote. Suhteellisen suoraan FiVa sanoo, että useammilla toimijoilla olisi parantamisen varaa sijoitusvakuutusten hinnoittelussa/läpinäkyvyydessä.

Finanssivalvonta on käynyt läpi suomalaisten henkivakuutusyhtiöiden tuotteet kartoittaakseen sijoitusvakuutusten markkinan asiakkaalle näyttäytyvän kannattavuuden kannalta

Finanssivalvonnan selvitys toi esiin useita tuotteita, joissa asiakkaan tuotteesta saama hyöty vaikuttaa raskaiden kulujen vuoksi kyseenalaiselta. Sijoituskorin kustannukset asiakkaalle saattoivat olla lähes kaksinkertaiset verrattuna vastaavalla riskillä sijoittavaan rahastoon, jonka asiakas voi niin ikään valita saman vakuutuksen sijoituskohteeksi. Vastaavasti joissain tapauksissa sijoituskorin tuotto oli selvästi heikompi kuin kuluiltaan edullisemman sijoitusrahaston tuotto. Näitä tuotteita tarjoaviin yhtiöihin ollaan erikseen yhteydessä asian selvittämiseksi tarkemmin.

Olisipa mielenkiintoista tietää mihin yhtiöihin sitä ollaan suoraan yhteydessä ![]()

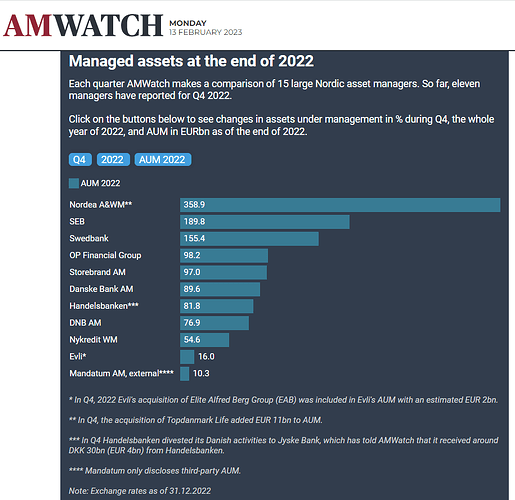

Tässä amwatchin oivasta jutusta vähän listausta pohjoismaisien varainhoitajien AUM:eista:

Koko juttu: Mandatum saw positive net flows continue in Q4 — AMWatch

Todennäköisesti suurimpaan osaan :).

Mielenkiintoista mitä FiVa aikoo tehdä, eli pakotetaanko oikaisemaan uusmyyntiä, pakotetaanko muuttamaan voimassa olevia sopimuksia (jolla vaikutus kannan nykyarvoon) vai mennäänkö vielä takautuvasti jo päättyneisiin (tai päätettyihin) sopimuksiin?

Esimerkkejä maailmalta on laidasta laitaan…