Sen verran vielä lisättävä Evolutioniin, että löysin tämän yrityksen ruotsalaisbloggarien kautta, taisi olla ehkä tämä Professori Tuhatkauno (Professor Kalkyl). Hänen sivustollaan on melkoinen kokoelma globaaleja kasvajia, joista osa on hyvin lähellä laatuyhtiöstatusta (jollei jo ole siellä), Google kääntäjällä hoitunee hyvin, joten jaan ruotsinkielisen linkin ja toki hänellä on myös Twittertili.

Minäkin olen pitänyt logistiikkabisnestä matalan katteen bulkkina, jossa on matalat alalletulon kynnykset ja vaikeaa saada kestäviä kilpailuetuja.

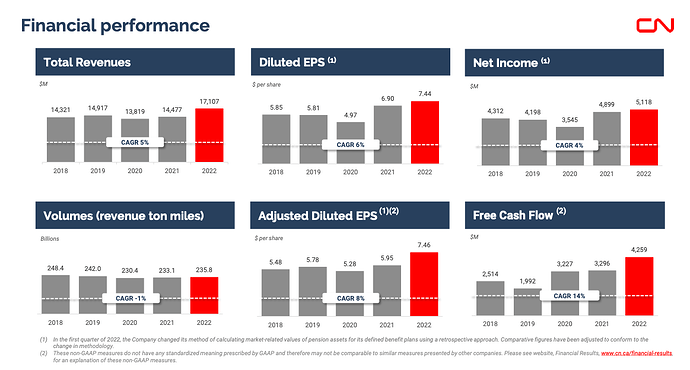

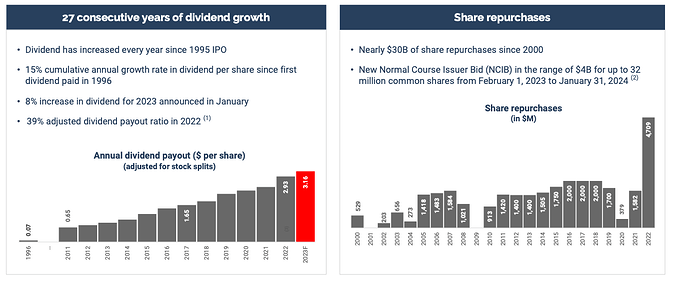

- Canadian National Railwayn ulkona olevien osakkeiden määrä on laskenut vuoden 2019 lopun 722,6 miljoonasta 688 miljoonaan

- Osinko on noussut joka vuosi vuodesta 2005 alkaen

- Sijoitetun pääoman tuotto 15,8 % vuonna 2022 (tavoite 15-17 %)

- tavoitteena 10-15 % tuloskasvu vuosina 2024-2026.

https://www.cn.ca/-/media/Files/Investors/Investor-Day/20230503-Shareholder-value-creation-EN.pdf?la=en&hash=50FC0AEC2C48F667EDD79ABF419440A668478C43 -sijoittajapresentaatio

https://sifterfund.com/wp-content/uploads/Sifter-Fund-Canadian-National-Railway-Investment-Case-Study-2018.pdf -Sifterin vanha analyysi vuodelta 2018. Taloudelliset luvut vanhoja, mutta liiketoiminnasta itsestään voi tuosta vielä ammentaa tietoa.

Railway company has pricing power – Case Canadian National - Sifter Fund -edellisen raportin tiivistelmä

Näemmä nuo ilmaiseksi saatavat ROIC-luvut eroavat hieman verrattuna yhtiön omiin. Pitäisi tarkistaa, että mistä ero syntyy. En osaa valitettavasti sanoa @JNivala että hyötyykö CNR Bidenin infrapaketista

@Santeri_Korpinen vieläkö jaatte tekemiänne yhtiöanalyysejä? Edellisestä jaosta on jo aikaa. Jos jaatte, niin voisikohan CNR:n päivitetyn analyysin saada tänne jakoon?

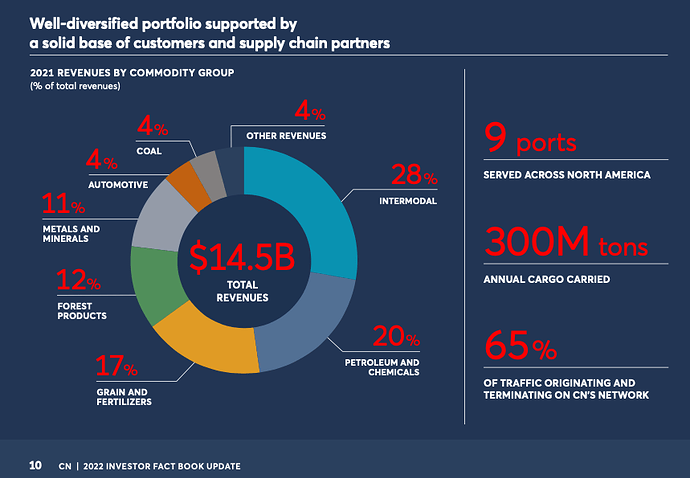

Toisaalta olen miettinyt, että onko CNR:n kuljettaman rahdin sisällöllä väliä? Tarvitseeko pohtia eri metallien ja öljyn ja muiden tuotteiden kysyntänäkymiä jne. ![]()

edit:

Kaivelin historiallisia kasvulukuja (CAGR) viimeisen 5v ja 10v ajalta:

- Liikevaihdon kasvu 7,0 % (10v) ja 5,6 % (5v)

- EBIT kasvu: 7,4 % ja 5,7 %

- EBITDA kasvu 8,20 % ja 6,70 %

- Vapaan kassavirran kasvu: 12,40 % ja 13,00 %

- Osinkojen kasvu: 14,40 % ja 11,60 %

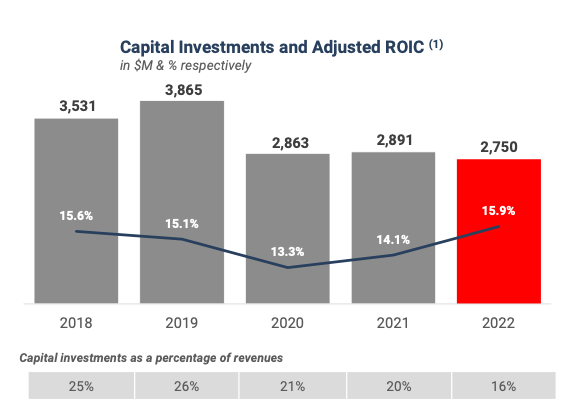

- Liiketoiminta on melko pääomaintensiivistä, joka rajaa myös kilpailun syntymistä. Toiseksi, ei ole enää järkevää rakentaa kilpailevaa rataverkkoa isossa mittakaavassa. CaPex on vaihdellut 16-26 % välillä liikevaihdosta viime vuosina. Suurin osa on ylläpitoinvestointeja ja loput kasvuinvestointeja.

Kuvien muodossa jokunen poiminta sijoittajamateriaaleista:

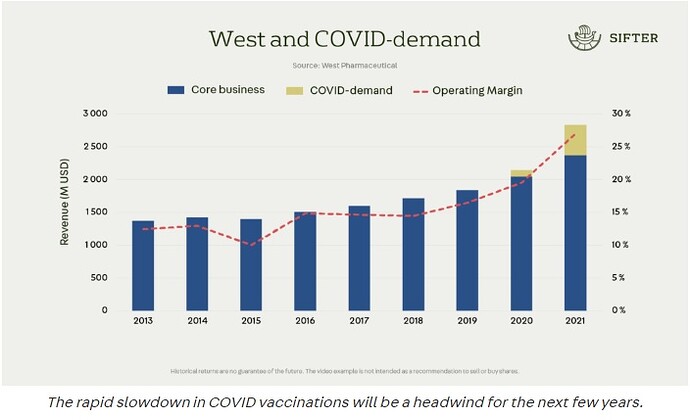

Pakko tähän mainioon infoon Westistä kommentoida hiukan, kun tätä(kin) lääkealan firmaan tullut seurattua jo pidemmän aikaa. Se on totta, että lääkkeitä menee aina, mutta ei nyt ihan tasaisesti. Eli Westin kohdalla on syytä muistaa ainakin valtava lisämyynti, joka tuli Covidin ansiosta. Ja aikamoisen alamäenhän firma sitten ottikin joulusta 21-jouluun 22.

Eli jos ajattelee pidemmälle ajalle (ja olettaa ettei uutta koronaa ole ihan heti tulossa) niin luvuista on hyvä niistää tuo Covid-vaikutus pois, kun firman tulevaisuutta arvioi.

Westillähän tuo Covidiin liittyvä myynti on jo käytännössä nollaantut ja se näkyy tämän vuoden kasvuluvuissa. Oikeastaan sekä 2022 että 2023 ovat lähellä nollakasvua. Tuo tosiaan johtuu koronasta ja sen tuomasta lisämyynnistä ja sen katoamisesta. Perusbisnes on puksuttanut vakaasti kun siivotaan koronan aiheuttama häiriö pois.

Westin tämän vuoden arvio Covidiin liittyvästä myynnistä on 60 miljoonaa dollaria ja analyytikkoennuste tämän vuoden liikevaihdolla on 2,98 miljardia, eli koronasidonnaisen myynnin osuus on enää pari prosenttia liikevaihdosta.

West Pharman kohdalla katsoisin mieluummin biologisten lääkkeiden markkinaa, joka on kasvanut viime vuosina vahvasti, eikä tilanne varmaankaan muutu seuraavinakaan vuosina.

Itse onnistuin ostamaan Westiä viime vuoden lopulla 240 USD kieppeiltä.

Philip Morris International (PMI)

Mikä on yksi laatuyhtiön tärkeimmistä taidoista? Kyky luoda itsensä uudelleen, jos tarve niin vaatii. PMI on suurimmalle osalle tuttu tupakkajättinä, mutta yhtiö on kovaa vauhtia matkalla pois tupakasta kohti savutonta tulevaisuutta (tai ainakin näin ESG-konsulttien mielestä kannattaa viestiä Wall Streetille). Kuten muillakin isoilla nikotiinijäteillä, niin myös Philip Morrisilla tämä tapahtuu kahta kautta: tupakointi vähenee orgaanisesti, ja tupakattomiin/savuttomiin nikotiinituotteisiin panostetaan merkittävästi. Devin LaSarren materiaalien mukaan PMI:n tupakkamyynnin volyymi on laskenut v. 2013-2023 n. 4 prosenttia vuodessa, eli ei siis puhuta triviaalista pudotuksesta.

Miten PMI sitten on laatuyhtiö, kun ydinbisnes sulaa alta pois? Tämä on hyvä kysymys. Vuosina 2016-2022 liikevaihto kasvoi n. 3 % CAGR, ja EPS vastaavasti yli 4 %:n vuosivauhtia. Ei missään nimessä laatuyhtiömäisen vakuuttavaa jälkeä, vaikka ajanjaksolle osuikin pandemian verran vastatuulta hidastamaan hengityselimistön rapauttavan tuotteen myyntiä. Silti voidaan todeta, että harva heikko yhtiö saa ylä- ja alariville kasvua ydinmarkkinan rapautuessa hiljalleen. Edellisvuoteen nähden PMI otti markkinaosuutta kilpailijoiltaan niin perinteisen tupakan kuin lämmitettävän tupakan puolella. Hinnoitteluvoimakin on tosiaan kohdallaan, kun volyymin laskut paikataan sen enempää miettimättä addiktoivan tuotteen hintaa korottamalla. Jos mietit nyt, että tämänhän täytyy näkyä marginaaleissa, niin olet oikeassa, se näkyykin. N. 60-65 prosentin bruttokatteet ja 35-40 prosentin EBIT-marginaalit ovat arkipäivää tässä bisneksessä. ROIC:ia en viitsi edes katsoa, ettei tule paha mieli siitä kaikesta mitä salkussa on tämän sijasta.

Jos hinnankorotukset eivät riitä, niin onhan sitä kasvuakin luvassa lähivuosille. Moni voisi väittää, että PMI:llä on kaksi parasta nikotiinituotetta portfoliossaan: IQOS (lämmitetty tupakka, silti savuton tuote) ja Zyn (nikotiinipussit). Kumpikin tuote edustaa sitä, mitä PMI viestii tulevaisuudesta: nikotiinituotteita ilman tupakan tuomia terveyshaittoja. Yksittäin kummatkin näistä ovat jo tänä päivänä kirkkaasti miljardiluokan liikevaihdon bisneksiä, ja kasvu on vasta alussa. Kumpikin tuotekategoria kasvaa julmetun kovaa vauhtia niin myyntivolyymin kuin liikevaihdonkin puolesta: IQOSin tupakkaliuskojen myynnin kasvu on ollut yli 20 prosentin luokkaa, ja Zynin myyntikäyrät ovat totaalisessa lätkämailavaiheessa. Jokainen on varmasti kaupan kassalla huomannut, että nikotiinipusseja kysellään tämän tästä, ja Zyn on Yhdysvaltojen markkinoilla tämän alan gorilla yli 60 prosentin markkinaosuudellaan.

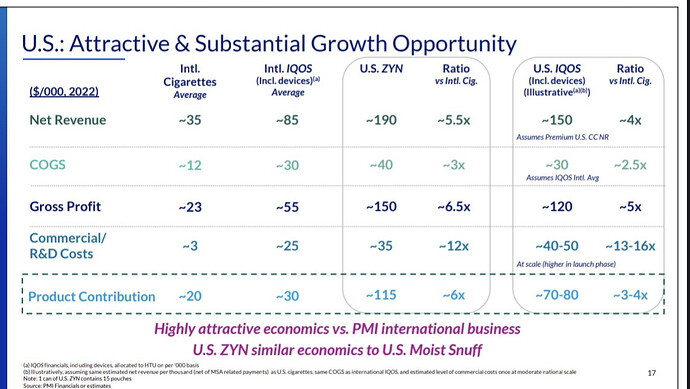

Kasvua tulee tukemaan myös se, että PMI pääsee kaupallistamaan IQOSin jenkeissä ensi vuoden toukokuusta lähtien, ja ottaen huomioon sen menestyksen Euroopan markkinoilla, niin luulisi tuon vauhdittavan kasvua vielä enemmän. Zyn on todellinen timantti lähes 50 prosentin EBIT-marginaaleillaan, ja sitä aletaan tuoda uusille markkinoille yhä vahvemmin (Suomikin on muistaakseni listalla tälle vuodelle!). En voi vieläkään väittää ymmärtäväni, että miten helvetissä sen emoyhtiöstä Swedish Matchista tehty ostotarjous meni ikinä läpi. Nämä kaksi tuotekategoriaa edustavat nyt jo yli 35 prosenttia PMI:n liikevaihdosta - ja mikä parasta, niiden marginaalien epäillään olevan vielä perinteisiäkin tupakkatuotteita paremmat. Alla firman omia laskelmia, lähinnä jenkkikontekstissa tosin:

Tupak… nikotiiniyhtiöillä on julmetun vahvoja kilpailuetuja, jotka ovat myös helppoja ymmärtää. Jakeluverkostot ovat ehdottomasti mainitsemisen arvoinen asia: Zynin ja IQOSin kasvua helpottaa huomattavasti se, että jakelee muitakin tuotteitaan jo valmiiksi joka mantereelle. Brändeille ollaan addiktoivissa tuotteissa keskimäärin todella lojaaleja (kuka helvetti olisi tämänkään uskonut?), joten hinnoitteluvoimaa löytyy. Yhtenä lisäetuna tähän on seikka, joka tulee todennäköisesti ravistelemaan muita kuluttajatuoteyhtiöitä: sometähtien markkinointivoima on aivan epäreilun kova ja kustannustehokas vs. perinteiset markkinointikeinot. On kyse sitten Primesta, Feastablesista tai noin tuhannesta eri kosmetiikkatuotteesta, niin näitä edustavien vaikuttajien kyky markkinoida tuotteitaan käytännössä ilmaiseksi on pelottavan vahva jokaiselle korporaatiolle. Sen sijaan lailla säädetyssä markkinointikiellossa oleviin nikotiinituotteisiin tuo ylettyy paljon heikommin.

Politiikka on toisaalta alalla kaksiteräinen miekka: se suojaa kilpailulta ja uusilta yrittäjiltä, mutta lainsäädäntö ja verotus heittävät kapuloita rattaisiin tasaisesti. Hiljattain ollaan nähty uutisia esim. Hollannin nikotiinipussikielloista, johon idea on luultavasti saatu tupakkataukoa pidettäessä. Tämän kanssa on vain elettävä - Iso Tupakka on helppo kohde, vaikka kerrankin voisi olla syytä olla ampumatta ensin.

Firma piti tällä viikolla CMD:n, jossa ilmoiteltiin seuraavien vuosien tavoitteista. 2024-26 jaksolle tavoitellaan 6-8 prosentin liikevaihdon ja volyymien kasvua, sekä 9-11 prosentin EPS-kasvua. Savuttomien tuotteiden volyymien kasvutavoitteena on n. 33 % CAGR (Zyn) ja n. 15 % CAGR (IQOS), eli firmalla on kyllä ihailtavan selkeä suunta ja visio sille, mistä saadaan tulevaisuuden kasvu irti. Samalla olisi määrä maksella velkoja takaisin siedettävämmälle tasolle, sillä Swedish Matchin hankinta viime vuonna maksettiin velkarahalla kokonaan (yli 15 BUSD kauppahinta). Jos tavoitteisiin päästään, niin lopputulos alkaa näyttää jo huomattavasti enemmän laatuyhtiömäiseltä - etenkin kun ottaa huomioon, miten paljon tupakkamarkkinaa maailmasta löytyy disruptoitavaksi uusilla tuotteilla.

Arvostus on tämän vuoden ennusteilla n. 15x P/E, ja nopeasti laskettuna n. 16x P/FCF. Arvostus ei näytä erityisen halvalta huomioiden jokseenkin hitaan kasvun, mutta jos savuttomat tuotteet ovat firman ennusteiden mukaisesti merkittävästi kannattavampia kuin perinteiset, niin kertoimet lähtevät kyllä sulamaan varsin tehokkaasti. Mielestäni on hyvä verrata näitä kertoimia myös perinteisiin alkoholibrändeihin, joista maksetaan paikoitellen merkittävästi korkeampia kertoimia - tupakointi on todellakin vihattu aihe myös sijoittamisessa. Vapaata kassavirtaa PMI sylkee ulos hyvin, sillä capex on tyypillisesti ollut luokkaa 10-15 prosenttia rahavirroista ja isot yritysostot ovat nyt luultavasti takanapäin. Avokätisiä osinkoja lienee siis jatkossakin luvassa, kuten tähänkin asti.

Laatuyhtiö vai ei? Mielestäni ehdottomasti laatuyhtiö - etenkin jos keskittyy pidempään historiaan, niin jokainen tupakkayhtiö saavuttanee tuon leiman. Firma täyttää monet laatukriteerit erinomaisesti ja kilpailuedut ovat päivänselvät jokaiselle joka haluaa ne hyväksyä, mutta jotenkin ne pitäisi saada muutettua käteistä rahaa tuottaviksi tekijöiksi. CEO Jacek Olczak kumppaneineen saavat tehdä täyden päivätyön, että yksi parhaista bisnesmalleista tuodaan nykyaikaan.

(disc: ei salkussa)

Hei,

Hyvä avaus ketjulle @JNivala, jää ketju myös omaan seurantaan ja koetan myös tulevaisuudessa oman panostukseni antaa sisällön tuottamisen osalta. Muutama nosto sisällön tuottamiseen liittyen, sekä jo ketjussa esiin nostettujen asioiden osalta;

-

Ketjussa jo nostettu esiin korona-ajan osalta lääkeyhtiöiden suuntaan poikkeuksellisen kova kysynnän kasvu, joka osittain taas sitten näkyy tunnuslukujen heikentymisenä kysynnän palatessa normaalille tasolla tai 2019 vuodesta eteenpäin normaalin kasvun uralle, niiltä osin kuin varastojen kertymää ei voida hyödyntää ns. viimeisen käyttöpäivän mennessä ohi.

-

Edelliseen liittyen, niin korona-aika, kuin myös Euroopassa oleva sotatilanne vaikuttavat myös toiseen suuntaan, eli ovat voineet hyvän laatuyhtiön tunnuslukuja laskea suoriltaan, niin etteivät enää läpäise laatukriteereitä (laatukriteerit toki ovat olemassa, jotta saataisiin tunnistettuja yhtiöitä, jotka pystyvät suoriutumaan huolimatta ulkoisten tekijöiden muutoksista).

-

Kvalitatiivisissa tekijöissä tuo ensimmäinen kohta, eli tulevaisuuteen katsominen, perustellusti esitys miksi 5 - 10 vuoden ajan aikaisempi tuloskasvutrendin jatkuisi on loistava ja toivottavasti ketjussa jatkossa näkyy myös ajatuksia tähän kohtaan. Menneisyyteen katsominen on aina helpompaa, kuin koettaa tulevaisuutta ennustaa, toisaalta toteuman seuranta on ainoa jonka pystyy faktana kertomaan.

-

Mörnijät, Microsoft mörni pahasti 2000 vaihteen jälkeen, huom., ei ollut tähdenlento siinä kohtaa vaan jatkoi suoriutumista. Hieman vielä olen katkera, että en ymmärtänyt siihen enemmän luottaa sen ollessa yksi ensimmäisistä sijoituksistani, joskin mörnimisvaiheen päätteen kohdilla. Tämän hetkisen tilanteen saatan tästä johtuen tulkita reiluksi yliarvostukseksi. Uskon että kasvu hiipuu ja se tulevaisuudessa ottaa taas aseman enemmän tylsänä sijoituksena, jolloin myös markkina-arvo laskee, mutta arvostuskertoimet saattavat olla kurssilaskun myötä hyvällä mallilla.

Heittäisin itse pöytään ennen pidemmälle katsomista kortin, joka suomalaiselle sijoittajalle tuttu niin pörssistä, kuin myös kotoa, eli Olvi. Olvi on saanut pahasti iskua lähiaikoina, etenkin valko-venäjän toimintojen epävarmuuden takia.

Ennen korona-aikaa, 3 vuoden luvut tilinpäätöksestä:

- sijoitetun pääoman tuotto on 20 % luokkaa, 2017 (19,7 %), 2018 (21,2 %), 2019 (20,8)

- liikevaihdon kasvu yli 5 %, 2017 (7,6 %), 2018 (11,3 %), 2019 (6,4 %)

- tilikauden voiton kasvu 10 % luokkaa, 2017 (10,5 %), 2018 (10,7 %), 2019 (10,3 %)

- nettotulosmarginaali yli 12 %, 2017 (15,1 %), 2018 (25 %), 2019 (26,1 %)

Olvin markkina-arvo on kohtuullistunut poikkeuksellisen voimakkaan valko-venäjän riskin laukeamisen takia. Yrityksen liiketoiminnan kehitys on kuitenkin ollut lähivuosina hyvällä mallilla ja arvon luominen omistajille on ollut kohdallaan. Yritys on myös pyrkinyt pitämään velka asiat hyvällä mallilla, niin että kassasta löytyy rahaa. Uskon, että Olvi pystyy valkovenäjän ongelman selättämisen jälkeen jatkamaan niin että sijoitetun pääoman tuotto jatkuu korkealla tasolla. Olvilla on jakeluverkosto olemassa, pystyvät tekemään hyvää voittoa, vaikka omien tuotteiden hinnat ovat täysin kilpailukykyisiä. Vallihautaa löytyy siis Olvilta hyvin kustannustehokkuuden perusteella. Toimii myös globaalien virvoitusjuomajättien kanssa, tätä tehnyt myös valko-venäjän osa Olvista. Liiketoiminta ei ole kovin syklistä.

Itselläni ei Olvia tällä hetkellä salkussa ole, mutta tarkkailussa on ja harkitsen ostamista jo näillä hinnoilla. Suurin pelko on Valko-venäjän toiminnoista luopuminen halvalla ja sen jälkeen jäävä mahdollinen riski, jossa Lidskoe Pivo alihinnoittelee tuotteita markkinoille lähivuosina ja sen myötä vie myös Olvilta jäljelle jäävää markkinaosuutta.

- Onko tämä pelko aiheeton?

- Miten näette, onko Olvin mahdollista tulevaisuudessa siirtyä ns. laatuosakekoriin?

Paljon omaa pohdiskelua, joka saattoi olla turhaa, mutta sain puristettua yhden suomalaisen firman sentään pöydälle. Sekin sellainen joka ei kriteeristöjä lähivuosilta täysin täytä, mutta nähdäkseni sen osalta on tilanne ollut erittäin poikkeuksellinen. Toivottavasti tämä viesti kuitenkin tuo keskusteluun jotain lisäarvoa. ![]()

Tällä listalla varmasti monia tämän ketjun nimen alle osuvia yhtiöitä:

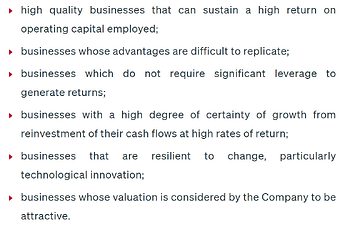

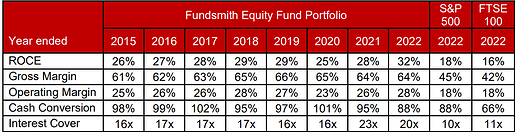

Tuli hetki sitten luettua Terry Smithin Investing for growth, joka on pitkälti koostettu hänen Fundsmith-rahaston sijoittajakirjeistä sekä muista kirjoituksista. Kirjalle sekä Fundsmithin sijoittajakirjeille vahva suositus. Rahaston sijoitusstrategiahan nojaa täysin globaalien laatyhtiöiden holdaamiseen ![]()

Philip Morrisille on tosiaan pitkästä aikaa helppo argumentoida, että liiketoiminta kasvaa myös volyymipohjaisesti savuttomien kasvun myötä. Mielestäni riski savuttomissa kuitenkin piilee siinä ettei brändien kestävyyttä ole vielä ehditty osoittaa, joskin IQOSin markkina-asemaa alkaa vähitellen suojaamaan laitekanta, kun noita HEETSejä voi tietääkseni käyttää vain IQOS-laitteen kanssa. Uudelle tupakkafirmalle tuskin löytyisi merkittävää rahoitusta markkinoilta (regulaatio, ESG yms.), mutta esim. ZYNin kilpailijoille voisi löytyäkin. Eikös se markkinataloudessa kuitenkin mene niin, että ylisuuret tuotot syödään pois kilpailulla. Kannattavuustasothan ovat IQOSilla ja ZYNillä ihan huippua, mutta Marlboron (50 vuotta putkeen suosituin tupakkamerkki) kaltaiseen brändiin on vielä pitkä matka. Markkinat eivät myöskään hinnoittele tuon skaalan onnistumista, mutta mielestäni ihan validi nosto tässä ketjussa, jossa kilpailuetuja arvioidaan vuosikymmenten skaalalla.

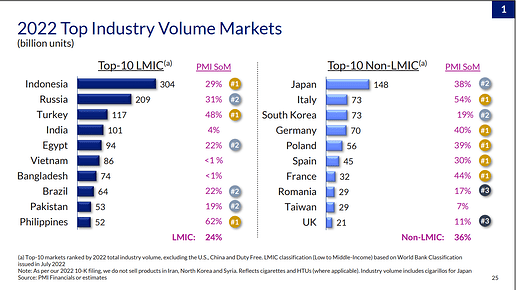

Lisänä vielä niille, jotka Philip Morrisista kuulevat sijoituskohteena vasta nyt niin yhtiön nimen International osa johtuu siitä, että Philip Morrisin perinteisten tupakkatuotteiden lisenssi USAssa on Altrian (myös Aten linkkaamassa listassa) hallussa. Alla vielä perinteisen puolen markkinaosuuksia isoimmilla markkinoilla (ennen Swedish Matchia).

Fundsmith omistaa myös Philip Morrisia ja on sijoituskriteeristöltään hyvin samanlainen kuin Sifter.

Fundsmith julkaisee myös Sifterin kaltaisen ns. look-through tablen, jolla kuvataan omistusten laatua:

Fundsmith eroaa Sifteristä siinä, että se keskittyy selvemmin vain muutamalla sektorille (päivittäistavarat, teknologia, lääkinnälliset laitteet ja luksus). Minulle tulee ainakin noiden sektorirajoitteiden ulkopuolelta laatuyhtiöinä mieleen Moody’s ja Danaherin kaltaiset sarjayhdistelijät. Toisaalta esimerkiksi tämä Michael Mauboussinin tutkimus (linkki) puhuu toimialarajoituksen puolesta.

Alla vielä twiitti, jossa on kaikki Fundsmithin historiansa aikana omistamat yhtiöt.

Voin kirjoittaa tuntemattomammista nimistä (mm. IDEXX, Mettler-Toledo, Waters, Coloplast ja Amadeus) samanlaisia avauksia, kun nyt on tullut ketjuun, kun löydän aikaa. Lisään vielä Fundsmithistä kiinnostuneille Terry Smithin puheen vuodelta 2019 (https://www.youtube.com/watch?v=YZM9dhiDbzI). Pohjustan omaa käsitystä yhtiöiden laadusta hyvin paljolti samoihin asioihin mitä puheessa käsitellään välillä 8:52-51:56.

Avasin tylsyyttäni tuon Mauboussinin listan; lyhyt toimialakuvaus ja keskimääräiset pääoman tuotot ja kotimaa. Löytyy hieman kummallisia keskittymiä, laatijan mielestä jätehuolto ja televerkot on hyvien vallihautojen bisneksiä vaikkei siellä mitään rahoja tehdä (hyviä uutisia Telialla ja L&T:lle?). Hieman myös huvittaa saksankielisten yhtiöiden täydellinen puuuttuminen samalla kun listalla on jotain lentokenttiä.

- Adobe; mediaohjelmistot, ROIC 23,2%

- AENA SME, lentokentät, ROIC 4,7%

- Air Products and Chemicals; teollisuuskaasut, ROIC 10,5%

- Alphabet, pilvipalvelut ja verkkomainonta, ROIC 25,1%

- Altria, tupakkatuotteet, ROIC 17,5%

- Amazon, verkkokauppa ja -palvelut, ROIC 9,3%

- Amerco, pakettiautojen ja perävaunojen vuokraus, ROIC 9,3%

- American Tower, televerkko REIT, ROE 34,3%

- Analog Devices, signaaliprossointilaitteet, ROIC 7,9%

- AON, vakuutuspalvelut yrityksille, ROE 34,7%

- Arthur. J. Gallagher, jälleenvakuutus, ROE 12,9%

- ASML, puolijohteiden prosessiteknologia, ROIC 23,1%

- Autodesk, CAD-ohjelmistot, ROIC 18,8%

- AutoZone, autojen varaosat, ROIC 45,3%

- Bausch + Lomb, piilolinssit, ROIC 9,6%

- Black Knight, pankkiohjelmistot, ROIC 6,0%

- Blackstone, varainhoito ja kiinteistöt, ROE 27,1%

- Bolsa Mexicana de Valores, pörssipalvelut ja liitännäiset, ROIC 20,4%

- British American Tobacco, rööki, ROIC 6,2%

- Brown & Brown, vahinkovakuutus, ROE 13,4%

- Cadence Design Systems, piirilevyjen suunnittelu, ROIC 23,4%

- Canadian Pacific Railway, junarahti, ROIC 12,7%

- CBRE Group, toimitilavuokraus, ROE 19,4%

- China Tower Corp, televerkot, EBITm 15,4% (ROIC 3,5%)

- Christian Dior, luksustuotteet, ROIC 11,4%

- Cooper Companies, piilolinssit, ROIC 11,3%

- CME GROUP, johdannaispörssi, ROIC 8,9%

- Copart, autojen verkkokauppa, ROIC 25,6%

- CoStar, kiinteistökaupan tietopalvelut, ROIC 6,0%

- Crown Castle, televerkko REIT, ROE 9,3%

- Danaher, diagnostiikka ja bioteknologiapalvelut, ROIC 7,3%

- DexCom, diabeetteshoito, ROIC 5,3%

- Diageo, viinakset, ROIC 12,6%,

- Douzune Bizon, talousohjelmistot, ROIC 6,4%

- Essilorluxotica, silmälasit, ROIC 3,6%

- Estee Lauder, ihovoiteet ja meikit, ROIC 16,0%

- Evolution, nettikasinot, ROIC 23.8%

- Fair Isaac, ohjelmistot (luottorekisteri), ROIC 37,3%

- FirstService, kiinteistöhuolto, ROIC 4,2%

- General Dynamics, puolustusteollisuus, ROIC 15,1%

- Grupo Aeroportuario del Pacifico, lentokentät, ROIC 13,6%

- Grupo Aeroportuario del Sureste, lentokentät, ROIC 13,0%

- Hermes International, luksus käyttötavarat, ROIC 23,8%

- IDEXX, eläinlääketieteen laitteet ja palvelut, ROIC 50,1%

- Illumina, DNA ja RNA sekvenssointi, ROIC -20,9% (pelkkää turskaa)

- Intercontinental Exchange, pörssit ja liitännäispalvelut, ROIC 7,3%

- Intuit, taloushallinnon ohjelmistot, ROIC 26,9%

- Intuitive Surgical, leikkausautomaatio ja palvelut, ROIC 15,1%

- Johnson & Johnson, lääketeollisuus, ROIC 15,5%

- Jumbo Interactive, uhkapelit (lotto), ROIC 31,5%

- Kering, Gucci, ROIC 15,2%

- Linde, teollisuuskaasut, ROIC 7,0%

- Live Nation Entertainment, viihdekonsertit, ROIC -6,9% (lisää turskaa)

- Lockheed Martin, lentokoneet ja ohjusjärjestelmät, ROIC 30,1%

- L’Oreal, hygieniatuotteet, ROIC 15,6%

- LVMH, luksustuotteet, ROIC 15,2%

- Marsh & McLennan, vakuutukset ja liikkeenjohdon konsultointi, ROIC 14,2%

- Martin Marietta Materials, myyvät soraa, ROIC 7,8%

- Mettler-Toledo, vaa’at, ROIC 35,5%

- Microsoft, kuulemma tekevät jotain softaa, ROIC 23,1%

- Moody’s, talousanalyysi, ROIC 20,0%

- MSCI, askartelevat jotain indeksejä sijoittajien harmiksi, ROIC 17,9%

- Northrop Grumman, lentovempaimia ja sateliittejä ROIC 19,7%

- NVIDIA, grafiikkaprosessoripiirisarjat, ROIC 22,4%

- O’Reilly Automotive, autojen varaosat, ROIC 33,5%

- Pernod Ricard, alkoholijuomat, ROIC 5,9%

- Philip Morris, tupakkatuotteet, ROIC 47,6%

- Pool Corporation, uima-altaat, ROIC 29,4%

- PPG Industries, maalit, ROIC 10,8%

- RTX, lentokoneet ja ohjukset, ROIC 5,2%

- RELX, tiedejulkaisut ja analyysipalvelut, ROIC 19,6%

- Republic Service, jätehuolto, ROIC 7,3%

- Rightmove, kiinteistövälitys, ROIC 213,8%

- S&P Global, markkinainformatiikka ROIC 41,7%,

- SBA Communications, tietoverkko REIT, ROIC 5,5%

- Sherwin-Williams, maaleja ja pinnoitteita, ROIC 15,4%

- Sony Group, kodinelektroniikka ja viihde, ROIC 14,3%

- Synopsys, piirikorttien suunnitteluohjelmistot, ROIC 11,8%

- Taiwan Semiconductor, piirikorttien valmistus, ROIC 24,0%

- Tencent Holding, tietokonepelit, fintec ja verkkomainonta, ROIC 17,9%

- Tesla, sähköautot, ROIC 24,7%

- Texas Instruments, mikropiirit, ROIC 35,5%

- Thermo Fischer Scientific, laboratoriolaitteet, ROIC 8,4%

- TransDigm Group. lentokonekomponenttien valmistus ROIC 5,2% (mutta EBITm 40%, tase voi paksusti)

- Transurban Group, tullitiet, ROIC 0,2%, EBITm n. 10% (en tiedä mistä tämä tänne listalle on päätynyt)

- Union Pacific rautatie rahti, ROIC 15,6%

- Universal Music Group, musiikkituotanto ROIC 24,6%

- VeriSign, verkkodomainit ROIC 214,8%,

- Veririsk Analytics, vakuutusmatematiikka, ROIC 13,8%

- Visa, maksupalvelut ROIC 25,6%

- Vulcan Materials, sementtiä stna… ROIC 6,6%

- Warner Music Group, musiikkituotanto, ROIC 10,6%

- Waste Connections, jätehuolto, ROIC 4,9%

- Waste Management, jätehuolto ROIC 10,2%

- Zoetis, rokote- ja lääkekehitys, ROIC 16,9%

Ei tuo ole varsinaisesti lista täydellisistä bisneksistä, vaan ennemmin lista firmoista joiden suojakilpenä ovat korkeat alalletulokynnykset. Ei tarvitse katsoa yhtään kauemmas kuin kotipörssin Elisa vs. Telia -mittelöä, niin tämän voi nähdä käytännössä. Alalle on vaikea tulla, mutta jäteistä toinen pärjää, toinen kyntää.

Kyllähän tuoltakin listalta huomaa sen, että kriittisiä (ja etenkin fyysisiä) assetteja pidetään kovassa arvossa, ja siksi tuolla onkin tornifirmoja ja lentokenttiä pilvin pimein. Ongelma onkin löytää firmoja, jotka kykenevät yhtäältä monetisoimaan sen omistamansa kriittisen omaisuuden aina vain paremmin, ja toisaalta eivät kärsi kasvavasta investointihalukkuudesta liikaa. Kovimmat tuotot kilpaillaan kyllä pois, mutta tietyt huippuvahvojen vallihautojen yhtiöt ovat jotakuinkin immuuneja sillekin. Tuolta Mauboussinin listalta tulee heti mieleen Copart ja Waste Management, jotka omistavat hyviltä paikoilta maa-alueita joilla bisnes pyörii (autonromuvarastot, kaatopaikat) ja joita uusien kilpailijoiden ei olisi mitenkään mahdollista monistaa - sopivaa lääniä ei vain ole tarjolla enää paikoista, johon olisi järkevää kuskata autonraatoja odottamaan loppusijoitusta. Siinä on hyvä korotella hintoja, kun vaihtoehtoja ei ole. Samaan kategoriaan menevät ne sora-/murske-/materiaalifirmat, jotka ymmärtääkseni voivat toimia lokaaleina monopoleina - jonkun soran kuljetus kaupungista toiseen maksaa niin paljon, että on harvoin kannattavaa lähteä etsimään parempaa laatua kauempaa.

Listan ulkopuolelta tulisi mieleen toisenlaisena esimerkkinä RCI Hospitality Holdings. Ravintola-ala on päivittäistä kamppailua elämästä ja kuolemasta, mutta strippiklubialalla uudet kilpailijat eivät saa päättäjiltä lupaa pyrkiä markkinoille. Kukapa sitä nyt haluaisi naapurustoonsa lisää tissibaareja? Assetit eivät toivottavasti ole kellekään kriittisiä, mutta jos kysyntää on, niin monessa kaupungissa RCI:n klubit voivat olla lähestulkoon pysyvästi monopoliasemassa. Itse pidän tuota erittäin vahvan kilpailuedun kioskina, mutta ymmärrän toki ettei se jokaisella listalla esiinny. ![]()

Niin Suomen tietoverkoista riitelemässä on vielä tietysti Telenor DNA:n välityksellä, joka on ainakin vallannut markkina-alaa noilta kahdelta. Johtokolmikon ulkopuolisille alallatulon kynnys on varmasti valtava, mutta kuinka kova rasite keskinäinen kilpailu on pääoman tuotoille? Olisiko kenties parempi ajatella vallihaudan olevan toimialan eikä yhtiöiden ympärillä?

Jokainen lista korkean vallihaudan yhtiöistä on aina laatijansa näköinen eikä tuo Mauboussin lista ole ollenkaan huono valikoima yrityksiä joiden haastaminen uusille tulokkaille on luultavasti lähes mahdotonta. Tuovathan tuollaiset uniikkeihin fyysillisiin omaisuuseriin perustuvat kilpailuedut varsin vahvan alustan jolle rakentaa, mutta soramonttujen ja teletornin liisaamisen lisäksi vastaavia valttikortteja löytyy myös sähköverkoista, merisatamista, malmiesiintymistä ja tai öljykentistä. Vaikea minun on kuitenkaan mieltää monia näillä aloilla toimivia yhtiöitä erittäin syvistäkin vallihaudoista huolimatta laatuyhtiöiksi siinä merkityksessä, jossa niistä tässä ketjussa on puhuttu.

Sitten taas tuollainen sääntelystä syntyvä vallihautahan on haltijalleen mitä mukavinta omistettavaa, valitettavasti sitten kaiken maailman poliitikot kiusaavat ja monopoliyhtiöt tuppaavat taantumaan tehottomuuden perikuviksi. Sitten vielä markkinat ovat hiilaavat hinnat taivaisiin kun kuulevat (tai luulevat) jossain olevan vähänkään pysyvämpiä kilpailuetuja, yritä tässä sitten ostaa laadukkaita firmoja kelpo hintaan ![]()

Näissä on vaan hyvä huomata, että mm. Nordea perii 25% lähdeveron 15%:n sijaan kanadan osinkokoneista.

Tämä on harmittavasti totta, sijoittaminen Kanadan suuntaan Nordean kautta osinkomielessä tuottaa siis pettymyksen verotuksen osalta.

Yhdysvaltojen osalta peritään tällä hetkellä 15 % Nordean puolella.

Pankit eivät taida (ainakaan kovin usea pankki) tarjota apua verojen takaisinperinnässä, eli se prosessi jää osakkeenomistajan itse suoritettavaksi.

(Nordnetin puolella taitaa olla Kanada (25 %), Yhdysvallat (30 %) → Muokkaus, tämä koskee vain muita kuin Suomessa verovelvollisia.)

Kannattaa siis välittäjän osalta viimeksin tilanne selvittää, niin ei tule pettymystä osingonmaksun yhteydessä.

Poistettu kysymys viestistä, ettei keskustelu ohjaudu väärille raiteille. Lisäksi muokattu Nordnet osuuteen tarkennus joka tuli kommenttina. ![]()

Ei ota, tuo lainaamasi kohta koskee muita kuin Suomessa verovelvollisia.

Nordea ottaa joo 25 % Kanadan osingoista, mutta kyseessä on välittäjän alisäilyttäjästä johtuva ongelma. Ainakin aiemmin sama oli myös OP:lla, mutta tuo ei siis sinänsä liity verosopimukseen, vaan siihen että tieto kansallisuudesta ei välity alisäilyttäjälle asti. Ongelman ratkaisuna on käytännössä valita välittäjä, jolla homma toimii.

Just näin eli jenkeistä tulee ihan normaalisti 15% lähdeverolla, mutta siinä mielessä pidän edelleen pintani CNR kanssa eli Nordea ottaa siinä vastoin verosopimusta 25% ![]()

Wide moat yhtiöistä omasta salkusta löytyy 7 yhtiötä: Air Products and Chemicals, BAT, JNJ, Lockheed Martin, Mastercard, Raytheon ja Visa. Ainoastaan Mastercard ja Visa taitavat täyttää laatuyhtiön kriteerit, mutta ei niitäkään kannata pelkästään sillä perusteella ostaa, kun nykyhinta asettaa turhan niukan tuottovaateen ostolle.

Omat ostot 2014-15 paikkeilla, joten odottelen hankintaolettaman mahdollistavaa kevennystä joissain. Seurannassa Estee Lauder ja samalta sektorilta Ulta Beauty, joista jälkimmäisen rivakat omien ostot miellyttävät.

Edit: lisäksi seuraan kiinnostavan kassavirran tuoton vuoksi Texas Roadhousea ja Domino Pizzaa, mutta nämä eivät ole globaaleja kuten ei Ulta Beautykaan.

Kiitos @JNivala mainion ketjun aloittamisesta. Kollegani tästä minulle kertoivat, mutta en ole vain ehtinyt vastata tänne. Kiva nähdä, että Sifterin sivullakin on aktiivisesti käyty ja hyödynnetty ajatuksia.

Voimme ajoittain tänne kommentoida, kun puhutaan Sifter salkun yhtiöistä, mutta ajattelin, että voisimme pitää vaikka Teams-puhelun loppuvuodesta ja käydä kysymyksiänne läpi kertaheitolla. Jos tämä saa kannatusta, niin @Riku_Pennanen järjestää teamsin tai fyysisen tapaamisen halukkaiden kanssa.

Tässä X:ssä vastaantullutta listaa “ROIC-aristokraateista” https://x.com/long_equity/status/1712116216876196215?s=20

Moro @Santeri_Korpinen ! Tämä idea olisi kyllä hieno, ainakin itse osallistuisin mielelläni tähän. Luulen, että monta muutakin täällä kiinnostaa tämä idea! Minulla ainakin olisi joitakin kysymyksiä eri firmoista joita teidänkin salkussa on ![]() Tägäilen teitä tänne, toki vastauksia voi antaa vaikka sitten tuon Teams-puhelun aikana vasta jos ei kirjoitella tänne ehdi

Tägäilen teitä tänne, toki vastauksia voi antaa vaikka sitten tuon Teams-puhelun aikana vasta jos ei kirjoitella tänne ehdi ![]() Tai aina parempi jos ihan face-to-face tapaamiseen pääsee

Tai aina parempi jos ihan face-to-face tapaamiseen pääsee ![]()

Muutamia lyhyitä vastauksia: Viimeisen 7 vuoden aikana kannavan kasvun elementti on hieman korostunut Sifterin laatuyhtiöiden analyyseissä. Loppuviimein kestävä osakehinnan nousu on mahdolista vain kannattavan tuloskasvun kautta ja siinä liikevaihdon ennustettava kasvu on vielä tärkempi kuin marginaalien kasvu. Useilla laatuyhtiöillä marginaalit ovat sen verran korkeat, että emme useinkaan laske marginaalien parannusten varaan sijoitusta. (Margin of Safety). Samoin liikevaihdon ja tuloksen kasvussa otamme caseistä riippuen 10-20% matalammat ennusteet kuin markkinakonsensus. Eli summa summarun, laatuyhtiöiden yksi ero Arvoyhtiöihin on juurikin tuo liikevaihdon ja tuloksen kasvun kulmakerroin.