Meemikuva selitettynä ![]()

Jotta voidaan diskontata (esimerkiksi DCF-mallissa), tarvitaan diskonttokorko. Tämän koron saaminen oikein on äärimmäisen oleellista, koska sillä on suuri vaikutus lopputulokseen. Diskonttokorko voidaan laskea pääoman keskimääräisen kustannuksen avulla, johon tarvitaan erilaisia lähtötietoja, kuten vaikkapa osakkeen volatiliteetti, riskitön korko ja osakkeiden riskipreemio. Osa näistä lähtöluvuista on helppo saada kuten vaikka riskitön korko Yhdysvaltain osakemarkkinoille, joka käytännössä on Yhdysvaltain valtion velkakirjojen korko ja osa on taas työläämpää laskea, kuten osakkeiden riskipreemio. Tämän vuoksi kaikki finanssisektorin mallintajat investointipankkiireista yliopisto-opiskelijoihin hankkivat Equity Risk Premiumin (ERP) nykyarvon Damodaranilta, joka laskee sen joka kuukausi ja laittaa näkyviin hänen ysärityyliselle nettisivullensa:

https://pages.stern.nyu.edu/~adamodar/

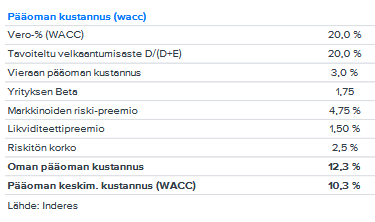

Inderes sen sijaan on päätynyt toisenlaiseen ratkaisuun. Paljonko on riskitön korko? Se on aina vakio 2,5%. Riskipreemio? Vakio 4,75%? Mistä nämä luvut tulevat? Pääanalyytikot ovat näin joskus päättäneet ja näin se vaan on, deal with it. Sitten analyytikkoparka joutuu heittämään betan yms. täysin hatusta, jotta päästään analyytikon haluamaan diskonttokorkoon niin että DCF-malli vastaa tavoitehintaa.

No tämä johtaa usein aika kyseenalaisen näköisiin DCF-malleihin, mutta Inderesillä on ainakin aiemmin ollut perustelu että analyytikon rajallinen aika kannattaa käyttää analyysin tekstiosuuden tekemiseen eikä niiden DCF-mallin parametrien desimaalien hinkkaamiseen, joita lukija ei kuitenkaan ymmärrä ![]()