Tuolla blogissa luki vielä eilen näin:

At a market cap of 950 m and the net cash position of 360 m, we get an EV of about 590 m, which gives us EV/S of 1.6 and EV/Operating profit of less than 8.

Mutta sitten kirjoittaja “korjasi” tuota ja nyt siellä lukee:

At a market cap of 950 m and net current assets of 118 m, we get an EV of about 830 m, which gives us EV/S of 2.3 and EV/Operating profit of about 11.

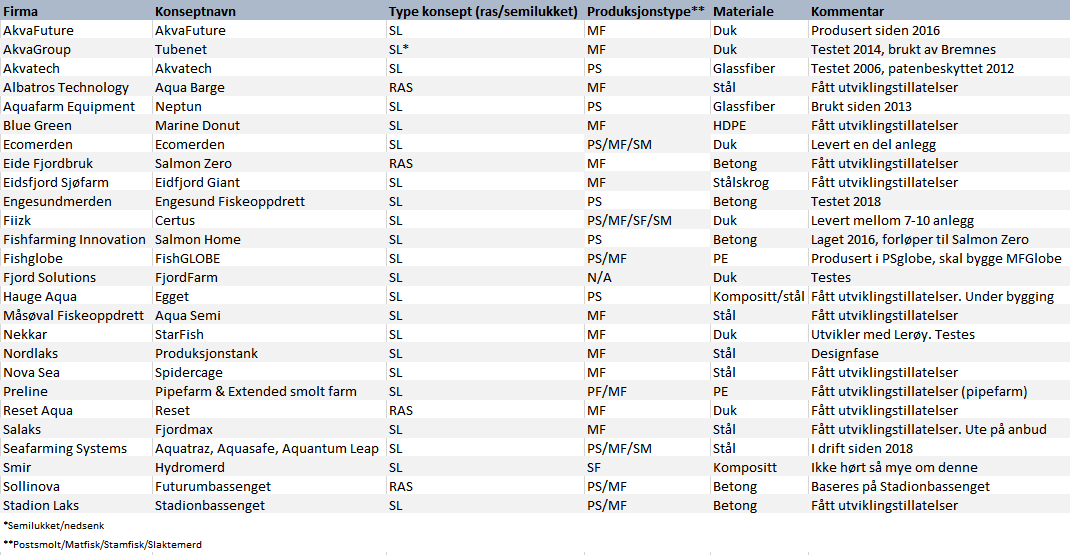

Tää jälkimmäinen ei ole ainakaan se miten yhtiön liikearvo pitäisi laskea. Mää laskisin, että Nekkarin liikearvo on eilisen päätöskursilla: 930 MNOK (markkina-arvo) + 18 MNOK (vähemmistöosuus) - 368 MNOK (käteinen) + 94 MNOK (McGregor maksu) = 674 MNOK. Liikevoitto oli viime vuonna 75 MNOK, jolloin EV/EBIT olisi 9.

Liittyen tähän muutokseen blogin pitäjä kommentoi twitterissä: https://twitter.com/ValueTeddy/status/1394060804543107075

Note that the write up has been corrected, since I did not correctly take into account certain pledges of collateral which lowers the cash available to shareholders and increases the EV. Both the substack and website texts are now corrected

Edelleen tuonne blogiin on lisätty tällainen kohta.

Note that about 90 m of the current assets are pledged as collateral, which leaves Nekkar with about 28 m of cash available to shareholders.

Tätä mää en oikein ymmärrä mitä blogin kirjoittaja näillä tarkoittaa. Kyllä, yhtiöllä on vakuutena pankkitakaussopimuksessa jotain omaisuuseriä 96 MNOK arvosta ja lisäksi 10 MNOK vakuutena valuuttajohdannaissopimuksille, mutta ne on silti osakkeenomistajien omaisuutta vaikka ne eivät ole varsinaisesti heti jaettavissa osinkona omistajille ja niiden perusteella ei pitäisi mitenkään “korjata” yhtiön liikearvoa. Lisäksi taseessa olevat 187 MNOK etukäteismaksut ovat sikäli kyllä vastattavaa mutta niitä nyt ei tarvitse ottaa huomioon liikearvoa laskiessa, koska ne kuittaantuvat orgaanisesti kun yhtiö jatkaa toimiintaansa ja jatkaa tuotteidensa myyntiä voitolla. Rahavirran ollessa positiivinen myös etukäteismaksut ovat kyllä “available to shareholders”.