Tuskin kärsivät. Kun ostat putin niin heillä hetkien (=ei-julkisesti-tiedossa milloin ja miten) päästä algot (tyypillisesti shortaten futuureja) luovat välittäjälle suuntaan kantaa-ottamattoman position, portfolio-/positiotasolla tätä kutsutaan “delta-neutraaliksi”. Eli eivät he menetä ainakaan merkittävää määrää suhteessa saamiinsa tuottoihin (eivät he muuten tuota bisnestä tekisi jos se ei olisi tuottavaa). Nollasummapeliä tuo on, siinä oot oikeassa, mutten tiedä kuka tuossa menettää.

(delta = teoreettinen $ muutos per spot hinnan 1$ muutos, eli esim. At The Money call-option deltan ollessa +50 → +1$ liike underlyingissä kasvattaa hintaa +50$ kaiken-muun-pysyessä-samana [IV & aika, joita mitataan vega & theta kreikkalaisilla]). Elleivät pitäisi kirjojaan “suuntaan kantaaottamattomina” niin oletettavasti heidän riskiä valvova osasto/taho alkaisi jakelemaan varoituksia algoja kontrolloiville tahoille)

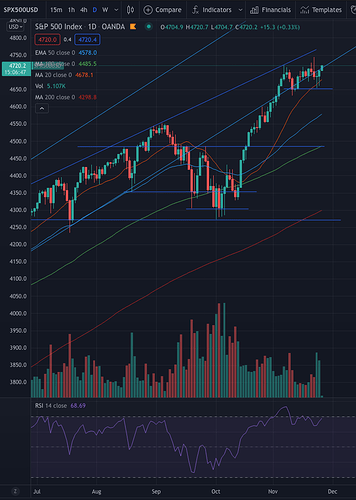

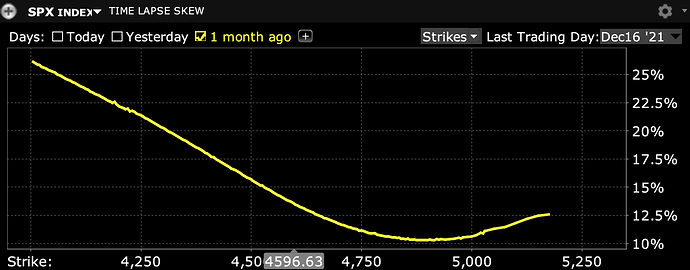

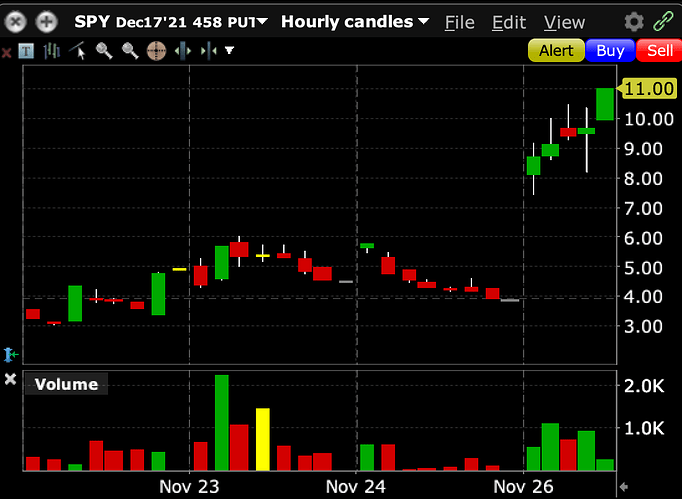

Menee vähän off-topic mut sitoakseni sen pörssin päiväliikkeisiin, jos nyt joku uskoisi putoamisen pysähtyneen tähän perjantai-illan 4585 SPX / 458 SPY, niin kääntymiseen uskova voisi tahtoa myydä putteja koska preemio on korkealla.

Logiikka:

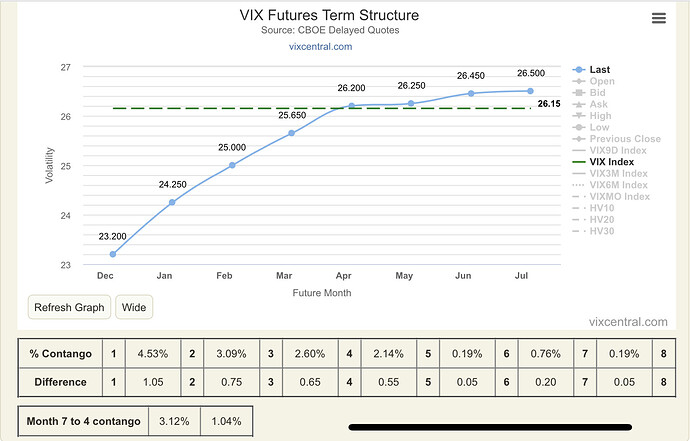

- mikäli IV% putoaisi äkkinäisesti, putin extrinsic value (arvioidun riskin premium) putoaisi vastaavasti ja tekisi mahdollisen nopean tuoton.

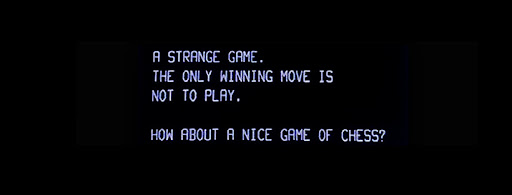

Sen sijaan jos vola jatkaisikin kasvamistaan, vaikka tuonne VIX 80 asti, ja jos hypoteettisesti ois isompi vaikka -20% romahdus (ottamatta kantaa siihen kuinka epätodennäköinen tuo skenaario olisi), niin myytyjen puttien arvo kasvaisi räjähdysmäisesti sen aikaa kunnes tasaantuisi, ja tämä voisi johtaa margin calliin (=välittäjä likvidoi tilin kaikki positiot hallitakseen omaa riskiään, sinetöiden tappiot tilin haltijalle vaikka sitten seuraavana päivänä maailmanloppu olisikin peruttu ja hinnat palautuisivatkin alemmaksi). Asymmetrinen riski käytännössä tarkoittaa siis “max loss on paljon paljon suurempi kuin max profit”. Dilemma sikäli, että long optio positioista on vaikeampi tienata, mutta short optio positiot tuovat suuremmat riskit (jotka voivat pahimmillaan tuhota tilin ja jopa sitä enemmän eli tuoda velkaa, kertaheitolla). Tällä hetkellä At The Money 458 puttien “max loss” on teoriassa 458*100 (45800$) – tuskin SP500 menee nollaan oikeesti, mutta teoriassa mahdollista. Perjantain päätteeksi 458-strike 19pv (Joulukuun kuukausittaiseen expiroitumiseen) put optio oli myytävänä (@ bid) 1066$ eli max profit (19pv odottaen jos tuo expiroituisi Out Of Money) +1066$, max loss (teoriassa) -45800$.

Miksi joku myisi tuolla hinnalla perjantai-illalla (jos olisi varma “tilanteen rauhoittumisesta” ja omaisi riittävän syvät taskut että olisi valmis hyväksymään maksimitappion):

=koska silloin hinta voisi pudota takaisin 400$ tehden 500-600$ tuottoa hyvin lyhyellä ajalla, tai ylipäätänsä tuottoa kunhan hinta ei ole alle (458.0 - 10.6) = kunhan ei alle 447.4 (break-even) Dec17 päivän päätteeksi. Toisaalta jos SPY menisi 400 niin tuo olisi yli 6000$ arvoinen eli -5000$ tappiota. SPY 400

epätodennäköinen muttei mahdoton/poissuljettu jos -5% päiviä alkaisi satelemaan

Optioiden myynti = todennäköisempi pienempi profit, isompi loss (kun se sattuu kohdalle).

Tosiasiassa optioita myyvät usein valitsevat kauempana “out of money” strikejä (pienempi todennäköisyys jäädä tappiolle expiroituessa – sillä oletuksella että osake jatkaa ylämäkeä) ja ostavat option takaisin ennen expiroitumista (“Buy To Close”/BTC) pyrkiäkseen välttämään pin riskin (Understanding Pin Risk and How It Works in Options Trading), mutta tämä ATM-esimerkki konkreettisena esimerkkinä nykyhetkestä (tai perjantai-illan viimeisestä hetkestä… Varmaan muuttunut täysin johonkin suuntaan Maanantain market-openiin mennessä).

En tee työkseni, teen harrastusmielessä pienimuotoista treidaamista & sijoittamista, ja asioiden opiskelua aiheen ympäriltä. Juttelen myös paljon alaa paremmin tuntevien kanssa. Oppimista edistänyt eniten

. Mitä pörssin päiväliikkeisiin tulee niin pääasia että pitää pään kylmänä ja riskit

. Mitä pörssin päiväliikkeisiin tulee niin pääasia että pitää pään kylmänä ja riskit  tietoisena (ei voi painottaa liiaksi että täytyy olla tietoinen max-loss riskeistä kunakin hetkenä – long optioissakin on omat riskinsä jos ne antaa mennä expiraatiopäivään asti, ns. automatic exercise Automatic Exercise: What it is, How it Works, Example [erityisen kettumainen toiminto käyttäessä Saxo Bankkiä / Mandatumia, IBKR:ssä voi sentään lähettää LAPSE -orderin]). Ja omaa jonkin tuen pörssin ulkopuolella kun ikäviä päiviä tulee (tasapainottamaan mielen

tietoisena (ei voi painottaa liiaksi että täytyy olla tietoinen max-loss riskeistä kunakin hetkenä – long optioissakin on omat riskinsä jos ne antaa mennä expiraatiopäivään asti, ns. automatic exercise Automatic Exercise: What it is, How it Works, Example [erityisen kettumainen toiminto käyttäessä Saxo Bankkiä / Mandatumia, IBKR:ssä voi sentään lähettää LAPSE -orderin]). Ja omaa jonkin tuen pörssin ulkopuolella kun ikäviä päiviä tulee (tasapainottamaan mielen  ).

).

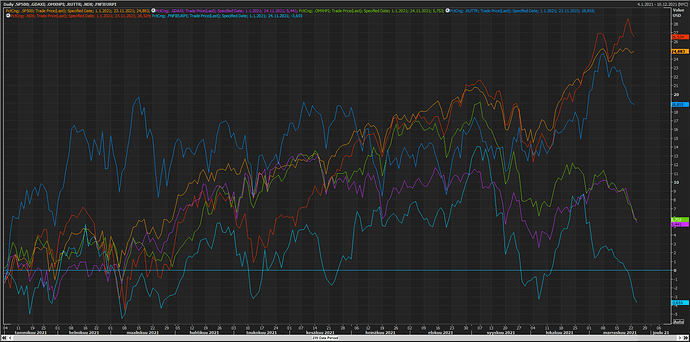

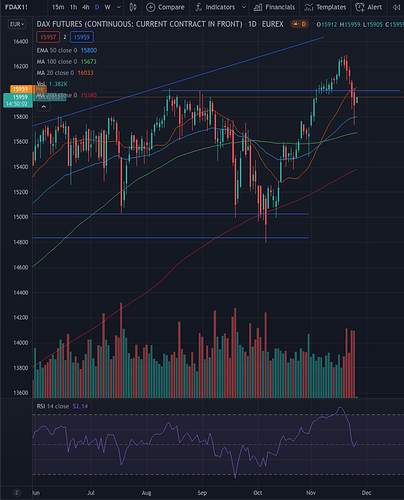

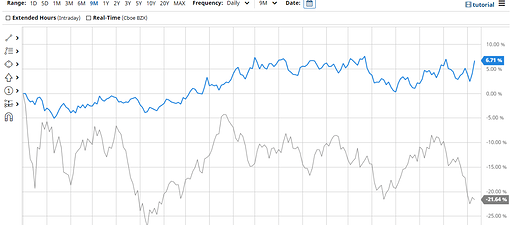

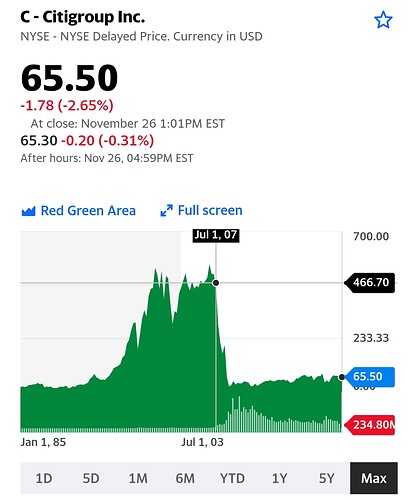

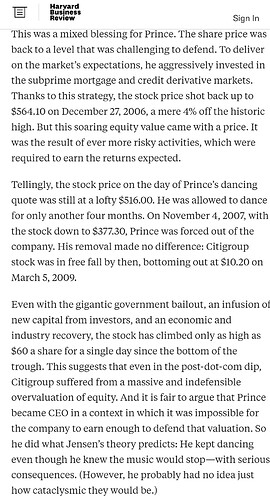

Mielestäni @musa_2 tehnyt pyyteettömästi hyvää tiedotusta (mm. velkarahalla sijoittamisen vaarallisuudesta tänä aikana, kun pörssi toimii kuin kasino) ja faktojen (esim. asiaan liittyvien graafien) jakoa  . Kiitos @musa_2

. Kiitos @musa_2