Reveniolta yrityskauppa. Upeaa tiedottamista! Toisin kuin monella, Revenio on avannut kohta kohdalta osakkeenomistajille yrityskaupan edut jne… Tällaista palvelua kun saisi muiltakin yrityksiltä!

" Sisäpiiritieto 13.4.2019 kello 8.30

Revenio on allekirjoittanut sopimuksen italialaisen CenterVuen ostamiseksi ja vahvistaa asemaansa yhtenä silmän diagnostiikkaan liittyvien oftalmologisten laitteiden johtavista globaaleista toimijoista

Revenio Group Oyj (”Revenio”, ”Yhtiö”) on kasvustrategiansa mukaisesti allekirjoittanut tänään sopimuksen CenterVue SpA:n (”CenterVue”) koko osakekannan ostamiseksi 59 miljoonan euron yritysarvolla (enterprise value). Kauppahinta suoritetaan käteisellä, jonka suorittamiseksi Revenio on varmistanut yrityskauppaa varten tavanomaisten ehtojen mukaisen velkarahoituksen. Lisäksi osapuolet ovat sopineet järjestelystä, jossa Revenio maksaa 1 miljoonan euron lisäkauppahinnan osapuolten sopimien lisäkauppahintaa koskevien ehtojen toteutuessa vuoden 2020 loppuun mennessä. Yrityskaupan toteuttamiseksi Revenio on perustanut Italiaan tytäryhtiön Revenio Italy S.R.L., joka ostaa kohdeyhtiön osakkeet. Revenio takaa kauppakirjassa tytäryhtiön kauppahintaan liittyvät maksuvelvoitteet.

Italialainen CenterVue on yksi oftalmologisten laitteiden johtavista globaaleista toimittajista. Sen tuotteet täydentävät erinomaisesti Revenion tonometriaan keskittynyttä tuoteportfoliota. Revenion ja CenterVuen havainnollistava*)yhdistetty liikevaihto vuodelta 2018 oli 49,3 miljoonaa euroa. Yrityskaupan arvioidaan olevan vaikutukseltaan Revenion kasvua nopeuttava ja sillä arvioidaan olevan välitön käyttökatetta parantava vaikutus.

Yrityskaupan arvioidaan toteutuvan vuoden 2019 ensimmäisen vuosipuoliskon aikana edellyttäen, että tietyt tavanomaiset kaupan täytäntöönpanoehdot täyttyvät. Yrityskaupan täytäntöönpano ei vaadi kilpailuviranomaisten hyväksyntää.

Yrityskauppa tukee Revenion tavoitetta vahvistaa asemaansa silmän ja erityisesti glaukooman diagnostiikkaan ja seurantaan liittyvien tuotteiden globaalina markkinajohtajana. Molempien yhtiöiden tunnetut brändit, vahva installoitu laitekanta ja patenteilla suojattu teknologia ovat yhtiöiden asiakkaille tärkeä osa laadukasta, aiempaa laajempaa tuotetarjontaa. Yrityskaupan myötä yhtiöt tarjoavat jatkossa asiakkailleen kaikki glaukooman diagnostiikkaan tarvittavat modernit tuotteet. CenterVuen kuvantamistuotteet mahdollistavat lisäksi Revenion tuoteportfolion laajentamisen glaukooman ulkopuolelle diabetekseen liittyvään retinopatiaan sekä muihin silmänpohjan sairauksiin, kuten ikärappeumaan. CenterVuen optisten tuotteiden ja ohjelmistojen tuotekehityskeskus, center of excellence, pysyy jatkossakin Italiassa. Revenion tonometriaan liittyvien tuotteiden ja ohjelmistojen tuotekehityskeskus, center of excellence, pysyy puolestaan Suomessa.

*) Yhdistetyt taloudelliset tiedot on esitetty ainoastaan havainnollistamistarkoituksessa. Yhdistellyt taloudelliset tiedot antavat kuvan yhdistyneen yhtiön liikevaihdosta olettaen, että liiketoiminnot olisivat kuuluneet samaan yhtiöön viimeisimmän tilikauden alusta lähtien. Yhdistellyt taloudelliset tiedot perustuvat hypoteettiseen tilanteeseen, eikä niitä tule pitää pro forma -taloudellisina tietoina, sillä niissä ei ole otettu huomioon laatimisperiaatteiden välisiä eroja.

Yrityskaupan keskeisimmät edut:

- Revenio vahvistaa asemaansa yhtenä silmän diagnostiikkaan liittyvien oftalmologisten laitteiden johtavista globaaleista toimijoista

- Yrityskauppa nopeuttaa Revenion kasvua. CenterVuen liikevaihto on kasvanut vuosina 2014-2018 keskimäärin 26 % (CAGR) ja yhtiö on nettovelaton

- Yrityskauppa mahdollistaa Revenion tuoteportfolion laajentamisen glaukooman diagnostiikasta ja hoidonaikaisesta seurannasta myös muun muassa diabetekseen liittyvien silmäsairauksien tunnistamiseen ja hoidonaikaiseen seurantaan

- Synergiaedut myynnin ja markkinoinnin, tuotekehityksen, ostotoimintojen sekä valmistuksen alueilla arvioidaan tukevan yhdistettyjen yhtiöiden kasvua ja kannattavuuskehitystä. Synergiaetujen arvioidaan yltävän 5 %:iin yhdistettyjen yhtiöiden liikevaihdosta seuraavien 1-3 vuoden aikana

- Molempien yhtiöiden liikevaihdosta yli 40 % tuli vuonna 2018 Yhdysvalloista, joka on maailman suurin yksittäinen terveysteknologiaan ja oftalmologiaan liittyvien tuotteiden markkina-alue. Molemmilla yhtiöillä on toisiaan täydentävät myyntiyhtiöt Yhdysvalloissa; toisella itä- ja toisella länsirannikolla

- Revenio on vahva monilla markkinoilla, joissa CenterVue ei ole vielä aktiivisesti läsnä, kuten Kaukoidässä, Venäjällä ja Itä-Euroopassa. CenterVue puolestaan avaa Reveniolle uusia mahdollisuuksia erityisesti eteläisessä Euroopassa

- Molempien yhtiöiden laaja installoitu laitekanta (CenterVuen yli 7 000 laitetta ja Revenion yli 80 000 laitetta) luo kiinnostavan huolto- ja korvauslaitemarkkinan

- Molemmilla yhtiöillä on selkeät ja vahvat tulevaisuuden tuotekehitysohjelmat, joissa molempien yhtiöiden erikoisosaamisalueet tukevat hyvin toisiaan

- Yrityskaupan arvioidaan nopeuttavan Revenion liikevaihdon kasvua ja sillä arvioidaan olevan välitön käyttökatetta parantava vaikutus

Tausta ja perustelut

Globaalin väestön ikääntyessä silmäsairauksien määrän arvioidaan kasvavan merkittävästi. YK:n väestöennusteen mukaan yli 65-vuotiaiden määrän odotetaan globaalisti kaksinkertaistuvan 2,1 miljardiin ihmiseen vuoteen 2050 mennessä. Glaukooma, diabeettinen retinopatia sekä silmänpohjan rappeuma ovat kaikki ikääntymiseen liittyviä silmäsairauksia, jotka lisääntyvät huomattavasti ikääntymisen myötä. Silmän terveyteen liittyvä teknologia edesauttaa sairauksien diagnoosia ja hoidon aikaista seurantaa.

Revenion toimitusjohtaja Timo Hildén kommentoi:

”CenterVuen kaltaisia hyvin johdettuja ja kannattavasti kasvavia yrityksiä on harvassa ja olen äärimmäisen tyytyväinen siitä, että olemme aktiivisen selvitystyömme myötä saamassa omistukseemme tämän erinomaisen yhtiön. Olemme toteuttamassa Revenion kasvustrategian mukaisen yritysoston, joka laajentaa merkittävästi tuoteportfoliotamme ja asemaamme ydinalueellamme glaukooman diagnostiikassa. CenterVuen uusinta patentoitua teknologiaa edustava tuoteportfolio tarjoaa meille erinomaiset lähtökohdat tulevaisuuden kasvulle. Nykytuotteiden lisäksi olemme ostamassa CenterVuen vahvan tuotekehitysohjelman uusine kilpailukykyisine tuotteineen. CenterVuen vahva, markkinoita nopeampi ja kannattava kasvu on osoitus yhtiön ja sen tuotteiden kilpailukyvystä. Molempien yhtiöiden henkilöstö on äärimmäisen motivoitunutta ja eteenpäin katsovaa. Olen vakuuttunut siitä, että tulemme menestymään yhtenä tiiminä erinomaisesti myös tulevaisuudessa. Voimme luottavaisin mielin jatkaa siitä, mihin me molemmat olemme tähän mennessä jo päässeet.”

Centervuen toimitusjohtaja Stefano Gallucci kommentoi:

”Olemme erittäin tyytyväisiä siihen, että juuri Revenio otti meihin yhteyttä. Sekä CenterVue että Revenio ovat toiminnaltaan ja luonteeltaan hyvin saman tyyppisiä yrityksiä; tuotekehityspainotteisia ja uusimman teknologian hyödyntäjiä, globaaleja toimijoita. Näemme merkittäviä synergiaetuja ja kasvumahdollisuuksia molemmille yhtiöille ja tuotteillemme. Voimme nyt keskittyä liiketoiminnan kehittämiseen ja uusien tuoteinnovaatioiden eteenpäin viemiseen yhdessä, entistä vahvempana kokonaisuutena.”

Lisäarvo osakkeenomistajille ja yrityskaupan taloudellinen vaikutus

Revenio saa CenterVue-yritysoston myötä kannattavasti kasvaneen yrityksen ja sen vahvan silmän diagnostiikkaan liittyvän tuoteportfolion. Yritysoston jälkeen Reveniolla on mahdollisuus tarjota oftalmologisia tuotteita asiakkailleen yhden toimittajan periaatteella (”one-stop-shop”), mikä tarjoaa erinomaiset lähtökohdat tulevaisuuden kasvulle. Yrityskauppa tuo Reveniolle myös merkittävän määrän glaukooman ulkopuolista optista osaamista, jota sillä ei aiemmin ole ollut.

Yrityskaupan arvioidaan nopeuttavan Revenion liikevaihdon kasvua ja sillä arvioidaan olevan myös välitön käyttökatetta parantava vaikutus.

Synergiaedut myynnin ja markkinoinnin, tuotekehityksen, ostotoimintojen sekä valmistuksen alueilla arvioidaan tukevan yhdistettyjen yhtiöiden kasvua ja kannattavuuskehitystä. Perustuen alustaviin arvioihin, yhdistyneen yhtiön arvioidaan saavuttavan yhteensä 5 %:n vuotuiset myynti- ja kustannussynergiat yhdistyneen yhtiön liikevaihdosta laskettuna.

Yrityskaupan ei oleteta aiheuttavan merkittäviä kertaluonteisia integrointikustannuksia tai -investointeja.

Revenio tarkentaa yrityskaupan johdosta 14.2.2019 antamaansa taloudellista ohjeistustaan myöhemmin yrityskaupan varmistuttua.

Yrityskaupan rahoitus

Yrityskauppa rahoitetaan velkarahoituksella, ja Revenio on varmistanut yrityskauppaa varten tavanomaisten ehtojen mukaisen velkarahoituksen Danske Bank A/S, Suomen sivuliikkeeltä (“Danske Bank”). Edellä mainitun lisäksi Revenio voi myöhemmin tutkia mahdollisuutta optimoida pääomarakennettaan hankkimalla uutta oman pääoman ehtoista rahoitusta markkinaolosuhteiden sen salliessa.

Neuvoteltu velkarahoituspaketti koostuu enimmäismääräisesti (i) 30 miljoonan euron määräaikaislainasta, jota lyhennetään 1,05 miljoonalla eurolla vuosineljänneksittäin ja jonka lyhentämätön osuus erääntyy maksettavaksi 3 vuoden kuluttua yrityskaupan toteutumisesta; (ii) 10 miljoonan euron määräaikaislainasta, jota lyhennetään 6,0 miljoonalla eurolla 1 kuukausi yrityskaupan toteutumisen jälkeen ja jonka lyhentämätön osuus erääntyy maksettavaksi 6 kuukauden kuluttua yrityskaupan toteutumisesta, sekä; (iii) 30 miljoonan euron väliaikaisrahoituksesta (”bridge-rahoitus”), joka erääntyy maksettavaksi viimeistään 12 kuukauden kuluttua yrityskaupan toteutumisesta.

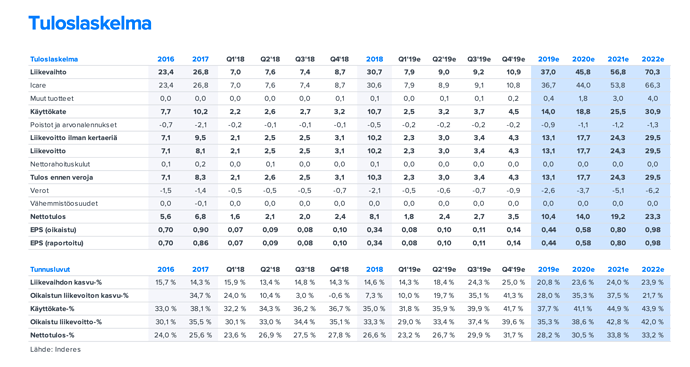

Avainlukuja

CenterVue

Taulukossa esitetyt luvut perustuvat CenterVuen tilintarkastamattomiin, Italian kirjanpitolain ja standardin mukaisiin laadintaperiaatteisiin eikä niitä ole IFRS-oikaistu.

2018 2017

Liikevaihto (MEUR) 18,6 15,0

Liiketulos (MEUR) 3,9 2,0

Liiketulos-% 21,2 % 13,5 %

Pitkäaikaiset varat (MEUR) 0,5 0,5

Lyhytaikaiset varat (MEUR) 12,5 8,1

Varat yhteensä (MEUR) 13,0 8,6

Oma pääoma (MEUR) 7,2 4,1

Velat yhteensä (MEUR) 5,9 4,5

Oma pääoma ja velat yhteensä (MEUR) 13,0 8,6

Neuvonantajat

Carnegie Investment Bank AB, Suomen sivuliike sekä Danske Bank A/S, Suomen sivuliike on valtuutettu avustamaan Yhtiötä arvioimaan oman pääoman ehtoisia rahoitusvaihtoehtoja. Lisäksi EY on toiminut yrityskaupan neuvonantajana ja Eversheds Sutherland juridisena neuvonantajana.

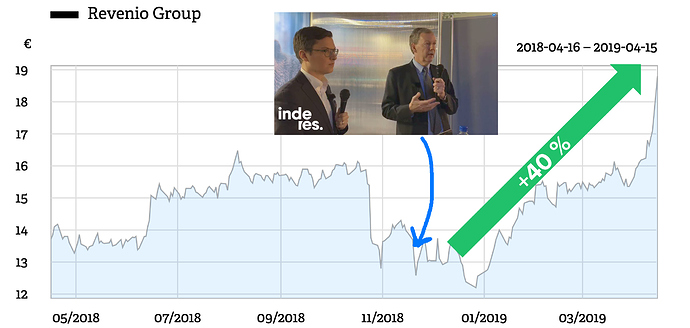

Kutsu Revenion tiedotustilaisuuteen maanantaina 15.4.2019 klo 11.00

Revenio esittelee maanantaina 15.4.2019 CenterVue-yritysoston lehdistölle, sijoittajille ja analyytikoille suomenkielisessä tiedotustilaisuudessa klo 11.00 alkaen. Yhdistetty tiedotustilaisuus ja suora verkkolähetys (webcast) järjestetään Nasdaq Helsingin tiloissa osoitteessa Fabianinkatu 14, 00100 Helsinki. Yritysoston esittelevät toimitusjohtaja Timo Hildén ja talousjohtaja Robin Pulkkinen.

Tiedotustilaisuutta voi myös seurata suorana lähetyksenä kello 11.00 alkaen osoitteessa: Revenio Group Oyj

Kysymyksiä on mahdollisuus esittää myös kirjallisesti verkon kautta. Tiedotustilaisuuden esittelyaineisto on saatavilla verkkosivuilla www.revenio.fi/sijoittajille/CenterVue suomeksi ja englanniksi tilaisuuden jälkeen.

Revenio Group Oyj"