Tässä on Timo Heikkilän pohdintoja Rovion pörssihistoriasta ja ostotarjouksesta.

Jutun alaotsikot:

- Rovio listautui vuonna 2017

- Miksi listautuminen oli floppi?

- Rovion opetus

Tässä on Timo Heikkilän pohdintoja Rovion pörssihistoriasta ja ostotarjouksesta.

Jutun alaotsikot:

@Atte_Riikola käy läpi ostotarjousta.

Kohtalaisen hyvällä vaihdolla kauppaa tehdään edelleen. Ainoa syy tässä vaiheessa ostaa lienee se, että uskoo saavansa osakkeistaan enemmän kuin 9,25.

Kilpailevan tarjouksen ilmestymistä on nyt epäilty jokaisen analyytikonkin toimesta. Toisaalta viime ajan yhteenveto eri tahojen analyytikkojen näkemyksistä on seuraava:

-Todennäköisyys, että tarjousta ei yleensäkään tule on suurempi kuin, että tulisi.

-Alta kympin ei lähde.

-Hedit eivät ole aikaisemminkaan olleet halukkaita myymään.

-Todennäköiset ostajalistat pitävät sisällään jokaisen muun pelifirman paitsi Segan ![]()

Nyt kun mietin reaalielämän korrelaatiota analyytikkojen näkemysten kanssa, niin pitäisiköhän itsekin ostaa vielä lisää. ![]()

![]()

Voi myös tulla n. 3€ ylimääräinen osinko

Pystytkö avaamaan vähän, mihin tämä ajatus perustuu?

nimim. ”En myynyt vielä, koska en keksinyt minne rahat laittaisin.”

Roviolla on kassassa paljon pätäkkää. Eikö usein näissä tilanteissa ostettava yhtiö pistä rahat omistajille? En varma ole eikä ole mitään tarkempaa tietoa, puhdasta spekulointia siis. Heitin ulkomuistista että paljonko sitä fyrkkaa on per osake, että sekin voi olla mitä sattuu.

Pointti kuitenkin oli siis se, että joku voi mahdollisesti ostella nyt ylimääräisen osingon toivossa.

Mahdollinen osinko sitten pienentää tarjousvastiketta:

Osaketarjousvastike on määritelty 76 179 063 Osakkeen ja Optiotarjousvastike 742 300 Option perusteella. Mikäli Yhtiö korottaisi Osakkeiden lukumäärää minkä tahansa järjestelyn seurauksena, millä olisi laimentava vaikutus, lukuun ottamatta Optioiden perusteella tapahtuva Yhtiön osakkeiden merkintä, tai jollakin muulla tavalla jakaa tai siirtää varoja osakkeenomistajilleen tai Optioiden haltijoille, tai mikäli täsmäytyspäivä minkä tahansa edellä mainitun osalta on ennen Tarjouksen selvittämistä (siten, että varojenjakoa ei suoriteta Tarjouksentekijälle), Tarjouksentekijän maksamaa Osaketarjousvastiketta ja Optiotarjousvastiketta alennetaan vastaavasti euro eurosta -perusteisesti.

Toki teoriassa tuossa osingon vs myynnin verokäsittelyssä voi olla pieni ero.

Katohan, mennyt tuo ohi. No eipä ylimääräistä osinkoa tarvitse sitten kenenkään odotella. Hyvä että tuli puheeksi niin eipähän jää kenellekään epäselväksi.

Joo - nyt muuten kantsisi kyl jakaa kassa ulos niin me bullerot saataisiin osingoista 15% verovapaasti. Suurimmalla osalla kuiteskin keskihinta selvästi alle tarjouksen niin kyllä tässä säästäisi ihan tuntuvasti. Terv. 3k osaketta KH6e.

Kyllähän tässä joku etiäinen edelleen kuihkii, että ainakin osa positiosta kannattaa pitää eikä myynneillä ole kiirettä, tarjosihan tämä erikoistilanne onneksi runsaasti mahdollisuuksia lisätankkauksiin kuluneen kolmen kuukauden aikana, koska markkinoiden ja analyytikoiden usko ostotarjouksen realisoitumiseen oli koetuksella. Kuten näimme, kellään sisäpiiriä lukuun ottamatta ei ole näkyvyyttä siihen, mitä kulisseissa tapahtuu. Emme tiedä esimerkiksi sitä, laitettiinko ostotarjous ulos markkinoille etuajassa vuodetun uutisen takia ja mitkä olivat motiivit sen vuotamiseen WSJ:lle, näitä on ketjussa edellä ansiokkaasti pohdittu. Rovio puhui Playtikan lisäksi muista tahoista monikossa eli ovatko kaikki muut kiinnostuneet luopuneet leikistä vai mietitäänkö tarjouksen korottamista jossakin päin maailmaa tällä hetkellä!?

Ainoa, mikä mielestäni puhuu sen puolesta, että ostotarjous tällaisenaan menee läpi on toki varsin sopiva ostajaehdokas, siitä ei kahta sanaa. Mikään ei kuitenkaan indikoi sitä, etteikö tarjouskilpailua vielä voisi kehkeytyä, hallitus kyllä ketterästi siirtää tukensa toisellekin ehdokkaalle, jos hinnasta sovitaan ja löydetään toinen Roviolle sopiva ja Hedejä tyydyttävä omistajataho. Käydessään neuvotteluja Segan kanssa, Rovion hallituksella tuskin on ollut velvollisuutta eikä oikeuttakaan pitää muita kilpakosijoita ajan tasalla eli samojen uutisten varassa ovat nämäkin olleet kuin muut sijoittajat. Myöskään hallituksen tehtäviin ei kuulune tässä tilanteessa kommentoida, jos jotakin on vielä kesken jonkun tahon kanssa. Jonkinlaista salaista huutokauppaa yhtiöstä kaikkien kiinnostuneiden kesken tuskin olisi ollut mahdollista järjestää kulisseissa vaan se sotisi kaikkia avoimuusperiaatteita ja todennäköisesti lainsäädäntöäkin vastaan. Summa summarum: Joko kaikki muut kiinnostuneet ovat kaikonneet vähin äänin tai sitten miettivät vielä seuraavaa siirtoaan.

Huvittavintahan tässä olisi, että se vuodetun ostohuhun miljardi dollaria olisi yläraja, jonka Sega on valmis maksamaan Roviosta, kannattaa kuitenkin aloittaa mahdollisimman alhaalta ![]()

Itse lähestyn tätä keissiä niin, että myin heti eilen viime kuukausina keräämäni ylimääräiset osakkeet pois ja nyt odotan peruspositiolla jatkokäänteitä, ehkä jo parin-kolmen viikon päästä olemme viisaampia ![]() Mainittakoon myös vähän valtavirran vastaisesti, että olen jossakin määrin tyytymätön tarjousvastikkeeseen, odotin 11-12 euroa, brändille ei nyt anneta mielestäni tarpeeksi arvoa.

Mainittakoon myös vähän valtavirran vastaisesti, että olen jossakin määrin tyytymätön tarjousvastikkeeseen, odotin 11-12 euroa, brändille ei nyt anneta mielestäni tarpeeksi arvoa.

Huomasivathan muuten kaikki sen, että määräysvallan yhtiössä siirryttyä Segalle, mikäli ostotarjous menee läpi, niin hallituksen kokoonpano luonnollisesti muuttuu uuden omistajan intressien suuntaan ja pääkonttorikin ehkä löytyy jatkossa ulkomailta(tätähän yhtiön lainmukaisen kotipaikan siirtäminen tarkoittaa).

Mitenkä muuten Op kommentoi ostotarjousta, sattuuko kellään olemaan pääsyä heidän analyyseihinsa!?

Lyhyesti:

Nostavat tavoitehinnan ostotarjouksen tasolle eli 9.25e ja poistavat suosituksen. Pitävät tarjouksen läpimenoa erittäin todennäköisenä.

Ei tossa kyllä mitään muuta heidän päästään oikein irti saanut.

Nimenomaan näin. Kärjistän nyt vähän…jos Sony, Netflix, Playrix tai Disney tarjoaisi seuraavaksi 10 euroa, niin sanottaisiko hallituksesta ei kiitos? Tuskin. Playtika tarjosi 9,05 ja sen jälkeenkin on ollut hirmuinen tunku neuvottelupöytään. Varmaan kaikilla on ollut tiedossa, että enemmän kuin tuo pitää tarjota ja silti ovat olleet paikalla. Ja pitkään onkin keskusteltu. Segahan ei nyt kovinkaan suuresti tuosta parantanut. Eli ei tämän nyt rahasta vielä tässä vaiheessa pitäisi olla kiinni.

Itse istun koko setin päällä edelleen. En usko, että keksin parempaa kohdetta rahoilleni seuraavan kolmen viikon aikana. Varmaankin ennemminkin häviäisin rahaa tässä toukokuun kyljessä. Nyt ne pysyvät joten kuten tallessa ja mukana on tuo optio korotetusta tarjouksesta. Johon kukaan ei usko. Mutta pääseepähän itse sitten sanomaan, että mitäs minä sanoin. Taidan itse asiassa odottaa sitä enemmän kuin parempaa tarjousta ![]()

Jos ei parin kolmen viikon aikana mitään kuulu, niin voi olla että silloin itsekin siirryn katselemaan muita kohteita.

Tässä on nyt hyvä muistaa, että Hallitus ei voi ketterästi siirtää tukeaan tai sopia muiden ostajaehdokkaiden kanssa enää yksinään mitään, koska se on solminut Segan kanssa jo yhdistymissopimuksen. Hallitus on sitoutunut olemaan houkuttelematta tai edistämättä muita tarjouksia muuten kuin mikä lakien ja säännösten mukaisesti on pakollista. Segalla myös on yhdistymissopimuksen ja suurten omistajien myyntisitoumuksien johdosta oikeus vastata kaikkiin mahdollisiin kilpaileviin tarjouksiin, eli hallitus voi käytännössä sopia muiden kanssa jotain vasta jos toinen taho tekee ostotarjouksen, eikä Sega tähän tiettyyn määräaikaan mennessä vastaa vähintään samalla hinnalla.

Segalla on siis todellakin valtava etulyöntiasema tällä hetkellä. Muut tahot voivat tottakai tehdä kilpailevia tarjouksia, mutta Segalla on aina mahdollisuus vain vastata samaan hintaan säilyttäen hallituksen tuen ja myyntisitoumukset.

Oma ymmärrykseni on, että kulisseissa on lähes 100% varmasti nimenomaan tuollainen huutokauppa järjestetty, ei mikään tällaista estä kunhan toimitaan sisäpiirisäännösten mukaisesti. On siis kysytty ei-sitovia tarjouksia kaikilta kiinnostuneilta, ja siinä vaiheessa kun korotuksia ei enää ole tullut, on edetty parhaan tarjouksen antaneen kanssa viimeistelemään kauppaa. Toki on myös mahdollista, että joku on tarjonnut ei-sitovasti enemmän, mutta homma onkin mennyt karille yksityiskohtien kanssa ja on palattu toiseksi parhaan tarjoajan puheille.

Vastaavanlaista prosessia avattiin esimerkiksi Nixun hallituksen toimesta varsin läpinäkyvästi, eli sielläkin oli ollut kaksi ostajaehdokasta, joista molemmilta oli pyydetty ei-sitovat tarjoukset (vaikka yrityksen myyntisuunnitelmista ei ollut mitään tietoa julkistettu) ja edetty korkeamman tarjoajan kanssa. Normaalia kaupankäyntiä ja neuvottelua siis.

Nuo edelläkuvatut etulyöntiaseman antavat seikat ovat kokemukseni perusteella hyvin tyypillisiä, kun ostotarjous tehdään yhteistyössä ostettavan yhtiön hallituksen kanssa, eikä siis ns. vihamielisesti yritetä yhtiötä vallata. Kuten aikaisemmin jo kirjoitin, niin kyllä kaikki keskusteluissa olleet tahot ovat tienneet, että se kenen kanssa hallitus ostotarjouksen yhteistyössä julkaisee, tulee nämä etulyöntiasemat saamaan. Sellaisen tahon joka Rovion aidosti ostaa haluaa, olisikin ollut tässä tilanteessa todella typerää ns pihistellä ei-sitovassa tarjousvaiheessa ja lähteä sitten tarjoamaan merkittävästi suurempaa hintaa kilpailevassa ostotarjouksessa.

Mutta joo, kaikki on tietysti mahdollista ja olisihan se kiva jos tämä ei se lopullinen hinta vielä olisi. Voihan sekin olla mahdollista, että joku ostajataho on liikkeissään ja päätöksissään niin hidas, että Rovio ei ole uskaltanut heidän kanssaan jatkaa kun Sega on ollut valmis kauppaan sitoutumaan. Ja että tässä nyt sitten sille toiselle taholle näytetään, että meidät ihan oikeasti myydään jos ette ryhdistäydy ja laita töpinäksi. Tämä on itseasiassa ainoa looginen ajatusketju jonka pohjalta itse voisin nähdä kilpailevan tarjouksen järkeväksi eikä valtavaksi strategiseksi mokaksi kilpailevan tarjouksen tekijän osalta. Strateginen selvitys kun aloitettiin Rovion toimesta vasta ei niin kovin kauan, niin joillakin (isoilla) tahoilla DD-prosessi ei tähän aikatauluun välttämättä kertakaikkiaan ole taipunut. Tämän sanottuani, en kuitenkaan itse pidä kilpailevaa tarjousta lainkaan todennäköisenä, nimenomaan tämän julkisen “myynti-ilmoituksen” seurauksena mikä helmikuussa tehtiin.

Näin viikonloppuna uutisen, että Roviosta käydään pitkällä olleita neuvotteluita ja Sega olisi ostamassa Rovion. Luin sen jälkeen Inderesin kommentin aiheesta ja siinä oli laskettu Rovion hinnaksi 10,85 € / osake ja olin hintaan tyytyväinen.

Maanantaina pamahti uutinen, että Rovio ostetaan, hallitus suosittelee ja hinta on 9,25 + 1,48 euroa. Luin otsikon ja oletin, että merkintä tarkoittaa 9,25 euron lunastushintaa ja yhtiön kassasta maksetaan omistajille 1,48 ekstraosinko ennen kaupan toteutumista. Luin tiedotteen ja ymmärsin pettymyksekseni, että omistajille on ihan aikuisten oikeasti tulossa vain 9,25 € / osake!

Vanhoihin hintoihin ei ikinä kannata jäädä jumiin, mutta historiasta voi hakea vertailukohtaa, esim

Playtika naurettiin ulos ostotarjouksella 9,05 euroa. Rovion hallitus kommentoi Playtikan tarjousta vain, koska Playtika itse toi asian julkisuuteen. 9,05 vs toteutunut 9,25 euroa todellakin kertoo, että kyse ei ollut rahasta vaan siitä kuka ostotarjouksen teki.

En rupea murjottamaan siitä, että Rovio myydään ulkomaille, enkä siitä ettei osakkeenomistajat saa enempää rahaa. Mutta en todellakaan rupea juhlimaan tätä myyntihintaa!

Inderes hehkuttaa että tästä saa osakkaat hyvän rahan. Myös noissa tiedotteissa hienosti kerrotaan kuinka “iso” preemio ostotarjouksessa on verrattuna aiempiin päätöskursseihin ja keskikursseihin tietyllä ajanvälillä. No näyttäähän preemio isolta, kun vertaa ihan pohjiin lyötyyn osakekurssiin.

Oli pakko käydä läpi omat kaupat Rovion osakkeella. Olen ostanut Rovion osaketta viisi kertaa ja myynyt kerrran. Myin viime vuoden toukokuussa Rovion osakkeita yli 9 eurolla. Eli 11 kk myöhemmin saan mahtavan “preemion”, kun ostotarjouksen myötä joku maksaa saman mitä sain vuosi sitten ihan normaalisti pörssistä ![]()

No ei jäädä miettimään menneitä, vaan pohditaan hetki millä hintaa Rovio nyt siis lähtee vs miltä Rovion tulevaisuus näyttää.

Inderes kirjoittaa että Rovio lähtee 524 MEUR yritysarvolla.

Nordea kirjoittaa että Rovio lähtee 540 MEUR yritysarvolla.

Inderesin EBIT 2024 ennuste on reilu 40 MEUR, eli EV/EBIT olisi luokkaa 13. Ei mitenkään halpa, mutta ei todellakaan mikään “kova hinta”.

Nordealla on jatkuvasti ollut Inderesin ennusteita optimistisempi näkemys. 2024 EBIT 46 MEUR, 2025 EBIT 53 MEUR. Ruvetaan puhumaan lunastuksesta arvolla EV/EBIT noin 11… todella “kova hinta”

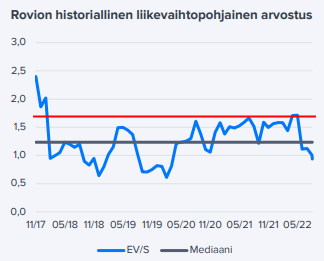

Inderesin laskelmassa Rovio myydään EV/S kuluvan vuoden ennusteella 1,7. Tämä kuva on Rovion laajasta:

Hahmottelin siihen itse punaisen viivan noin 1,7 tasolle, mistä näkee että 1,7 on ihan OK hinta, mutta osakkeita on päässyt myymään pörssissä useamman kerran ihan vastaavalla arvostuksella ja preemio ei ole mikään huikea.

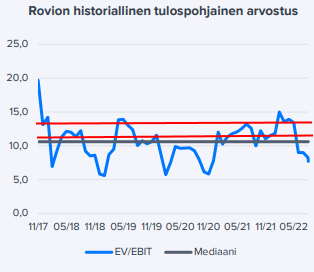

Tässä on laajasta Rovion EV/EBIT

Hahmottelin tuohon forward EV/EBIT Inderesin (ylempi) ja Nordean (alempi). Ei edelleenkään mikään huono hinta, mutta preemio mielestäni varsin maltillinen.

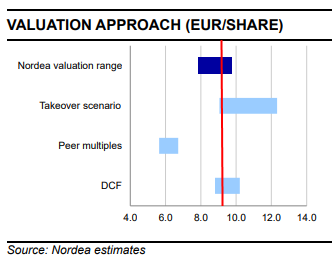

Tässä on Nordean näkemys heidän vapaasti jakamastaan analyysistä helmikuulta:

Hahmottelin punaisella viivalla näillä näkymin toteutuvan lunastushinnan.

Eli Rovio tullaan myymään halvimmalla mahdollisella lunastushinnalla. Jos taas katsotaan tämän hetken matalan arvostuksen ja hetkellisesti vaikean markkinatilanteen yli, niin ollaan tuolla kassavirtamallin indikoimalla alueella!

Kuten sanottu, en jää murjottamaan, mutta en ala juhlimaan ![]()

Ps. Saammekohan ikinä tietää mikä Playtikan pelikirja tässä saagassa oli? Yrittivätkö he vain käyttää hyödyksi peliyhtiöiden matalaksi painuneita arvostuksia ja opportunistisesti heittivät ostotarjouksen ja toivoivat Rovion omistajista löytyvän tarpeeksi halukkaita rahastamaan omistuksena edes kohtuullisella hinnalla?

Vähän lässähti tunnelma tässä Rovio/ Sega -kuviossa.

WSJ “lupaili” 1000 mrd USD:n eli 900 MEUR yritysarvolla tehtävää kauppaa

Nyt kun kun kalkuleeraa niin

-76,179063 x 9,25 = 704,656 MEUR

-0,7423 x 1,48 = 1,099

SUM = n. 706 MEUR

Osaketarjousvastike on määritelty 76 179 063 Osakkeen ja Optiotarjousvastike 742 300 Option perusteella

Ts vajaat 200 MEUR eli yli 20% “hävisi” viikonloppuna

Yrityskauppahinnan suhteellisesta arvosta voi olla montaa mieltä, riippuen ankkuroiko sen mihin hetkeen ja miten kuvittelee Rovion nykyisten ja tulevien bisneksien ylipäätään kehittyvän jatkossa. Joka tapauksessa siitä 4Q22 mukaisesti likvidiä varoja 171 MEUR, korollista velkaa 6 MEUR ja maksettuja osinkoja 10 MEUR; ts 165 MEUR plus mitä 1Q2023 onkaan tapahtunut. 4Q22 nettorahavirta oli 12 MEUR, vuosi 2022 oli 49 MEUR; 1Q22 oli 14 MEUR.

Yritysostajalle tietenkin pohtii taseaseman ja tulevien kassavirtojen lisäksi muita hyötyjä itselleen, ts synergioita. Eli mitä “extraa” yrityskauppa tuo niin omalle itselleen (kuten Sega Sammy), kuin myös mitä se tuo kaupan kohteelle (kuten Rovio). Niin myyvä osapuoli kuin ostava osapuoli pyrkivät ne määrittämään, ja hyödyntämään kauppahinnassa.

Kuten lisämyynti puolin ja toisin, pääsy uusiin bisneksiin, pääsy uusille markkina-alueille, IP-hyödyntäminen puolin ja toisin, hallinnolliset edut (pörssifirman ja muutenkin halllinnon kulut), kustannusedut (markkinointikulut ja asiakashankinnan kulut, materiaaliset hankinnat, tuotannon foot-print, kustannusosaaminen puolin ja toisin, IT-synergiat, excellence toiminnassa ylipäätään, jne, jne).

Näitä asioita on ulkopuolisen hankala arvioida varsinkaan kokonaisuudessaan, varsinkin kun kyse peli/softatalosta, mutta niitä on ja ne voivat olla oikeasti tai mielikuvituksessa sangen mittavat. Joitain esimerkkejä mainittiinkin yrityskauppatiedotteessa.

Monessa yrityskaupassa on syntynyt nokittelua (kuten Neles, Caverion, Tikkurila). Niissä kaiketi hallitus on hieronut kauppoja yhden osapuolen tai hyvin rajallisen määrän kanssa. Kun yrityskauppa on tullut laajempaan tietoisuuteen, muuta firmat ovat ns heränneet, saavuttaneet intressin tarjottuun hintaan nähden, ja tehneet kilpalaulantaa.

Rovio/ Sega -tapaus on vähän erilainen, koska Playtikan tultua julkisuuteen Rovion hallitus on ryhtynyt hakemaan tarjouksia. Valitettavasti paras saatu tarjous oli vain hieman Playtikan tarjousta (9,05 EUR) korkeampi.

Nyt on kuitenkin vielä muutama positiivinen draiveri:

-Rovion pääomistajat ovat asettaneet sitoutumisehdon tarjoukseen verrattuna kohtuullisen alas, eli 9,74 EUR / +5% / +35 MEUR

-eli jos muilla kiinnostuneilla tahoilla on ollut aitoa kiinnostusta keskustella Playtikan tarjouksen tasoilla (9,05 EUR) niin rimaa ei ole vielä vedetty tällä 9,74 EUR tasolla kovin paljoa ylemmäs

-toisekseen nyt on todellinen taso kaikille mahdollisille tiedossa, ja mahdollisuus arvioida vaikkapa noita synergia-asioita perusteellisemmin, ja asioilla on myös taipumus kypsyä.

Kun katsoo mediajättien liikevaihtoja niin pienikin etu Roviosta liikevaihtoon generoisi paljon katetta ostavan osapuole bisnekseen. Jossittua mutta mahdollista, mutta joka tapauksessa yrityskaupoissa harkittava asia.

-Ostava osapuoli: 80 Mrd USD x 1% extra revenue olisi 800 MUSD lisää liikevaihtoa, 30% gross marginilla 240 MUSD lisää katetta, per vuosi jahka realisoitu

-Ostettava osapuoli: 300 MUSD x 5% extra revenue olisi 15 MUSD lisää liikevaihtoa, 30% gross marginilla 4,5 MUSD lisää katetta, per vuosi jahka realisoitu. Kuvitellaan vielä että ostava osapuoli medialäsnäolollaan kykenee lisäksi laskemaan käyttäjähankintainvestointeja vaikka 20 MEUR vs actual 2022 96,5 MEUR, niin tässä olisi sitten 24,5 MUSD/v

Em laskelmat luonnollisesti täysin heittoja, mutta nykyrovion kassavirtapohjaisen arvostuksen ulkopuolella on hyvinkin paljon mahdollisuuksia, riippuen kuinka hyvin niitä sitten on oikeasti realisoitavissa.

Lisäksi, JOS juuri Angry Birdsit ja Rovio IP kiinnostavat, niitä ei saa mistään muusta tuutista kuin toimimalla nyt.

Itse holdaan em syistä, koska pidän nykytarjousta turhan edullisena ja melko varmana koska Rovion puolelta on 49,1% jo sitoutunut, ml Hedit. Ja isoin mainitsematon omistaja (Aktia Capital) omistaa “vain” 1,72%.

Toiveena tietenkin, että muitten osapuolien kiinnostus kääntyy kiimaksi.

Pari firman liikevaihtoja 2022:

-Disney liikevaihto 82,7 Mrd USD

-Netflix 31,6 Mrd USD

-Sony 81,4 Mrd USD

Tämän lisäksi Rovio omistaa n. 8% osakekannastaan, joten ostajan “ostaessa” nämä osakkeet, ostaja saa rahat itselleen.

Vapaata pohdintaa vielä tästä koko casesta…

Edelleen mietin, että miten tämä nykytilanne voi olla mahdollista? 8,5 euroa ei edes noteerattu. Ja 9,25 myydään sitten jo todella laajalla tuella. Voiko oikeasti ostajan profiili vaikuttaa niin paljon? Rovion hallituksen on pakko siis todella vihata Playtikaa…

Mietin, että jos tässä taustalla on oikeasti käyty jonkinlainen huutokauppa usean eri firman kesken, niin miten se on oikeasti muka näillä spekseillä edennyt? Me tarjotaan 9,07 euroa. Mepäs tarjotaankin 9,10. Ja sitten tulee Japanin sininen samurai ja vetää ässän hihasta tarjoten 9,25. Muut nostavat kädet pystyyn, että ei enää pysty. Hinta karkasi ![]() Tarkoitan siis nyt, että jos on jaksettu vääntää viikkoja neuvotteluissa ja tiedossa on jo etukäteen ollut suurin piirtein tuon hinnan lattiataso, niin ainoa syy tälle olisi se, että sisällöllisesti Roviota ei pidetty sopivana tai kiinnostavana hankintana. Enkä nyt oikein tähänkään jaksa uskoa. Siis tilanne olisi nyt se, että Rovio olisi myynnissä (mitä se ei ole ehkä aikaisemmin ollut), mutta esim. Playrix, Netflix, Sony tai Disney eivät halua ostaa…en suostu uskomaan.

Tarkoitan siis nyt, että jos on jaksettu vääntää viikkoja neuvotteluissa ja tiedossa on jo etukäteen ollut suurin piirtein tuon hinnan lattiataso, niin ainoa syy tälle olisi se, että sisällöllisesti Roviota ei pidetty sopivana tai kiinnostavana hankintana. Enkä nyt oikein tähänkään jaksa uskoa. Siis tilanne olisi nyt se, että Rovio olisi myynnissä (mitä se ei ole ehkä aikaisemmin ollut), mutta esim. Playrix, Netflix, Sony tai Disney eivät halua ostaa…en suostu uskomaan.

Maksettu hinta, hallituksen tuki ja osakkeenomistajien myyntihalukkuus eivät täysin kai korreloi keskenään. Joku taho voisi olla yhteydessä hallitukseen, että me tarjotaan 10,50 ja sovitaanko, että teidän tuki on niin kauan voimassa ennen kuin joku tarjoaa 11. Näinhän Segakin teki, paitsi että alemmalla (lue: huonolla) hinnalla. Puskista tuleviin tarjouksiin Segalla on tietysti paremmat lähtökohdat, kun voi tosiaan vain maksaa saman.

Sen verran on kevättä rinnassa, että uskon edelleen siihen, että tämä ei ollut vielä tässä. Sega teki oikean tarjouksen ensimmäisenä ja siihen tartuttiin, koska oli ensimmäinen konkreettinen tarjous. Jos ei parin viikon sisään mitään mistään muualta kuulu, niin suksikoot vihaiset sorsat sinne Japaniin ja pysykööt siellä…

Voin vakuuttaa, Playtikaa vihaa aika suuri joukko ihmisiä pelialalla. Kannattaa myös tsekata HS Vision artikkelit aiheesta millaista tuhoa Playtika on tehnyt ostamilleen firmoille. Käytännössä jos myyt firmasi heille niin työtekijät kävelee jonossa ovesta ulos.

Kommentointia kauppaan liittyen, ehkäpä alhaiseksi koettua kauppahintaa selittää tämä: B-sarjan legacy brändi, joka ei kasva

“Sega has a lot more time and experience in licensing and maintaining this kind of B-tier legacy brand. They’ve managed to keep Sonic more relevant than the quality of the games they’ve been releasing for a couple of decades now.”

“I think the price is good. For me it mostly shows that growth companies should be sold in the growth phase and not in this kind of more mature phase. For sure the price would have been higher when all the world was open for Rovio and Angry Birds but at this stage the price seems fair from many angles.”

Miks markkinat hinnoittelee tällä hetkellä yli tarjotun 9,25€ ? Onko sieltä tulossa toinen yritys mukaan kisailemaan Segan kanssa ?