Tän vuoden lopussa alan saamaan isompaa vaki palkkaa joten summat tulevat nousemaan myös. Savosolaria ei ole ollut enää kuukausiin salkussa eikä ikinä enää tule. Plussalle päästään viimeistään 2022 kesäkuussa. Seuraan nyt pääasiallisesti inderesin mallisalkkua ja niitä toimia. Seuraan myös raportteja sekä aamukatsausta täällä niin kovin pieleen ei voi mennä.

Tämäkin on ihan hyvä taktiikka, muista kuitenkin että isoja kavereita kun peesaa olet aina yleensä markkinareaktion verran jäljessä.

Joku postaili tänne pidemmän aikavälin salkun kehityksestä ja voisin kertoa ehkä opettavaisenkin tarinan vakuutussäätämiseni pitkän ajan tuotosta.

Taisi olla vuosi 2005 kun nuorena parikymppisenä kloppina tarttui Rahoitusvakuutusmeklarit ( ei ihan 100% muistikuvaa firman nimestä ) niminen lafka hihasta jossain Helsingin keskutassa ja aikani kuluksi suostuin bisnestapaamiseen. Saavuin tapaamiseen tuohon aikaan mahdollisesti joku EdHardy lippis päässä ja annoin pukumiesten visioida lokoisia eläkepäiviä. Satuin olemaan nuoreksi mieheksi ihan kohtalaisissa varoissa, olin kova poika pelaamaan ja heitin 11t heidän suosittelemaan pääomaa turvaavaan salkkuun. En nyt tähän hätään osaa sanoa mitä salkku sisälsi mutta otettiin mitä viisaammat suosittelee.

Jonnet ei muista mutta tästä seurasi jokusen vuoden päästä mm. Iso pörssiromahdus mikä laski entisestään laiskahkoa kiinnostusta seurata mitä pääomalleni tapahtuu. Seurailin salkkua puoli silmällä kerran vuodessa kirjeiden välityksellä, mutta jossain vaiheessa salkku siirtyi toisen lafkan alaisuuteen mistä ei jostain syystä enää rahastopäivitystä postitse tullut ( voipi olla että reissaillu tai muutotkin vaikutti tähän ). En myöskään omannut muita tilejä kyseisessä lafkassa ja totesin että hautautukoon sinne, elämässä on paljon mielenkiintoisempia asioita kuin raha ja katsotaan joskus eläkkeellä paljonko siellä on.

Olen aina ollut kova tekemään töitä ja elelen melko mukavaa elämää ansiotuloilla joten jossain vaiheessa tosta tuli jopa sellainen leikkimielinen peli etten halua tietää mitä siellä tapahtuu. Sain kuulla silloisilta tyttöystäviltä että millaisella kaverilla on jossain ~11tonnia eikä edes seuraa kyseistä salkkua ollenkaan, mutta kohauttelin sille olkia että onhan se hyvä että on jossain “patjan alla” rahaa mitä en pääse käyttämään. Lopulta tästä seurasi se että en lopulta edes muistanut/tiennyt että missähän mun rahat edes on.

Noh jossain vaiheessa sitä sitten alkoi miettimään että vaikka pärjään ansiotuloilla ja diggaan tehdä töitä, joten en sinällään haaveile mistään valtavista pesämunista, niin onhan se vaan tyhmää etten hieman panosta sijoittamiseen. Sen seurauksena lopettelin suurimman osan pankkien salkuista tai rahastoista ja päätin alkaa oman itseni herraksi ja alkaa sijoittamaan itse rahani suoriin osakesijoituksiin. Olen aina ollut kiinnostuneempi kirjallisuudesta ja historiasta kuin luvuista, mutta oli sellainen olo että jos saisin lapsia niin haluaisin osata puhua niille sijoittamisesta. Sitten heitin Dostojevskin ja Hugot hetkeksi nurkkaan ja lukaisin läpi vinon pinon sijoituskirjoja.

Tästä päästäänkin sitten viime talveen. Mietin että tämähän on silkkaa idiotismia että tollainenkin summa seisoo jossain ja päätin vihdoin selvittää mitä vakuutussäästötilille kuuluu. Jouduin käymään papereita läpi ja soittamaan lopulta OP:lle että onkohan mulla siellä rahaa. No olihan siellä ja lopulta koitti totuuden hetki kun mulle selvisi onko musta tullut miljonääri ~15v aikana.

Ei ollut. Viivan alla oli 11700€. Selkeästi mua ei huijattu vaan kyseistä 11tonnin pääomaa oli suojeltu niinkun luvattiin. No eipä mennyt veroja ja lopulta tästä summasta taisi mennä yli puolet 2x€ hinnoilla Qt grouppiin. Mitä tästä opimme? Nuorena saa olla tyhmä ja sen voi sitten korjata vanhempana. Jos tohon laskee suoraksi jatkeeksi sen Qt groupin tuplauksen ( koska olishan ne rahat muuten johonkin matkan varrella palanut ) niin onhan siinä sitten edes 50% tuotto läpi monen pörssiromahduksen.

Mietin pitkään jaksaako kukaan lukea, mutta siinä ainakin pitkän ajan sijoitushorisontti kun joku sellaisien perään kyseli.

Aivan mahtava teksti kiitos! ![]() Oli mukava hörppiä kahvetta ja lukee läpi. Tälläsiä tarinoita lisää! Varmasti olis vaikka mitä siistiä settiä tapatunu porukalle. Veikkaan että lukijoita täällä riittäa… Itellä se ongelma että en osaa enää vetää ku isolla munalla riskisii lappuihin kii. Ens vuoden tavote on että saisin edes puolet rahoista johki turvallisiin osakkeisiin. Ehkä sit vaikka ETF…

Oli mukava hörppiä kahvetta ja lukee läpi. Tälläsiä tarinoita lisää! Varmasti olis vaikka mitä siistiä settiä tapatunu porukalle. Veikkaan että lukijoita täällä riittäa… Itellä se ongelma että en osaa enää vetää ku isolla munalla riskisii lappuihin kii. Ens vuoden tavote on että saisin edes puolet rahoista johki turvallisiin osakkeisiin. Ehkä sit vaikka ETF…

Tuota graafiasi kun katson niin päättelen että noi suuret pystysuorat putoamiset on välityspalkkioiden aiheuttamia? Monella on hyvä nyrkkisääntö että osakeoston/myynnin välityspalkkio ei saa olla yli 1%. Jos olet Nordnetin taso 4:lla eli 9e per välityspalkkio niin osake oston/myynnin pitäisi olla siis yli 900 euroa. Suuremmilla välityspalkkioilla ei ole mahdollista pysyä edes indeksi perässä saati voittaa sitä. Rahastosäästäminen on kulutonta Nordnetillä. Nordealla taitaa olla osakevälityksessä kulu katto 1% joten jos halut pysyä osakepoiminnassa ehkä toisen välittäjän käyttäminen voisi piristää tuottograafiasi.

Taisin tehdä laskelmat tän suhteen parisen kuukautta sitten:

Kulujen huomioiminen missä tahansa taloudellisessa toiminnassa on menestymisen edellytys ja ne tulee ottaa huomioon valintoja tehdessä. Kun sijoitettavat summat on syystä tai toisesta pienehköjä, niin kannattaa harkita niiden sijoittamista säännöllisesti rahastoihin. Kun rahastossa oleva kokonaissumma on kasvanut säästöjen ja tuottojen seurauksena, niin vaihtaa ne sitten suoriin osakeomistuksiin, mikäli järkeväksi sen kokee.

Kuten jo edellä puhuttiin niin kaupankäyntikulujen takia kannattaa unohtaa Nordnet. Ja kulu ei ole lähelläkään 3e noilla kaupoilla. Jos et ole tehnyt kauppaa edellisessä kuussa niin maksat 9e per kauppa ja jos olet tehnyt 1-10 kauppaa niin hinta on 7e. Siinä varmastikin ne kulut, jotka tässä tapauksessa on kyseessä.

Kannattaa siis harkita esim Nordeaa, jossa maksat prosentin kuluja. Nordnetissä ainoa vaihtoehto minun mielestä on ostaa rahastoja, joita saa ostaa ilman merkintäkuluja.

Jatkoa ketjulle Salkkujen tuotto-%:

Aloitin sijoittamisen kuivana suoriin osakkeisiin huhtikuun lopussa. Olin tätä ennen jahkaillut sijoittamisen aloittamista jo lähes kolme vuotta.

Olen aina ollut kiinnostunut taloudesta ja ajatellut että aloitan sijoittamisen vasta sitten kun olen varma, että osaamiseni on riittävä. Tämän seurauksena myöhästyin myös pandemian aiheuttaman nousurallin vaikka sen mahdollisen tuottopotentiaalin tiedostinkin. Kun ymmärsin että taas oli mennyt hyvä sauma ohi kaiken odottamisen jälkeen päätin että sijoittaminen on vain yksinkertaisesti pakko aloittaa, sillä se pakottaisi minut perehtymään, seuraamaan kursseja sekä uutisia. (Yllättäen asia kiinnostaa, kun on oma hevonen ojassa)

Sijoittamisen aloitettuani olen:

- Tehnyt virheitä

- Kuunnellut podcastejä

- Oppinut virheistä

- Lukenut inderesin foorumeita

- Tehnyt omia päätelmiä & onnistumisia

Nyt vihdoin indeksin voitettuani olen tullut siihen tulokseen, että paras päätökseni ikinä oli rahan työntäminen lähes sokeana osakkeisiin vaikka yksikään alkuperäisistä ostoistani ei ole enää salkussani.

Tarinan opetus… tekemättä ei opi !

Komeita lukemia! Viitsisitkö avata, millaisilla lapuilla tällaiset huipputuotot on saatu? ![]()

Edit: ja kiinnostaisi myös nähdä tuotot pidemmältä aikaväliltä! Onko kyseessä vain erittäin poikkeuksellinen vuosi vai oletko pystynyt pitämään tällaista tuottotasoa yllä jo pidempään? ![]()

Kiitos! Mä olin plus500 alustan käyttäjä 2018 vuodesta tän vuoden toukokuun alkuun asti ni ei oo tota kautta näyttää pidemmältä aikaväliltä. Nio ja Plug Power painotteinen salkku oli silloin kun Nordnetillä aloittelin, muutamia treidejä oli satunnaisilla yhtiöillä mut näistä kahdesta ne isommat “alkuvoitot” sai. Sit tossa keskivaiheilla sai hyvää tuottoa Ovid Therapeutics, Beyond Meat ja Square yhtiöistä. Monessa kohtaa ollut hyvä ajoitus ottaa osakkeita ja intuitio pohjalta oon tätä koko ajan tehnyt. Plus500 sovelluksessa meni kans ihan hyvin (teslaa sai alle 200 dollarin hinnalla) Plug poweria mulla oli vaihtelevia määriä aina eiliseen saakka, vaihdoin ne loput sit tohon Greenlaneen. Niosta kans luopunu jonkun aikaa sitten. Mut kaikenkaikkiaan näkisin et poikkeuksellinen vuosi ja poikkeuksellisen otolliseen aikaan löytänyt yhtiöitä. Kova haaste on saada tämä jatkumaan ![]()

Ja tänään toisin päin, tosin (onneksi) vähän pienemmällä erolla.

Nasse ujosti vihreällä, S&P -0.2 ja oma salkku melkein -2 %. Helmikuuta odotellessa ![]()

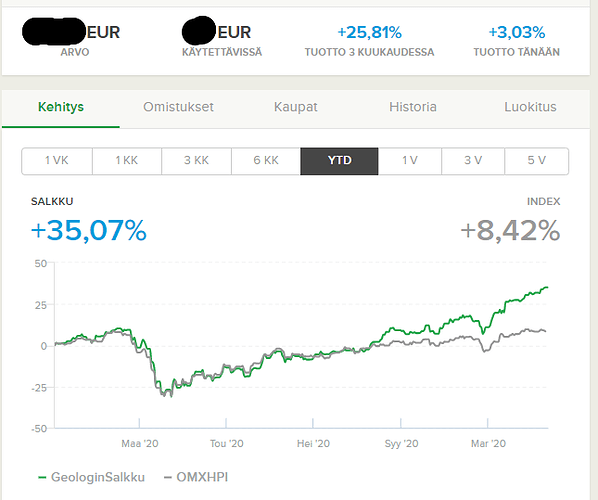

Salkku on jatkanut mukavasti indeksin päihitystä kertahyppyjen muodossa ja tänään niin suuri indeksin päihitys, että sen kunniaksi päivitys 2kk sitten tekemääni postaukseen.

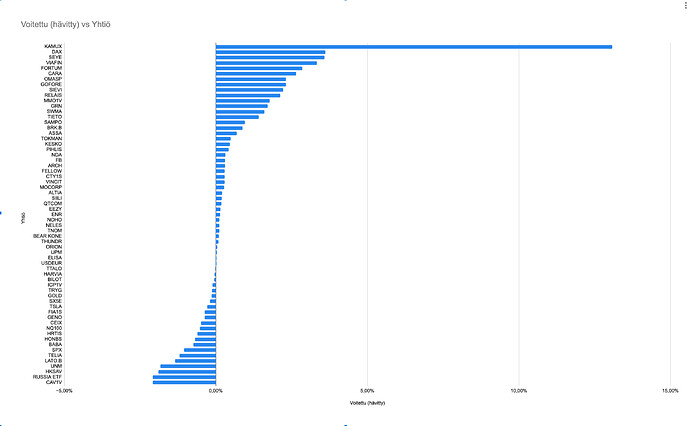

Kun vuosi lähestyy loppuaan on mukava katsastella mistä tuotot ovat oikein syntyneet. Tätä kirjoittaessa salkku istuu reilu +55% YTD ja 1v pari pinnaa sen yli. Y-akselilla on yhtiö ja X-akselilla voittojen tai tappioiden määrä suhteessa salkun tämän päivän arvoon.

Valuuttakurssivoittoja ja tappioita ei ole ihan kunnolla käsitelty eikä myöskään Nordnetin limiittikorkon kustannuksia, mutta tämä kuvaaja olkoon näin ihan riittävän hyvä.

Mukava huomata, että aika monesta yhtiöstä on saatu revittyä yli prosentin tuottoja. Tietysti aina vaadiaan tuuriakin, mutta tuottoporras on kuitenkin aika laaja. Poikkeuksena toimii Kamux jossa on ollut härski ylipaino koko vuoden. Kamuxia olen kyllä myös onnistunut treidaamaan tässä matkan varrella suhteellisen hyvin, kun tuotto on ollut pikkaisen parempi kuin koko ajan holdaamalla ja veivaamisen avulla on saanut välillä kierrättää pääomaa jossain muuallakin. Kuitenkin näin kova keskittäminen yhteen yhtiöön ja sieltä saadut tuotot ovat aina jossain määrin alttiita myös varianssille vaikka usko fundaan olisi kova. Jos Kamux olisi tänä vuonna rullannut vaikka nollatuotolla olisi salkun tuotto tosiaan ihan merkittävästi huonompi.

Suuri osa isoista tappioista (kuin myös osa voitoista) on tehty koronakriisissä, joten välttämättä niissä ei ole kyse yhtiötason epäonnistumisesta vaan tuurista. Kuitenkin jälkiviisastellen muistan olleeni aika ahneella tuulella viime tammi- helmikuussa eli klassinen bulleromoka. Koska kaikki oli tuolloin kallista ja mahdolliset upsidet pieniä tuli panostettua aika isoja summia joihinkin noista tappioista. Mm. Caverion ja HKScan. Näin jälkikäteen ajateltuna pidemmän aikavälin näkymät tuolloin Caverionissa ja HKScanissa eivät olleet hintansa väärtejä. Muutamasta liian ison panoksen pelistä pienellä upsidellä päästiin kyllä tuolloin kuivinkin jaloin eroon. Mm. OMASP, joka onkin voittopuolella.

E: Sorruin tässä yllä jälkitreidaukseen. Muistan kyllä laskeskelleeni omaspille kovia vuosituottoja vuosi sitten eli oli siinä itseasiassa ihan fundamenttianalyysikin mukana. Mutta panos oli silti liian kova. OMASPissakin taisi olla 25% allokaatio kun ajattelin sen olevan matalan volatiliteetin pankkiosake ![]()

Vielä yksi esimerkki liian isolla panoksella pelaamisesta oli hiiliyhtiöt (CEIX ja ARCH) joihin tuli panostettua isolla kädellä ennen osareita ja sitten onneksi ensimmäinen osari olikin tuurilla hyvä josta sai voittoja kotiutettua ja kevenneltyä. Oppirahat tuli maksettua vasta seuraavan yhtiön julkaistessa katsauksensa, onneksi hieman pienemmällä painolla.

Niissä tappioissa joissa olen edelleen fundamielessä sitä mieltä, että markkinat ovat väärässä ovat kyllä opettaneet sen, että markkina voi olla eri mieltä sinun kanssa aika pitkään ennen kuin erimielisyys ratkeaa. (ja niissä voitoissa joissa markkinat ovat validoineet oman keissin nopeasti). Yksi tällainen on hiiliyhtiö CEIX, joka on em. osaripelleilyn ansiosta aika vähän tappiolla. Pitäisi henkisesti asennoitua aina niin, että joko varautuu istumaan osakkeen mukana todella pitkään katsomatta hintaa jos uskoo fundaan, tai sitten jos ei jaksa tätä, niin pitää luovuttaa suosiolla nopeasti kun hinta menee väärään suuntaan.

Kuvaajaa katsellessa myös huomaa, että ehkä hieman liikaa tulee veivattua eri yhtiöitä, kun on noin paljon rivejä joilla ollut max muutaman promillen vaikutus salkkuun. Tietysti jonkin verran pitää ostaa tyhjiäkin arpoja ja joskus voi löytää markkinoilta “ilmaisen lounaan” eli aina ei voi olla volatiliteetissa mukana ja tehdä megatulosta. Ylitreidaus toistuu myös joidenkin yhtiöiden sisällä ja harvoin ylimääräinen veivaus on tuonut mitään tulosta. Esimerkkejä treiditappioista on ainakin Honkarakenteessa, Cityconissa, Teliassa, indekseissä ja niin edelleen. Ylipäänsä erilaisien välittäjäkustannuksien vaikutus salkkuun on ollut suurempi kuin yhdenkään yksittäisen yhtiön. Arviolta n. 3% salkun tämän päivän arvosta. Tietysti jos vuosi ei olisi ollut näin hyvä osakkeille olisi kustannukset olleet vielä suurempia suhteessa salkun kokoon.

Kaikesta huolimatta virheiden tekeminen kuuluu oppimiseen ja mukava huomata, että ajoittaisesta bulleroinnista huolimatta on kyennyt pääomia varjelemaan ja tekemään pientä ylituottoakin tänä vuonna. Tämä siitäkin huolimatta, että salkkuun valitut osakkeet eivät välttämättä ole olleet niitä tänä vuonna paljon nousseita hype-tekno-supermenestyjiä. Erityisen tyytyväinen olen ollut siihen, että koronakriisissä salkku niiasi paljon vähemmän kuin indeksi. Hyvään tuottoon on siis päästy myös melko tasaisesti.

Lapsen salkussa aika älytöntä nousua.

1kk +20% ja YTD juuri +59,9%.

Eikä siinä ole tehty mitään kauppoja kevään jälkeen.

Vuoden alusta olisi tarkoitus tehdä yksi kevennys ja ostaa uusi lappu sinne.

Oma salkku taas matelee niin kuin aina.

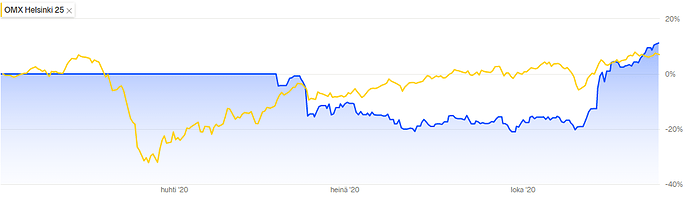

04/2020 huhtikuussa hyvästit Paasin Indeksi-ETF lahkolle ja päätä pahkaa osakkeisiin.

Aloitin hyvin varovasti, joten tuotto olisi huomattavasti parempi, jos olisin mennyt suoraan all-in (olettaen, että sijoitukset olisivat muuten olleet samat, mutta suuremmilla summilla vain). Huhtikuun positio karkeasti tuplattu kesäkuussa, elo-syyskuussa ja mustan alkutalven mittaan vielä mausteita päälle. Sijoitettu rahamäärä nyt n. 5 x huhtikuuhun nähden.

Kokonaistuotto tällä hetkellä 43 %.

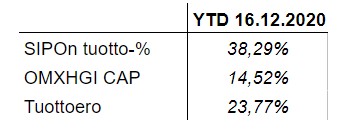

5.11.-16.12. salkun YTD-tuotto on paisunut reilut 18 %-yksikköä OMXHGI CAP -indeksin YTD-tuoton kasvettua 8 %-yksikköä samalla aikavälillä. Tuottoja ovat ajaneet varsinkin Relais, Kamux, Aspo ja Gofore. Salkun helmienkin arvostus on kiristynyt sen verran, että ensi vuodelle on tosi vaikea nähdä tämän ja viime vuoden kaltaisia tuottoja. Siksi aion kerätä hivenen lisää käteistä (ei mitään dramaattista kymmenten prosenttien lisäystä), ja hajautusta on tullut jo kasvatettua n. 15 osakkeeseen tuotto-odotusten tasaannuttua (sama kokonaistuotto-odotus, hajautetumpi riski). Onneksi aika toimii kasvuyhtiöiden tuoton eteen ja joissain arvocaseissä on vielä omasta mielestäni nousuvaraa. En odota tammirallin koskevan tänä vuonna ainakaan salkussani olevia yhtiöitä.

Yhteenvetoa vuodelta:

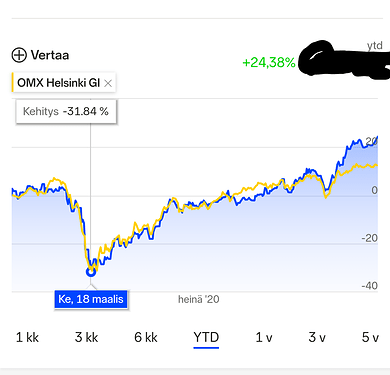

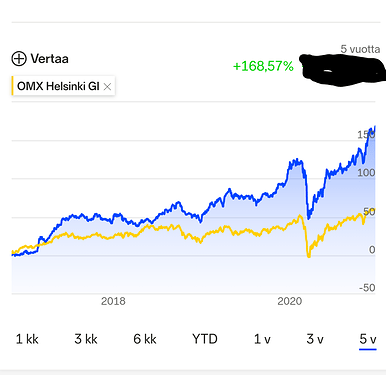

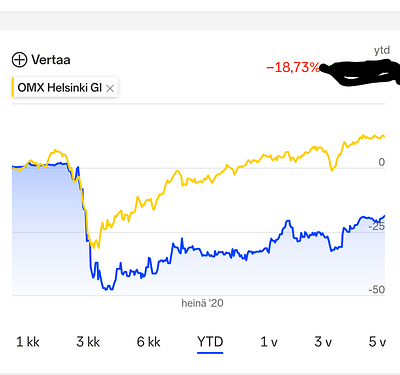

Alla salkku Ytd

Alla salkku aloituksesta, syksy 2016 → tähän päivään

2020 tuotoksi on muodostumassa n. 24%. Tuotto on hurja kun moni salkkuyhtiö on performoinut vuoden takaisia odotuksiani huonommin. Pörssi jaksaa olla optimistinen tulevaisuuden suhteen ja tämän vuoden tuloksilla ei tunnu paljon olevan painoarvoa.

Kevään dippiin mentiin 80% osakepainolla joka on itselleni alhainen. Myin alkuvuoden nousuun vaikka funda tuntui perustelevan arvostustasot, tästä olen ottanut opikseni että riittävään nousuun kannattaa yleensä vähän keventää positioita. Tämä jättää pelivaraa yllätysten varalle ja saapa rahastettua sitä nousevaa markkina-arvoa. Vaikka pörssistä olisi löytynyt huomattavasti paremmin tuottavia osakkeita keväällä kuin omat valintani niin salkulle muurattiin tukeva pohja muodossa sampo, fortum ja cibus n. p/b 1. Vaikkei tämä trio enää tästä tuplaa kuviteltavissa olevassa tulevaisuudessa niin noihin firmoihin tuolla hintaa sijoitettu raha tuottaa yliajan hyvän riski/tuottosuhteen peruskassavirtaa. Oman sijoittamiseni perimmäinen tarkoitus on juuri tämä. Vaikka kasvuyhtiö voi tuplata arvonsa puolessa vuodessa niin pitkällä aikavälillä haluan mahdollisimman vähäriskistä kassavirtaa arkielämän tueksi. Toki rahastamalla nousevia arvotuksia sitä edullista kassavirtaa saa hankittua palkkatuloa nopeammin. Mutta salkun riskitasolle vuosi teki hyvää.

Sijoittamista on takana nyt neljä vuotta ja kokoajan on oppinut uutta. Tämän vuoden kaltainen ympäristö jossa toiset yhtiöt hyötyvät ja toiset kärsivät merkittävästi makrotilanteesta, jakaa sijoittajien tuottoja merkittävästi.

Osakesäästötilini alla:

Kokemus, näkemys, osaamisen ja itsevarmuuden kasvaminen ei poista sitä tosiasiaa että joskus vain yhtiövalinnat, ajoitus ja omat näkemykset tulevasta eivät osu kohdalleen. Os-tilin avaamisen aikaan minulla on ollut käytännössä nykyinen ymmärrys siitä mihin raha pörssissä ohjautuu mutta yli-innokkuus ja vähäinen harkinta ovat saaneet lataamaan rahaa väärään aikaan. Osakesäästötili on siis koko salkun graafin sisässä ja vain osa kokonaisuutta mutta haluan tuoda esille sen että jos joku tuoreempi sijoittaja ei ole päässyt tänä vuonna indeksituottoon niin ei ole kaikki “kokeneemmatkaan”. Vuosi sitten betsasin rahat eezyyn kamuxin sijaan molempien ollessa n. 5e tasossa ja tässä meni tämän vuoden osalta n. 5% tuotto koko salkun tasolla.

Ei kannata kuitenkaan märehtiä yksittäisen kohteen valintaa tai ajoitusta vaan suhteuttaa se koko sijoitusomaisuuden tuottoon ja riskitasoon. Salkussa tulee olla suht defensiivisiä, kassavirtansa ulos jakavia kuin myös kasvavia ja kasvuunsa investoivia yhtiöitä. Omaa salkkuani adjusteeraan näiden yhtiöiden keskinäisen paino- ja arvostusjakauman kautta. Seuraavaksi haluaisin löytää taas jotain kasvuunsa investoivaa ja hyvin kasvavaa mutta mielessä ei ole vielä kohdetta. Efecte karkasi käsistä joten ei kai auta kuin perehtyä talvella uusien firmojen laajoihin raportteihin.

Vuoden oppi:

En osaa vieläkään käydä kauppaa aktiivisemmin. En puhu treidaamisesta koska oma lyhyemmän aikavälin kaupankäyntini on enemmän näkemystä siitä että fundaltaan edullinen yhtiö arvostetaan kohta vähän ylemmäs. Kaupankäyntini perustuu enemmän position hankintaan osissa → näiden erien myyntiin kalliimmalla ja koko position todellisen hankintahinnan alentamiseen. Turskaa en realisoi koska funda tukee kohteita ja alhaisen riskin takia tappion sijaan voi ottaa hitaamman ja kuviteltua alhaisemman voiton.

Kuulostaa helpolta ja aika helppoa se onkin. Minä vain en ole vielä saanut prosessia toimimaan koska omat näkemykset tulevista kurssiliikkeistä ovat saaneet ottamaan aina liian isolla rahalla liian aikaisin.

Viimeisimpänä esimerkkinä telia1 positio 3,46 tasosta jonka uskoin lähtevät valumaan ylöspäin. Viikkotason kynttilät olisivat esittäneet selvemmin että ollaan vielä laskutrendissä eikä käännettä olisi kannattanut lähteä ennakoiman TUNTITASON kaupankäynnin perusteella. Tämänkin virheen olisi voinut korjata ottamalla nykypositio useammmassa erässä mutta oma mentaliteetti ei näköjään vielä taivu toteuttamaan sinänsä solidia suunnitelmaa. Telia valuu joka päivä paremman tuotto-odotuksen tasoille ja katson positioni päältä tätä ja koitan oppia. En teoriaa vaan oikeaa asennoitumista sen toteuttamiseen. Ei siinä muuta voi. Periaate ja käytäntö ovat sijoittamisessa näköjään kaksi eri asiaa. Ehkä jonain vuonna oppi menee perille.

Tuli pitkä kirjoitus mutta toivottavasti tästä joku saa jotain irti. Kirjoittaminen auttaa tiivistämään pitkällä aikajaksolla kertyvää ymmärrystä tästä hommasta.