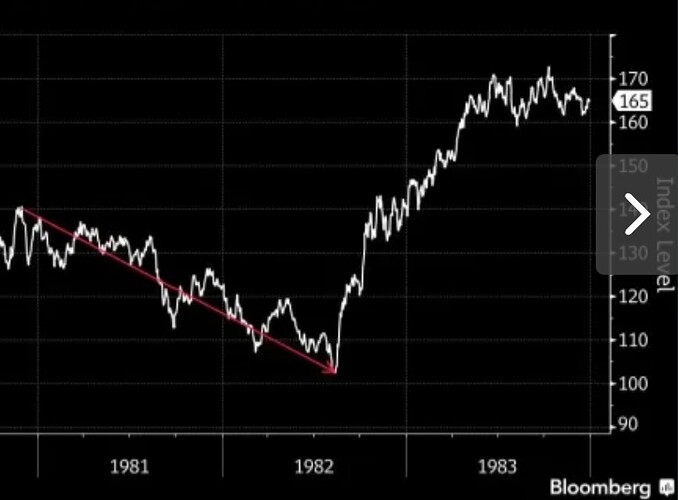

Perjantaina 13. elokuuta 1982 USA:n pörssit sulkivat nousuun.

Tuolla hetkellä Wall Streetillä maksettiin jokaisesta miljoonasta dollarista Corporate American ttm-myyntiä keskimäärin 340 000 dollaria.

Tälle vuodelle S&P 500:lle ennustetaan sales per share $1750.

Eli vertailukelpoinen pisteluku olisi S&P 500:lle 0,34 x 1750 = 600.

Tällä pisteluvulla 600 ei nyt tietenkään sinänsä ole mitään relevanssia koska:

- firmojen pitkän tähtäimen kannattavuusnäkymä ei (kai?) voi painua niin alas että se mahdollistaisi pisteluvun 600

- korkotaso on rakenteellisesti paljon matalampi

- osakekurssien totaalinen romahdus liittyisi varallisuusarvojen muuhun romahdukseen; ottaen huomioon kuinka paljon systeemissä on velkaa keskuspankit ja finanssipolitiikan päättäjät vetävät kaneja hatusta kauan ennen kuin varallisuusarvot romahtavat totaalisesti

Jos katsoo S&P 500 per annum -kokonaistuottoa 15. elokuuta 1982 – 6. lokakuuta 2022, siitä tuotosta melkein 5 prosenttiyksikköä on tullut ihan vaan siitä että osti 1982 halvalla ja myy nyt kalliilla.

Paljon on sellaista porukkaa joka näyttää tekevän paljon hommia sijoittamisen parissa, säätää ja veivaa ja tuunaa salkkua …

… eikä sijoitusurallaan pääse edes 5 % p.a. nimelliseen kokonaistuottoon.

Ja noin komea on siis pelkkä arvostuskertoimien muutokseen liittynyt tuottokomponentti 1982–2022 – sen päälle mitä firmojen voitot ja niiden uudelleen sijoittaminen tai omistajille jakaminen ja sijoittajien tekemä osinkojen uudelleensijoittaminen 40 vuodessa on tuottanut.

Ne olivat melkein kaikki ammattilaisia joiden myynnit ja ostoista pidättäytyminen elokuussa 1982 loi tuollaisen kurssitason jota voi verrata S&P 500 pistelukuun 600 tänään.

Ne ammattilaiset missasivat markkinan lyhyen aikavälin spekulatiivisen potentiaalin samoin kuin pitkän tähtäimen potentiaalin tulla mukaan omistajiksi poikkeuksellisen hyvillä ehdoilla.

Piensijoittajat olivat lamaantuneessa tilassa. Markkinoiden ja yhtiöiden seuraaminen tai pörssikauppojen suunnittelu oli hyvin kaukana melkein kaikkien kotitalouksien arkitodellisuudesta.

Miten ammattilaisten valinnat mahdollistivat tuollaisen kurssitason kuin 15.8.1982 vallitsi?

Ammattilaiset ovat ihmisiä hekin ja psykologia menee joskus korostetusti näin:

Nousussa:

- seuraamani osake ilmiselvästi menee seuraavaksi ylös ==> ostan nyt hinnasta välittämättä ja myyn sen myöhemmin kun kurssinousu loppuu

- seuraamani osake ilmiselvästi menee seuraavaksi ylös ==> jätän nyt myymättä vaikka saisin kovan hinnan; myyn sen myöhemmin kun kurssinousu loppuu

Laskussa:

- seuraamani osake ilmiselvästi menee seuraavaksi alas ==> myyn nyt hinnasta välittämättä ja ostan sen myöhemmin takaisin kun kurssilasku loppuu

- seuraamani osake ilmiselvästi menee seuraavaksi alas ==> jätän nyt ostamatta vaikka saisin halvalla; ostan sen myöhemmin kun saan vielä halvemmalla

DARK DAYS ON WALL STREET - The New York Times (nytimes.com)

Artikkeli julkaistiin sunnuntaina 15.8.1982. Kukaan ei tiennyt että 60-luvulla alkanut sekulaari laskumarkkina oli pohjannut edellisenä torstaina 12.8.1982. Artikkelissa mainitaan perjantain 13.8. maltillinen nousu joka tietty siinä kohtaa näytti hälyltä.

Laskumarkkinan pohjien arvailu vertautuu kovien huumausaineiden säännölliseen viihdekäyttöön.

- en sulje pois mahdollisuutta että arvailu tai muiden tekemien arvausten kuuntelu parantaa jonkun taloudellista hyvinvointia

- yleisempää on että homma lipsahtaa haitallisen puolelle

- jos sinulle tullaan tarjoamaan ideoita liittyen pohjien ajoittamiseen, laatukontrolli on mahdotonta tehdä luotettavasti

Laskumarkkina voi huipentua klassiseen loppurojahdukseen jossa epälikvideillä markkinoilla tulee pakkomyyntejä tms. mutta ostajia ei ole.

Mutta on mahdotonta tietää etukäteen tapahtuuko noin. Lyöt tosi aggressiivisesti vetoa että loppurojahdus tulee ==> ei tule ==> homma kosahtaa. Lyöt tosi aggressiivisesti vetoa että loppurojahdusta ei tule ==> se pirulainen tuleekin ==> homma kosahtaa.

Miten kontrolloit ennustelijan laadun? Ihmisikä ei riitä siihen että jollekulle kertyisi riittävästi otantaa markkinapohjiien ennustamistaidosta.

Jos katsoo USAsta viimeiseltä 70 vuodelta kahta parasta markkinapohjiin liittyvää ostopaikkaa eli 1974 ja 1982…

… kummassakaan tapauksessa ei tapahtunut mitään mikä olisi selittänyt miksi markkina pohjasi juuri silloin (12.8.1982 ja 3.10.1974). Yhtenä päivänä markkina vain kääntyi huomiotaherättämättömästi.

Yllä olevasta artikkelista poimittuja perusteluja miksi porukka myi tai jätti ostamatta ennen kuin markkina yhtäkkiä karkasi ja monen oli psykologisesti vaikea sitten enää lähteä mukaan läheskään hyvällä ajoituksella:

- loppusukellus on vasta alkamassa?

- makrodata ja -uutiset ovat huonoja ja menossa huonompaan

- kaikki markkinan nousuyritykset ovat olleet kuin kirottuja ja tuomittuja epäonnistumaan

- pörssiyhtiöiden tulokset ovat laskussa

- finanssijärjestelmän stressi tulee lisääntymään

- voi tulla lama

- ostaminen tuntuu pelkältä uhkapeliltä

- viimeisten optimistien täytyy kapituloida ennen kuin nousu voi alkaa

- korot ovat laskeneet selvästi mutta se ei ole piristänyt markkinaa ==> mikä sitten voi piristää??

- pankit eivät uskalla antaa lainaa

- Reaganin hallinto tekee sekavaa ja huonoa politiikkaa

- liittovaltion budjettivaje voi nostaa korkoja uudelleen

- yritysvierailuilla analyytikot kuulevat vain loputtomasta ankeudesta

- osinkoja joudutaan jatkossa leikkaamaan

- globaali taantuma ja finanssimarkkinoiden stressi

- indeksit laskeneet viimeisimmässä laskumarkkinassa vasta alle 30 % – täytyyhän niiden laskea enemmän!

- markkinan p/e oli 1974 pohjilla matalampi – kyllä sen täytyy vähintään sinne laskea

- tulosennusteet ovat liian korkeat