Tässä on aika paljon keskusteltu Stockmannin retail puolesta. Sanomattakin on selvää, että Stockmannin retail puolella on paljon tekemistä, mutta unohdetaan se hetkeksi.

Nostetaan sen sijaan pyöriteltäväksi mielenkiintoisempi Lindex.

Lindex on nostettu tässäkin keskustelussa Stockmannia kannattelevaksi tytäryhtiöksi. 404 myymälää 19 markkinapaikalla pyörittävän yhtiön lukuja ei varmaan tarvitse kerrata, mutta mikä sitten on tehnyt Lindexistä kannattavan.

Suurin osa asiakkaistahan on rakastunut Lindexin lasten vaatteisiin, jotka kilpailevat hinnalla hyvin verrokkien kanssa, ovat laadukkaita ja käytetyt vaatteet saa helposti myytyä eteenpäin, toisinaan loppuun myytyjen mallistojen kohdalla jopa kalliimmalla. Lindex onkin lähtenyt itse myös kokeilemaan käytettyjen vaatteiden myymistä joissain myymälöissä.

Lasten vaatteita ostetaan ensimmäisenä vuonna paljon käytettynä, mutta ei kaikkea, eikä varsinkaan seuraavina vuosina. Ensimmäisen 18 kuukauden aikana vauvojen vaatekoot kasvavat 6-9 pykälää 2-12 vuoden ikäisille ostellaan vielä 10 eri vaatekokoa.

Jos Mustiin sijoittaessa mietittiin, ettei lemmikeiden varustuksessa säästellä. Itse ainakin olen erityisen höveli lasten vaatettamisen kanssa ja vaikka rahatilanne on ajoittain ollut tiukka, niihin on aina ollut mukava laittaa rahaa. Se ei tunnu itsekkäältä.

Meillä vasta 12-vuotias katselee osittain vaatteita nuorten vaateliikkeistä aikuisten osastolta. Ostat siis lasten vaatteita vuosien varrella ennen yläasteikää helposti 16 eri vaatekokoa. Kiireessä sitä menee ostamaan sieltä, mistä viimeksikin osti. Ajan kanssa shoppailu on lapsiperheillä harvinaista, pienimmät ei pitkään jaksa.

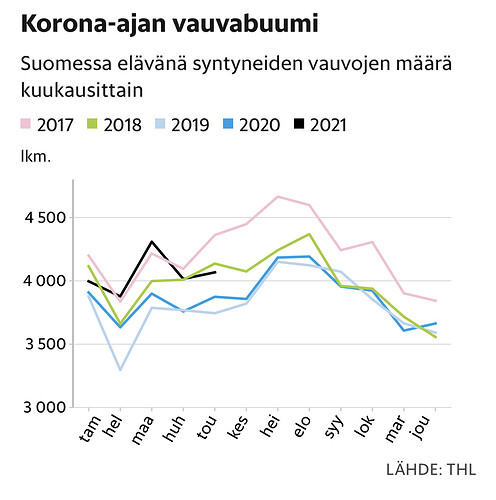

Koronan on povattu myös lisäävän lapsilukua ja vauvabuumia.

Kyllä. Tuo musta viiva näyttää reippaalta.

Kriisien jälkeen vauvabuumit ovat yleisiä, kun luottamus tulevaisuuteen palautuu.

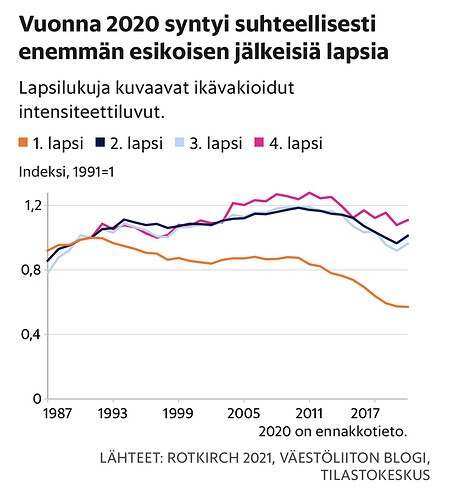

Erityisesti seuraavan lapsen hankintaan ollaan innostuttu tavallista useammin.

En tiedä, kuinka paljon Lindexin kestävään kehitykseen suuntautuvat hankkeet saa varsinaisesti naisia tekemään ostopäätöksiä nimenomaan sen perusteella, mutta se luo positiivista imagoa yritykselle. Näitä hankkeita on useita. Lindexin toiminta ei ainakaan aiheuta media kohuja H&M:n tavoin, eikä rajoita mahdollista innokasta sijoittajakuntaa.

Lindex on myös vastikään alkanut myymään vaatteitaan myös Zalandon kautta. Se tuo lisää näkyvyyttä Lindexille ja saattaa saada nykyiset asiakkaat tilaamaan netistä. Sinänsä Lindexin myymälät löytyvät usein hyviltä paikoilta ja ilmestyvät joustavasti usein sinne, missä ihmisetkin ovat.

Itse suhtaudun Lindexin varsinaisiin vaatteisiin ja muuhun krääsään lisäkauppana, joita Lindexin vakiasiakkaat shoppaavat siinä sivussa.

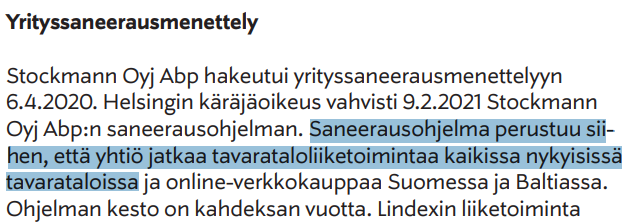

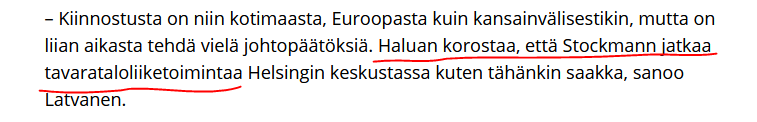

Jos palataan vielä Stockmanniin. Tällainen pieni sijoittaja ei voi oikein mitään noille Stockmannin retail puolen haasteille. Yrityksen saneerauksen yhteydessä esittämä strategia ei näytä siltä, että koko retail puolta oltaisiin ajamassa alas. Tärkeintä tässä on miettiä osien summaa. Saako Stockmann retail puolen tappiot minimoitua vauhdikkaasti?

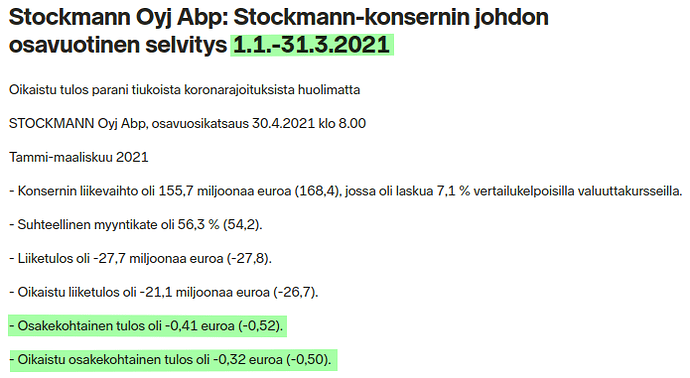

Kun sijoittaa Stockmanniin kannattaa sijoittaa nimenomaan kannattava Lindex mielessä. Tärkeintä on se, paljonko jää kokonaistaloudellisesti menojen jälkeen viivan alle.