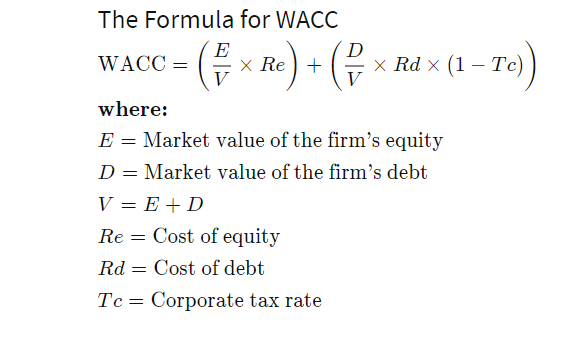

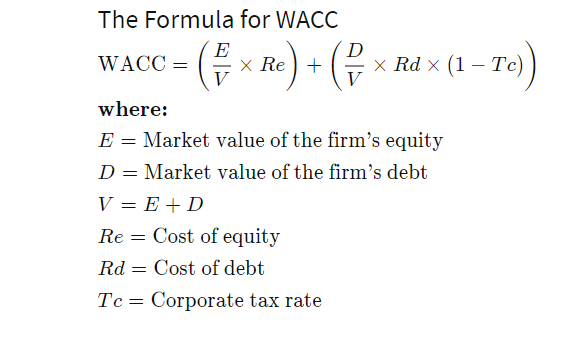

DCF-mallin käsite (ehkä pikemminkin parametri) WACC, eli pääoman keskimääräinen kustannus tulee suoraan rahoitusteoriasta CAPM:ista (capital asset pricing model), ja sille on suoraan esitettävissä matemaattinen kaava, joka on tässä:

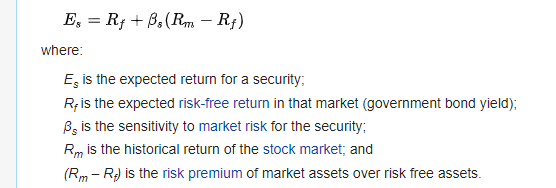

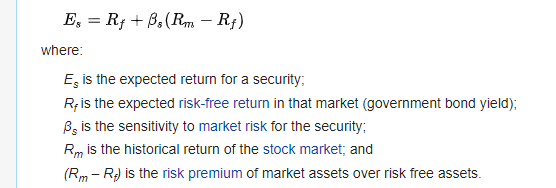

Tuossa Re:lle ja Rd:lle (oman pääoman kustannus ja vieraan pääoman kustannus) on olemassa omat kaavat, jotka nekin johdetaan CAPM:ista - kaavoja on useita, mutta tässä minun käsityksen mukaan yleisimmät:

CoE:

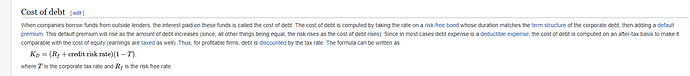

CoD:

(Mainittakoon, että toi vieraan pääoman kustannus on huomattavasti hankalampi määritettävä kuin oman pääoman kustannus - tätä en lähde tarkemmin avaamaan, koska minulta loppuu itseltä kompetenssi, mutta liittyy mm. velan markkina-arvoon ja velan kirja-arvoon, ja näiden kautta osittain mm. tasejatkuvuuteen.)

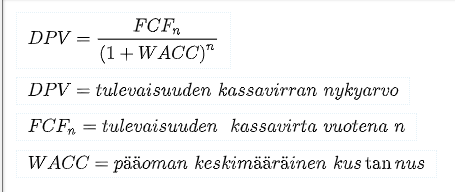

Se miksi WACC on niin tärkeä käsite DCF-malleissa voidaan avata kansankielisesti: WACC:lla tarkoitetaan käytännössä sitä tuottoa, jota sijoittajat vaativat yrityksen koko pääomalle (oma pääoma + vieras pääoma)! Se miksi näin on, liittyy siihen, että DCF mallissa nk. diskonttokorko (= se korko, jolla yrityksen tulevat kassavirrat diskontataan tähän päivään) on hyvin usein WACC!

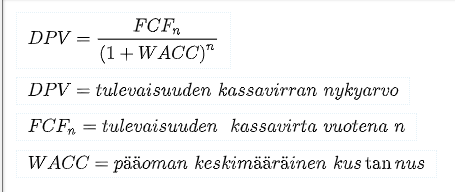

Vastaus on että kyllä on, ja tämän voi nähdä puhtaan matemaattisesti, jos katsotaan kaavaa, jolla tulevaisuuden kassavirrat DCF-mallissa diskontataan tähän päivään:

Jos tuota kaavaa katsotaan, niin huomataan, että WACC on laskulausekkeen nimittäjässä. Tämän vuoksi, jos nimittäjä pienenee (WACC pienenee) ja kaikki muut arvot pysyvät vakioina, niin tulevaisuuden kassavirran nykyarvo kasvaa.

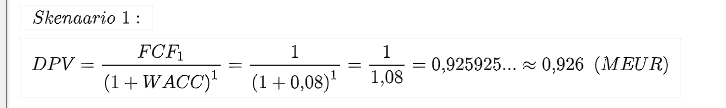

Esim. Oletetaan yrityksellä A vuotena 1 kassavirta 1 MEUR, ja muutetaan pääoman keskimääräistä kustannusta kahdessa eri skenaariossa. Skenaariossa 1 WACC = 8,0%, jolloin kassavirran nykyarvoksi saadaan:

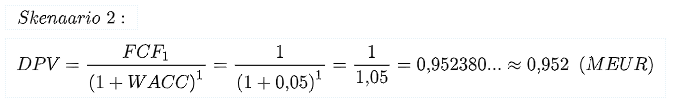

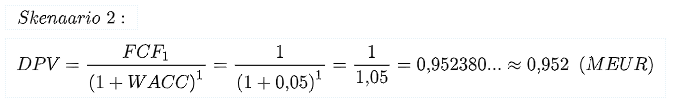

Oletetaan sitten skenaariossa 2 sama vapaa kassavirta vuotena 1, mutta muutetaan WACC 8,0% → 5,0%. Nyt kassavirran nykyarvoksi saadaan:

Kuten huomaat, alentuneella WACC:illa skenaariossa kaksi saman tulevaisuuden kassavirran (1 MEUR) nykyarvo kasvoi n. 26 tuhatta euroa. Tämä on luonnollisesti hyvä asia yritykselle, koska nyt heidän tulevaisuuden arvioidut kassavirrat ovat sijoittajien silmissä arvokkaampia nykyhetkessä verrattuna tilanteeseen, jossa yrityksen arvonmäärityksessä sovellettava WACC olisi isompi

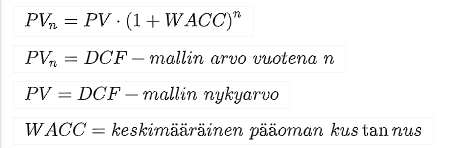

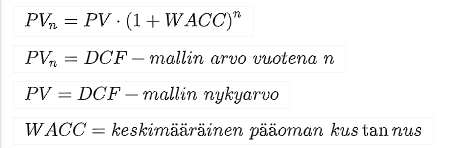

En tiedä ymmärsinkö tätä kysymystä nyt oikein, mutta osakkeen tuoton ajatellaan vastaavan WACC:ia vain silloin, jos DCF-mallin nykyarvo on osakkeen nykyisen kurssin tasolla, ja vielä oletuksella siitä, että DCF-mallin ennusteet osuvat täysin oikeaan. Tämä johtuu jälleen täysin matematiikasta. DCF-mallin perusteella osakekurssin arvo vuotena n voidaan laskea kaavalla:

Nyt jos DCF-mallin arvo vuotena n on sama kuin nykyinen osakekurssi, niin osakkeen arvo kasvaa kertoimen (1+WACC)^n mukaisesti, ja on siten vuotena n nykykurssiin nähden (1+WACC)^n-kertainen (esim. 1,5-kertainen = +50% nousu). On hyvä huomata, että mikäli DCF-mallin nykyarvo eroaa nykyisestä osakekurssista alas- tai ylöspäin, niin vuotena n osakkeen arvo kasvaa kertoimen [(PV/P)*(1+WACC)^n) mukaisesti, missä PV = DCF-mallin nykyarvo, ja P = osakkeen hinta, mikäli PV > P. Jos P > PV (osakkeen nykyinen kurssi on suurempi kuin DCF:n nykyarvo), niin osakkeen arvo DCF-mallin mukaan voi jopa laskea tulevaisuudessa (= arvo pienenee!).

Tässä minun kommentti noihin kysymyksiisi - meni ehkä turhan matemaattiseksi, mutta DCF-malliin jos sukeltaa yhtään syvemmälle, niin homma menee väistämättä tavalla tai toisella kaavojen pyörittelyyn  Toivottavasti tästä vastauksesta oli jotain apua! Jos esim. @Juha_Kinnunen tai @Sauli_Vilen haluaa korjata jotain, tai lisätä jotain pointteihini, niin antaa palaa!

Toivottavasti tästä vastauksesta oli jotain apua! Jos esim. @Juha_Kinnunen tai @Sauli_Vilen haluaa korjata jotain, tai lisätä jotain pointteihini, niin antaa palaa!