2.TIMONTTI

Olohuoneen orakkeli ja Foorumin tykätyin mies, tässä vähän statistiikkaa:

Olen todella innoissani siitä, että sain haastatella Timonttia ja tuli heti todella mukava olo, kun hän oli heti todella messissä pyytäessäni häntä haastateltavaksi.

Kirjauduin Foorumille ensimmäistä kertaa 2020 heinäkuussa ja ihmettelin, että kuka tämä kaveri on, josta kaikki puhuvat ja jota kaikki kehuvat. Ei mennyt kauan aikaan, kun tajusin miksi… loistavia osakepoimintoja loistavaan aikaan eikä siinäkään vielä kaikki… useiden ostojen ja myyntien ajoitukset olivat aivan uskomattomia. Timontilla on jokin jännä “tatsi”, ei heti tule mieleen samanlaista tapausta… hänessä on tietyllä tavalla asiantuntevaa analyytikkoa, vähän Pohjolan Ekan kaltaista kapinallista järkeä, mutta myös vähän jotain Viljoa, eli sellaista “haistelukykyä”, että missä voisi olla seuraava “uhri”. Yhden Foorumin laatukirjoittajan kanssa juttelin ja todettiin, että Timontti on kuin jos Eka ja Viljo yhdistettäisiin. ![]()

Timontti ei ole samalla tavalla tuttu kuin aiemmassa haastattelussa ollut Verneri, koska Timontti on “vain” nimimerkki. No… ehkä tämän haastattelun myötä Timontti tulee teillekin entistä tutummaksi ihmisenä ja saanette myös ehkä ajateltavaakin omaan sijoitustoimintaamme - minä ainakin sain.

Timontti on yksi Foorumin tähdistä, joka oikeasti tuntuu näkevän metsän puilta eikä jää liiaksi kiinni lillukanvarsiin, vaan “tatsinsa” ja ahkeruutensa avulla aina vaan nousee ylöspäin.

1.Kerro kolmellakymmenellä sanalla, kuka sinä olet.

Olen 35-vuotias perheenisä, siviilisääty naimisissa ja ammatiltani paloinsinööri. Alle kouluikäisiä lapsia kaksi kappaletta.

Vapaalla tykkään touhuta perheen kanssa pihalla ja leikeissä. Silloin tällöin pyrin harrastelemaan lenkkeilyä, uintia tai ulkoilua jne.

2.Kerro kolme asiaa, mitä foorumilaiset eivät sinusta tiedä.

Olen käynyt inderesillä työhaastattelussa. Päädyin kuitenkin oman alan töihin.

En ole autistinen, ainakaan diagnisoitu, mutta luonteeltani tykkään panostaa energiaani ja ajatuksiani erittäin voimakkaasti 1-2 mielenkiintoisimmaksi kokemaani asiaan (esim. harrastuksissa, kuten sijoittaminen).

Nykyisin lempiohjelmiani televisiossa ovat semi-seniilisti TV-uutiset sekä jotkin dokumentit. Paljoa muuta ei jaksa sieltä katsoa.

3.Mitä kiinnostuksen kohteita ja harrastuksia sinulla on? Mitään sijoittamiseen liittyvää ei saa sanoa.

Harrastuksiini on kuulunut mm. metallinetsintää (miinaharavalla). Vanhimmat löytämäni esineet ovat viikinkiajalta (800-1050 jKr). Appelgrenin D-tyypin soljen kappale sekä hevosriipus. Riipuksen hevonen tallaa käärmettä. Symboliikkaa suoraan viikinkiajalta. Nykyisessä asuinpaikassani tämä on jäänyt vähemmälle.

Golfia olen pelannut single-tasoituksella, silloin nuorempana kun pelasin aktiivisemmin.

Olen hiljattain aloittanut sovelletun reserviläisammunnan (SRA). Näinä päivinä minulle pitäisi tulla ensimmäinen oma aseeni, modernisoitu AK-47/AKM.

Lapsena keräsin jääkiekkokortteja. Kaikki 3000+ kpl ovat vielä tallessa ja ihmetellään niitä jälkikasvun kanssa sitten sopivalla hetkellä.

4.Millainen on tavallinen arkipäiväsi?

Meillä herätään klo 6. Aamun rutiinit omalla porukalla tehty noin klo 7.30, jolloin aloitan työpäivän.

Nykyisessä työssäni työskentelen kotoa käsin. Työkone auki, lisäksi toiselle näytölle kotikone ja inderesin foorumi auki ![]() Päivä kuluu tietokoneella hommia näppäillessä, on palavereita, kirjallisia töitä, välillä rauhallistakin. Foorumia selataan silloin, kun kerkeää töiltä. Kahvia kuluu, ilman en pärjää.

Päivä kuluu tietokoneella hommia näppäillessä, on palavereita, kirjallisia töitä, välillä rauhallistakin. Foorumia selataan silloin, kun kerkeää töiltä. Kahvia kuluu, ilman en pärjää.

Iltapäivällä kotiutan lapset hoidosta ja sitten jatketaan joko omissa harrastuksissa tai yhteisissä ajanvietteissä. Pienet lapset pitävät arjen melko kiireisenä. Nukkumaan mennään kohtalaisen ajoissa… Erittäinkin tavallista lapsiperhearkea siis.

5.Miten kuvailisit lyhyesti itseäsi sijoittajana? Sovitko mihinkään lokeroon (esim. kasvusijoittaja, arvosijoittaja jne.)?

Kasvusijoittaminen on ollut lähinnä sydäntä. Riskit ovat suurempia, mutta potentiaaliset palkinnotkin. Erityisesti hankalaksikin koetut teknologiayhtiöt / ohjelmistoyhtiöt ovat kiinnostaneet tätä insinööriä luontaisesti. Fokus on ollut pohjoismaisissa yhtiöissä, Suomi ja Ruotsi pääasiassa. Kasvusijoittamisen ohessa olen myös harrastanut satunnaista swing-treidausta, lähinnä silloin kun on ollut eniten aikaa tuijotella pörssiä.

Ohjelmistoyhtiöissä on monesti tarjolla merkittävää skaalautumispotentiaalia varsin kannattavasti. Ideaalitilanteessa salkussa olisi noin kymmenen kappaletta laadukkaita, pääomakevyitä, hyvin skaalautuvaa kasvuyhtiötä….ostettuna ennen kuin suuri yleisö iskee niihin kätensä. Yleensä tämä edellyttää tulosraporttien, analyysiraporttien ym. lukemista sekä omaa aktiivista tutkimusta.

Isoista ja kypsistä arvoyhtiöistä kiinnostun, mikäli niitä tarjotaan poikkeuksellisen matalalla arvostuksella (esim. P/B, P/NAV, EV/EBIT…) ja bisnes on muuten itseäni kiinnostava. Pyrin kuitenkin nuorempana keski-ikäisenä hakemaan kannattavaa, laadukasta kasvua yli ajan. Sijoitusvuosia on vielä toivottavasti jäljellä ja kannattava kasvu yli ajan on avain menestykseen vuosikymmenten tähtäimellä.

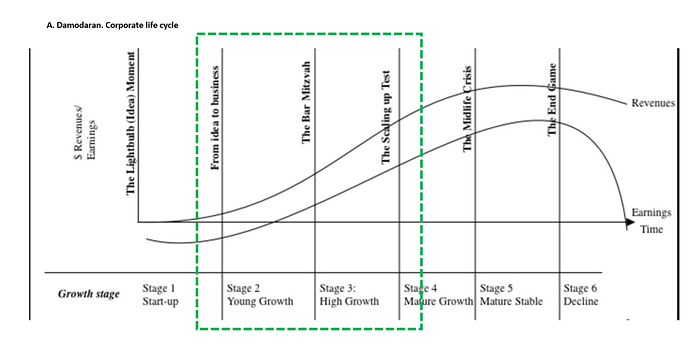

Damodaranin kaavio kuvaa hyvin itselle mieluisinta aluetta.

Pyrin olemaan lähtökohtaisesti pitkäjänteinen sijoittaja ja omistaja. Pisimmät omistukset yhtiöissä ovat olleet joitakin vuosia, ehkä 2-3 vuotta. Asia on kuitenkin niin, että pelimerkkejä kannattaa siirtää ja panostaa tuotto-odotuksen sekä risk/reward mielessä heikoimmista yhtiöistä niihin parhaisiin. Tästä syntyy jonkinlaista rotaatiota salkkuun yli ajan. Ideaalitilanteessa kyllä omistusajat olisivat tuosta huomattavasti pidemmät, mutta tämä on monen tekijän summa (markkinatilanne, osakkeen arvostustasot jne).

6.Voisitko lyhyesti avata millainen sijoitushistoria sinulla on?

Olen aloittanut sijoittamisen kesällä 2015. Kiitos rouvalle, että hän sitä ehdotti. Nyt on siis menossa kahdeksas vuosi sijoittamista. Aluksi sijoitin mm. indeksirahastoihin ja muutamiin yksittäisiin osakkeisiin. Alkuaikoina hermoilin kovasti pieniäkin euromääräisiä miinuksia salkussa. Mentaalipuoli rahan suhteen ei ollut harjaantunut lajiin alussa lainkaan. Yleisesti ottaen 2015–2017 en pärjännyt kovin hyvin markkinoilla. Jonain vuonna pärjäsin indeksille, välillä taas tein itselleni miinusta nousumarkkinassakin. Hyvin tyypillinen aloitus siis.

Jossain vuosien 2017–2018 aikana löysin indereksen ja sitä myötä aloin kiinnostua ja innostua kunnolla osakepoiminnasta sekä osaketutkimuksesta. Indereksen sijoituskoulu, Indereksen mediatiimin tekemät opetusvideot ym. auttoivat huomattavasti. Lisäksi muutama perusteos tuli luettua sijoittamisesta. Näillä pääsin alkuun ja sain perusymmärrystä yhtiöiden talousraportoinnista, markkinoista, arvostuskertoimista jne. Indeksisijoittamisesta tuli liian tylsää, kipinä ylituoton hakemiseen markkinoilta oli syttynyt.

Paremman paneutumisen seurauksena aloin saada myös merkittäviä tuottoja v. 2019–2021 nousumarkkinan tukemana. Varsinkin vuosina 2018-2021 olen panostanut merkittävästi aikaa osaketutkimukseen. Jälkikäteen katsoen näen selvästi oman tutkimustyön ja vaivannäön merkityksen tuotoissa. Kaiken kaikkiaan poikkeuksellista ajanjaksoa ja tuottoja selittävät: oma tutkimustyö, hyvä tuuri sekä korkokupla (ennen puhkeamistaan). Kaikki kiitos ei siis mene itselle tietenkään.

7.Kuinka paljon salkkusi on laskenut korkeimmista prosenteista? Mikä on YTD:si?

Pääasialliset sijoitussalkut ovat oma ja puolison osakesäästötilit. Osakesäästötilit tulivat Suomeen 1.1.2020 alkaen. Osakesäästötiliä edeltävänä vuonna (2019) sijoitussalkkujen tuotto oli +95%.

Korkeimmillaan osakesäästötilien tuotto aloituksesta on ollut 7.9.2022, puolison salkussa +277% (nyt +153%) sekä omassa salkussa +294% (nyt +174%).

Syksyn 2021 huipuista laskua on tullut siis n. 40–45%. Laskusta tämän vuoden osuus (YTD) on 20-25%.

8.Kuinka monta prosenttia sinulla on tällä hetkellä käteisenä? Miten ja millä perustein palaat markkinoille “täysillä”? Mikä fiilis tämänhetkisestä markkinatilanteesta?

Tällä hetkellä käteisenä on 80%. Osakkeet 20%. Velkavipua en ole käyttänyt sijoittamisessa toistaiseksi. Osakesäästötili mahdollistaa reippaatkin painotusmuutokset tarvittaessa ilman veroseuraamuksia.

Tasaisessa nousumarkkinassa n. 98% makrosta on epärelevanttia tietoa pitkäjänteiselle omistajalle – yhtiökohtainen tieto ja liiketoiminnan ajurit ratkaisevat. Kuitenkin ennen laskumarkkinan alkua marraskuussa 2021 varoitin, että huippukireät arvostustasot eivät todennäköisesti ole kestävällä tasolla, kun rahapolitiikan kiristys alkaa. ”Don’t fight the fed” kuului varoitus ja kireillä arvostustasoilla tämä kuuluu nähdäkseni siihen 2% osuuteen kollektiivisesta tiedosta, jolla on selvää merkitystä osakkeen ”holdaajalle”.

Tämä ennustus osui melko hyvin oikeaan, mutta kasvuosakkeissa nähty laskun syvyys on kyllä paikoitellen yllättänyt. Keväästä lähtien olen muutaman kerran yrittänyt entrytä kasvuosakkeisiin, mutta lähes jokaisella kerralla lasku on jatkunut ja olen kirjannut pientä turskaa salkkuun. Yksi laskumarkkinan tärkeimpiä oppeja minulle on ollut, että on OK käyttää stop lossia. Tätä taas en nousumarkkinan aikana harrastanut kertaakaan. Jos olisin vielä tänä vuonna ”ajanut salkku täynnä kasvulappuja”, olisi osakesäästötileille kirjattuna hyvin erilaisia miinuslukemia. -20…25% on minulle tyydyttävä suoritus tänä vuonna.

Seuraan tällä hetkellä inflaatiolukuja, markkinasentimenttiä sekä US 10yr bondin hinnoittelun kehitystä. Pyrin ajoittamaan osakeostoja tilanteeseen, jossa korkojen nousutrendi olisi ainakin parin viikon trendillä kääntynyt tasaiseksi tai kääntymässä laskuun. Lisäksi toivoisin näkeväni muutaman vahvan nousupäivän indekseissä talouden uutisvirran ollessa kuitenkin vielä negatiivista. Jim Cramer on erittäin hyvä kontrasignaali… no se oli vitsi ![]()

Ajatuksissa on laittaa puolet salkusta nopeasti kiinni ennalta katsottuihin lappuihin ja jälkimmäinen puolisko sitten, mikäli nousu näyttää olevan kestävällä pohjalla. En siis välttämättä pyri löytämään absoluuttisia pohjia, vaan maksan hieman tuotto-odotuksissa siitä hyvästä, että alla olisi merkkejä markkinan rauhoittumisesta. Viimeistään siinä vaiheessa, kun FED ilmoittaa hillitsevänsä ohjauskorkojen nostoa, ovat osakkeet todennäköisesti jo lähteneet vähintään kuukausia kestävään nousuun (uusi härkämarkkina). Pyrin siis olemaan kuitenkin riittävän ajoissa mukana. Ostot on tehtävä pääsääntöisesti ennen tuota.

Tällä hetkellä markkinatilanne on selvästi vaikealukuisin, mitä olen kohdannut. Energiakriisillä voi olla odottamattomia ja nopeasti eskaloituvia vaikutuksia ensi talvena. Analyytikkojen tulosennusteet vaikuttavat paikoitellen optimistisilta, mikäli talous vajoaa taantumaan, ihmiset alkavat vähentää kulutusta ja talouden aktiviteetti hiipuu. Uskon, että alkavalla tuloskaudella nähdään merkittävä määrä tulosvaroituksia. On myös vaikea sanoa millaista tuottoa osakkeet tarjoavat esim. 5 vuoden tähtäimellä. On mahdollista, että indekseissä mörnitään enemmän tai vähemmän paikallaan vuosikausia.

9.Olet titteliltäsi Olohuoneen oraakkeli, olet tunnettu monestakin eri asiasta, mutta olet tosiaan oraakkeli ( Oraakkeli – Wikipedia), kun miettii sinun onnistuneita, rohkeita ja isoja liikkeitä eri tilanteissa. Miten ihmeessä olet osannut useammankin kerran tehdä uskomattomia ajoituksia… ei tuo nyt ihan pelkkää tuuria ole vai onko?

Olohuoneen oraakkeli-titteli viittaa tässä tapauksessa Omahan oraakkelin huomattavasti köykäisempään pikkuserkkuun, jonka analysointikyvyt ovat vähän sitä sun tätä.

Aika paljon takapuolituntumalla on menty. Lisäksi tuuria on ollut reilusti matkassa. Mietin todella paljon ”toisen asteen ajattelun” näkökulmasta sitä, mitä markkinaan on hinnoiteltu ja miten kaikista merkittävimmät makrouutiset (2% osuus) voisi vaikuttaa indeksitasolla… mitä on hinnoiteltu sisään, mitä ei jne.

Tummien pilvien noustessa horisonttiin, yritän löytää fundamentaalisia tekijöitä tai tietoa, jonka avulla voisi edes auttavasti miettiä poikkeustilanteen yhteiskunnallisia vaikutuksia. Pienetkin ”fundamenttitiedot” ovat parempia kuin ei lainkaan tietoa tai käsitystä.

Esimerkkinä tästä olkoon vaikka koronaviruksen ominaisuuksiin perehtyminen (alustavat R0-luvun arviot, tappavuusarviot) epidemiologien julkaisemien tietojen perusteella ennen kuin virus rantautui Eurooppaan ja USA;n. Twitter auttoi tiedonhankinnassa, sillä muutamat epidemiologit laittoivat näitä tietoja helposti saataville. Tämän perehtymisen ansiosta osasin nähdä, etteivät silloin korkeat USA:n osakeindeksien arvostukset tule kestämään todennäköisesti tulevia yhteiskunnan sulkutoimenpiteitä ja mahdollista sekasortoa. Tämän ansiosta päädyin myymään osakkeet 0% YTD-tuotolla helmikuussa 2020. Operoin tässä vaiheessa hieman yli 100k€ salkulla, joten tämä oli sijoitusurani vaikein päätös siihen asti näin tavallisena duunarina. Näin isolla allokaatioliikkeellä käytännössä löin vetoa sen puolesta, että nähdään merkittävä, vähintään 10-15% suuruinen dippi osakeindekseissä.

En tietenkään etukäteen osannut arvata tälläkään kertaa, että mentäisiin vielä selvästi syvemmälle… ja että palauduttaisiin ennätysnopeasti. Joka tapauksessa päädyin sitten maalis-huhtikuusta 2020 alkaen siirtämään AOT puolelta myydyt osakevarat kahdelle OST-tilille ja ostin salkut täyteen tavaraa. Tämä ostelu epävarmuuden jyllätessä oli sijoitusuran toiseksi vaikein hetki. Jos siis haluaa kokea enemmän jännitystä sijoittamisessa, niin ainakin äärimmäiset allokaatioliikkeet sen tuovat mukanaan. Isot liikkeet voimistavat FOMOn ja PELON äärimmilleen. Tässä tapauksessa tulos oli suosiollinen takapuolituntuman sekä tuurin ansiosta.

10.Mitkä ovat suurimmat heikkoutesi ja vahvuutesi sijoittajana?

Suurimmat heikkoudet liittyvät varmasti joiltain osin numeropuoleen. Olen todennut DCF-mallien rakentelun olevan niin herkkää ja haastavaa puuhaa, että ”lennän mieluummin takapuolituntumalla”. Hyödynnän kuitenkin analyytikkojen tekemiä valmiita malleja hyvänä pohjana oman mielipiteen muodostumisessa. Usein on kannattavaa muodostaa oma mielipide, bear-base-bull skenaariot todennäköisyyksineen…. eikä välttämättä kannata pitää analyytikon. ennustetta ”todennäköisimpänä”. Lisäksi uusien sijoituskohteiden etsinnästä tulisi tehdä aiempaa systemaattisempaa (screenereiden käyttö tms). Lisää myöhemmin alempana.

Yksityissijoittajalla on muutamia etuja, kuten:

- täysi tulosvastuu vain itselle

- aika

- ei asiakkaiden antamaa painetta

- sijoitusstrategian joustavuus

- mahdollisuus ostaa pienimpiä firmoja

- suomessa joskus kielietu, jne.

Olen havainnut, että oma vahvuus on tiedon penkomisessa näissä pohjoismaisissa pienyhtiöissä. Parhaimmillaan olen käyttänyt vähintään satoja, ellei tuhansia tunteja aikaa joidenkin firmojen penkomiseen (vaikkapa Qt 2018-2020, SmartEye, jne). Monenlaista tietoa on tarjolla, kun käyttää mielikuvitusta siinä mitä lähtee hakemaan. Omalla aktiivisuudella pienissä yhtiöissä on mahdollista saavuttaa selkeää informaatioetua. Kaikki Lontoon lasitornien geelitukat eivät ole selvittelemässä tällaisia asioita viikosta toiseen.

Esimerkki: Yksi hyvä vinkki Qt:n osalta oli rekryilmoitusten (linkedin ym.) seuraaminen teknologian mahdollisen levinneisyyden kartoittamisessa. Eli kun firma itse kertoi omat päävertikaalit, niin oli helppo hakea vaikka 10 suurinta medical-laitevalmistajaa netistä ja sitten katsoa linkedin-seurannalla, kuinka monta näistä hakee Qt-osaamista taloon… siitä voi ainakin suuntaa-antavasti haarukoida sitä, onko Qt teknologia oikeasti haluttua markkinoilla. Sama pätee esimerkiksi autovalmistajiin. Tärkeimpiä vertikaaleja tutkimalla vastaavalla tavalla voi saada jonkinlaista kokonaiskäsitystä teknologian markkinaosuudesta.

11.Miten etsit sopivia osakkeita ja miten päädyt tekemään ostopäätöksen? Onko sinulla jonkinlainen tietynlainen tyyli, mikä erottaa sinut suurimmasta osasta muista sijoittajista? Miten perkaat yhtiömassasta ne kiinnostavimmat firmat?

En käytä screenereitä. Seuraan lähinnä twitteriä, pohjoismaisia keskustelupalstoja, inderesin ja RedEyen analyysejä oman kerkeämisen mukaan. Silloin tällöin sieltä tulee vastaan kiinnostavia tapauksia. Eli oma kiinnostuminen, liiketoimintamallin vallihaudat ym. ohjaavat melko paljon yhtiöpoimintoja. Paljon mieluummin omistan vaikka Evolutionin vallihautoja asteittain kasvavilla markkinoilla, kuin Tallink-Siljan paatteja itämerellä.

Ostopäätöksen teen, jos yhtiö vaikuttaa mielenkiintoiselta (liiketoiminta, osakkeen hinta, näkymät, vallihaudat, jne) samalla, kun tuotto-odotus ja risk/reward vaikuttavat riittävän hyvältä.

12.Mitä osakkeita ostit ja myit viimeksi? Ja miksi?

Tänä vuonna olen tehnyt aktiivista tutkimusta selvästi vähemmän. Perhe-elämä on kiireistä ja työpuolella on tapahtunut vaihdoksia niin vapaata aikaa ja jaksamista ei ole ollut viime vuosien malliin.

Pääasiassa olen käynyt kauppaa kesän yli seuraavilla yhtiöillä (ostot ja myynnit): Stockmann, Better Collective, TietoEvry, Elliptic Laboratories, Evolution, Embracer, Qt Group, Efecte, Serviceware. (boldattuja tänään salkussa)

Kaikki näistä eivät mene millään skaalautuvien huippubisnesten laariin, mutta näissä osakkeissa muun muassa on hyviä tuotto-odotuksia tarjolla, mikäli talouden näkymät eivät täysin happane käsiin talven aikana. Kuten edellä todettu, on myös stop-lossit lauenneet tänä vuonna useasti. Lisäksi olen pyrkinyt tekemään yksittäisiä swing-treidejä satunnaisesti.

Salkun vaihtuvuus on siis ollut näissä reipasta, reippaampaa kuin mitä itse toivoisin. Joka tapauksessa mm. näitä yhtiöitä on aikomuksena ainakin seurata ja mahdollisesti omistaa markkinoiden alakulon helpottaessa.

13.Jos saisit nähdä vain kolmen foorumilaisen sijoitusaiheiset viestit, niin keiden viestit valitsisit ja miksi?

Pohjolan Eka kirjoittaa yleensä syvällistä pohdintaa aiheesta kuin aiheesta.

Verneri Pulkkinen koostaa makroasiat sijoittajan näkökulmasta erittäin aktiivisesti. Makro on melko olennaista tällä hetkellä osakesijoittajan kannalta. Lisäksi oma salkku avattu ja skin in the game.

Arimatti Alhanko. Ammattilainen, hyvin perustellut näkemykset. Pääsee yhtiön johdon puheille ja on siten halutessaan kyvykäs tuomaan jopa ei yleisesti tiedossa olevaa asiaa foorumille.

14.Mitkä ovat top3 suosikkiketjuasi Foorumilla ja miksi?

Valitsen tämän nyt ajankohtaisuuden perusteella:

Euroopan turvallisuustilanne ja venäjän aggressiot. Aktiivinen seuranta sotilaallisesta konfliktista, koskettaa meitä kaikkia ainakin välillisesti. TURPO kiinnostaa itseäni aiheena muutenkin.

Inderesin sijoitusmeemiketju. Tämä saa useasti nauramaan. Hyvä ketju ja voimavara turskanpunaisina pörssipäivinä. Mahtava keino pitää positiivista ilmapiiriä yllä vaikeina aikoina.

Yhteisesti kaikki seuraamieni firmojen yhtiöketjut. Ovat oikein hyviä tiedonlähteitä.

15.Olet ollut yhtiöketjuissa melko hiljainen, oletko kuitenkin seurannut samalla tavalla kuin ennenkin sijoitusmaailmaa? Luetko Foorumia kuitenkin aktiivisesti (jos unohdetaan Venäjä-ketju ;)?

Luen foorumia mahdollisimman aktiivisesti. Tosiaan tänä vuonna on tuntunut, että oma panos fundamenttitiedon tuottamisessa on ollut pienempi muiden kiireiden ja elämäntilanteen johdosta. Lisäksi uudet sijoitusideat ovat olleet jotenkin vähissä. IPOja ei juurikaan ole, ja lisäksi vähemmän olen tutkinut uusia avauksia.

Kuitenkin itsestä kiinnostavimmat firmat ovat nämä muutamat ”samat vanhat tutut”, joista moni löytyy mallisalkustakin jne. Niistä saa itselleen oikein hyvän salkun rakennettua. Foorumilla on nykyään kuitenkin (onneksi) erittäin aktiivista ja laadukastakin seurantaa muutenkin. Sota ei yhtä miestä kaipaa. ![]()

16.Mitä sanoisit sellaiselle epätoivoiselle sijoittajalle, jonka YTD on tällä hetkellä -55%?

Älä luovuta. Laadi itsellesi kirjallinen sijoitussuunnitelma. Nyt on paljon turvallisempi aika ostaa, kuin kymmeniä prosentteja ylempänä. Ehdottomasti ostajan markkinat. Osta vaikka pienissä erissä seuraavan vuoden aikana. Pelaa pitkää peliä, laadi suunnitelmasi siltä pohjalta. Opettele kärsivällisyyttä. Sijoita vain rahaa, jota et tarvitse elämiseen.

17.Onko Alokkaalla mahdollisuutta tulla hyväksi sijoittajaksi? Kyllä hän sä mut tiedät. Vuodesta 2018 sijoittanut, silti ulalla perusasioistakin ja kokonaistuotto miinuksella koko sijoitushistoriasta.

On. Sijoittajan hyvyyttä tai huonoutta ei tuomita vielä muutaman vuoden perusteella, koska tämä on laji, jossa hiljalleen opitaan ja kehitytään hamaan tappiin asti. Sama pätee myös minuun ja meihin kaikkiin muihinkin – useimpien kohdalla tuomion julistukset ovat vielä liian aikaisia.

Indereksen foorumilla yksistään roikkuminen takaa sen, että olet monista hyvistä ”risk-reward” keisseistä perillä ihan vain foorumia seuraamallakin. Toki suodatusta pitää olla, koska anonyymissä keskustelussa myös paljon esitetään mielipiteitä ilman vankkoja perustelujakin jne.

18.Mikä on ollut suurin pettymys sijoittamisessa ja miten olet “selvinnyt” siitä?’

Ei varmaan kauhean suuria yksittäisiä pettymyksiä, mutta yleisesti varsinkin alussa oli tapana liikaa ajatella menetettyjä tuottoja ”…jos olisin myynyt silloin olisin XXX korkeammalla”, ”miksi en ostanut silloin 25% alempana kaiken näyttäessä pahalta….” jne.

Yksittäisistä epäonnistumisista on pakko nostaa esille pahin prosentuaalinen turska, Pantaflix AG. En paljoa tutkinut enkä osannut, mutta ostin tätä Saksan seuraavaa Netflix-ihmefirmaa tehden sillä noin -90% turskat. Olisiko silloin tullut nelinumeroinen määrä euroissa tappiota siitä. Opetti hyvin, että älä harrasta osakepoimintaa, jos et ole oikein perillä firmasta tai toimialasta.

19.Mitkä ovat sinulle tärkeimpiä tiedonlähteitä sijoittamisessa ja onko sinulla mielessäsi jotain tiedonlähettä, mitä useimmat eivät käytä, mutta kannattaisi käyttää?

Twitter-kommentaattorit, inderesin analyysit ja videot, RedEye analyysit (varauksella), foorumien kirjoitukset, kaupankäyntitilastot (pienyhtiöissä).

Firmojen johtoa pitäisi selvästi useammin päästä haastamaan, tätä en itsekään hyödynnä riittävästi. Usein rahastojen hoitajilla on esimerkiksi paljon meitä parempi access johtoon, ja siten mahdollisuus saada tietoa, joka ei ole yleisesti markkinoilla.

20.Mistä haluat erityisesti kiittää foorumilaisia?

Kiitos jokaiselle tiedontuottajalle. Teitä on nykyään valtava määrä yhteisön kasvettua viime vuosina voimakkaasti. Jokainen fundamenttitiedon murunen on kuitenkin eteenpäin ja foorumilla tätä tietoa on tarjolla nykyään paljon.

Lisäksi kiitos kaikille yhtiöiden edustajille, jotka jalkautuvat foorumille. Se erottaa osaltaan tämän foorumin kaikista muista. Arvokasta vuorovaikutusta.

Analyytikoille kiitos mahdollisuudesta haastaa ja kommentoida näkemyksiä avoimesta. Tällaista ”framille tuloa” ei nähdä esim. kivijalkapankkien analyytikkojen osalta missään.

Timontin vastauksilta odotin paljon, mutta sain huomattavasti enemmän, mitä ajattelin. Hieno mies antoi timonttisen timanttiset vastauksesta! Kiitos paljon Timontti ja hyvää syntymäpäivää! ![]()

Hyvää perjantaita kaikille! ![]()