Enento Group

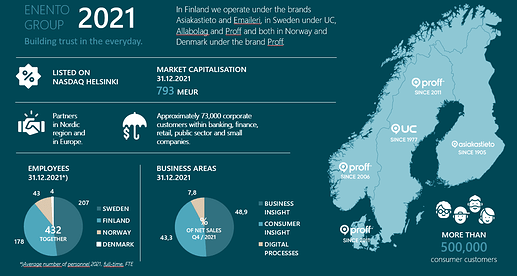

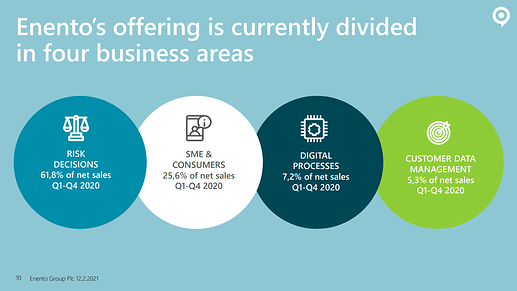

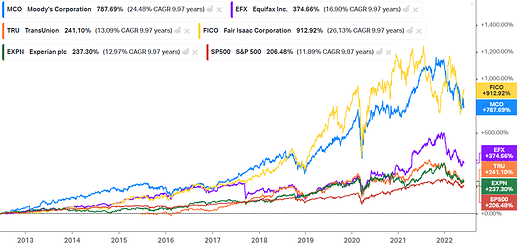

Aika luoda foorumille ketju Enento Groupista, tämä vielä puuttuu. Kyseessä on entinen Asiakastieto Oyj, joka yhdistyi 2018 ruotsalaisen UC AB:n kanssa. Suomalaiset kuluttajat tuntevat entisen Asiakastieton luottotieto-palveluista, mutta yrityksellä on myös monenlaista taloustietoihin, hinta-arvioihin ja dataan perustuvaa liiketoimintaa laajasti pohjoismaissa. Vähän optimistisella tulokulmalla tähän saa ‘bumtsibum’ meininkiä kun yrityksen ydin on laadukkaan ja monipuolisen datan keräämistä, siitä tehtyä älykästä statistiikkaa ja mallinnusta, sekä jalostettuja digitaalisia palveluita.

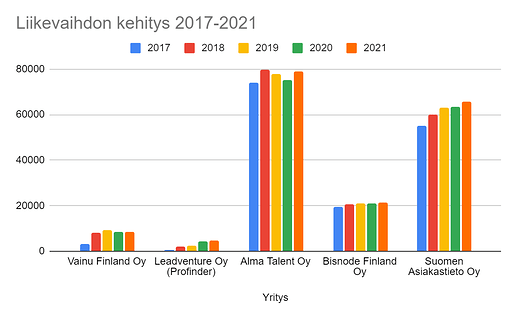

Yrityksen omasta esitemateriaalista

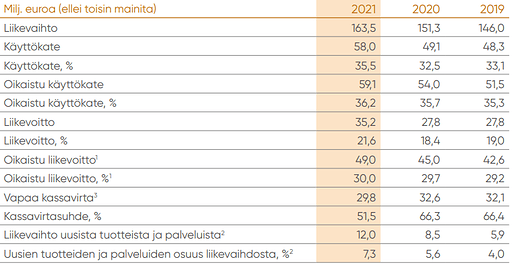

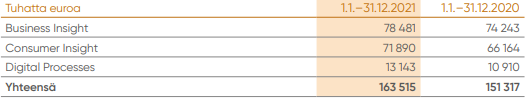

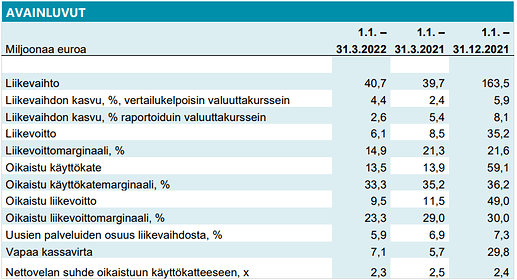

Taloustiedot lyhyesti:

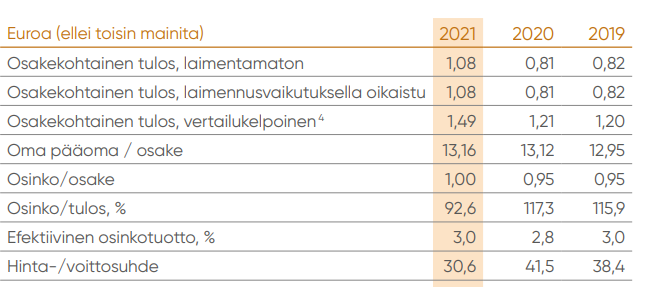

Osakekohtaiset luvut:

Miten itse tulkitsen numeroita:

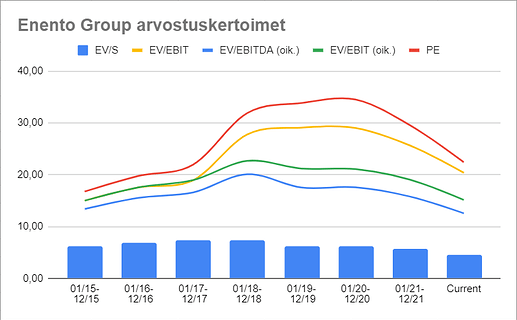

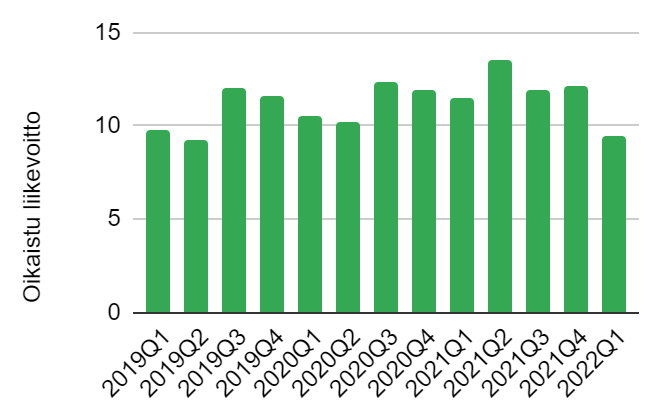

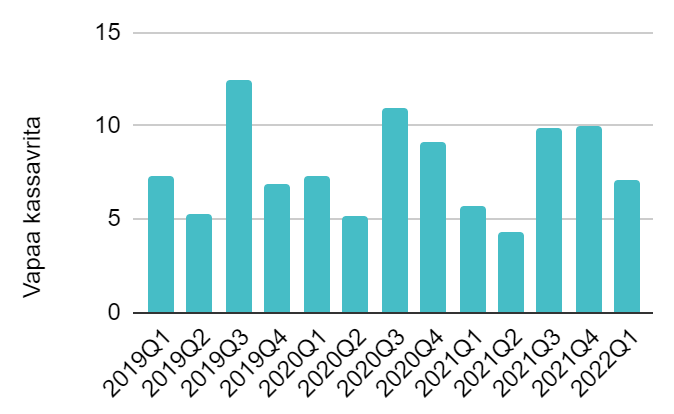

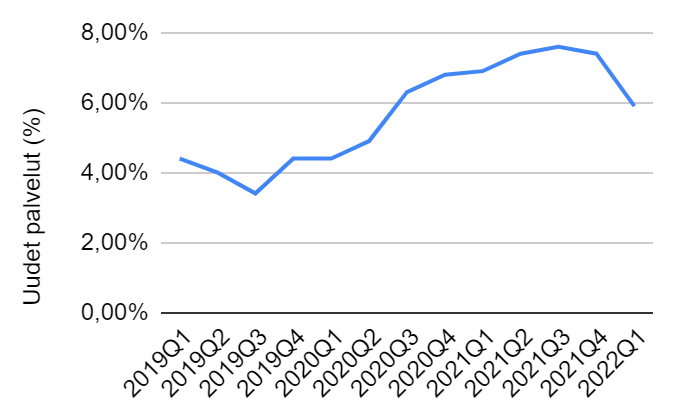

PE-vaikuttaa korkealta, mutta se on laskettu 33/1,08=30,6 raportoidusta tuloksesta 1,08€/osake nykyistä korkeammalla osakekurssilla 33€. Osakekohtainen kassavirtaan perustuva ‘oikaistu tulos’ joka ei sisällä yrityshankintojen käyvän arvon oikaisujen poistoja eikä niiden verovaikutusta on 1,49€ ja tästä laskettu nykyinen PE 25/1,49=16,8. Yritys on maksanut viime vuodet 1€/osake osinkoa joka on 4% nykyhinnalle ja tähän on vahvan kassavirran sekä taseen puolesta varaa. Lisäksi yritys on kasvanut defensiivisellä liiketoiminnalla historiassa noin 6% (2018 poislukien) ja tavoittelee 5-10% kasvua. Tätä olisi tultava myös uudesta liiketoiminnasta, jonka yhtiö raportoi erikseen. Oikaistu liikevoitto % on noin 30% ja tästä kassavirtasuhde on 51-66%, mikä kertonee jonkinlaisesta vallihaudasta ydinliiketoiminnassa. Yrityksessä yhdistyy siis hyvä laatu, hyvä osinkotuotto ja hyvä kasvu!

Omistajat

Enento Group lentää vähän tutkan alla. Omistajista suurimpia ovat Rahoitus- ja vakuutuslaitokset (64%) ja kotitalouksien (9%) ja ulkomaiden (6%) osuus on pieni. Rahastot vähän lisänneet ja hallintarekisterit vähentäneet, ei suuria muutoksia:

Likviditeetti on mielestäni kohtuullinen. Valitettavasti toimivalla johdolla ei ole merkittäviä osakeomistuksia, mutta yhtiöllä on sentään osakepohjaisia kannustinjärjestelyjä. Positiivisena uutisena yhtiö aikoo hankkia 1 500 000 omaa osaketta, joita mahdollisesti voitaisiin käyttää yritysjärjestelyissä kun palkkiopohjainen diluutio on ollut hyvin pientä.

Tavoitteet

Osinko

Viime vuodet 1€/osake, rahavirta kattaa investointien jälkeen, vastaa 100% nettotulos ja noin 70% ‘oikaistu nettotulos’.

“Yhtiön osinkopolitiikan mukaan Yhtiön tarkoituksena on jakaa vähintään 70 % Yhtiön nettotuloksesta, ottaen huomioon Konsernin liiketoiminnan kehitys ja investointitarpeet.”

Yhtiön omat tavoitteet

- Kasvu: Saavuttaa 5–10 prosentin vuotuinen keskimääräinen liikevaihdon kasvu.

- Kannattavuus: Nykyisten palveluiden kannattavuuden säilyttäminen nykyisellä tasolla.

- Taserakenne: Nettovelan ja käyttökatteen suhteen pitäminen alle kolmen, ylläpitäen tehokkaan pääomarakenteen.

Ohjeistus

- Liikevaihto: Enento Group odottaa liikevaihdon kasvun vuonna 2022 olevan vertailukelpoisin valuuttakurssein lähellä pitkäaikavälin tavoitteen (5-10 %) alareunaa.

- Käyttökate: Enento Group odottaa oikaistun käyttökatemarginaalin vertailukelpoisin valuuttakurssein paranevan jonkin verran vuonna 2022 suhteessa edelliseen vuoteen.

Tulevaisuuden suuntia

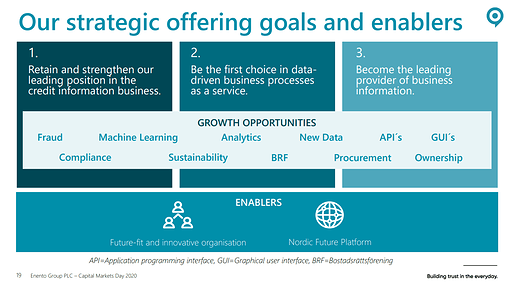

voi hakea vaikkapa Capital Markets Day-presentaatiosta (myös webcast)

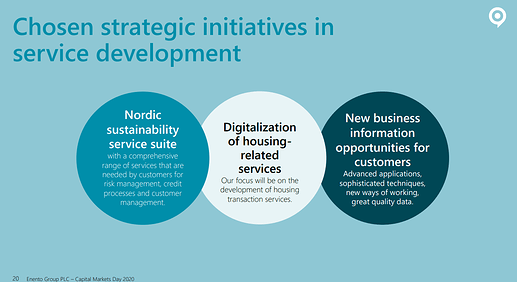

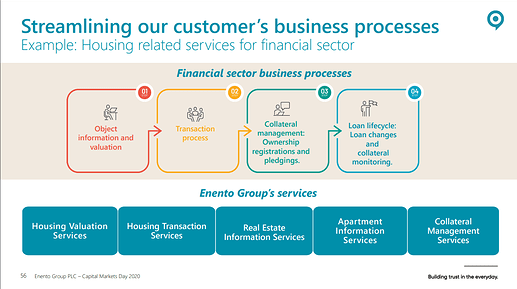

GROWTH OPPORTUNITIES: Fraud, Compliance, Machine Learning, Sustainability, Analytics, BRF Procurement, New Data, API´s, GUI´s, Ownership.

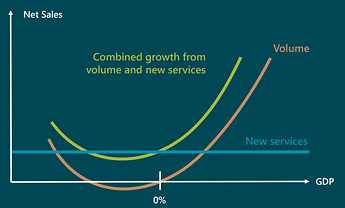

Konkreettisina esimerkkeinä kuvataan mm. ESG:n integroiminen statistiikkaan, raportointiin ja luottopäätöksiin, sekä markkinajohtajuuden saavuttaminen koneoppimisen käytöllä luottotietopäätöksissä. Nimetyistä esimerkeistä olen vähän skeptinen. ESG:stä on esitetty aiheellista kritiikkiä etenkin erilaisten metriikoiden muodossa (mm. Vesa Puttonen ja Aswath Damodaran). Töiden puolesta tiedän jotain koneoppimisesta ja luulen että nimeltä mainitsematon algoritmi toimisi hieman tarkemmin ennustamisessa kuin logistinen regressio, olisi jonkin verran vaikeammin tulkittavissa, eikä toisi paradigman muutosta. Hyvä kuitenkin että ovat kokeilemassa kaikkea uutta, ja toivotun raportoinnin sekä vaaditun compliance-toiminnan kasvu taannee BKT:ta suuremman kasvun tulevaisuudessa. Positiiviset luottotietorekisterit ja vastaavat voivat luoda uutta defensiivistä liiketoimintaa. Tässä on kuitenkin optionaalisuutta.

Yllättäviä riskejä

- Sampo Oyj on toiseksi suurin omistaja (12%). Muuten hyvä, mutta Sampo on ilmoittanut siirtyvänsä kohti vakuutustoimintaa ja heidän muut sijoituksensa voivat olla leikkurin alla. Blokkikauppa näistä saattaisi painaa kurssia.

- Bisnode oli hiljattain osallisena yritysjärjestelyssä (https://www.dnb.com/fi-fi/meista/olemme-nyt-dun-bradstreet/) ja on mahdollista että ala tulee kohtaamaan enemmän kilpailua eivätkä marginaalit ole pitkässä juoksussa kestävällä tasolla.

- Pankki- ja rahoitustoiminta on digitaalisen disruption kohteena monelta suunnalta, ja lienee aiheellista pohtia ovatko yhtiön työntekijät niitä nälkäisimpiä ja terävimpiä vekkuleita jotka laittavat startupeille kampoihin.

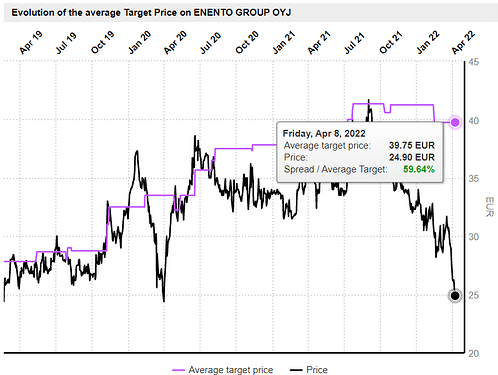

Miksi juuri nyt?

Hinta on Enento Groupissa houkutteleva, kun osake treidaa nyt alle koronapohjan ja 2019 taantumapelkojen tasolla:

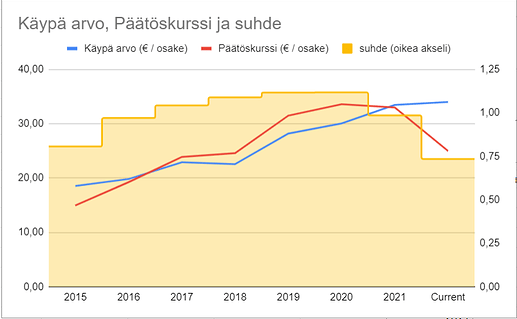

Mutta mikä on käypä hinta? Yritän alla haarukoida hieman tätä ja tiivistää numeroiden valossa historiaa.

Informatiivinen taulukko (M€)

| Vuosi | Liikevaihto | Käyttökate | Liiketulos | Nettotulos | Osinko | Investoinnit | Osakkeet lkm | Nettovelka | Yritysarvo^ | Osakekannan arvo | DCF osake | Päätöskurssi |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2012 | 39,87 | 19,51 | 6,83 | −16,67 | 1,32 | 0,0001 | 184* | |||||

| 2013 | 41,36 | 20,28 | 18,29 | −7,41 | 1,85 | 0,0001 | 188,1* | |||||

| 2014 | 41,4 | 20,55 | 18,53 | −1,15 | 3,35 | 0,0001 | 62,4 | |||||

| 2015 | 43,73 | 20,55 | 18,29 | 13,48 | 15,1 | 3,6 | 15,1 | 48,5 | 328,8 | 280,3 | 18,6 | 14,98 |

| 2016 | 49,18 | 21,66 | 19,21 | 14,68 | 13,6 | 4 | 15,1 | 47 | 346,56 | 299,56 | 19,8 | 19,25 |

| 2017 | 56,2 | 24,81 | 21,73 | 16,44 | 14,03 | 10,04 | 15,1 | 50,9 | 396,96 | 346,06 | 22,9 | 23,9 |

| 2018 | 98,14 | 36,12 | 26,13 | 18,46 | 22,8 | 90,94 | 24 | 137 | 577,92 | 440,92 | 22,6 | 24,6 |

| 2019 | 145,96 | 51,55 | 31,05 | 22,32 | 22,8 | 12,4 | 24 | 148,1 | 824,8 | 676,7 | 28,2 | 31,5 |

| 2020 | 151,32 | 54,02 | 32,71 | 23,36 | 22,8 | 12 | 24 | 143 | 864,32 | 721,32 | 30,0 | 33,6 |

| 2021 | 163,52 | 59,14 | 36,39 | 26,79 | 24 | 15,7 | 24 | 141,6 | 946,24 | 804,64 | 33,5 | 33 |

| *Tilikausien 2013 ja 2012 tunnusluvut eivät ole kaikilta osin vertailukelpoisia 2014 tunnuslukujen kanssa Yhtiön loppuvuonna 2014 toteuttaman pääomarakenteen muutoksen ja uudelleenrahoituksen seurauksesta. | ||||||||||||

| ^Yritysarvo on ‘yhden datapisteen simppeli DCF malli’ eli osinkojen rahavirta = käyttökate - arvioidut verot, diskontattuna 5% reaalisella vaatimuksella olettaen 0% kasvu. Osakekannan arvo on tämä miinus nettovelka ja DCF osake on tämä jaettuna osakkeiden lukumäärä. Yllättävän lähellä kyseisen vuoden päätöskurssia, yritys on ilmeisen helppo arvioitava… |

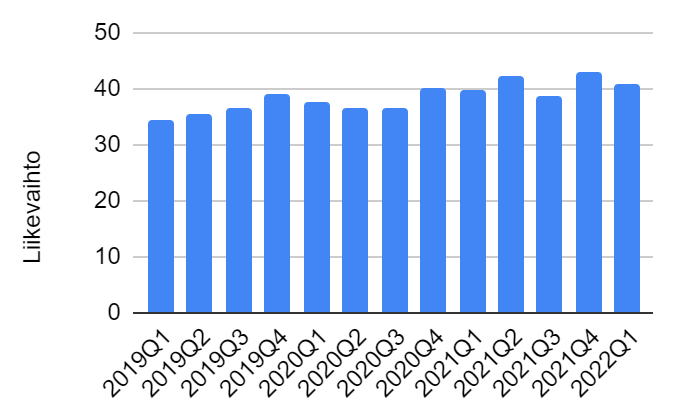

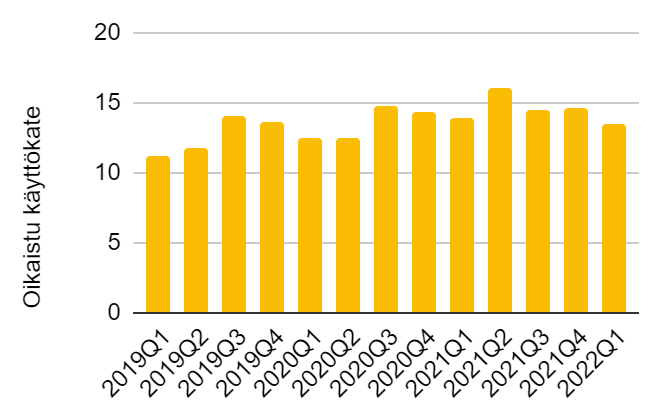

Historiallinen kasvu ja omistaja-arvon luonti

2018 on selkeä epäjatkuvuuskohta: Asiakastieto ja ruotsalainen UC AB:n yhdistyivät. Kauppa koostui 98,8 miljoonan euron käteisvastikkeesta sekä 8 828 343 uudesta liikkeelle laskettavasta Asiakastiedon osakkeesta.

Arvioisin normaaliksi liikevaihdon ja käyttökatteen kasvutahdiksi noin 6%/vuosi.

Jokainen investoitu 1€ saatiin noin 0.5€ liikevaihtoa ja siitä noin 0.2€ on käyttökatetta (20%)

Perustelut

2012-2017 liikevaihdon kasvu 39.9M€-56.2M€ = 7.1% / vuosi nämä 5v

2012-2017 käyttökatteen kasvu 24.8M€-19.5M€ = 4.9% / vuosi nämä 5v

2012-2017 investoinnit 24M€, liikevaihto kasvoi 16.3M€, käyttökate 5.3M€ (21.9% käyttökatetta / € investointi)

2019-2021 liikevaihdon kasvu 146.0M€-163.5M€ = 5.8%/vuosi

2019-2021 käyttökatteen kasvu 51.5-59.1 = 7.1%/vuosi

2018-2021 investoinnit 131M€, liikevaihto kasvoi 65.4M€, käyttökate 23M€ (17.6% käyttökatetta / € investointi)

Jos katsoo pelkkää sijoitetun pääoman tuottoa vuosina 2012-2021

3.7 10.6 12.7 13.0 13.0 14.5 8.1 6.4 6.8 7.5

Tämä keskimäärin 9.6%, tästä vähennetty poistoina kasvua tuoneet investoinnit!

Tänä aikana rahavirrasta jaettu osinkoina keskimäärin 70% ja investoitu 30% (arvioin EBITDAsta - verot ja käyttöpääoma ns. ‘oikaistu tulos yritysarvolle’), jaksotettujen investointien (-DA) jälkeen raportoidusta osakekohtaisesta nettotuloksesta jaettu osinkoina ~100%. Täsmää hyvin yhtiön osinkopolitiikkaan.

Jos kasvu oli 6% vuodessa, tämä tarkoittaisi 6%/0,30=20% tuottoja investoinneille. Täsmää edelliseen ![]()

DCF malli ja ‘suositus’

Seuraavat 10v oletetaan noin 4% reaalinen kasvu (6%-2% inflaatio) liikevaihtoon, rahavirtaan 1.4€ ja osinkoon 1€.

Pessimisti

Sen jälkeen sanotaan että kasvu on ±0% reaalisesti ja investoinnit menevät ylläpitoon. Tämä tarkoittaisi osinkoja 1€, 1.04€, 1.08€, 1.12€, 1.17€, 1.22€, 1.27€, 1.32€, 1.37€, 1.42€, 1.48€, 1.48€ … Osakkeen arvo 10v päästä on 5% reaalisella tuottovaatimuksella 1.48€/0,05=29.6€ ja osinkoja 0-9v saadaan 12€. Molemmat diskontattuna 5% reaalisella tuottovaatimuksella nykyhetkeen saadaan 9.6€ + 18.2€ = 27.8€

- 28€ on pessimistin perälauta.

Realisti

Sen jälkeen sanotaan että kasvu on ±0% reaalisesti ja rahavirta jaetaan kokonaisuudessaan ulos. Tämä tarkoittaisi osinkoja 1€, 1.04€, 1.08€, 1.12€, 1.17€, 1.22€, 1.27€, 1.32€, 1.37€, 1.42€, 2.07€, 2.07€ … Osakkeen arvo 10v päästä on 5% reaalisella tuottovaatimuksella 2.07€/0,05=41.4€ ja osinkoja 0-9v saadaan 12€. Molemmat diskontattuna 5% reaalisella tuottovaatimuksella nykyhetkeen saadaan 9.6€ + 25.4€ = 35€

- 35€ on realistin ankkuri.

Optimisti

Sen jälkeen sanotaan että kasvu on +1% reaalisesti BKT:n tahtiin ja rahavirta jaetaan kokonaisuudessaan ulos. Tämä tarkoittaisi osinkoja 1€, 1.04€, 1.08€, 1.12€, 1.17€, 1.22€, 1.27€, 1.32€, 1.37€, 1.42€, 2.07€, 2.07€ … Osakkeen arvo 10v päästä on 5-1% reaalisella tuottovaatimuksella 2,07€/0,04=51.7€ ja osinkoja 0-9v saadaan 12€. Molemmat diskontattuna 5% reaalisella tuottovaatimuksella nykyhetkeen saadaan 9.6€ +31.8€ =41.4€

- 41€ on optimistin onnistuminen.

Simppelisti

Jos haluaa makroilla samat skenaariot olettaen BKT:n kasvun 0-1.5% reaalisesti ottamatta mitään kantaa investointeihin ja lähitulevaisuuden kasvuun:

- Pessimisti: Jos vaan nykyinen 1.4€/osake rahavirta jaettaisiin ulos ja kasvu on ±0% => arvo 28€ (osinko +5%)

- Realisti: Jos vaan nykyinen 1.4€/osake rahavirta jaettaisiin ulos ja kasvu on +1% => arvo 35€ (osinko +4%).

- Optimisti: Jos vaan nykyinen 1.4€/osake rahavirta jaettaisiin ulos ja kasvu on +1.5% => arvo 40€ (osinko +3.5%).

Tavoitehinta: 35€ ![]()

Disclaimer: pieni positio @ 25€

Osaisiko joku alalla työskentelevä kertoa paremmin yhtiön tuotteista ja markkinoista? Tai keksiikö kukaan miksi hinta on laskenut viimeisen vuoden aikana 34€ → 25€: onko kyseessä laadukkaiden ja melko defensiivisten osinkohimmeleiden yleinen alakulo (Kone, Huhtamäki, Talenom…) vai yhtiökohtainen negatiivinen ajuri?