Ei tietenkään täysin sama, esim. GPK keskittyy lähinnä paperi- ja pahvipakkauksiin kun Huhtamäellä on myynnistä kolmannes muovipakkauksia, ja mukana on muutakin kuin ruokapakkauksia, mutta ovat kuitenkin verrokkeja. Tunnuslukuja vertailemalla muuten tulee ainakin selväksi että jenkkejä ei pelota velkavivun otto; Huhtiksen gearing on 96%, SON 150%, GPK 226%. Nyt kun vanhoja lainoja joudutaan uudelleenrahoittamaan kalliimmalla, tämä voi kääntyä Huhtamäen eduksi lähivuosina.

Hei!

Tässä hieman vapaamuotoista pohdintaa keskusteluun kilpailutilanteesta. Jaoin nämä segmenttien mukaan. Yleisesti ottaen, varsinkin kartonkipohjaisten tuotteiden osalta, ovat useat kilpailijat hyvin erilaisia toimijoita. Useat kilpailijat ovat vertikaalisesti taaksepäin integroituneita (eli ovat samalla raaka-aineen tuottajia). Meillä ei ole esim. omaa kartonkitehdasta, joten vertailu suoraan konsernitason luvuilla ei ole mielekästä.

Foodservice E-A-O

Toimitamme pääosin nuoto-ja pikaruokaan liittyviä pakkauksia, asiakkaina kahvilat ja pikaruokalat (QSR – quick serivce restaurants, kuten McDonald’s ja Starbucks) sekä päivittäistavarayhtiöitä (FMCG – fast-moving consumer goods, kuten Unilever) sekä jakelijat (kuten Metro ja Bunzl), joilta pienemmät toimijat ostavat tuotteensa, eikä suoraan meiltä. Kilpailun osalta kenttä on hyvin haajanainen, suurimpiin kilpailijoihin lukeutuvat mm. Graphic Packaging ja Seda. Olemme yksi suurimmista toimijoista koko alueella, toki eroja asemassa on markkinoittain.

Fiber Packaging

Toimitamme pääosin muotoon valettuja kuitutuotteia, kuten kananmunapakkauksia. Kilpailijoista suurin on tanskalainen Hartmann Packaging.

North America

Varsin samanlaisia tuotteita kuin Foodservice:n puolella, mutta suurin tuotekategoria on vähittäiskaupassa (kuten Walmart ja Costco) myytävät kertakäyttöastiat ja aterimet. Meillä tässä myös oma tuotemerkki Chinet. Toinen poikkeama on se, että foodservice-kategoriassa toimimme Pohjoisamerikassa pääosin ns. Tier 2-asiakkaiden kanssa, eli ei ihan suurimpien ketjujen kanssa. Asiakkaita tässä ovat mm. Wendy’s, Popeye’s ja Chick-Fil-A. Kilpailijakenttä on hieman erillainen, sillä markkina on varsin keskittynyt suurten toimijoiden kesken. Kilpailijoita ovat mm. Graphic Packaging, Dart / Solo, Pactiv ja Westrock.

Flexible Packaging

Toimitamme joustopakkauksia pääosin ruokakäyttöön, mutta myös mm. hygieniatuotteisiin. Toimintaa Euroopassa, Afrikassa ja Aasia-Tyynenmeren alueella. Markkina erittäin hajanainen. Olemme suurin toimija tietyilla kehittyvillä markkinoilla. Globaalisti suurin toimija on Amcor, muita isoja ovat Constantia ja Sealed Air.

Hei!

Järjestimme tällä viikolla tehdasvierailun Saksaan. Tehtaan päätuote on kuitukannet, joilla korvataan muovista tehtyjä kansia pikaruokaloissa ja kahviloissa. Esitysmaterliaalit löytyvät täältä, ketjuun kysymykset jos niitä herää:

/Kristian

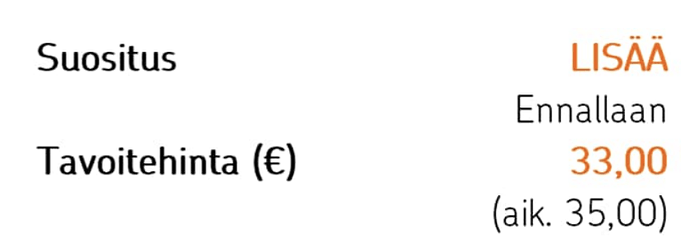

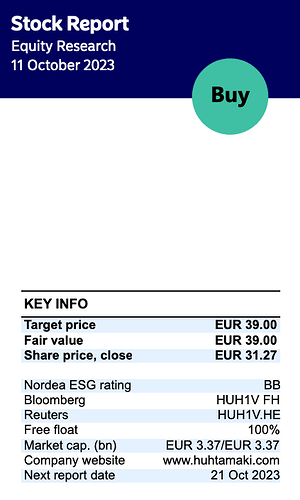

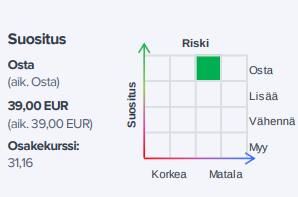

Nordea julkaisi päivitetyn Huhtamäki-analyysinsä. Suositus (OSTA) ja tavoitehinta (39,00 €) pysyvät ennallaan.

Huhtamäki julkaisee perjantaina Q3-tuloksensa ja tässä olisi Antin ennakkokommentit siihen liittyen.

Huhtamäki julkistaa perjantaina kello 8:30 Q3-tuloksensa, jonka odotetaan olleen vertailukautta heikompi viime vuotta hankalamman markkinatilanteen ja Venäjän poistumisen liiketoiminnan poistumisen takia. Arviomme mukaan Huhtamäen toimintaympäristön kokonaiskuva on kuitenkin pysynyt melko vakaana Q3:lla alkuvuoteen verrattuna. Näin ollen yhtiö arviomme mukaan toistaa abstraktit näkymänsä emmekä odota myöskään täydentäviin kommentteihin ilmestyvän uusia negatiivisia sävyjä. Emme tee muutoksia näkemykseemme maltillisesti arvostetusta (2024e: P/E 13x) Huhtamäestä ennen Q3-raporttia.

Katteet kestivät ihan hyvin. Valuuttakursseista paljon osumaa liikevaihtoon, joka jäi vähän ennusteista. Jonkinlainen torjuntavoitto.

Terve!

Nyt Q3-raportti ulkona. Onnistuimme vahvistamaan kannattavuutta vertailukelpoisen liikevoittomarginaalin osalta ja kassavirta oli vahva. Liikevaihto laski, osittain myyntimäärien negatiivisen kehityksen takia, ja tämän toki haluamme kääntyvän. Meidän osalta, kun raaka-ainekustannukset ovat tyypillisesti 50-55% liikevaihdosta, ei aina liikevaihdon prosentuaalisesta kehityksestä voi vetää suoria johtopäätöksia. Vuodentakaiseen verrattuna meidän myyntihinnat nousivat vielä keskimäärin, mutta tahti on toki hidastunut kun raaka-aineiden hinnat ovat pysyneet muuttumattomina tai laskeneet.

Vertailukelpoinen liikevoitto oli 100,3 milj. euroa ja se jäi hieman viime vuodesta (101,5). Ilman Venäjän vaikutusta olisi se kasvanut, vaikka emme tarkkoja lukuja Venäjän osalta ole antaneet (tämän toteamme myös Q3-presentaatiossa). Eli mielestämme hyvä tulos siitäkin huolimatta, että myyntimäärät olivat negatiivisia ja valuuttakurssivaikutus liikevoittoon Q3:n aikana oli -7 milj. Tulosta tukivat etenkin säästötoimenpiteet sekä hinnoittelu. Toisin sanoen, trendi Q3:lla parani, sillä koko vuoden 2023 osalta olemme nyt 6% viime vuotta jäljessä.

Toisaalta, meillä kuten monilla muilla, rahoituskulut kasvavat korkojen nousun myötä. Lisäksi meillä on ns. kenttämestarin erikoinen, kun kertaerissä on laskennallisia verovelkoja. Tässä taustalla (hyvin yksinkertaistettuna) lähinnä Turkin liiketoiminta, jossa toiminta tehdään dollareissa. Mutta verot lasketaan liiroissa, ja kun liiran arvo on romahtanut, aiheuttaa se outouksia kahta kautta. Ensinnäkin, verot maksetaan liiramääräisestä liikevoitosta, joka on selvästi korkeampi kuin meidän ”virallinen” dollari-määräinen liikevoitto. Tämän osalta ei ole poikkeavia toimenpiteitä. Mutta sama ongelma johtaa myös siihen, että joudumme kirjaamaan merkittävän verovelan, joka nostaa laskennallisia veroja. Tämä on kuitenkin kirjanpidollinen kulu, sillä ei ole kassavaikutusta ja se on määritelty vertailukelpoisuuteen vaikuttavaksi eräksi.

Koko vuoden ohjeistusta ei muutettu. Olemme investoineet kasvuun mutta viime aikoina markkinatilanne on ollut haastava. Tilanne parani hieman Q3:lla. Investointiprojekteista kuitukansien tuotantoa on tänä vuonna laajennettu (sen teeman ympäriltä löytyy presis täältä: https://www.huhtamaki.com/globalassets/global/investors/reports-and-presentations/en/2023/alf-site-visit---web.pdf). USA:n kananmunakartonkitehdas etenee hyvin, aloitimme Q3:n lopussa kaupallisen tuotannon ylösajon. Tällaisia tehtaita ei hetkessä saada täyteen vauhtiin, mutta olemme iloisia että kaupallinen tuotanto pääsi käyntiin.

Kuten aina, vastailen kysymyksiin parhaani mukaan, jos sellaisia herää!

/Kristian

Ilahduttavasti rahoituskulut ovat tulleet alas, kun velkaisuusaste oli hiukan Huhtamäen tavoitetasoa korkeammalla (en tarkistanut rapsasta, mutta kohta varmaan näemme osarikatsauksessa)

“Nettorahoituskulut olivat 17 milj. euroa (22 milj. euroa) vuosineljänneksellä”

Ihan kelpo suoritus haastavalla kuluttajatuotemarkkinalla, ja hinnankorotuksiakin on saatu läpi.

Olinkin juuri tutkimassa, että miksi tuolla on nuo 9,4 miljoonaa veroja merkitty. Tämä on hyvä lisäys, jos tosiaan kyse samasta erästä.

Kyllä, siitä on kyse

Nettovelat / käyttökate laski 2,3x tasolle, joka on meidän 2-3x vaihteluvälin mukainen

Ihan uteliaisuudesta kysyn, lasketaanko liiramääräinen vero jonkin tietyn päivän dollarikurssin perusteella esim 31.12.2023 veron maksupäivästä huolimatta. Jos verojen maksupäivä on esimerkiksi 1.4.2024, niin Turkin inflaatio huomioiden dollarimääräisesti voi tulla aika messevä alennus.

Analyytikon kommentit Huhtamäen Q3-tuloksen jäjiltä. ![]()

Verotus on jatkuvaa, eikä esim kerran vuodessa tapahtuva asia. Selvyyden vuoksi, koska liiketoiminta siellä pyörii dollareissa mutta verot maksetaan liiroissa, on liiran heikkeneminen suhteessa dollariin meille negatiivinen asia tästä veronäkökulmasta. Mutta kuten sanoin, tässä verokokonaisuudessa on kaksi osaa: liiketoiminnasta maksetut verot (joilla kassavirtavaikutus) sekä verovelkavaraus taseessa (joka iso muttei kassavirtavaikutusta, sitä ei siis makseta)

Sijoittaja.fi on kirjoittanut muutamissa minuuteissa luettavan analyysin Huhtamäestä. ![]()

Huhtamäen viimeisen kymmenen vuoden kehitys on ollut pääosin myönteistä ja yhtiö on kasvanut kannattavasti. Myös osinko on kasvanut vakaasti. Osakkeen kurssivaihtelu on ollut keskimääräistä vähäisempää. Huhtamäki on matalariskinen yhtiö, mikä on näkynyt positiivisesti volatiileissä markkinatilanteissa.

OP:n Henri Parkkinen kertoi ajatuksiaan Huhtamäen tuloksesta. ![]()

Huhtamäki julkaisi tänään odotettua vahvemman Q3-tuloksen. Yhtiötä seuraava seniorianalyytikko Henri Parkkinen kommentoi tulosta tarkemmin videolla.

@Antti_Viljakainen on tehnyt uuden yhtiörapsan Huhtamäesta. ![]()

![]() Uskois, että tästä yhtiöstä käytäis enemmänkin keskustelua.

Uskois, että tästä yhtiöstä käytäis enemmänkin keskustelua. ![]()

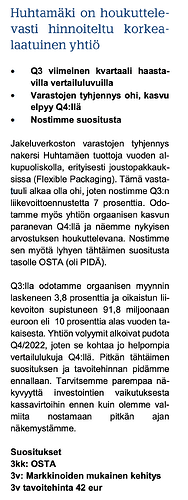

Huhtamäen Q3-raportti oli alhaisten kulujen takia odotuksiamme parempi ja yhtiölle ensi vuodelle asetetut tulosparannusodotukset ovat raportin jälkeen mielestämme hengissä.

https://www.inderes.fi/fi/research/hyva-raportti-viitoittaa-kohti-tuloskasvun-portaita

Itsellä Huhtamäki ollut pitkään kiikarissa, 2010 alkuvaiheilla Roomassa kahvilla kupista ryystäessä satuin katsomaan kahvikupin pohjassa olevaa tekstiä ja kiinnostuin tutkimaan yritystä. Onnistuin suostuttelemaan itseni ostamaan yhtiön osakkeita, mutta luovuin liian aikaisessa vaiheessa ja myynnin jälkeen olen markkina-arvoa pitänyt numeroiden valossa hieman korkeana.

Vuosien saatossa Huhtamäki on hyvin tuntunut liiketoimintaansa kasvattavan, osakekurssi ei ole ollut tolkuttoman korkea, kun alan moni voi kokea tylsänä, mutta tylsät alat monesti saattavat tasaisesti jauhaa hyvää tuottoa ja lopulta pääsee toteamaan, että sijoitus on kuitenkin kannattanut.

Hieman vielä alaspäin, jotta pääsee kyytiin hyppäämään, kiitos. ![]()