Onko mitään järkeä ostaa esim. IS3N, kun saatavilla on myös melkein puolet halvempia etf, joissa sijoiutukset käytännössä samat? Kumpikin on saksaan rekisteröity, joten noissahan ei mitään toisistaan poikkeavia piiloverojakaan pitäisi olla.

Miten ajattelette yrityskohtaisen riskin jakamisen ETF:ien osalta? Itse haluaisin jakaa yrityskohtaista riskiä sijoittamalla tällä hetkellä 2 ETF:ään, joista toinen hiukan riskisempi, teknologia-alalla (VanEck Semiconductor UCITS ETF ticker VVSM) ja sitten iSharesin SXR8 joka on aika monella sellainen hyvä perus ETF matalilla kuluilla joka tuottaa pienen valuuttariskin kera hyvän vuosituoton kuten iso S&P500 ETF helposti tekeekin.

Mietin että onko jollain näkemystä tälläiseen “overlap” asiaan ETF:ien omistusten osalta? En haluaisi pitää mitään yritystä yli 15% painolla ajatellen että yrityksiä kaatuu 40v aikanakin jatkuvasti indekseistä, mutta tarvitseeko sitä huolehtia sillä indeksit yleensä siistivät tälläiset yritykset nopeasti ja ETF:ät seuraa perässä?

Kokeilin toki Morningstarin X-ray toimintoa jolla vertailin iSharesin SXR8 ja QDVE päällekkäisyyttä painoilla 88% SXR8 ja 12% QDVE, jotta painot jakautuisi vähän.

Ajattelin kuitenkin että voiko tälläinen rahan jako kahteen rahastoon tuhota korkoa korolle ilmiön sillä sitä en ole vielä tajunnut, ajatellen että olen vielä nuori 24v jantteri ja haluaisin ottaa paljon riskiä USA:sta koska markkinat on aika tehokkaat nykyään, jotta maksimoisin mahdolliset tuotot nuoresta pidemmällä aikavälillä.

Olen seurannut Taiwanin tilannetta nyt jonkin aikaa mutta ajattelisin että Kiinalla ei ole varaa toimia Taiwanin osalta, varsinkaan nyt äänestetyn presidentin ollessa sillä linjalla että Taiwania ei itsenäistetä, jonka ajattelisin olevan oleellista, kun puhutaan kovatuottoisesta mutta volatiilista markkinasta jota puolijohteiset ovat tällä hetkellä ja suurin osa valmistetaan Taiwanissa. Tämä tosin aina kolkuttelee takaraivossa kun mietin isoa allokaatiota mm. tuohon QDVE tai Van Eck tickeriin. Toivoisin että puolijohteisten valmistuskapasiteetti paranee muuallakin joskus jotta tälläinen yhden maan maantieteellinen riski poistuisi ainakin osittain.

Ajatuksia?

Seuraavat eri indeksejä. Tämä on sen verran uusi, ettei käyrää ole tarjolla kovin pitkältä ajalta. Kuluista huolimatta IS3N:ssa on parempi tuotto 12kk ajalta. Eli on sen ostaminen ihan järkevää vieläkin.

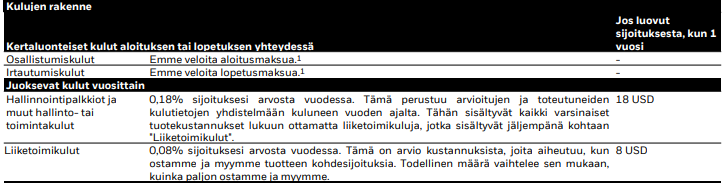

PRAM ei ole kuluiltaan pienempi kuin IS3N edes avaintietoesitteiden mukaan.

Todellisuudessa asia on monimutkaisempi ja ETF:ien kokonaiskuluissa pitäisi huomioida lisäksi dividend drag ja osakelainaamisen tuotot. Lisäksi voidaan vielä erikseen vertailla rahastoja tarkastelemalla gross tracking differenceä(GTD = indeksi gross - etf net)

Lisäksi PRAM on kooltaan varsin pieni, joten riski ETF:n sulkeutumisesta on paljon suurempi kuin IS3N:llä

Puolijohteiden tai jenkkimarkkinan ylipainottaminen ei takaa parempia tuottoja, vaikka ne ovat viimeaikoina yliperformoineet. Suosittelen parempaa hajautusta.

Temaattisten etf:ien kanssa kannattaa olla varovainen. Ne tuppaavat herkästi kuplautumaan ja yksittäiselle kapealle sektorille voi realisoitua jokin riski, josta kurssi ei toivu koskaan.

Tässä varoittava esimerkki

Tuossa vielä Ben Felixin näkemys aiheesta.

Kiitos! Olinkin juuri kaverin kautta kuukausi sitten ajautunut Ben Felixin kanavalle ja tuosta factor investingistä kiinnostuin kovasti.

Ymmärrän pointin tässä tietysti, pitänee pitäytyä varovaisuudessa kuitenkin. Historia ei tietysti ole koskaan tae tulevaisuudesta, ja maailmantilanne on niin erilainen nyt niin pitää pysyä varpaillaan.

Olisikko myös niin, että nuorempana sijoittajana ei kannata syödä pääomaa pois tienaamasta rahaa, mutta kun alkaa olla ehtoopuolella, voi pääomaakin nakertaa elämiseen jossain määrin, vai halutaanko joku kuolinvuoteella ihailla kuinka osakesalkku on pulskassa kunnossa?![]()

Erittain hyva esimerkki siita miten suuret erot transaktiokuluissa haiskahtavat kusetukselta. ETF saadaan nayttamaan halvalta edullisella hallinnointipalkkiolla, ja sitten maksetaan jollekin saman konsernin valitysfirmalle ylisuuria komissioita. Tama tuntunut olevan tilanne useissa vertailemissani rahastoissa. Ikava kylla esim. Nordnet nayttaa tittelilla “juoksevat kulut” vain hallinnointipalkkion, kun taas avaintietoasiakirjassa juoksevien kulujen alla ovat oikeutetusti myos transaktiokulut.

Osaatko sanoa kuinka usein avaintietoesitteitä pitää “päivittää”? Nordnetissä on nykyään raivostuttavan paljon ETF:iä, joita ei voi enää ostaa, koska suomenkielinen avaintietoesite puuttuu.

Esim.

Invesco FTSE All-World UCITS ETF Acc – vertaa ja osta pörssinoteerattuja rahastoja | Nordnet

AXA IM Nasdaq 100 UCITS ETF Acc USD – vertaa ja osta pörssinoteerattuja rahastoja | Nordnet

AMUNDI ETF LEVERAGED MSCI USA DAILY UCITS ETF – vertaa ja osta pörssinoteerattuja rahastoja | Nordnet

Kaiken maailman huijarifirmoja, viputuotteita ja ylihintaista sontaa saa kyllä kaupata, mutta perus indeksirahaston hankinta kaatuu suomenkielisen avaintietoesitteen puutteeseen. Kennelle näistä sijoittamiseen liittyvistä paskoista laeista voi valittaa. ![]()

PRIIPS KID dokumentti pitää päivittää, tai ainakin käydä läpi vähintään 12-kuukauden välein.

Niistä löytyy aina se päivämäärä.

Esim.

Pienenä vinkkinä, että Global X:n temaattiset etf:t näyttävät olevan helmikuun loppuun asti ilman kaupankäyntikuluja Nordnetissä.

Ilmaiset kaupankäyntikulut koskevat pelkästään ostoja.

Tämä suunta kyllä saa itseni kohdentamaan rahojani mielummin indeksiin joka ei seuraisi tuota ESG-linjaa… Millä alustalla saisi Seligsonin OMXH25-indeksiä ostettua edullisimmin?

Nyt on hinta kohdallaan, juoksevat kulut 0,03%

SPDR S&P 500 UCITS ETF (Acc) – vertaa ja osta pörssinoteerattuja rahastoja | Nordnet

Saa nähdä, lähteekö Blackrock jossain vaiheessa hintakilpailuun. Toistaiseksi SXR8 on kuitenkin yli 30× isompi rahasto, joten ei ehkä vielä uudet kilpailijat pelota, mutta koska nähdäkseni tämä on käytännöllisesti katsoen sama tuote, niin totta kai 0,03 % TER väkisin houkuttelee. Mutta toisaalta, vaikkapa Nordnetin kautta kuukausisäästävälle piensijoittajalle 2,5 € välityskulu helposti edelleen puhuu SXR8:n puolesta.

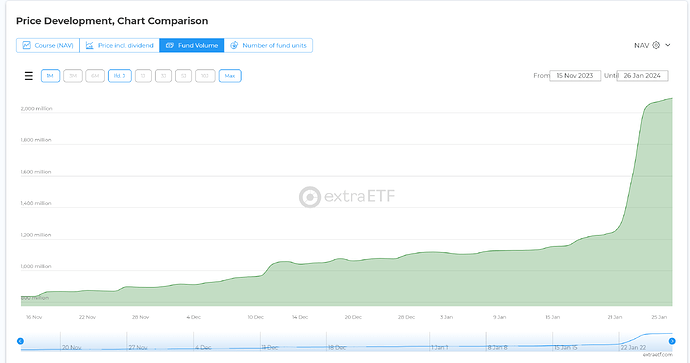

Voikohan tuon kokoisissa ETF:ssä likviditeettikin tulla haasteeksi, päivävaihto näyttää olevan pienempi kuin mitä mulla on SXR8:ia… Mutta ilmeisesti noilla on sellainen markkinatakaus että käytännössä aina saa myytyä?

En usko, että likviditeetti on mikään ongelma. Markkinan takaus on varmasti kunnossa, eikä tämä ole enää varsinaisesti edes mikään pieni ETF. Parin miljardin raja on jo ylitetty ja hyvin näyttää AUM kasvavan.

Edit. Pyysin tälle muuten lainoitusasteenkin. Harmittavasti jättivät sen 80%:iin, eikä 85%, kuten synteettisellä P500:lla.

Joo samaa mieltä, vauhtiin on päästy ja tästä kasvetaan eteenpäin. Black Rockilla on vielä “rahastotalon vinkeitä” ja tuotteita mainostellaan ja yritellään kohotella kuluja ja esimerkkinä yhtiön sivuilta ei nykysellään rahasto hausta voi lajitella rahastoja kuluilla. Perinteiset ETF toimijat SPDR ja Vanguard eivät tuotteitaan mainostele vaan KISS taktiikalla pitävät kustannukset ja kulut alhaalla ja luottavat halvan mainosvoimaan. Tässä nyt vastaus vähän noihin kulu pelkoihin. Spider on perinteinen nimi SPDR ensimmäiselle ETF:lle, joka seurasi S&P500 indeksiä. Se on ollut yhtiölle loistava tuote, joka kasvaa tasaisesti markkinan mukana. Eiköhän tuossa vanhoja oppeja sovelleta. Se saa massaa, joka on halvin ja suurin on mahtavin ja helppo painaa kulut alas.

Blackrockin orginelli s&p 500 etf tickerillä IVV on kustannuksiltaan 0,03% ja eikö tämä SXR8 ole vain euroissa noteerattu pienempi etf tuosta IVV versiosta, jossa myös korkeammat kulut? IVV:tä ei voi ilman ammattilais statusta kylläkään ostaa.

SXR8 on UCITS jota saa myydä Euroopassa IVV on sitten toinen. Kirjoituksessa viitattiin nimenomaan hintakilpailuun Euroopassa. Tämä on mielenkiintoista laitan linkit smana yhtiön Euroopan tuotteiden ja USA:n tuotteiden sivulle. Toisessa kulut toisessa ei…

USA

Itsellä tämä kyllä jo ihan periaate tasolla saattaa saada siirtymään SRX8 => SPDR S&P500 tuote. Minulle tuo kertoo, että kulut eivät ole Blackrockille tärkeät ja siltä voin odotella edellä mainittua kulut alas ja hetken kuluttua ylös siirtoa.

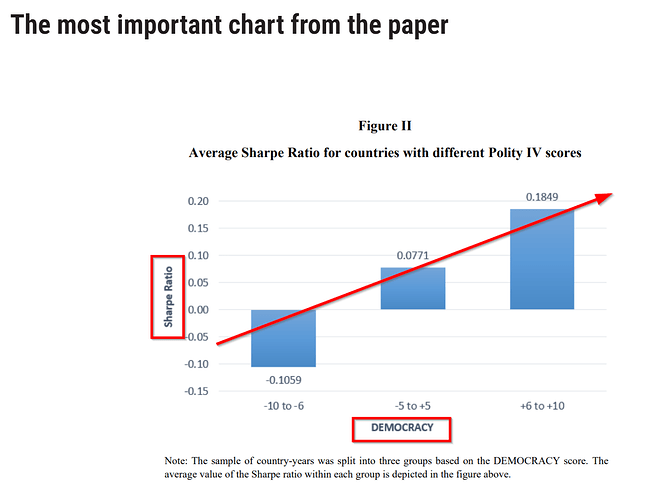

Demokratiat tuottaa parammin.

A long/short trading strategy was tested using the Democracy score. The high democracy portfolio (90th percentile or higher) and low democracy portfolio (10th percentile or lower) were constructed on an annual basis. The return on the high democracy portfolio was 9.83% and 5.29% for the low democracy portfolio. The difference in returns (4.54%) was significant, p-value = 0.0956.