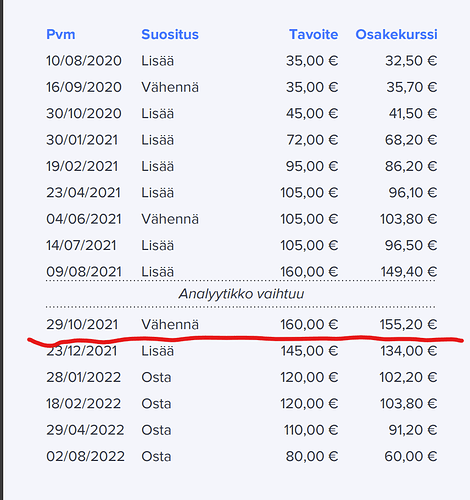

Niin totta. Räikein tapaus lienee QT, viitsiikö joku laittaa tähän kuvan osakkeen suositushistoriasta kun itselläni ei Premiumia ole?

Ulkomuistista taisi kesällä 2021 käydä niin että tavoitehintaa nostettiin kertaheitolla n. 50% pari viikkoa edellisen tavoitehinnan julkistamisen jälkeen, ja VAIN siitä syystä että kurssi oli karannut ![]() Yhtiössä sen koommin kuin taloudessa ei ollut tuona aikana tapahtunut mitään muutokseen oikeuttavaa. Ei tuollainen kurssien perässä juokseminen tuo mielestäni juurikaan lisäarvoa.

Yhtiössä sen koommin kuin taloudessa ei ollut tuona aikana tapahtunut mitään muutokseen oikeuttavaa. Ei tuollainen kurssien perässä juokseminen tuo mielestäni juurikaan lisäarvoa.

Tästä irvokkaan selvästä riippuvuussuhteesta johtuen voisi mielestäni tavoitehinnat poistaa kokonaan. Pelkkä suositus ja syy suosituksen takana kertoisi kyllä riittävän hyvin Inden kannan osakkeeseen.

EDIT: Suositushistoria kopsattu @Johannes_Sippola :n ansioikkaasta viestistä:

image856×910 125 KB