Kempower kasvattaa osakkaiden määrää henkilöstöannilla ja on kunnioitettavassa kasvussa. Olisikohan henkilöstöanti merkki aikomuksesta pörssilistalle? Minusta tuntuu itsestäänselvältä, että on. En tiedä henkilöstöannin ehtoja, mutta veikkaan, että uusia omistajia tulee melkoisesti verrattuna aiempaan omistajuuden jakautumiseen. Firma tekee parasta laatua maailmassa, markkinat kasvavat todella nopeasti, myynti vetänee helposti sen, mitä pystytään tuottamaan, ja tuotantoa kassvatetaan todella voimakkaasti. Vanhat omistajat saisivat tässä markkinatilanteessa varmasti mukavan hinnan osakkeista, ja kasvu voitaisiin toteuttaa uusien omistajien rahoilla. Mitäpä veikkaatte, koska Kempower on pörssissä?

Mielenkiintoinen avaus! Olen seurannut myös Kempowerin tarinaa ja myynnin edistymistä viimeaikoina ja listautuminem on pyörinyt omassa mielessänikin.

Saanko olla utelias: mistä moinen varmuus?

Kempower - Zuomen oma Zaptec?

Kempower toiminta on työvoimaa vaativaa kuten työntekijä määrän kasvusta näkee. Tämän hallinta tulee olemaan yksi avain tekijä tulevaisuuden kannalta.

Kokemusta tästä itsellä on vaikka pienemmillä luvuilla.

Mikäköhän tässä on merkintäpaikkana?

Kempowerin ry Ristimäki kehuu että olisivat vuosia edellä kilpailijoita. Tämän päivän Kauppalehdestä myös tämä juttu: Löytyikö tankkaukselle todellinen haastaja? Tämä laturi lataa sähköauton akun viidessä minuutissa | Kauppalehti

Kempowerin anti kyllä kiinnostaa, isosti!

Tässä muutama linkki uutisista tältä vuodelta mitkä tulee yrityksestä itsellä mieleen. Anti kiinnostaa myös kovasti.

Tämäpä posiitiivinen yllätys ![]() Kuten toimari haastattelussa sanoi, toimivat markkinoilla joille on olemassa selkeä kynnys tulla, mikä luonnollisesti on sijoittajalle hyvä asia ja tämä yhdistettynä kohdemarkkinan vahvaan kasvuun tulevina vuosikymmeninä on todellakin hyvä asia.

Kuten toimari haastattelussa sanoi, toimivat markkinoilla joille on olemassa selkeä kynnys tulla, mikä luonnollisesti on sijoittajalle hyvä asia ja tämä yhdistettynä kohdemarkkinan vahvaan kasvuun tulevina vuosikymmeninä on todellakin hyvä asia.

Oman käsitykseni mukaan tämä “syömähammas” S-sarjan laturi on osoittaunut todella hyväksi varsinkin loppukäyttäjien näkökulmasta. Näitähän voi jatkossa tienvarsilta Suomessa bongata S-ryhmän asentamana ABC-tarroilla, kuten @Jarppi4 jo linkkasi. Lisäksi Recharge Infra näitä myös on alkanut ottaa asennuksiinsa mukaan.

Carnegie Investment Bank AB, Suomen sivukonttori toimii Listautumisannin pääjärjestäjänä

(”Pääjärjestäjä”). White & Case LLP toimii Kempowerin oikeudellisena neuvonantajana. Roschier

Asianajotoimisto Oy toimii Pääjärjestäjän oikeudellisena neuvonantajana. Miltton toimii Kempowerin

viestinnällisenä neuvonantajana. Yhtiön Nasdaq First North Growth Market Rulebook -sääntöjen mukaisena

hyväksyttynä neuvonantajana (Certified Adviser) toimii Alexander Corporate Finance Oy

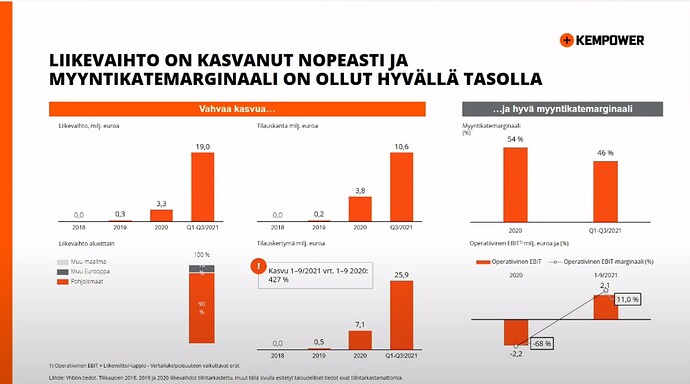

Muutama nosto slideistä

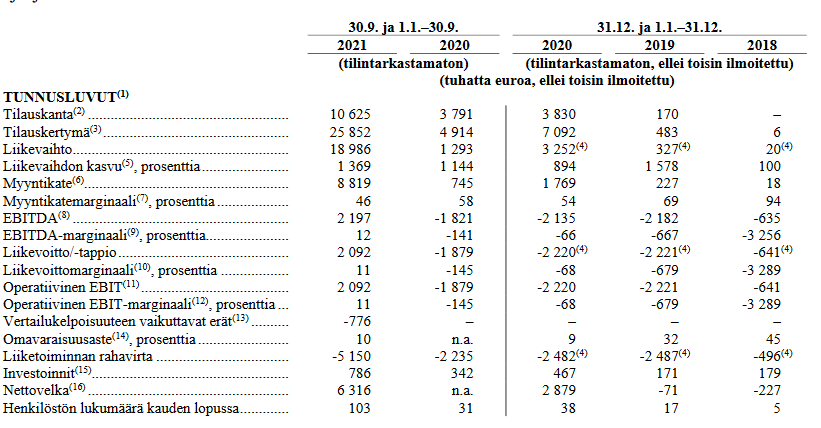

Lukuja

Tilauskannasta: lyhyt, tuloutuu riippuen asiakkaista n. 1-3q aikana. Kausivaihtelua kvartsien välillä, jotkut tekevät tilauksensa 1-2 krt vuodessa.

Myyntikatteesta: Oli jokin poikkeuksellinen toimitus, joka aiheutti tuon myyntikatteen laskun tuonne 46%:n

Erittäin mielenkiintoinen tulokas kovilla kasvuodotuksilla, joka ehdottomasti vaatii syvempää tutustumista! Yhtiön omistajat ei käsittääkseni myöskään luovu omista osakkeistaan, joka on hyvä merkki.

Näissä listautumisissa aina ärsyttää se, että mitään tietoa konkreettisesta hinnasta on äärimmäisen vaikea löytää. Paljonko on yrityksen arvo listautumishinnalla?

Oma veikkaus 200-300M€ valuaatio

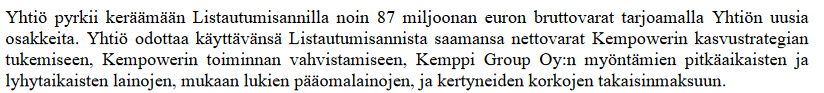

Kempowerin tiedotteesta.

https://investors.kempower.com/ipo

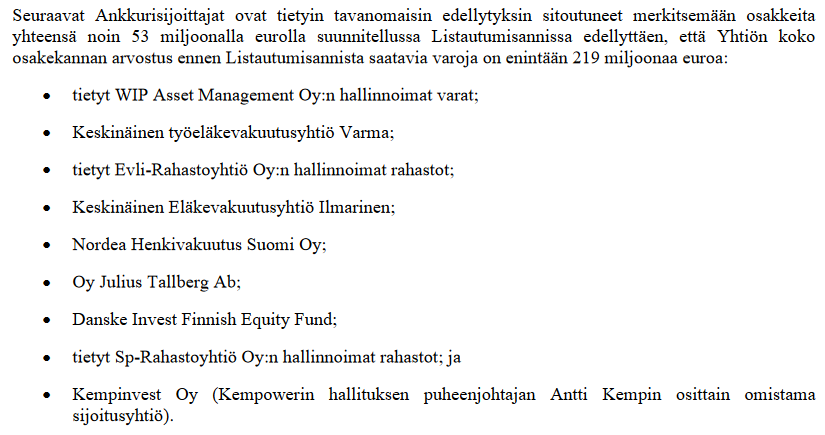

The following cornerstone investors have, subject to certain customary provisions, committed to subscribing for shares in the amount of approximately EUR 53 million in total in the contemplated offering, provided that the value of the company’s outstanding shares prior to the offering does not exceed EUR 219 million:

certain funds managed by WIP Asset Management Ltd;

Varma Mutual Pension Insurance Company;

certain funds managed by Evli Fund Management Company Ltd;

Ilmarinen Mutual Pension Insurance Company;

Nordea Life Assurance Finland Ltd;

Julius Tallberg Corp.;

Danske Invest Finnish Equity Fund;

certain funds managed by Sp-Fund Management Company Ltd; and

Kempinvest Oy (a holding company partly owned by the Chairman of the Board of Directors of Kempower, Antti Kemppi).

Tähän voisi vielä lisätä, että muutamassa aiemmassa annissa, missä on nähty vastaava klausuuli, on valuaatio joka kerta asettunut juurikin tuohon. Eli luulisin, että on aika turvallista olettaa, että Kempowerin markkina-arvo ennen ipoa on n. 219 M€. ![]()

Kiitos! Sitten asiaan!

Miten paljon yhtiön pitää tuottaa latureita, ja minkälaisia fasiliteetteja se vaatii jotta me päästään tuonne 200M liikevaihtoon muutaman vuoden päästä?

Onko matkalla kannattavuuden heikentymistä?