Laitetaanpas omakin tilinpäätös jakoon. YTD noin 12%, ihan ymmärrettävä “ulospuhallus” varsin hullun 2020 jälkeen. Vuonna 2017 alkaneen sijoitusurani CAGR on nyt toistaiseksi 17%. Sijoitusstrategiastani löytyy tarkemmin täältä:

Aikalailla samoilla linjoilla tästä, kirjoittelen omaa strategiaa tähän lyhyesti. Näkemykseni on, että aurinkoenergiaa, tuulivoimaa, akkuteknologiaa, elektrolyysereitä, polttokennoja, biopolttoaineita, (edit: uraania), älykkäitä sähköverkkoja, energiatehokkaita/-omavaraisia kiinteistöjä, V2G:tä, edellämainittujen skaalautumisen mahdollistavia kiertotalousfirmoja, sekä kaikkeen tähän liittyvää digitaalista softaa tullaan vaatimaan niin paljon 2020-luvun aikana, että sijoittamalla näihin keskitt…

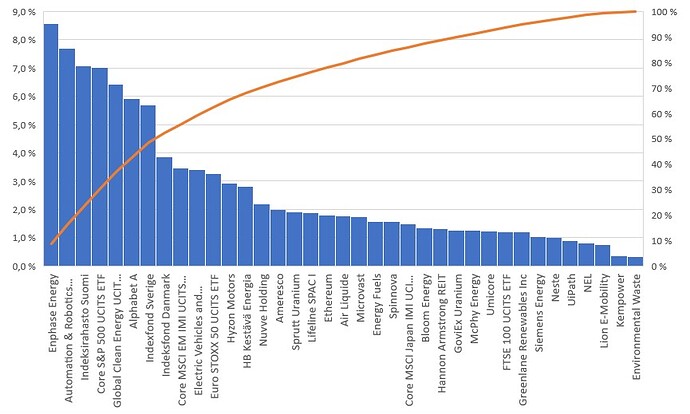

Omistukset alla

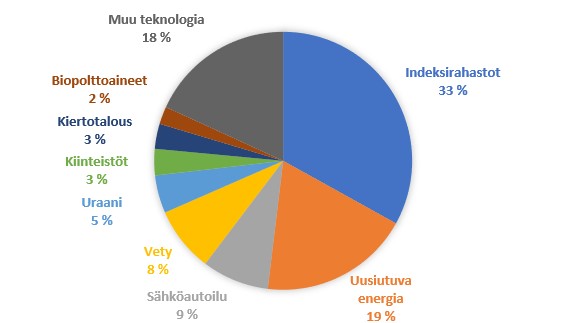

Lisäksi tarkastelin salkkuani hieman sektorijakauman suhteen. Se näyttää tältä

Varsin tyytyväinen olen salkkuuni, vaikka isoja tappioitakin on koettu tänä vuonna ensimmäistä kertaa. Kommentteja?

25 tykkäystä