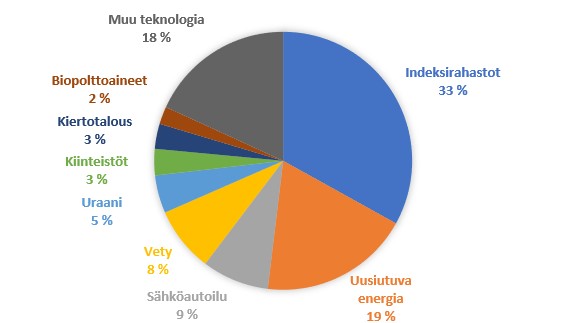

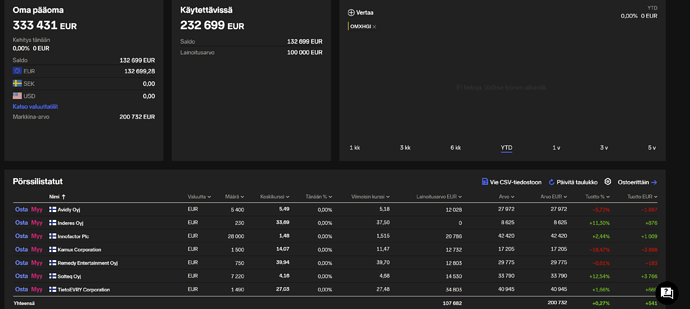

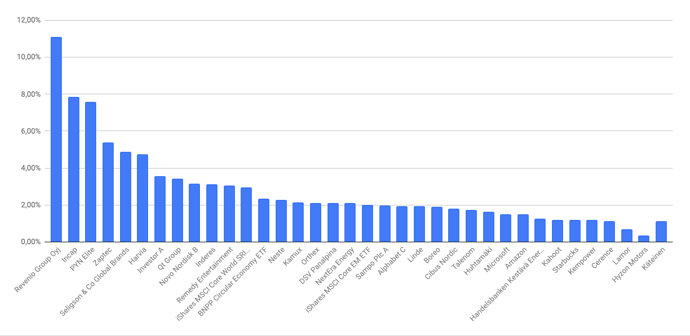

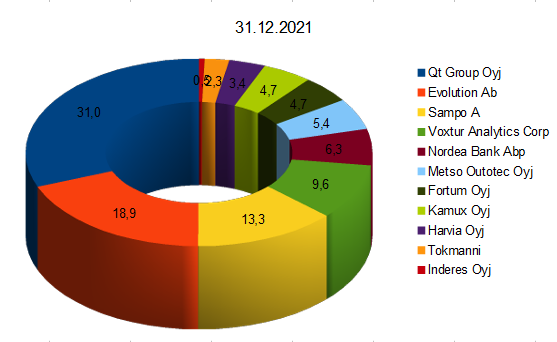

Vuosi saatu päätökseen ja Excelkin jotenkuten päivitetty ajan tasalle. Muutin strategiaa kovan alkuvuoden jälkeen kohti hajautetumpaa salkkua, joka pystyisi kestämään hieman paremmin mahdollisessa turbulenssissa. Salkussa nyt vuoden lopussa 23 listattua ja 12 listaamatonta firmaa sekä yksi rahasto, alla tarkempia tietoja salkusta. Vaikka salkku on hajautettu, nään sen pystyvän selvään yli/alituottoon indeksiin nähden, eli mielestäni on edelleen tärkeää olla osakepoimija.

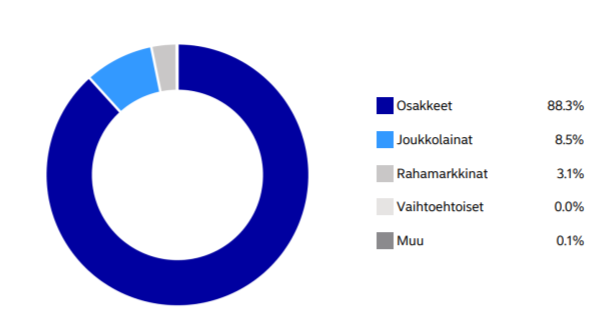

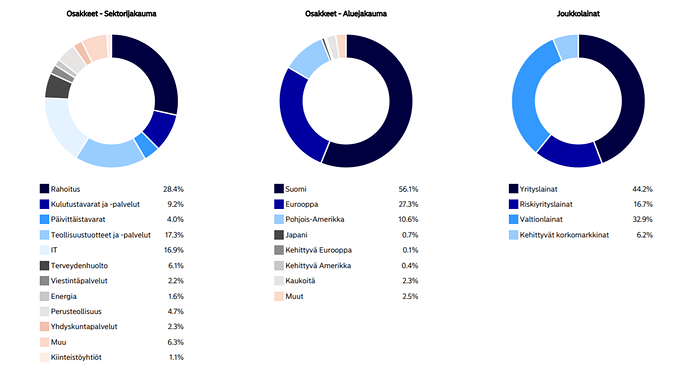

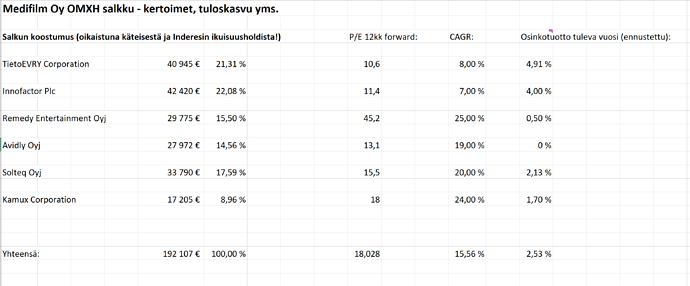

Maantieteellinen hajautus salkussani on melko Suomi-painotteinen johtuen siitä, että kirjoitan tällä hetkellä gradua eikä ole aivan mahdottomasti ylimääräistä aikaa käyttää analysointiin. Tällöin Inderesin analyysit ja muutenkin suomalaisista osakkeista saatava informaation saannin helppous vrt. muut maat on pakottanut salkkua Suomen suuntaan. Tunnuslukujen valossa salkkuni on kohtalaisen maltillisesti arvostettu, sillä esim. (hieman mutkia oikoen laskettu… eli neg. tulosta tekevät firmat poislukien) portfolion painotettu PE 2022 ennusteilla painuisi n. 12x maastoon. Tämä samalla, kun seuraavan parin vuoden odotettu liikevaihdon kasvu on n. 12 % per annum.

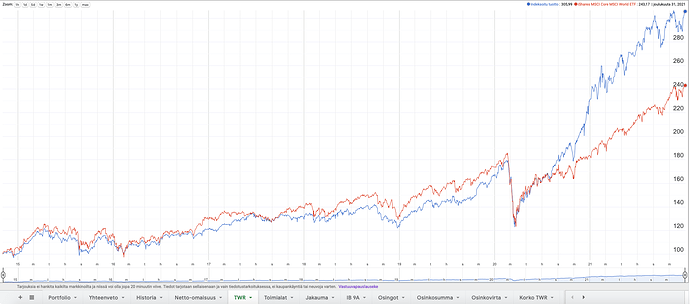

Tuotoille on oma ketjunsa, mutten jaksa sinne erillistä viestiä kirjoittaa niin todettakoon, että jokaisella AOT/OST:llä pl. Degiron AOT tämän vuoden tuotot ovat olleet todella hyviä. Tosin, jo huhtikuussa salkku kipusi lähelle 70 % YTD-tuottoa (kiitos esim. Plug Power, Robit ja NEL). Sen jälkeen sitten loppuvuonna lasketeltiinkin ihan huolella (kiitos esim. PatientSky, Omnicar ja AroCell). Tarkkaa kokonaistuottoa en osaa vuodesta sanoa kun omistuksia niin monilla eri tileillä, mutta kyllä se siellä n. 35-40 % hujakoilla pyörii. Omaisuus kasvoi hieman vähemmän, n. 25% (opiskeijana osa tuotoista mennyt elämiseen, kun ei ole töitä tehnyt yms.).

Alla vielä tarkempia kommentteja omistuksista eriteltynä osuuksien suhteessa, ettei tekstit niin sotke viestiä:

Sijat 1 - 5:

PYN Elite - salkun ainut vakituinen kulmakivi. Petri on salkunhoitajana näyttänyt kivenkovaa taitoa Aasian osakemarkkinoilla ja näen tämän hyvänä hajautuksena kehittyville markkinoille. Joskus varmasti edessä Petrin eläköityminen ja silloin täytyy punnita, mitä tehdä tämän suhteen. Siihen asti saa lojua salkussa, ellei jotain katastrofaalista tapahdu.

Kreate – itselle vuoden mielenkiintoisin IPO. Arvostus on edelleen varsin maltillinen ja yrityksessä tuntuu olevan hyvä tekemisen meininki. Tilauskantaa saatu hyvin kasvatettua parilla suuremmalla projektilla ja uskon, että johdon strategiset tavoitteet on jopa mahdollista saavuttaa. Kurssissa tällöin sellainen n. 60 % nousuvara. Vaikka kaikki unelmat eivät toteutuisi, suuremman kurssilaskun vaara on (yrityskohtaisista syistä) mielestäni melko pieni ja nukun yöni hyvin tämän kanssa. Näillä näkymin tavoitteena irtautua keskipitkällä (3-5v) aikavälillä.

Wulff – Staples-yritysosto loi hyvän arvonluontimahdollisuuden. Integraatio etenee ja vaikuttaa siltä, että Wulff on onnistumassa sen suhteen hyvin. Osake ehkä yllättävänkin maltillisesti arvostettu ja siksi myös tässä näen downsiden kohtalaisen pienenä. Ei mitään kummempaa tässä. Uskon irtautuvani tästä parin seuraavan vuoden sisällä.

Oroco – edellisiin verrattuna täysin erilainen firma. Eiköhän tarina monelle foorumilla kävijälle jo ole tuttu eli puhdas riskisijoitus kuparin määrän ja tulevan hintakehityksen puolesta. Tavoitteena tälle oli n. 4 % osuus salkusta, mutta kurssien laskiessa tuli tankattua vähän yli suunnitelmien. Jos päästään n. break eveniin niin paino tiputetaan sinne neljän pinnan liepeille. Mahdollisia kevennyksiä tehdään myös (tai kokonaan poismyynti) esim. Brazilesinporaustulosten jälkeen. Alustavasti tavoite pitää majorille myyntiin asti.

Enersense – kurssi on laskenut huomattavasti kesän lukemista. Kurssihuippujen jälkeen epävarmuus on lisääntynyt ja tulostavoitteet on saavutettu lähinnä erinäisillä Excel-oikaisujen avulla. Tämän lisäksi toteutettu muutama yrityskauppa, joiden todellinen arvo selviää vasta vuosien kuluttua ja siten myös osaltaan lisää epävarmuutta. Kuitenkin kurssi on mielestäni suhteessa laskenut jo liikaa ja täten onnistuessaan Enersensellä on jo melko lyhyelläkin aikavälillä (alle 1v) melko suuri nousupotentiaali. Laskuvaraa kuitenkin edelleenkin on, mutta näen riski/tuottosuhteen selvästi positiivisena. Oletettavasti pysyy salkussa ainakin viitisen vuotta, sillä monet Enersensen nyt tekemät investoinnit tuovat toivottavasti hyviä tuloksia vasta monien vuosien jälkeen. Vihreän siirtymän puolesta betsit.

Sijat 6 - 10:

Kaspi.kz – tästä olenkin luonut jo oman ketjun tänne foorumeille. Arvostus on viime aikoina kiristynyt, mutta edelleen ihan kohtalainen. Venäjän ja Ukrainan tilanne hieman kiristää, sillä Kaspi on suunnitellut laajentuvansa seuraavaksi juuri Ukrainaan. Nykyinen kurssi on kuitenkin täysin hyväksyttävä jo pelkästään Kaspin bisneksellä Kazakstanissa. Huikeat kasvuluvut ja (lähes) täydellinen SuperApp. Toivottavasti tekeminen pysyy hyvänä ja löytyy salkusta vielä vuosienkin päästä.

Listaamattomat – kohteista osa on ostettu ihan profit-mielessä, osa enemmän tai vähemmän toiminnan kannatusta Lynchmäisiin kokemuksiin pohjautuen. Nämä listaamattomat firmat ovat aakkosjärjestyksessä Finda Oy, Injeq Oy, Maslog Oy, Oceanvolt Oy, Pyynikin käsityöläispanimo Oy, Sangen Oy (Tornion Panimo), Oy Slurp Ab, Smile Company Oy, Solar Water Solutions Oy, Soul Mate Company Oy, Think Drinks Oy (Chalupa-ketjut yms.) ja VSP Oy.

Evolution – shorttiraportti loi hyvän ostopaikan. Olen pidempään ollut on-off Evolutionin kanssa ja aina myynyt siellä 1500 kruunun paremmalla puolella. Shorttiraportti ei omasta mielestäni ollut hirveän paha, joten ostin mielelläni lisää tonnin molemmin puolin. Jos taas päästään 1500 kruunun paremmalle puolelle, saatan myydä osan. Kuitenkin pitkällä aikavälillä edelleen korkea potentiaali niin ei ehkä viitsi kaikkea myydä. Jos (ja kun) Evolution on saanut koko jenkkimarkkinoiden potentiaalin näytettyä, on aika miettiä mitä lopuilla lapuilla tekee.

Innofactor – arvostus laskenut selvästi viime aikoina. Monen muun foorumilaisen tapaan ostanut tätä lähinnä siksi, että kurssi laski suuromistajien myynneistä johtuen mielestäni hieman liikaa. Tavoitteena irtaantua kuitenkin kevään aikana, jos arvostus palautuu järkevämmälle tasolle. Laskuvaraa mielestäni melko maltillisesti, joten ei haittaa vaikka jäisi salkkuun pidemmäksikin aikaa.

Intrum – vakaata tekemistä kohtalaisella arvostuksella. Hyvää osinkoa (yli 5%) maksava firma. Ei ehkä suurin nousupotentiaali, mutta verotuksellisista syistä en viitsisi myydä ja onhan tuo osinko jo itselle ostohintaani verrattuna yli 10%, kelepaa. Salkussa mahdollisesti siis vielä todella pitkään.

Sijat 11 - 15:

Valmet – vahvaa tekemistä tilauskannan kanssa. En hirveästi firmaa edes seuraa, aikoinaan isäni ostama ja verotuksellisista syistä pitänyt salkussa. Tuntuu kuitenkin pärjäävän hyvin, joskin arvostuskin sitä jo peilaa. Syklinen yhtiö, joten saatan jopa myydä jos talous kuumenee entisestään.

Rush Factory – pandemian jälkeisen maailman (jos sellaista edes on) lottokuponki. Painiskelin monen koronasta kärsineen firman kesken, että minkä valitsisi salkkuun. Rush Factory ehkä yksi riskisimmistä vaihtoehdoista, mutta tuottopotentiaali on myös todella kova, joten siksi tämä valikoitui salkkuun. NoHo ja Scandic saattavat myös ilmestyä salkkuun, jos tähdet ovat oikeassa asennossa. Irtautuminen alustavasti sitten, kun Rush Factoryn tuloskunto on punnittu pandemian jälkeisten COR-tapahtumien ja Project2020:n kautta.

UPM – samat selitykset kuin Valmetissa. Ei siitä sen enempää.

Rapala – Kurssi laskenut jonkin verran ja Rapalan puolivuosittainen tiedottaminen ei suuremmin auta kurssia. Kuitenkin positiivisia uutisia on alalta ylipäätään tullut ja todennäköisesti hyviä uutisia luvassa kevään tulosjulkkarissa. Tässä alustavasti tavoitteena irtautua kevään aikana.

Robit – hyvää tuloskäännettä tehty viimeiset vuodet. Tehtaissa tehdään kapasiteetin laajennustoimia, joten vaikuttaa kulkevan hyvin. Hieman paremmin toivoisin sen vain vielä näkyvän luvuissa… Tässä olen pitkällä aikavälillä Erkkiä härkämäisempi ja kyllä kurssi voi vaikka tuplata, jos kaikki menee hyvin. Siksi siis mukana vähintään 3v jos kaikki sujuu hyvin.

Sijat 16 - 20:

Omnicar – paljon potentiaalia, mutta liian aggressiivinen kasvutahti? Lokakuussa 2020 lanseerattu Omnicar Service on ainakin arvostelujen ja liikevaidon kasvun perusteella ollut selvä onnistuminen. Kulupuoli on kuitenkin hieman hämärämpänä ja kova laajentuminen pitää tulosta pakkasella. Myös uusi aluevaltaus autojen myyjäksi on todella kova riskitekijä. Toivottavasti vauhtisokeus ei ole liikaa iskenyt. Potentiaalia tässä on multibaggeriksi, mutta kyllä alaspäinkin helposti päästään.

Exel – hieman ollut vaikeuksia viime aikoina, varsinkin jenkkimarkkinoilla. Kesällä kurssi kuitenkin ollut huomattavasti ylempänä ja toivon ongelmien olleen väliaikaisia. Keskipitkällä aikavälillä näen hyvän kasvupotentiaalin ja kurssin olevan selvästi nykyistä korkeammalla.

HKScan – lottolappu kevätralliin. Firman tuloskäänne on ollut jo vuosia tekeytymässä ja aina jotain kapuloita sattuu rattaisiin, ettei koko potentiaalia pystytä käyttämään. Firman omistus lihantuottajilla, joten omat näkemykset eivät ole tällöin täysin yhtäläiset. Kuitenkin jos tuloskäänne vielä paranee, olisi kurssi sikahalpa (pun intended). Onhan tuo P/S-lukukin vain joku 0,1.

Solaria – hieman tuntemattomampi firma foorumeilla. Firmalla on kova pipeline erilaisia aurinkoenergiafarmiprojekteja ympäri Espanjaa ja naapureita. Arvostus on lyhyellä aikavälillä melko korkea, mutta kasvu tuntuu pysyvän hyvänä joten en usko että tätä paljoa halvemmalla näillä näytöillä edes saisi. Pitkän aikavälin betti.

Argeo – tuottopotentiaali hurja, laskupotentiaali hurja. Argeo saanut ”hieman” odotettua hitaammin merenpohjan kuvantamiseen liittyviä projektisoppareita tehtyä. Jos kuitenkin joskus päästäisiin edes samalle pallokentälle johdon antamien tavoitteiden kanssa, niin on tämä osake superhalpa. En tähän kuitenkaan paljoa usko, siksi osuuskin pieni. Lähiajat näyttävät kuinka hyvin Argeo saa sopimuksia solmittua.

Sijat 21 - 26:

S&T – firmasta julkaistiin mielestäni epäpätevä shorttiraportti. Omalta osalta tämä on siis lähinnä vain odottelua tasokorjaukselle raporttia edeltävään aikaan. Firma on muuten melko tylsä ja vakaa, eikä kertoimien nousun lisäksi tässä ole kauheasti mitään nousuajureita (imo). Tasaisen hyvä firma ollut historiassa.

Käteinen – osuus melko pieni uuteen vuoteen lähdettäessä. Tuli myytyä Plug Powereita sun muita ja siksi ensi vuonna suuri verovelvoite. Veroja tulee maksettavaksi yli 10 % (!!?!?!) salkun bruttoarvosta. Näihin vähintään pitää käteiset löytää kevään aikana. Pitkällä aikavälillä haluaisin pitää käteispainon ainakin 15 % paremmalla puolella. Jos kurssit tuntuvat täysin tässä vielä karkaavan taivaisiin niin kyllä melkein kaikki on myytävissä.

NagaCorp – toinen pienempi ja paljon eksoottisempi koronabetti. Kyseessä siis kambodzalainen kivijalkakasino-operaattori. Bisnes koronan takia ollut nyt heikkoa, mutta jos asiat palaavat kohti normaalia on tässä mukavaa tuottoa tiedossa. Firman perustaja myös ostellut hurjasti osakkeita. Tulevien vuosien aikana myös avautuu uusia kasinoita Kambodzaan ja Venäjän Vladivostokkiin, joiden kapasiteetti nostaisi firman liikevaihtoa merkittävästi – toivottavasti myös markkina-arvoa. Toivottavasti pääsen irtautumaan seuraavan viiden vuoden sisään kohtalaisella voitolla.

Agronomics – lihan korvikkeiden ja täten vihreämmän sekä eettisemmän tulevaisuuden puolesta. Firmalla salkussaan monia mielenkiintoisia alkuvaiheen firmoja, ml. suomalainen Solar Foods. Pitkän aikavälin panostus.

AroCell – salkun toinen riippakivi. Olen tästä oikeasti melko nollilla, kun myin huipulla suurimman osan pois ja jätin melkeinpä vain ”voitot” sisään. Olihan tuo FDA:n päätös shokki, mutta toivotaan että joskus vielä tämäkin nousisi.

Helium One – heliumia Afrikassa etsivä (ja tulevaisuudessa toivottavasti sitä tuottava) yritys. Heillä mahdollisesti todella suuri heliumesiintymä käsissään. Todella riskinen sijoitus. Odotellaan rauhassa tuloksia.

Näiden lisäksi tarkkailulistalla lähemmäs 50 yritystä, pitäs varmaan joskus vähän karsia tuotakin. Päälimmäisinä voisin mainita esim. Boreon, NoHon, Xiaomin, Gravity Co:n, Keslan, Lamorin, Solwersin, Smart Wires Technologyn, PatientSkyn ja Semler Scientificin.