fortumin tickeri on väärin ![]()

Onneksi olkoon hyvistä valinnoista. Berkshire onkin sitten jo kunnon peesausta. Ilmankin pärjää ja ennustan salkullesi parempaa tuottoa kuin BRK:lle ![]()

Tuosta sun vanhan liiton excelistähän saa heittämällä tuollaisen piirakan tehtyä ![]()

Minä kun luulin että mulla on salkussa täytettä kun 36 yhtiötä mutta sehän on vielä pientä ![]()

Lasketteko muuten salkkujakauman ostohintojen vai nykykurssien perusteella? Kurssihan toki kertoisi tämän päivän tilanteen, mutta ostohinta taas absoluuttisen jakauman ![]() Toki se kai on hiukan hankalaa jos nyt sattuu olemaan osakkeita kymmenien vuosien takaa. Valuutan historialliset vaihtokurssit ja jopa saman valuutan suhteelliset arvot, jos markoista puhutaan.

Toki se kai on hiukan hankalaa jos nyt sattuu olemaan osakkeita kymmenien vuosien takaa. Valuutan historialliset vaihtokurssit ja jopa saman valuutan suhteelliset arvot, jos markoista puhutaan.

Tähän asti laskenut sen aina tämän päivän hinnoilla, mutta nyt kun sanoit niin taidanpa vaihtaa ostohintoihin. Yritän pitää painon 80% ETF:ssä ja 20% suorissa osakkeissa, ja tuo olisi huomattavasti helpompaa jos painot laskisi ostohinnoilla.

“Tietenkin” markkina-arvolla, yksittäisen osakkeen merkitys (markkina-arvolla mitattuun) salkkuun on toki sen markkina-arvon verran. Sillä, onko osaketta ostanut 10% vai 100% nykyarvosta ei käsittääkseni ole vaikutusta osakkeen painoarvon salkussa ![]()

Eka postaus tähän ketjuun, joten salkkukin esille, tässä ollaan vielä kokoamassa riittävää hajautusta. Vasta alimmat jenkkiosakkeet päästy ostamaan Nordeasta, jolloin kulut kiinteä 1%, eli pääsee oikeasti hajauttamaan pienilläkin summilla vrt. Nordnet.

Omistukset n. 5% tarkkuudella:

Sampo 35%

Fortum 25%

Kamux 10%

Digia 10%

Nordnetin kaikki Superrahastot tasaisessa suhteessa 10%

Coca Cola 5%

AT&T 5%

Superrahastoihin on nyt vähän kaksijakoinen suhde. Toisaalta mielellään takaisi markkinatuoton niiden kautta, mutta jos osuus salkusta on mitä nyt on, sen merkitys koko salkussa tuntuu melko olemattomalta…

Korona kaaoksessa tuli muutettua salkkua aika reilulla kädellä. Salkun koko tuplaantui ja päädyin ostamaan viittä uutta firmaa. Ainoastaan Nokiat päädyin lopulta myymän. Oli jokseenkin tyhmä tunne myydä pohjilla, vaikka sen “tietoisesti” teinkin. Perustelu myynnille oli aloittelijan virhe. Lähdin tammikuussa 2019 hypetykseen mukaan, ymmärtämättä paljon itse liiketoiminnasta. Myöhemmin valkeni aika paljon uutta informaatiota ja totesin jo jonkin aika sitten, että tämä ei ole minulle oikea kohde. Nyt tämän korona dipin aikana löytyi omasta mielestäni parempia kohteita halvalla, joten möin Nokiat ja laitoin rahat uusiin kohteisiin.

Aktia 9%

Capman 4%

Fortum 10%

Harvia 5%

Metsä Board 10%

Nokian Tyres 15%

Nordea 16%

Sampo 15%

Stora Enso 6%

Tokmanni 10%

Nousun kulmakerroin pääsi kuitenkin yllättämään minut täydellisesti. Aloittelin ostot varovaisesti ja ajattelin kokoajan, että halvemmalla saa kuitenkin pian lisää. Esimerkiksi Harviaa olin koko ajan halukas lisäämään. Pääsin mukaan 8€ KH:lla, mutta kurssi lähti laukalle ja nouseviin kursseihin on vain niin vaikea ostaa. Joten positioni Harviassa jäi aika pieneksi.

Kiikarissa on edelleen pari firmaa ja lisäys yhteen positioon, mutta muuten jään odottamaan suotuisampia ostohetkiä. Turhapa tässä on hötkyillä, on ne hinnat aina ennemmin tai myöhemmin halventuneet ![]() .

.

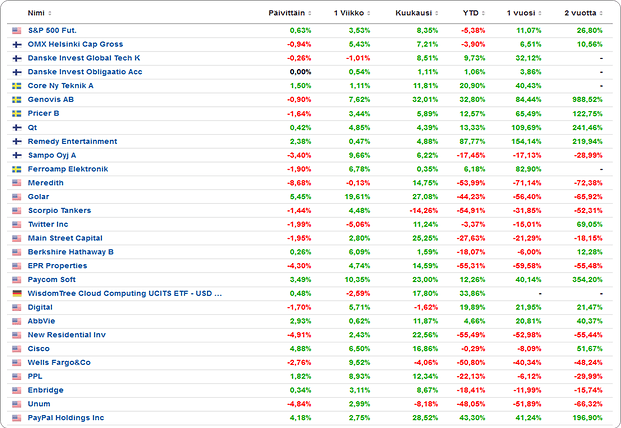

Salkkurapsa 22/2020

Päivitystä viikon takaiseen.

Electrolux Professional lähti salkusta +25% tuotoilla. Uutena salkkuun tuli Ferroamp Elektronik. Muut viikon ostot olivat lisäyksiä olemassa oleviin positioihin. Uutta rahaa lisäsin jälleen hyvin, mutta ostosta ja lisäyksistä johtuen osakepaino nousi viime viikosta (47.2% => 48.7%).

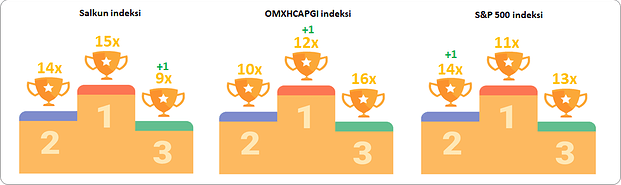

Tällä viikolla oma salkku jäi vertailuindekseistä reippaasti. Indeksien viikkokisassa voitto napsahti viime viikon jatkoksi jälleen OMXHCAPGI-indeksille (+5.28), toisena S&P 500 (+2.98) ja oma salkku (+1.66) jäi reilusti peränpitäjäksi.

Viikon tapahtumat:

- Osto Ferroamp Elektronik AB

- Lisätty Pricer AB ser. B

- Lisätty QT Group Oyj

- Lisätty Remedy Entertainment Oyj

- Lisätty WisdomTree Cloud Computing UCITS ETF

- Lisätty AbbVie

- Lisätty Twitter

- Lisätty Unum Group

- Myyty Electrolux Professional AB ser. B

Yhteenveto:

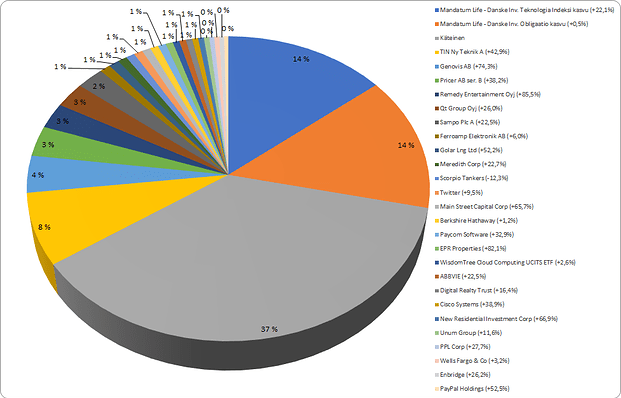

Salkun allokaatio:

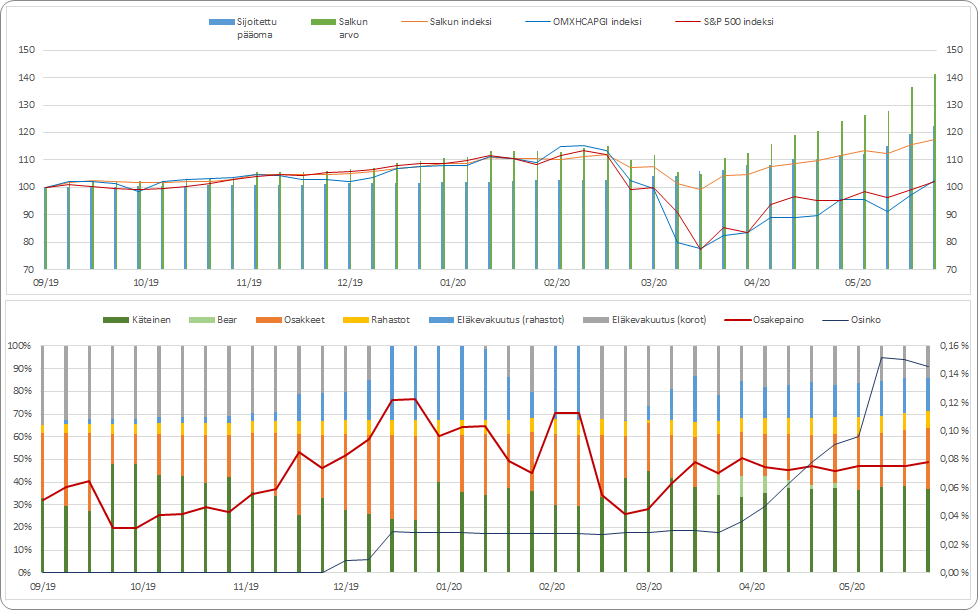

Salkun kehitys:

Indeksien ranking:

Vähän tullut kokeiluita mukaan, plus parit korona-ostot:

| Osake | Jakauma |

|---|---|

| Sampo | 22,53 % |

| Nordea | 17,06 % |

| CapMan | 14,04 % |

| Fortum | 13,28 % |

| Nokia | 10,01 % |

| Resurs Holding | 5,95 % |

| Siili | 5,14 % |

| Telia | 4,32 % |

| Wulff | 2,72 % |

| Genovis | 2,57 % |

| AroCell | 2,38 % |

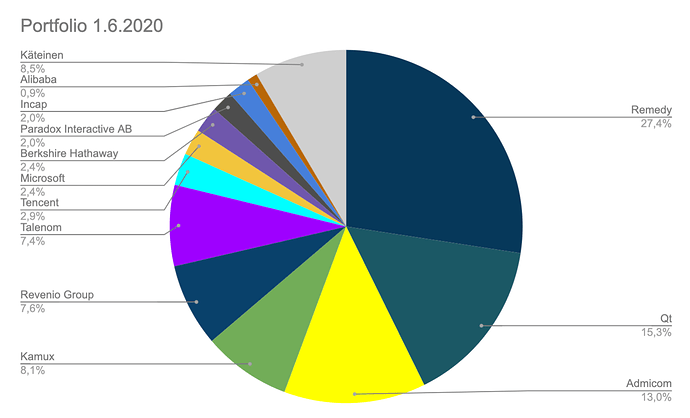

Otetaan kesän alkuun salkkukatsausta.

Sitten edellisen päivityksen noin kolme viikkoa sitten salkkuun on ostettu ohut siivu Incapia ja äskön myin Vincitit mehevällä 40 % tappiolla.

Olen tämän poikkeuksellisen kevään aikana pyrkinyt putsaamaan salkusta heikommin suoriutuneita yhtiöitä ja siten vahvistamaan salkun kokonaislaatua.

Vaikka salkku kiipesi takaisin ATH:n muutama viikko takaperin, on itseasiassa jokainen myyntini tänä vuonna ollut tappiollinen. Verottaja ei ole päässyt hunajakipolle tänä vuonna! Efecten, Nohon, INSin, AXn ja Vincitin myyntien jälkeen on salkussa historiallisen harvinainen tilanne, nimittäin jokainen rivi on vihreällä ja aggregaatina osakkeet ovat nousseet +130 % ostohintoihinsa nähden. Kuten amerikkalaiset tapaavat sanoa, “cut the losses and let the profits run!”. Minulla ei ole ongelmaa realisoida tappioita ja mieluummin siistin pensasta niistä kuivuneista oksista, kuin vihreistä. Jos on lapioinut euroja liekkeihin jonkun osakkeen kanssa vuosia, tilanne ei parane sillä että heittää lisää euroja sinne liekkeihin vaan se liekki pitää sammuttaa pois salkusta, ottaa opiksi ja siirtyä lupaavampiin kohteisiin.

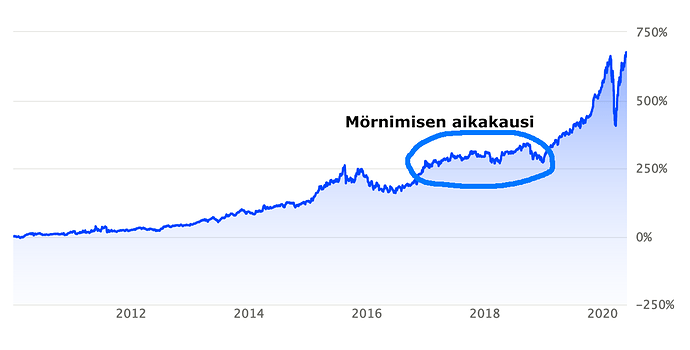

Palloa verkon yli

Tämä ei ole luonnollisesti pitkälle katsottaessa optimaalinen tilanne, koska punaiset rivit kertoo myös yritttämisestä ja oppimisesta. Olen viimeisenä parina vuotena Ovaron, Innofactorin, Martelan ja Pantaflixin (-90 % pannuun tästä helmestä) käynyt paljon itsereflektiota läpi omista vahvuuksista ja heikkouksista ja tullut siihen tulokseen, että osaan poimia hyviä firmoja kohtuulliseen hintaan salkkuun mutta olen myös mestari lyömään ns. “palloa verkkoon” yrittämällä liikaa. Iso määrä huteja sai salkun mörnimään 2017–2019 ja ne hautasi alleen myös harvinaisia onnistumisia. Toki tuo ei ollut pörssissä muutenkaan helppoa aikaa.

Mitä, jos saisin parannettua lyöntitarkkuutta niin, että suurin osa palloista menisi yli verkon, vaikka jopa sen kustannuksella että kovia “iskuja” saisi lyötyä vähemmän, tennisanalogiaa jatkaen? Uskon tämän parin vuoden jumpan tuottaneen hiljalleen tulosta. Tottakai, virheiltä ei voi välttyä kukaan ja niitä tulee jatkossa lisää varmasti, mutta koen oman tyylini kehittyneen huomattavasti ja poimintojen laatujen kokonaisuudessaan parantuneen. Koska Inderesillä voi kaupankäyntirajoitusten takia joutua “naimisiin” osakkeen kanssa vuosiksi (analyytikot saattavat vuosia pysyä lisää-puolella, ja jos he kääntyvätkin hetkeksi vähennä-puolelle, alkaakin heti laajan raportin päivitys jolloin ei myöskään saa käydä kauppaa), mietin todella tarkkaan minkälaisiin yhtiöihin uskaltaa sitoutua vuosiksi. Tämä käytännössä pakottaa panostamaan täysillä laadukkaisiin firmoihin: omistaja-arvoa tuhoavat yhtiöt, käänneyhtiöt jne. olen päättänyt jättää muille (ne osuvat minulla kaikki verkkoon melkein aina ![]() ).

).

Nykyinen pumppu

Salkun nykyiseen kokoonpanoon olen suht tyytyväinen. Muutaman kohdalla osakkeen todella korkeaksi revennyt arvostus nostattaa kuitenkin jo kulmakarvoja. Esimerkiksi Talenom on kaikin puolin hyvä firma loistavassa asemassa defensiivisellä toimialalla, mutta sijoittajat ovat Juhan 2021e ennusteisiin nähden valmiit maksamaan tästä herkusta jo P/E 29x tai EV/Sales 4,8x. Talenom ei ole Admicom ![]() Aika on erinomaisen yhtiön hyvä ystävä ja korjaa kuumentunutta arvostusta. Jos Juha kääntyisi nyt vähennä-puolelle (osake on reippaasti yli tavoitehinnan), voisi tulla houkutus keventää osaketta. Toisaalta, jos katsoo viisi vuotta eteenpäin niin tämä liike todennäköisesti kaduttaisi: ei pidä sortua turhaan höntyilyyn. Pidätän luonnollisesti oikeuden ajatuksen muutoksiin.

Aika on erinomaisen yhtiön hyvä ystävä ja korjaa kuumentunutta arvostusta. Jos Juha kääntyisi nyt vähennä-puolelle (osake on reippaasti yli tavoitehinnan), voisi tulla houkutus keventää osaketta. Toisaalta, jos katsoo viisi vuotta eteenpäin niin tämä liike todennäköisesti kaduttaisi: ei pidä sortua turhaan höntyilyyn. Pidätän luonnollisesti oikeuden ajatuksen muutoksiin. ![]() Hiljaa hyvä tulee.

Hiljaa hyvä tulee.

Salkun mediaani P/E 2021e on nyt noin 30x. Ilman suurempia uusia sijoituksia tai yllätyksiä nykyisiltä yhtiöiltä, en ihmettelisi jos salkulla olisi edessään uusi mörninnän aika ainakin toviksi, kun tulokset ottavat kiinni kursseja. Mitä kivempaa on nyt, sitä tylsempää on edessäpäin. Toisaalta kurssinousun takia salkkua dominoi erityisesti Remedy, jonka osake on nyt neutraalihkosti hinnoiteltu ja sillä on hyviä kortteja taskussaan kolmen vuoden säteellä ajatellen. Samoin Qt:ssa on paljon nousuvaraa seuraavan viiden vuoden säteellä, jos yhtiö etenee strategiassaan hyvin. Admicomin pitääkin jo keksiä joku kani hatusta sijoittajille.

Syklisten nousu

En mieti salkun kokonaisuusprofiilia sinänsä, pyrin sijoittamaan yksinkertaisesti yhtiöihin, jotka ovat arvokkaampia huomenna kuin tänään ja se tarkoittaa sijoittamista kasvaviin, laadukkaisiin yhtiöihin jotka disruptoivat omaa toimialaansa ja joiden osakkeita saa ostaa huokeaan hintaan (kasvuun nähden). Sen seurauksena salkku näyttää jonkinlaiselta kasvu/momentum/tekno-härpäkkeeltä. Tällainen salkku on kiva esimerkiksi vaikeassa talousympäristössä, koska matalat korot sekä muiden vaihtoehtojen puute suosii tällaisia yhtiöitä pörssissä. Kuitenkin, nyt kun syklisetkin lähtevät toipumaan voimalla ylös saattaa hetkeksi tulla tilanne, että salkku aliperformoi esim. syklisistä konepajoista ja muusta teollisuudesta koostuvaa Helsingin pörssiä. Silloin pitää malttaa istua paikallaan, eikä lähteä kokeilemaan onneaan käänteen kanssa. Ellei maailmantaloudessa tapahdu ihmeitä, en näe meidän konepajoja minään raketteina. Niidenkin vuoro tulee silti aina välillä ja jos talous elpyisi, nehän voisi ampaista hyvin +100 % ylöspäin (ne olisi silloin pre koronatasoilla, KONE poislukien).

Ylipäätään ns. regiimin muutos pörssissä, esim. arvo-osakkeiden paluu, on asia jota seuraan silmä kovana. Nykyinen tyyli toimii tässä ympäristössä hyvin, mutta yritän olla avoin myös muunlaisille tyyleille. Arvo-osakkeilla on salkussa nytkin oma nurkkauksensa, onhan Kamux (aina välillä), Incap ja Berkshire arvo-osakkeita. Jossain vaiheessa voi käydä niin, että kasvu yksinkertaisesti hinnoitellaan pilalle ja sitten minun pitää opetella taas sijoittamaan arvoon. Aika näyttää, tuleeko tällaista regiimin muutosta, vai ei.

Ostokiikarissa nyt

Ostokiikarissa ei ole nyt turhan paljoa kohteita. Kurssinousun jatkuessa sinne jää enää yhtiöitä, joissa pitää tehdä kotiläksyt todella hyvin koska jotain epäilyttävää siinä on, jos ei tähän asti laaja-alainen nousu ole tarttunut. Käteinen salkussa on itselleni psykologisesti tyydyttävällä tasolla. Jotenkin tuo 5–10 % on itselleni yleensä vaan se “juttu”: joskus enemmän, harvoin vähemmän.

Vaikka osa salkkufirmoista on selkeästi hinnoiteltu haastavasti (Paradox, Admicom, Talenom), ovat ne niin laadukkaita ettei niitä haluaisi myydäkään. Tietysti kaksi noista on positiivisella suosituksella Inderesin seurannassa, joten pelkäksi haaveeksi se jäisikin jos haluaisi myydä.

Monet sijoittajat ovat puheissaan varovaisia, mikä voisi perustella lisää riskinottoa. Kuitenkin raha puhuu sanoja enemmän ja korkeat arvostukset yhdistettynä harmaaseen makrokuvaan ei omaan silmään näytä enää hirmuhyvältä ostopaikalta. Omat ostot jäikin helmi-maaliskuuhun, mutta koska salkkuni ei ole mikään miljoonasalkku en harrasta “osto-ohjelmia” vaan positiot kasataan yhdellä tai muutamilla kaupoilla hieman ajallisesti hajauttaen tilanteesta riippuen. Täten kyytiin ehti hyvin, vaikka hieman aroiksi avaukset jäivät kuten niiden pienestä painosta näkee.

En ole sijoittanut kuin vasta kohta 11 vuotta, mutta olen pannut merkille, että vaikka “tylsät” jaksot voivat kestää pitkäänkin, kyllä niitä uusia ostopaikkoja tuppaa ilmenemään. Pörssissä ei mikään pysy vakaana, vaan aina mennään lopulta överiksi suuntaan ja toiseen. Jäädään siis odottamaan ja valmistautumaan.

Tätä olen kanssa miettinyt, että vaikka äkkiseltään tuntuisi että tällainen rajoite on pelkästään haitta, eli et voi reagoida kun haluat, voi tämä silti olla oikeasti positiivinen asia koska se kannustaa nimenomaan ostamaan laatua ja vähemmän tupakantumppeja. Paskafirmojen kanssa kun riski, että osakkeet jäävät käteen kun tulee tiedotteita ja negareita ja kurssi dyykkaa kaksinumeroisia lukuja on tyypillisesti aika reilusti isompi kuin laatufirmoilla, jotka porskuttavat eteenpäin välittämättä pandemioista tai muusta tuon taivaallista.

Tämä on kyllä sellainen asia missä pitäisi parantaa. Jos miettii viimeistä paria vuotta niin aika lailla jokaiselle esimerkiksi puolivuotispätkälle osuu kohtalaisen tunnistettavia ostopaikkoja. Vaikka säästää kk-palkasta ja hinku laittaa rahat töihin heti palkasta on aika suuri todennäköisesti parempiin tuloksiin pääsisi odottelemalla kärsivällisesti parempia paikkoja.

Itse olen poiminut tuon tyyppisen helmen kaksi kertaa. Tieten tahtoen ja tarkoituksella pidin niitä salkussa hyvin pitkään. Ihmisellä kun tuppaa olemaan taipumuksena muistaa onnistumiset ja unohtaa pieleen menneet jutut. Kun tuollainen yli 80 prossaa tippunut näkyy salkussa, niin se on hyvä muistutus kuolevaisuudesta ja auttaa muistamaan huolellisen pähkäilyn merkityksen.

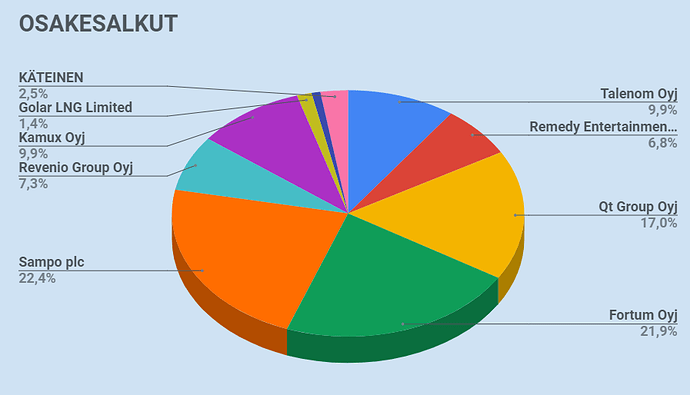

Pieni salkkupäivitys, edellisestä ehkäpä kuukausi:

- Fortumista kevensin 1/3, koska oli niin kovassa ylipainossa

- Kamuxin kyytiin eilen

Lyhyet kommentit:

- Talenom, Remedy Qt… salkun teknonurkkauksella ovat pitkän aikavälin tuloskasvuajurit kunnossa. Remedy olisi voinut olla isommallakin painolla, mutta onhan tuosta jo merkittäviä tuottoja aikaisemmin saatu.

- Fortumista tuskin tulee isoa arvonnousua ainakaan heti, mutta mielenkiinnolla odotan Uniperin kanssa tehtyä uutta strategiaa.

- Sammosta saatiin eilen kuulla mielenkiintoinen ehdotus OP:n Antti Saarelta… yritysjärjestelyissä piilee merkittävää potentiaalia.

- Revenio, parempi olla mukana myöhään kun ei milloinkaan. Koronakriisi saattoi tehdä hyvää pitkällä tähtäimellä.

- Kamuxilla pitkän tähtäimen tuloskasvuajurit kunnossa. 7€+ ei ole paha hintataso tulla mukaan, jos kauppa käy jo lähes normaalisti.

- Golar (1,4%) ja Taaleri (0,8%) tuollaisia spekulatiivisia näkemyksenottoja…

Kyllähän se OMXH on lopulta pieni pörssi… samoja kestolappuja löytyy useimmilta tämän palstan porukoilta salkussa…

Tässä taitaa todellakin olla hyvin keskimääräinen Inderes-palstalaisen salkku, varsinainen arkkityyppi ![]()

Kieltämättä, täälläkin 4 suurinta omistusta samat ![]()

Nyt alkaa olla kasassa salkku jonka kanssa voi elää jonkin aikaa, toki seuraan tilannetta ja teen tarvittaessa muutoksia. Olen lisännyt rahaa salkkuun ja käytössä on myös maltillisesti velkavipua.

- CoreCivic 15,6 %

- Geo Group 13,8 %

- ViacomCBS 12,0 %

- Unum Group 11,4 %

- Alliance Resource Partners 9,0 %

- Fortum 7,2 %

- Polaris Infrastructure 6,8 %

- Tokmanni 6,1 %

- SpareBank 1 Nord-Norge 6,1 %

- Altria 4,5 %

Muut osakkeet 7,5 %

@Verneri_Pulkkinen @Aston_Livingstone ja muut. Näettekö isoakin potentiaalia Kamuxissa? Onko kasvuvaraa? Jos vhän saisi lukuja pöytään, kun kuitenkin tuntuu olevan niin suosittu osake😁

- Fortum 14,5% (tuotto +18,86%)

- Intrum AB 13,2% (tuotto +39,01%)

- NEL 10,7% (tuotto +58,43%)

- Cargotec 9,5% (tuotto +18,51%)

- Wärtsilä 8,2% (tuotto +18,54%)

- Capman 7,2% (tuotto -6,5%)

- Digia 4,7% (tuotto +25,37%)

- Rahastoja noin 20-25% salkusta ja muuta pientä sälää (tuotto noin +12-14%)

- Käteistä noin 15%

…Ja osingot kaikista…

Tuotto alle vuodessa noin 20%, koronasta huolimatta ja kaikki muut tällä hetkellä vihreellä paitsi Capman jotain miinuksella. Kassa oli hallussa kun rommaus tuli ja laitoin reilusti uutta käteistä peliin maaliskuun pohjilta. Aloitin sijoittamisen vasta viime heinäkuussa eli ei se huonosti mennyt ensimmäinen vuosi ![]() .

.

Tuota kannattaa kysyä Kamux-ketjussa! Siellä käydään keskustelua tuosta aiheesta joka päivä. Onhan siinä pidemmälle katsottaessa ihan mielenkiintoinen Euroopan autokaupan Walmart käsillä…