Norse Atlantic Airways AS (NORSE) on norjalaisen koronakriisiin kaatuneen Norwegian Long Haulin

raunioille perustettu transatlantinen lentoyhtiö:

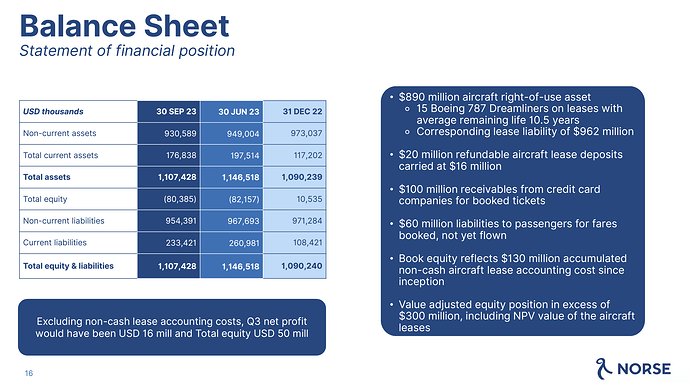

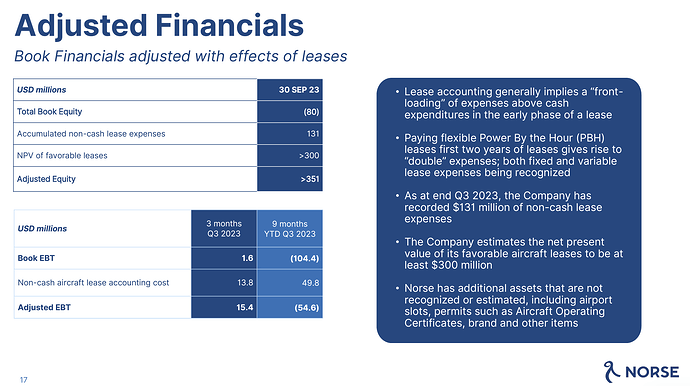

Norse on norjalainen halpalentoyhtiö, joka lentää matkustajia ja rahtia (esim. lohta) Atlantin valtameren ylitse. Yhtiö solmi koronapandemian keskellä vuonna 2021 historiallisen hyvät pitkäaikaiset leasingsopimukset 15 kappaleesta Boeing 787 Dreamlinerista käyttöönsä. Leasingsopimuksissa ei ole inflaatio- tai hintakorotuslauseketta, joten Norse pääsee hyötymään globaalisti inflaatiosta täysimääräisesti.

Yhtiön oman arvion mukaan näiden leasingsopimusten käypä arvo ylittää 300 MUSD, mikä on valtava summa rahaa suhteessa yhtiön nykyiseen markkina-arvoon (150 MUSD).

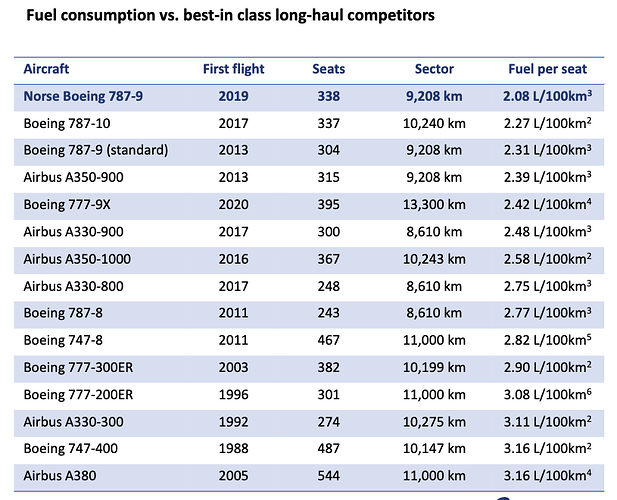

Norsen kustannuskilpailukyvyn ylivoimaa lisää vielä se, että leijonanosa leasatuista koneista on Boeing 787-9 -versiosta, mikä on täysin ylivoimainen pitkien lentomatkojen polttoaineenkulutuksessa:

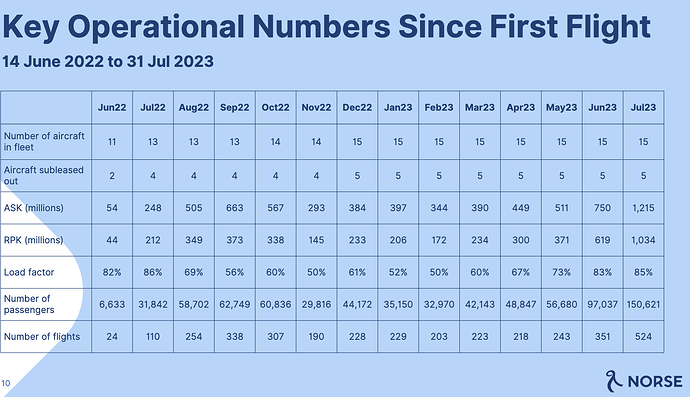

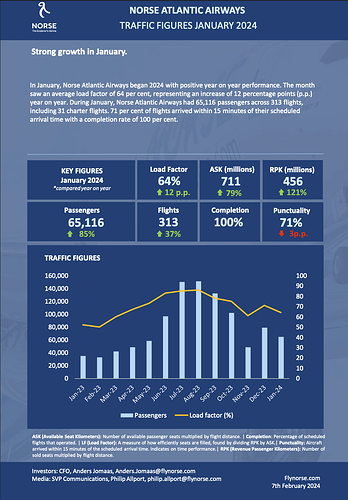

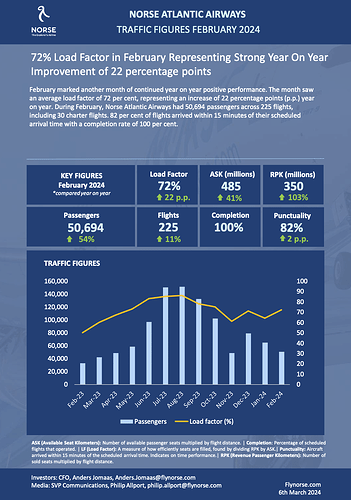

Näistä lähtökohdista lentobisneksen ylösajo on sujunut erinomaisesti, erityisesti kun ottaa huomioon sen, että miten vaikeaa lentokoneoperaattorin perustaminen on pelkästään jo regulaation vuoksi. Bisneksen ylösajovaiheessa osa lentokoneista on alivuokrattuna eteenpäin ja omien käytössä olevien lentokoneiden määrä pyritään nostamaan 12 kappaleeseen vuonna 2024 ja 15 kappaleeseen vuonna 2025:

(ASK = Available Seat Kilometres, RPK = Revenue Passenger Kilometres. RPK/ASK = Load factor)

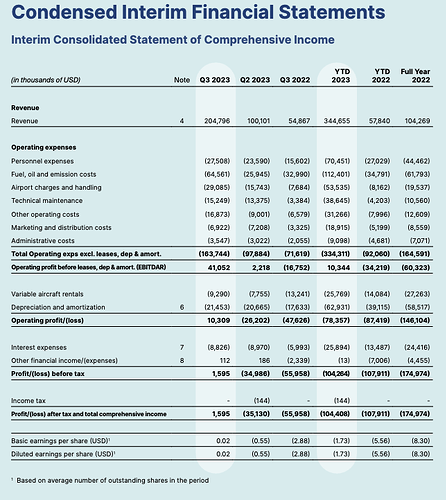

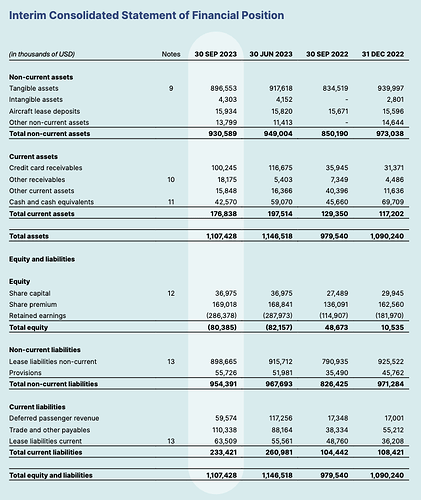

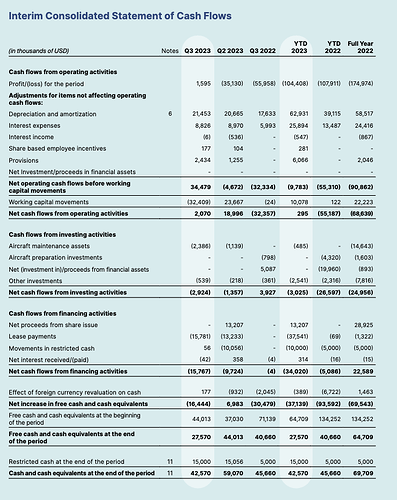

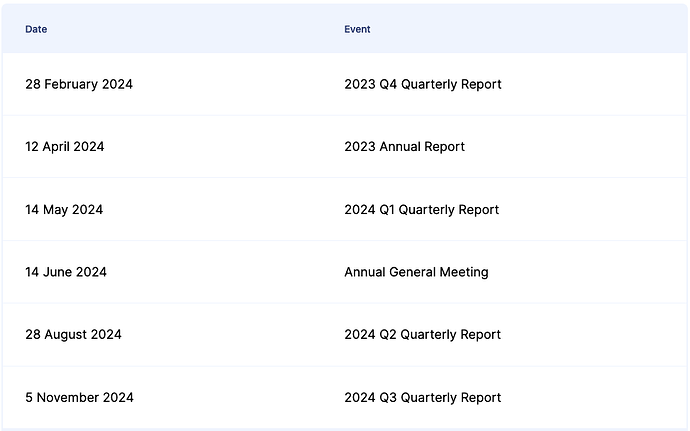

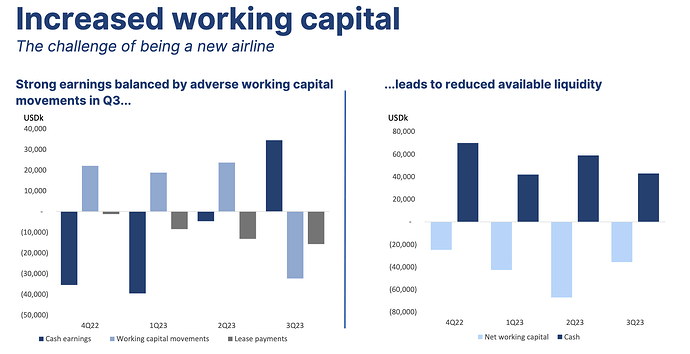

Vahvan kesämarkkina siivittämänä 23Q3 oli Norsen ensimmäinen voitollinen kvartaali ja vuodesta 2024 ennustetaan ensimmäistä voitollista vuotta. Pohjoisen transatlantinen lentomarkkina on kausiluonteinen ja kesän korkeiden matkustajamäärien vastapainoksi talvi on selviytymistaistelua, missä nollatulos on erinomainen saavutus. Tämä vaatii johdolta merkittävää taitoa lentokoneiden uudelleenreitityksessä etelään kohdistuviin lentoihin ja syö valtavasti käyttöpääomaa, koska koko vuosi pitää suunnitella talvikautta ajatellen.

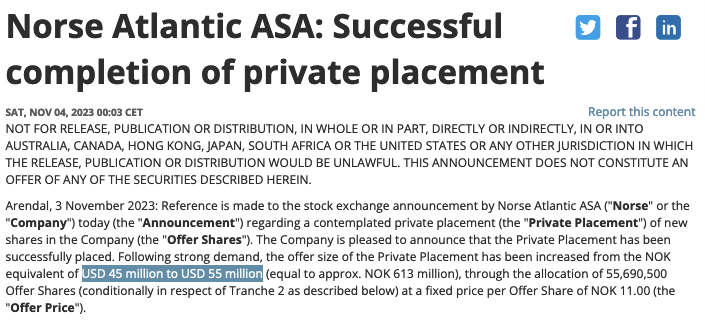

Rahoitusta on tähän mennessä hankittu jatkuvilla osakeanneilla, joista viimeisin on toteutettu tämän vuoden alussa. Mikäli yhtiö kehittyy suunnitellusti, niin lisäosakeanteja ei kuitenkaan välttämättä enää tarvita.

Uuden lentoyhtiön perustaminen ja ylösajaminen vaatii paljon osaamista toimitusjohtajalta. Hänen henkilökuvauksensa perusteella kyseessä on juuri oikeanlainen tekijämies johtamaan yhtiötä tässä ratkaisevassa vaiheessa:

Bjørn Tore Larsen is the founder, CEO and main shareholder of Norse Atlantic Airways. Bjørn Tore has been passionate about aviation for as long as he can remember and holds several type approvals himself, including the Boeing 747.

Bjørn Tore has extensive experience in international shipping. Among other things, he co-founded and led OSM Maritime Group in 1989, a shipping company with more than 16,000 employees and head office in Norway, as well as ADS Maritime Holding, an Oslo-based company that is listed on the Euronext Growth Exchange. He is the main shareholder in OSM Flight Academy, which runs pilot training in the USA, Norway and Sweden. In addition, he is also the main shareholder in OSM Airtech, which offers maintenance services for aircraft in Norway and Sweden.

Bjørn Tore is a self-taught entrepreneur who spent a year at sea as a 16-year-old. When he returned to Norway to start high school, he decided to follow his dream of becoming a businessman. Already at the age of 18, he took over a travel agency near his current hometown, Arendal. Three years later, he founded OSM Maritime, which is now among the largest ship management companies in the world.

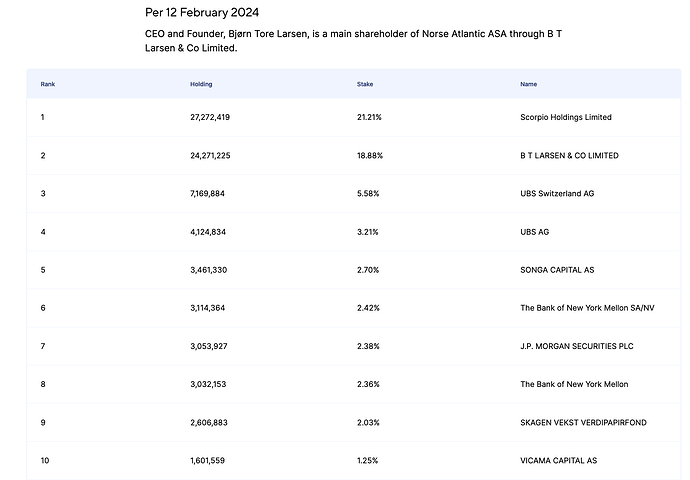

Toimitusjohtajaperustaja omistaa Norsesta vajaa 20%. Hieman yllättäen suurimmaksi omistajaksi on antien myötä muodostunut Scorpio Holdings, joka on tutumpi muualta Scorpio Tankersin (STNG) suuromistajana. Näiden tekemä finanssisijoitus on saatu Norsen toimitusjohtajan vahvojen merenkulkualan kontaktien ansiosta.

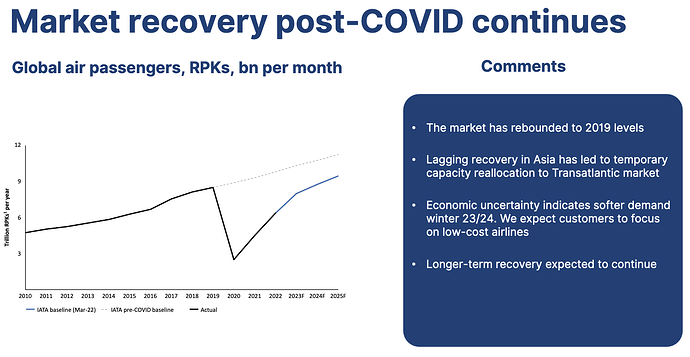

Lentokoneiden operointi on vahvasti sidoksissa maailmantalouden kehitykseen. Koronapandemia aiheutti syvän railon lentomatkustamiseen, josta olemme hitaasti toipumassa pandemiaa edeltäville tasoille ja niiden yli. Tällä hetkellä tilanne näyttää lupaavalta lentomatkustamisen osalta, mutta tilanne voi tietysti muuttua, mikäli maailmantalous ottaa syystä tai toisesta iskuja.

Norsessa on käynnissä erikoistilanne. Yhtiön arvokkaat leasingsopimukset ja globaali tarve lentoyhtiöille saada lisää 787 Dreamlinereita käyttöön on johtanut siihen, että ainakin kaksi lentoyhtiötä on lähestynyt Norsea strategisen yhteistyön aloittamiseksi, joka saattaa sisältää omistusosuuden ottamisen yhtiöstä tai jopa Norsen ostamisen kokonaan pois pörssistä. Marraskuussa 2023 Norse nimitti investointipankkiiri Seabury Securitiesien selvittämään, että mitä tässä tilanteessa kannattaa tehdä.

Tammikuussa 2024 selvitys saatiin valmiiksi ja Norse onkin siirtynyt neuvottelemaan strategisten aloitteiden toteuttamisesta. On siis hyvinkin todennäköistä, että Norsen tarina täysin itsenäisenä lentoyhtiönä päättyy lähikuukausina ja koska kilpakosijoita on useampia, niin oletettavasti tämä pian tehtävä sopimus on osakkeenomistajille arvoa luova.

https://corporate.flynorse.com/en-gb/investor-relations/report-presentations/