Orionin kurssi sen kuin porskuttaa näinä vaikeina aikoina. Ollut salkussa jo pitkäään, ja vähän jo ehdin myydäkin pois, että sai rahoitettua muita ostoja. Hiukan epäilyttää tuo hinnan pysyvyys kun maailma asettuu aloilleen? Itse en ainakaan ostaisi nykyhinnoilla, kun osinkokaan ei mikään huikea ole. Toki kyseessä on sangen takuuvarma tuote.

Miettinyt itse ihan samaa, vaikka taitaa olla ainakin Inderesiltä ostosuositus päällä. Myin pois kun tarvitsin puskurikäteistä, ja nyt harmittaa koska puskuri koskematon ja kurssi +6 euroa vrt. myyntihetkeen.

Liekö tässä psykologiaa lääkeyhtiön jotenkin hyötyvän vallitsevasta tilanteesta, vai tarjoaako Orion defensiivisyydellään turvasataman, eikä porukka myy, etenkin kun kurssi jatkaa eteenpäin. Mene ja tiedä.

E: Ostamaan minäkään en lähtisi.

Inderes on pitkään ollut myyntikannalla, mutta sitä ei varmasti kukaan osaa sanoa, että kuinka korkealle tuo osake voi vielä nousta? Tuntuu vaan hassulta omistaa osake jota analyytikot ja ns. Muut viisaat vähän vieroksuvat ja jonka osinkotuotto varsinkin nykykurssilla on sangen maltillinen. Toisaalt kyseessä saattaa olla mainitsemasi psykologinen ilmiö… Mene ja tiedä ![]()

Oli jonkinmoinen osinkolappu 10 vuotta sitten.

Tuotto riippuu pitkälti siitä, millä hinnalla ostanut, koska holdaajalle ostohinta määrää loppupeleissä tuoton. Eli tilanne on erilainen eri sijoittajille. Sijoittamista voi tarkastella investointina eli yhtäältä ostohinta on investoinnin suuruus ja toisaalta kohteen generoimat vapaat kassavirrat ja niiden diskonttaamisessa käytetty korkotaso määrittävät tuoton / takaisinmaksuajan investoinnille. Sitten kohdetta ja siitä maksettavaa hintaa voi myös verrata vaihtoehtoisiin investointikohteisiin, joissa on samanlainen tuotto/riskiprofiili.

Se ath syntyi aikanaan jännän nousun päätteeksi.

Kiitos, kun jaksoit listat nuo seikat mitä en itse jaksanut puhelimella kirjoittaa.

Darolutamiini oli syy miksi hyppäsin mukaan reilu vuosi sitten kelkkaan, mutta olen pudottautunut pois kevään aikana. Seurannassa, ei täydellä fokuksella, ollaan mukana.

Esität hyviä pointteja Orionin kilpailukyvystä, mutta nyt voitaisiinkin miettiä miksi osakkeelle on annettu ostosuositusta, ja mitä riskejä Orioniin liittyy.

Mä ehkä näen nykyiseen kurssiin peilaten sellaisen psykologisen riskin myyntien alkamisesta, ja lumipalloefektistä. Naapuri möi, möisinkö itsekin (vielä kun voin).

Hyviä näkökulmia tullut esiin. Jos omistaisin Orionia, tuskin nyt möisin, mutta tällä hinnalla enkä vähän alemmallakaan osta. En osaa sitä täysin perustella milloin ostaisin tai miksi ylipäätään ostaisin. Järjellä ajateltuna hinta on korkea (p/e 37, p/b 9, osinko-% 3,2 Inderesistä), mutta ainakin tässä markkinatilanteessa sijoittajat silti maksavat sen aivan kuten Koneestakin.

En kovin paljon aseta toiveita siitä, että hydroksiklorokiinista tulisi koronalääke (toki se on vielä mahdollista), enkä myöskään usko, että astmalääkkeiden kulutus niin älyttömästi nousisi, puhumattakaan kipu- ja kuumelääkkeiden kysynnästä joka oli väliaikainen.

Täysin en tunne Orionin tutkimusta ja tuotekehitystä, mitä sieltä mahdollisesti olisi tulossa ja milloin. Työssäni olen tekemisissä lääkkeiden kanssa ja näppituntumalta sanoisin, että kovin usein uutta ei tule, mutta Orionilla on kyllä paljon lääkkeitä pelkästään sairaalakäyttöön ja se osa on minulle tuntemattomampi.

Psykologisesti minulle ja varmasti monelle muullekin suomalaiselle Orion tuntuu turvalliselta ja hyvältä sijoituskohteelta. “Suomalainen lääkeyhtiö”, voiko parempaa olla? Aina se jotenkin selviää, vaikka välillä olisi vaikeampaakin? Siksi kai itsekin tätä seurailen, vaikka tuntuu että ulkomaisista lääkeyhtiöistä löytyisi kannattavampiakin kohteita. Kaikki riippuu sijoitushorisontista ja omista vaatimuksista sijoitukselleen, itse ne päätökset on tehtävä ja jos sen perustelee psykologialla ja on siihen tyytyväinen, niin miksipä ei? Ei tämä huono sijoituskohde ole, mutta parempiakin vissiin on.

Ja tämä kaikki varsin keltanokan mietteinä. ![]()

Peer group vertailuna

Merck liiketulos 12,24 miljardia USD ja markkina-arvo

205,6 miljardia USD eli suhdeluku 16,8

ROE 37%

Osinkotuotto 3%

Osingonjakosuhde tuloksesta 59,32%

Pfizer liiketulos 12,24 miljardia USD ja markkina-arvo

207,4 miljardia USD eli suhdeluku 14,9

ROE 25,6%

Osinkotuotto 4,14%

Osingonjakosuhde tuloksesta 50,17%

Orionilla on yksi ongelma: epärealistinen arvostus. Oxiklorinin apteekkihinta on about 0.3€/tabletti, patentti on jo kauan sitten rauennut ja mahdollinen käyttö koronapotilailla tulee olemaan kuurimainen. Henkilökohtaisesti tykkään jos lääkefirman tuotteen kysyntä on jatkuva, esim. Novon insuliinit ja muut diabeteslääkkeet. Lääketeollisuuden voittajien veikkaaminen on mahdotonta puuhaa, joten olen itse ostanut vain pharma-rahastojen kautta ![]()

Eipä tuo huonolta näytä tuo Orionin meno. Nyt jo vähän kaduttaa, että osa tuli myytyä pois ![]()

@Petri_Kajaani ei taida uskoa, että markkinat arvostavat näinä aikoina suhdannevarmaa toimialaa tavallistakin enemmän. Kun korkomarkkinat ovat samat kaikille (eivät hinnoittele kummoista korkoa vuosikymmeniin), Orionille voi sallia selvästi aikaisempaa korkeamman P/E-luvun ja todella selvästi korkeamman kuin syklisillä toimialoilla. Itse en myy 4 alkavalla hinnalla.

Markkinat tottakai arvostavat kriisiaikoina suhdannevakaita toimialoja ja arvostus voi karata korkeallekin korkotason ollessa matalalla, mitä ollaan nähty Helsingin pörssissä juuri mm. Elisassa ja Orionissa. Kaikilla varallisuuserillä on kuitenkin myös vaihtoehtoiskustannus, mitä ei pidä myöskään unohtaa.

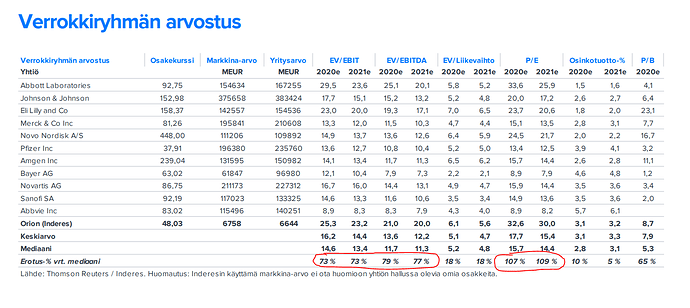

Mutta vastaisitko minulle yhteen kysymykseen, mihin en itse ole keksinyt vielä vastausta: Jos haluat suhdannevakaalta toimialalta (esim. juuri nyt lääkeyhtiöt) poimia jonkun osakkeen, niin miksi se olisi juuri Orion, eikä joku muista verrokkiryhmän yhtiöistä? Orion on oikeastaan kaikilla tulospohjaisilla arvostuskertoimilla noin 2x kalliimpi kuin kansainvälisistä lääkeyhtiöistä koostuva verrokkiryhmä ja osinkotuottokin on samalla tasolla. Miksi sijoittaa juuri Orioniin, kun halvempia/isompia/vakaampia/kannattavampia vaihtoehtoja on tarjolla? Puhumattakaan vielä sitten kaikilta muilta toimialoilta löytyvistä vaihtoehdoista ja yleisestä pörssin hinnoittelusta.

Hyvä kysymys, johon en osaa vastata. Itse ajattelen niin, että Orionilla on pitkä ja kunniakas historia ja se on osoittanut pystyvänsä “ihmeisiin” aikaisemminkin kun sen tulevaisuuden potentiaalia on epäilty. Lisäksi Orionin tutkimustyö on kustannustehokasta ja esim. eturauhassyöpä lisääntyy kovaa vauhtia. Osakekurssi on tarina.

P/B ja EV/EBITDA sisältävät paljon yhtiön omaa harkinnanvaraisuutta. P/E-luku on hyvä verrokkiryhmiä vertailtaessa, mutta aikasarjassa huono, koska ei ota huomioon korkotasoa. Aikasarjassa pitäisi verrata excess returnia eli tulostuottoa yli valtionkoron, esim. 3kk ja 10v keskiarvo jota itse käytän.

Touché @Petri_Kajaani.

Yksi attribuutti unohtui kuitenkin vertailusta. Ehkä kaikista tärkein vielä… Eli kasvunäkymät?

Muut voivat olla halvempia, isompia, vakaampia ja kannattavampia, mutta miltä tulevaisuus ja kannattava kasvu näyttää sinun mielestäsi?

Positiivisia ajureita Orionin EPS-kasvulle luulisi tulevan hengityslääkeportfoliosta varsinkin, jos Korona-pandemian seurauksena hengitystievauriot ja oireet yleistyvät. Darolutamidista syntyy varmahko tulovirta lähitulevaisuuteen.

Ja entäpä uudet putkessa olevat lääkeaihiot? Levosimendaani ALS:iin on jo faasi III:ssa menossa.

Tämmöisiä ajatuksia näin vielä lisähaastona. Ymmärrän kyllä hyvin näkökulmasi yhtiön arvostuksesta. Toisaalta on hienoa, että yhtiötä arvostetaan näin paljon. Pienentää riskiä sille, että maamme ainoa varteenotettavan kokoinen ja hyvin työllistävä lääkeyhtiö ostetaan pois pörssistä. Orionhan voisi nyt myös harkita M&A-toimintoja kerta osakekurssi on aika korkealla.

Mutta onko Orion ainoa verrokkiryhmään kuuluva yhtiö, jolla on uusia lääkkeita tulossa tuotekehitysputkessa ja hyvät tuloskasvunäkymät? Arvostuskertoimet ovat eteenpäin katsovia kaikissa verrokkiryhmän yhtiöissä ja ne ottavat huomioon myös jokaisen yhtiön tuloskasvunäkymät konsensusennusteista. Olisi kummallista, jos Orion olisi ainoa noista verrokkiryhmän yhtiöistä, jolla olisi tulossa uusia lääkkeitä ja joka hyötyisi koronaviruksesta niin, että ansaitsisi tuollaisen preemiohinnoittelun?

Meidän ennusteissamme Orion tulee kasvamaan keskimäärin 6-7 % vuodessa vuoteen 2025 asti eli selvästi lääkemarkkinoiden keskimääräistä kasvua nopeammin ja tekemään yhtiön tavoitetasolla olevaa liikevoittomarginaalia (EBIT 24-26 %). Vuonna 2025 liikevaihtoennusteemme on 1,5 miljardia (eli +43 % nykytasolta) ja liikevoittoenuste 394 MEUR (eli +57 % nykytasosta) ja EBIT-marginaali 26 %. Ennusteissamme on jo sisällä todella voimaakkaat tuloskasvuodotukset. Vuonna 2025 Orion tekisi ennusteillamme 2,2 euron EPS:iä ja siihenkin nähden P/E-kerroin on nykykurssiin (48€) nähden 22x eli todella korkea ja selvästi jopa tämän vuoden tulosennusteilla lasketun verrokkiryhmäennusteen yläpuolella. Orionin osakkeen hinnoittelu on siis ainakin 5-10 vuotta muita verrokkiyhtiöitä edellä.

Summa Summarum. meidän ennusteissa on jo sisällä todella merkittävät tuloskasvuodotukset liittyen Easyhaleriin, Nubeqaa ja ALS:ään ja silti 5 vuoden päästä mitatulla tuloksella (todella paljon korkeammalla tuloksella kuin nyt) Orion arvostetaan selvästi verrokkiryhmän nykyisen hinnoittelun ja pörssin yleisen tason yläpuolelle. Tätä en tajua.

Osaatteko selittää miksi näin on?

Eikö tässä aikasarja- ja/tai korkotason huomioivassa P/E-kertoimessa kaikkien yhtiöiden ja pörssin yleisen arvostustason pitäisi myös nousta sitten? Miksi Orionin P/E-kerroin on noussut sekä verrokkiyhtiöitä että pörssin yleistä arvostustasoa nopeammin viime vuosina ja on tällä hetkellä aivan omalla tasollaan verrattuna näihin? Matalan korkotasonhan pitäisi sitten tarttua myös muihin yhtiöihin ja nostaa myös niiden kertoimia.

Olet aivan oikeassa. En tiedä, miksi Orionin kertoimet ovat niin paljon paremmat kuin verrokeilla, mutta itse arvostan yhtiötä sen aikaisempien näyttöjen ansiosta aivan samoin kuin Elisaakin.

Lääkekehityksessä tulevaisuuden potentiaalissa pätee aika pljon myös optiohinnoittelu, kuten ns. yhden tuotteen yhtiöistä näkee. Orion operoi verraten pienellä tutkimusyksiköllä, jolla kuitenkin on saatu paljon tuloksia. Voisiko olla niin, että Orionilla on kokoonsa nähden enemmän lääkekehityspotentiaalia kuin suurilla ja siksi optiohinnoittelulla enemmän merkitystä?

Ping @Petri_Kajaani