Tärkeää pohdintaa. Koronan takia minäkin aloin alloikoida yhä enemmän rahaa osakkeisiin tänä vuonna. Kotona on ollut aikaa seurata kehitystä. Samalla tiedostan, että asuntolainojakin pitäisi lyhentää yms, ja olen koko ajan kuvitellut myyväni osakkeeni pois, kunhan korona alkaa väistyä. Nyt kyllä veroseuraamukset ovat nekin alkaneet mietityttää, ja saatan niiden takia jättää vielä parhaiten menestyneet osakkeeni.

En ole liikaa tutustunut koko TINA-aiheeseen, eikä se juurikaan ohjaa sijoituspäätöksiäni, mutta käsittääkseni se ajaa takaa esim. sitä että jos 10 vuotta sitten on saanut saksan 10v jvk:sta 3% tuottoa, niin ei ole ollut juurikaan järkeä osinkosijoittaa johonkin mikä maksaa alle 3% tuottoa, joten osakkeen korkeammasta riskistä johtuen osinkolapulta on vaadittu 4,5% osinkotuottoa (50% tai 1,5%-yksikköä enemmän kuin korko).

Jos yrityksen osinko on ollut 4,5euroa, niin se on ollut 100 euron lappu. Nyt jos saksan korkolaskisi vaikka 0,5%:iin (oikeasti -0,5%) niin samoilla "riski"kertoimilla hyväksyisi 0,75% tai 2% osinkotuoton. Eli tuo ennen 100e lappu 4,5 osinkolla olisikin nyt 225e tai 600e arvoinen.

Nyt kun vaikka Elisasta saa enään 2% osinkoa vanhan 4,5% sijaan, niin nopeasti kasvava Neste 3% osingollaan vaikuttaa paljon paremmalta, joten ehkä siitä voisi maksaa niin paljon että se tarjoaisi 1,5% osinkotuottoa (eli kurssi tuplaantuu). Jos nopeasti kasvavasta nesteestä maksetaan PE40, niin voihan reveniosta maksaa vaikka PE 100, kun kasvaa kuitenkin niin paljon enemmän ja nopeammin.

Ja näin kaikkien kertoimet venyy, kunnes korot taas nousee. Ja nyt sijoittajien pääosin rahavirta on koroista osinkoihin ja sieltä kasvuun. Vaikka varmasti nuo lomamatka rahat yms. voi helpostikin heiluttaa näitä pienempiä firmoja isostikin.

Minkäslaisella allokaatiolla muut pörssin suuntaa arvailevat makrosijoittajasankarit täällä menee tällä hetkellä? Onko suurin osa joko all in osakkeissa ja reflaatiossa, vai käteisenä deflaatioleirissä?

Oma arvaus todennäköisimmästä suunnasta on sellainen, että markkina on nyt aliarvioinut lähiaikojen taloushaasteet/yliarvioinut keskuspankkien toimet ja näemme deflaatioshokin, joka saa kurssit vielä 12kk sisällä reilusti alaspäin. Varmaksi tuota ei kuitenkaan voi tietää, joten oma allokaatio on nyt 60% reflaation puolesta (Osakkeita, jotka hyötyy inflaatiosta ja kasvusta) ja 40% deflaation puolesta (Käteistä 0,8% säästötilillä, bondeja ja osakkeita, jotka hyötyy muun markkinan alakulosta). Maaliskuussa ja syyskuussa allokaatio kävi n. 80/20 tasolla, eli muutan kohtalaisen nopeasti tuota tilanteen mukaan.

Mulla myös nyt 60% osakkeissa ja 40% käteisessä. Viimeksi lokakuun lopussa oli all in. Aloittelija olen. (Edit: harjoittelen nyt myös shorttausta viputuotteilla. Vähän tappiota tullut noista.)

65% osakkeissa ja 35% käteisessä

- 0%

- 20%

- 40%

- 60%

- 80%

- 100%

- 120%+

0 voters

Aloitin osakkeisiin sijoittamisen loppuvuodesta 2008. Ei huono ajoitus, vaikka parina ensimmäisenä vuotena tietysti tein paljon aloittelijoille tyypillisiä virheitä. Ja vielä myöhemminkin! Nyt on kuitenkin jo kymmenkunta vähintään melko hyvää/hyvää sijoitusvuotta takana. Täytyy osata olla tyytyväinen.

Viime kevään jälkeen skeptisyyteni juhlien jatkumisen suhteen on kasvanut kuukausi kuukaudelta. Musiikki kyllä soi vielä, mutta jotenkin mukaansatempaamattomasti. Siinä on jotain pelottavaa. Olen (edelleen) varovainen.

Itsellä on noin 40% salkusta käteisenä. Tarkoitus olisi muutenkin “puhdistaa” salkku eli todennäköisesti tulee myytyä kaikki pois ellei nyt ensviikolla tule jotain mustaa maanantaita.

Aika härkäistä porukkaahan täällä, tällä hetkellä 80% vastaajista on 80% tai suuremmalla osakepainolla liikkeellä. Mielenkiinnolla odotan kyllä maanantaita, uutisointi on viikossa muuttunut koronan yleistilanteesta USA:ssa ja Euroopassa selvästi synkemmäksi. Saa nähdä miten vaikuttaa.

Buffett ei taida hermoilla jokaista pörssiviikon avausta… älkää tekään. Ostakaa laatua kohtuuhintaan, vähintään 2-3v tähtäimellä. Aika on hyvien liiketoimien ystävä. Ei tällä päiväkohinalla ole mitään merkitystä, kuin että ostetaan lisää dipeistä.

https://twitter.com/valuestockgeek/status/1330496252534919168?s=21

Mielenkiintoista myös, että täälläkin odotetaan päivittäisin koronatilanteen jotenkin vaikuttavat pörsseihin. Sitähän se ei ole enää tehnyt useaan kuukauteen, vaan pörssiä ajaa eteenpäin aivan muut asiat. Kurssit ovat nousseet tasaisesti läpi tämän toisen aallon, joka ei tarjoa enää mitään uutta. Isot pörssiyhtiöt tekevät tulosta lähes entiseen malliin ja kaikki tietävät nyt, että rokote tulee ensi vuonna.

Sanon samaa, että katsokaa edes vähän pidemmälle kuin ensi viikkoon. Ensi vuodelle on vaikea nähdä muuta kuin nousevia kursseja rokotteen, talouden palautumisen, keskuspankkien tuen ja nollakorkojen takia.

Olenko aikoa joka uskoo oikeaan lamaan? Ei auta vaikka yritykset tekisivät vielä tänä vuonna hyvää tulosta, jos raha lakkaa kiertämästä ensi vuonna.

Kyllä mä mieluusti pidän käteisposition kohtalaisena, voi tulla vielä monta yllätystä ensi vuonnakin (laajassa käytössä rokotteen ongelmat, laajat lockdownit, massiivityöttömyys tms.) Voi olla tulemattakin, kuka näitä pörssejä nyt osaa oikein ennustaa…

Mitä tarkoitat tuolla, että raha lakkaa kiertämästä ensi vuonna?

Ihan taantumaa tarkoitin.

Yhtälailla voisi kysyä kuka uskaltaa olla poissa pörssistä keskuspankkien likivditeettiruiskeen sekä mahdollisesti toimivan rokotteen laukaiseman “oikean talouden” helpotusrallin edessä (en tiedä kuinka paljon osakkeet jo hinnoittelevat sitä). Mielestäni löytyy ainekset useamman vuoden nousukauteen, jossa osakkeiden kuplautumiseenkin on suurehko mahdollisuus.

Vastasin kyselyyn 100%, koska 95% ei ollut valittavissa. Osakepaino on seilannut vuosia 90-110% välissä riippuen hieman löytyykö hyviä kohteita. Tällä hetkellä käteistä on kertynyt Talenomin arvostustason takia, lisäkeventelyt sitten vasta ensi vuonna.

PS. Verneri repii maanantaina pelihousunsa kun hieno ketju on floodattu tukkoon🤫

LAMA on ollut poliittisesti epäkorrekti ja kielletty sana jo pitemmän aikaa. Vielä viime vuosituhannella lama määriteltiin kahdeksi negatiiviseksi Q:ksi eli puoli vuotta riitti laman julistamiseen. Kyllä lamassa ollaan ja syvällä lamassa ollaankin. Älkää kertoko kenellekään, ettette syyllistyisi laman ja epätoivon lietsontaan. Tai ainakin siirtäkää vastuu yhdelle Juurikille. ![]()

Olisiko kuvaavampi gallup, että paljonko on osakepainosi suhteessa normaaliin sijoitusasteeseesi? Esim. itselläni on nyt 80 %, mutta varmaan suurimman osan ajasta ollut yli 100 %. Monilla treidaamista harrastavilla taas ei varmaan ikinä ole yli 50 %:in.

The biggest question, however, is whether now that the resistance trendline has been broken, does Wilson think it’s time to take profit or go even longer. The answer is two-fold.

As Wilson writes in Morgan Stanley’s latest “Sunday Start” note, his target over the next 12 months is another 10% upside in the S&P, “as earnings continue to surprise on the upside, thanks to better top-line growth next year combined with extraordinary operating leverage – a typical feature of the first year coming out of a recession.”

However, at the same time, he also cautions that in the near term he sees the risk of yet another drawdown in stocks, which would be the third 10% correction since September. This will be catalyzed by the market’s realization of the “bad news” that “the vaccine won’t be ready for mass distribution for another 3-4 months as case counts and deaths increase.” Still, once this small correction is in the rearview mirror, which perhaps may even trigger additional Fed easing during the Dec FOMC meeting when the Fed is expected to extend the maturity of its TSY purchases, Wilson remains “a steadfast bull on a 12-month view in terms of both the earnings outlook and the market.”

…

This means that " the real opportunity next year for investors is likely to take place below the surface in smaller-cap stocks that have greater sensitivity to what is likely to be a very strong economic recovery. Along these same lines, financials, consumer services, materials, industrials and cyclical technology stocks should do best."

Bottom line, 10% upside to stocks from here, or roughly in line with expectations from Goldman and JPM, however the upside will take place not under the leadership of the mega tech names which benefited from plunging real rates, but on the back of cyclical names.

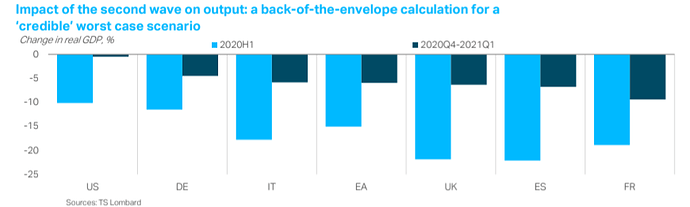

Huomenta ja mukavaa alkanutta viikkoa foorumille! Pörssien suunta oli aamulla Aasiassa nousukulmassa, ja USA:ssa lupailtiin ensimmäisiä rokotteita mm. terveydenhuollon henkilökunnalle jo joulukuun puolivälissä. Kirjoitin makrokommenttiin tänään siitä, että pohja loppuvuoden talousennusteille mureni parissa kuukaudessa koronan toisen aallon vuoksi ja mm. EKP joutuu heittämään Q4-ennusteensa romukoppaan. Toisesta aallosta ei kuitenkaan odoteta samanlaista kurimusta kuin ensimmäisestä. Alla olevasta kuvasta (lähde TS Lombard) näkyy hyvin, kuinka suuriksi vaikutukset arvioidaan eri talouksissa. Yleisesti negatiivinen vaikutus jää alle puoleen verrattuna ensimmäiseen vuosipuoliskoon. Euroopassa pahimpia kärsijöitä olisivat tämän mukaan Ranska ja Espanja. Mielestäni suurin epävarmuustekijä tässä on USA, jossa vaikutukset voivat olla tätä arviota suurempia, jos pandemiaa ei saada pian hallintaan ja tukipakettineuvottelut takkuilevat vielä ensi vuoteen.