Kaipa possa hakee takaa sitä, että jos pitkät korot jatkat nousuaan, niin osakkeilta katoaa tämä “TINA” ympäristö, kun korot ovatkin taas vaihtoehto. Ja vaikeahan se on tietää miten mikäkin tekijä vaikuttaa kun muuttujia on niin paljon, mutta aika sivuliikkeessä elokuusta mentiin vaaleihin/rokotteisiin asti.

Juu, tämä on ihan validi pointti. Tietenkin jos TINA-hinnoittelu katoaa, niin monien yhtiöiden kohdalla arvostustasot eivät ole kestävällä tasolla. En kuitenkaan missään nimessä näkisi, että tänä vuonna nuo korkojen muutokset olisivat olleet se isoin liikutteleva tekijä markkinoilla, vaikka tietysti niilläkin on ollut vaikutuksensa tässä kompleksisessa järjestelmässä ![]()

Market volatility is collapsing to levels not seen since Feb-ruary, the latest sign of opti-mism about a stock rally that lifted major indexes to fresh records this week.

The Dow’s phenomenal run this month underscores a broaden-ing of this year’s rally to include companies other than highfly-ing technology stocks, giving investors some confidence that the gains could continue. Beaten-down stocks, including airlines and cruise operators, jumped higher, while the Russell 2000 index of small companies is on track for its best month on record.

USA:ssa sijoittajien odotukset ja luottamus osakkeiden hintojen nousun jstkumiseen on lisääntynyt.

Hintojen heilunta on vähentynyt, Russell 2000 indeksi on noussut ennätysvauhtia ja lentoyhtiöiden, sekä muun muassa laivaristeilyfirmojen osakkeiden nousua pidetään merkkeinä osakerallin jatkumisesta 2021.

Meanwhile, there has been a flurry of bullish call options activity tied to the iShares Russell 2000 exchange-traded fund, which tracks shares of small companies. The Russell 2000 is up 21% this month, on track for its best month since its 1984 inception. Investors confident that the economy will continue to improve because of the vaccine have piled into the sector.

EU:n 750 miljardin sovittu elvytyspaketti ei ole vielä käytössä. Isoja rahavirtoja ajatellen mielenkiintoista nähdä mitä tapahtuu sitten kun tuo 750 miljardia alkaa vähitellen valua talouteen.

Nettiä selailemalla löydetty viisaus:

“Härkämarkkinat syntyvät pessimismistä, kasvavat skeptisyydestä, kypsyvät optimismista ja kuolevat euforiaan.” - Sir John Templeton

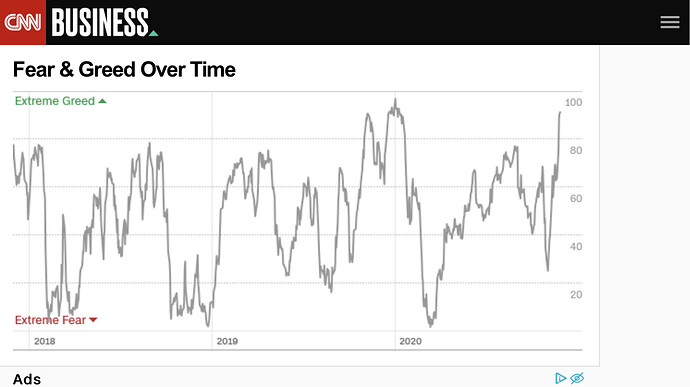

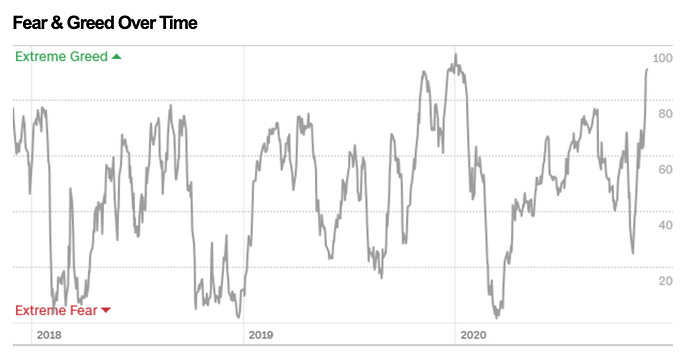

Olemme varmaan siirtyneet euforiaan, kun Fear/Greed Index on noussut Extreme Greed-tasolle (lähelle sataa). Kuinka kauan heilumme näissä lukemissa, kun keskuspankit touhuavat pelikentällä, rahaa tuntuu riittävän ja korot pysyvät pohjalukemissa, koronatilanne huononee ja rokotetta on tulossa jakeluun?

Pomppuista kyytiä on kyllä odotettavissa. Markkinat kuuntelevat herkällä korvalla joka rasahdusta.

Tuohan heiluu kokoajan laidasta laitaan. Se on tätä Mr. Marketin maanis-depressiivisyyttä. Nousulle on paljon ajureita isossa kuvassa mielestäni. Varmasti hetkellistä euforiaa ![]()

Noh itselle on suht sama mitä tämä mittari näyttää, kun haen herkullisis keissejä bottoms up -tarkastelulla yli näiden heilahtelujen.

Samaa mieltä, että nousuajureita on edelleen paljon. Susi tulee susi tulee on huudeltu jo jonkin aikaa ja isoa sutta ei ole vielä tullut. Koronaromahdus oli oma juttunsa.

Pienemmät romahukset kuuluvat pörssin siksak-liikkeeseen jo luonnostaan.

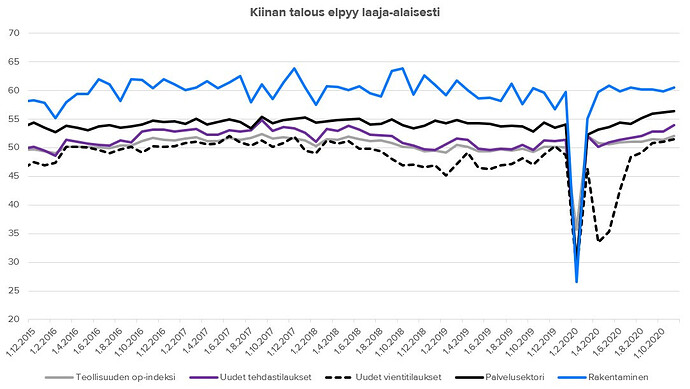

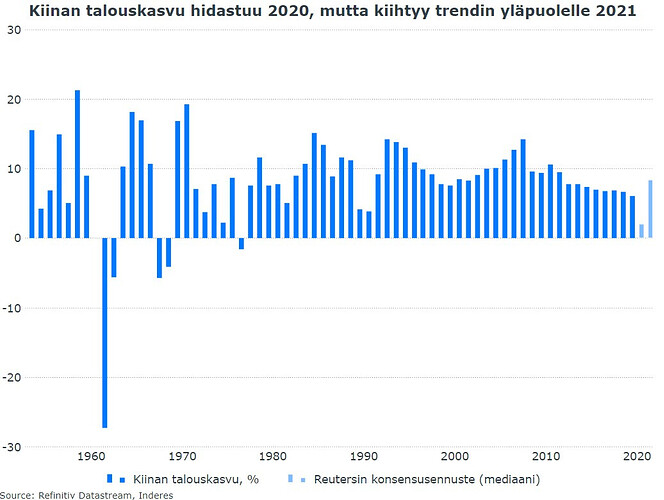

Hyvää huomenta ja alkanutta viikkoa! Kiinasta julkaistiin aamulla talouslukuja, jotka teroittivat osakemarkkinan härän sarvia. Maan ostopäälliköiden tunnelmat paranivat odotettua nopeammin marraskuussa ja kasvu on nyt laaja-alaista. Päivän makrokatsauksessa esitellään myös Goldman Sachsin arviot koronarokotteen jakelusta: USA:ssa puolet väestöstä voisi olla rokotettuna huhtikuussa ja EU:n alueella toukokuussa.

Hyvää alkavaa viikkoa minunkin puolesta ![]()

Muutama chartsi aamun videolta.

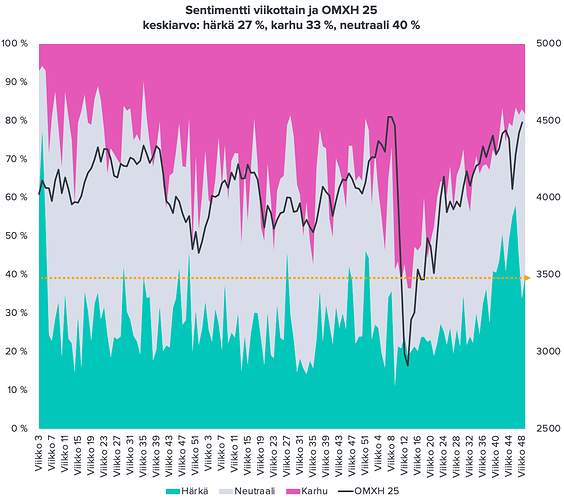

Sentimentti jatkaa kuumana niin kotimaassa kuin Yhdysvalloissakin.

Maailman pörssien yhteenlaskettu arvo on ylittämässä 100 biljoonan dollarin (100 000 miljardia) rajapyykin. Enää yhden Googlen verran lisää markkina-arvoa ja sitten mennään yli. Tottakai, mittari on hieman epätarkka ja suuntaa antava, mutta kyllä se kertoo omaa raakaa tarinaansa pörssien arvostuksesta. Globaalin BKT:n (n. 80 biljoonaa dollaria tänä vuonna) yli on menty nyt jo yli 20 %. Yleensä osakkeilla on ollut kestävästi kammeta tuon yli, mutta never say never.

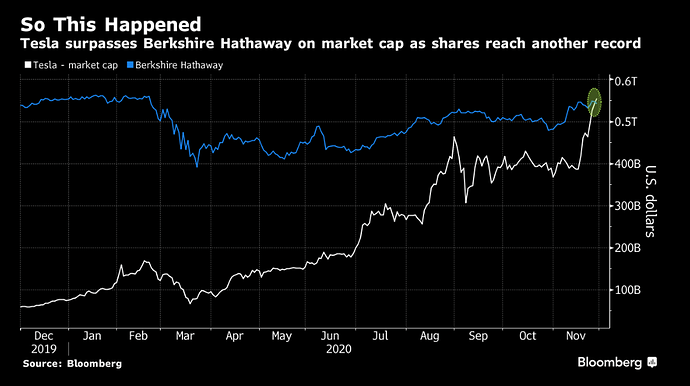

Eräs aikaa kuvaava kehitys on, että Teslan markkina-arvo ylitti Berkshire Hathawayn. Teslan viimeisen 12kk liikevaihto on n. 28 miljardia dollaria, kun Berkshire Hathaway vuolee vapaata kassavirtaa melkein tuon verran vuodessa. Parempi disruptoijana, kuin dinosauruksena? ![]()

Tuo on hyvin mielenkiintoinen huomio. Mikäli omistaisit noista jomman kumman, mikä olisi valintasi?

Omistan vähän Berkshireä, ja nykyhinnalla valitsisin sen myös. ![]()

Tesla on kyllä makea, visionäärinen yhtiö ja sillä on ollut tärkeä rooli patistamassa koko autoteollisuutta uudistumaan ja vihertymään. Voi olla että akku/softa-kulmalla alalle tuleva Tesla rikkoo alan erikoispiirteen, missä vain harvat autoyhtiöt pystyvät tekemään kestävästi tulosta ja sekin huonolla kannattavuudella. Apple rikkoi tuon kaavan älypuhelin bisneksessä, tekeekö Tesla samat? Markkina-arvo odottaa yhtiöltä aika paljon…

Teslasta on oma ketju täällä, menee vähän ohi tämän ketjun aiheen vaikka Teslaan monella tapaa kulminoituu tämän markkinan henki mielestäni.

Tässä valmiiksi pureskeltua optimismia: ![]()

Siegel uskoo pörssin uuteen ennätykseen

Whartonin rahoituksen professori Jeremy Siegel , joka on tunnettu yleensä optimistisista pörssinäkemyksistään, uskoo osakemarkkinoiden tämän hetken kasvun olevan kestävällä pohjalla. Hän näkee kolme syytä sille, että osakemarkkinat tulevat vuonna 2021 nousemaan jälleen uuteen ennätykseen.

Siegel kertoi CNBC:n haastattelussa perjantaina, että ensi vuodesta tulee ”oikein hyvä vuosi”. Siegel uskoo myös, että yritysten tulokset tulevat lyömään odotukset vuonna 2021.

Kolme professorin listaamaa syytä kurssinousulle ovat ennätyksellisen suuri likviditeetin määrä markkinoilla, koronarokotteiden odotettua parempi kehittyminen ja USA:n presidentinvaalien lopputulos.

”En tarkoita vain keskuspankki Fedin reservejä, vaan tarkoitan myös M1-rahan tarjontaa, mikä on noussut 44 prosenttia maaliskuun alusta. Me emme ole nähneet tällaista M1-rahan kasvua sitten toisen maailmansodan”, Siegel kertoo.

M1-raha tarkoittaa liikkeessä olevia seteleitä ja kolikoita sekä yön yli eli heti nostettavissa olevia pankkitalletuksia. M1-rahaa kutsutaan myös suppeaksi rahaksi.

Siegelin mukaan koronarokotteiden kehittämisen edistyminen tarjoaa sijoittajille mahdollisuuden sijoittaa likviditeettiä ja nostaa kulutusta ensi vuonna, kun koronarajoitukset poistuvat.

USA:n presidentinvaalien ja kongressivaalien lopputulos on Siegelin mielestä hyvä. Senaatti tulee luultavasti säilymään republikaanien vallassa. Se takaa sen, että tammikuussa virkakautensa aloittavan Joe Bidenin verojen korotusmahdollisuudet ovat rajalliset.

Kaikki nämä kolme tekijää ovat positiivisia voimia markkinoille, minkä vuoksi vuosi 2021 näyttää sijoittajien kannalta hyvältä, Siegel toteaa.

Koska korot ovat alhaalla, on osakemarkkinoille vaikea löytää vaihtoehtoja, Siegel uskoo.

Kohta Putin ilmoittaa SPUTNIK-rokotteen estävän vakavan tautimuodon 105%:sti

nuhakuume ratkaistaan rokotteella, mutta valtava velkavuori jää pysyväksi. jos Brexit on ei-WTO niin kyl kai tästä noustaan. euroopan kivijalkapankkeihin en kyl koske, italian velan ollessa 160% bkt:sta.

Jenkeissä odotetaan Fedin elvytystä, mutta eipä ole kaikki kirkossa kuulutettu! Tässä on käsitelty mm. Bidenin tulevien viranhaltijoiden oletettuja suhtautumisia elvytykseen ja bondiostoihin. Yksi analyysin ounailuista nostettu tähän:

“Everyone expects former Fed chair Janet Yellen to smooth relations with the Fed if she is confirmed as Treasury secretary, but she may not be in a hurry to restore the lending facilities, especially if the economy is growing and COVID-19 vaccines become available.”

Kun oli tesa-hypestä puhe, niin otinen kuvaava esimerkki on Zoom. Market cap 136Bn USD, eli yksi neljäsosa Berkshire.

Mitä Zoom myy, jotta valuaatio on perusteltu? Videokonferenssipalvelua, jolla on läjäpäin vaihtoehtoja, mm. tusina ilmaista. Differentoituvuus tuntuu marginaaliselta.

Ja vaikka palvelu toistaiseksi olisikin menestys, ei se ole mikään pitkäjänteinen kilpailuetu, koska softamaailmassa on helppo rakentaa uutta. Joku voisi argumentoida “standardi”-aseman olevan arvokas, mutta se on helppo murtaa asiakassegmentti kerrallaan: Pelaajat käyttävät discordia, ystävien kanssa whatsapp / facetime, yrityksissä käytetään Teams.

Minusta Zoom on ehkä Teslaakin röyhkeämpi esimerkki hypetyksestä ja markkinoiden katteettomasta toivosta, ja siten mielestäni kuvaa, että markkinat ovat ylikuumentuneet.

Yellenhän on aiemmin useaan otteeseen ilmaissut huolensa Yhdysvaltain velkaantumisesta, joten hän ei kieltämättä ole se höveliäin valtiovarainministeri maassa.

Elvytyksen skaalaaminen takaisin ei ole koskaan helppoa, ei valtion eikä keskuspankin osalta. Liian aikainen vyön kiristys syöksee talouden tuplataantumaan, liian myöhäinen voi roiskauttaa inflaation silmille. Esimerkiksi Obaman kautta voi kritisoida siitä, että julkisia vajeita lähdettiin kuromaan umpeen liian nopeasti. Tai Yellenin Fedin pääjohtajakaudesta voi kysyä, lähdettiinkö korkoja nostamaan liian aikaisin. Käsittääkseni kyllä Fedillä oli jonkinlainen kuumotus siitä, että jos se lähtee nostamaan korkoja myöhässä, niin se ei saa inflaatiota kiinni. ![]()

Sijoittajien kannalta kaikki tuntuu kiteytyvän rahapolitiikkaan: niin kauan kuin nykyinen regiimi nollakoroilla ja lisäruiskaisuilla jatkuu, lähes kaikki omaisuusluokat kelluvat rahan etsiessä epätoivoisesti tuottoa. Tässä mielessä talouden normalisoituminen 2021/22 → voi aiheuttaa sijoittajille murheita, jos inflaatio pääsee 2 %:iin, jolloin Fedin koronnostot tulevat pöydälle.

Voi myös olla, että jos pörssissä ja muualla nämä pirskeet jatkuvat niin Fed painaa hätäjarrua yrittäessään estää omaisuuskuplan syntymisen.

Zoomista voit olla oikeassa, perustelusi kuulostavat fiksuilta, mutta kertovatko muutamat hypeosakkeet koko markkinoiden ylikuumentumisesta, kun kuitenkin esimerkiksi perinteisiä autonvalmistajia ja pankkeja saa alle 10:n p/e:llä? It-puolen epäsuosioon joutuneita, mutta vahvan brändin IBM:ää ja Oraclea myös saa edullisesti. Jopa aurinkoenergiapuolelta löytyy kohtuullisilla arvostuskertoimilla osakkeita.

Mutta eikö tämä ollut tilanne myös IT-kuplassa? Ei Coca Cola tai Walmart olleet silloin kuplahinnoissa. Itse asiassa eikö IT-kuplan aikaankin käynyt niin, että kun korttitalo lähti kaatumaan, niin syntyi massiivinen sektorirotaatio. Eli ei käynyt, kuten 2009 finanssikriisissä, jolloin kaikki tuli alas. Mun ymmärtääkseni IT-kuplassa “tylsät arvo-osakkeet” lähtivät nousuun.

Mm ihan totta tuokin, jos olisi markkinalaajuista hypeä niin silloin näiden vanhanaikaisten dinosaurusten / epätrendikkäiden firmojen arvon pitäisi olla myös koholla. Paitsi jos niissä on jotain mätää ettei niiden uskota selviävän tässä “uudessa taloudessa” kestävästi.

Ehkä tämä olisi osittain sitten semmoista it-kupla -meininkiä, että uskotaan disruptiiviseen tulevaan, SaaSsiin joka mullistaa, sähköautoihin ja etäteknologiaan. Ja perinteiset “savupiipputeollisuus”-firmat junnaavat paikallaan.