Korko kertoo aika tarkkaan inflaatiosta eli kyse on sijoittajalle reaalisesti käteen jäävästä rahasta, minkä takia korkokorjaus tai paremmin inflaatiokorjaus tuotto-odotuksiin sekä historian tuottoihin verratessa kannattaa tehdä.

Varmasti ihan jokainen jäisi mielellään odottamaan seuraavaa alennusmyyntiä, mutta kun se ei välttämättä tule ensi maaliskuussa -50%, vaan vaikka maaliskuussa 2025, jolloin se -50% ei välttämättä vie nykytasoa alemmas ja pitäisi vielä osua pohjiin. Mä en ainakaan osunut keväällä, kun en uskaltanut alkaa kasvattamaan riskiä juuri oikeaan aikaan, aika harva muukaan siinä lopulta taisi onnistua. Tuskin siis osun pohjiin jatkossakaan. Rommarit on keskimäärin menettäneet paljon enemmän jäämällä odottamaan seuraavia alennusmyyntejä (ja missaamalla ne sitten kuitenkin) kuin mitä pää märkänä nousumarkkinassa osakkeita hamuavat menettäneet notkoissa.

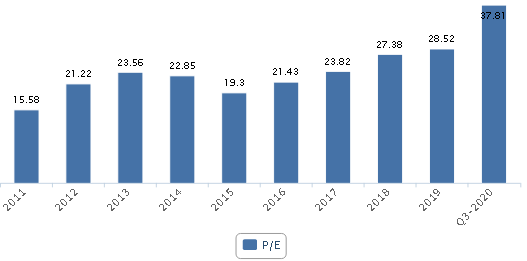

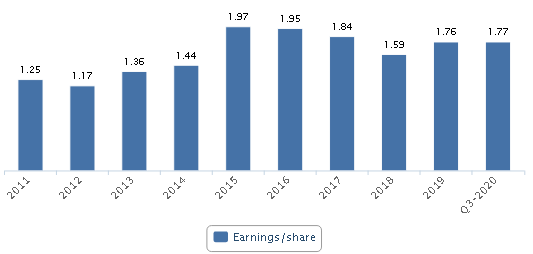

Osakkeen tuotto koostuu kolmesta tekijästä: arvostuskertoimen muutoksesta, tuloksen muutoksesta ja osingosta. Sinulla on aika optimistinen näkemys että pörssi olisi vuonna 2025 tuottanut hintaindeksillä mitattuna kaksinkertaisesti. Missä suhteessa arvostuskerroin ja tulos kasvaisivat? Arvostuskertoimet ovat tällä hetkellä aika lailla kipurajalla ja kansantalouden osaltakin puhutaan menetetystä vuosikymmenestä jo toistamiseen.

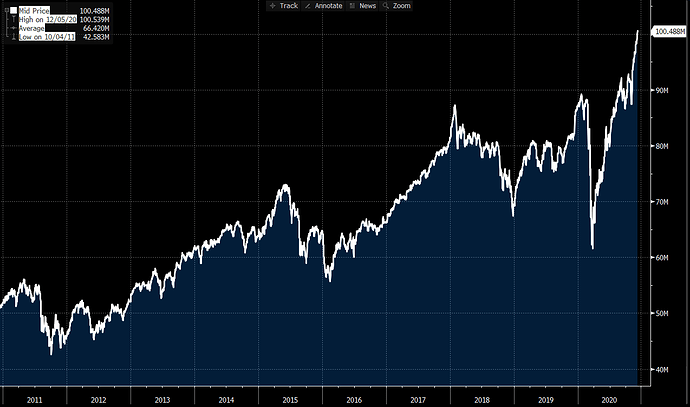

Esimerkiksi Kone on tuottanut loistavasti, mutta kyseessä on ollut arvostuskertoimien muutos eikä niinkään loistava tuloskasvu. Eli holdaamalla osaketta saa vain osakekohtaisesta tuloksesta hyödyn ja kasvaneen kertoimen ulosmittaus vaatii osakkeen myymisen (ja tuo samalla uudelleensijoitusongelman):

BREXIT. jos sopimukseen ei päästä niin alas tultaneen reippaasti. vaikea uskoa, että britit niin hulluja olisivat.

Se 2025 tuplaus oli tietenkin vain esimerkinomainen heitto, ideana osoittaa, että ei se seuraava romahdus välttämättä tarjoa ostonpaikkaa tänään markkinoilta jättäytyvälle. Samoin kuin se -50% oli heitto, yhtä hyvin voi olla, että seuraava -50%+ romahdus nähdään 2040-luvulla.

Edelliset viisi vuotta se kaksinkertaistuminen on ainakin jenkkimarkkinalla toteutunut, Nasdaqilla jopa reilusti yli ja Inderesin asiakkailta onnistunee helposti näiden voittaminen ;). Ja viisi vuotta sittenkin palstat ja mediat olivat puolillaan liian korkeita hintoja voivotelleita, jotka olleet siitä asti käteisessä odottamassa alennusmyyntejä.

En tosiaan yritä vannoa, että tästä lineaarinen nousu jatkuu, markkina on täynnä epävarmuuksia, mutta riskin mukana tulee tuotto pitkällä aikavälillä.

Indeksitasolla energia-alan yhtiöt on kaikkea muuta kuin kuplassa. Indeksit kyntää, maailman väkiluku kasvaa, varsinkin köyhissä maissa elintaso nousee ja länsimaissa asetetaan entistä tiukempia päästötavoitteita.

Nuo edellä mainitut ajaa tilanteeseen mikä edellyttää uudenlaisia tapoja tuottaa ja kuluttaa energiaa. Vanhoja teknisesti toimivia laitoksia ajetaan päästöjen takia alas samalla tavalla kun ikääntynyttä mutta toimivaa elektroniikkaa kannetaan hyötyksille. Joku nämä uudet laitteet kehittää, rakentelee ja omistaa.

Jos ajattelee niinpäin ettei näistä sähköauto/vety/tuuli/aurinko/biokaasu yms jutuista ole mihinkään niin silloin kannattaa kahmia kaksin käsin hiili, öljy yms yhtiöiden lappuja. Energiaa kun tulemme jatkossakin tarvitsemaan energiatehokkuuden paranemisesta (nämä energiatehokkaammatkin laitteet joku kehittää ja valmistaa) huolimatta.

Näissä uusiutuvan energia yhtiöissä yhtiötasolla pahoja yli- ja aliarvostuksia varmasti löytyy.

Jotta arviointi olisi vielä hankalampaa, alkaa fiksuimmat vanhat jättiläiset pesemään kasvojaan ja niiden kymmenet miljardit eurot antavat niille etulyöntiaseman taloudellisesti välttämättömässä vihertymisessä uusiin kilpailijoihin verrattuna.

Uudet pienet toimijat syödään pian ja maapallon kannalta niin pitää mennäkin, että juuri ne isot vihertyvät kovaa vauhtia.

Markkinoiden tunnelmaa seuratessa pitää sanoa, että Morgan Housel tiivistää ilahduttavalla selkokielisyydeellään kuplien yhden keskeisen teeman.

PS. Houselin uusin (ehkä jopa esikoisteos) on järisyttävän hyvää luettavaa. Vahva suositus!

Tässä on ehkä totuuden siemen myös foorumille joiltain osin. Kun joku seuraavan kerran hehkuttaa osaketta, joka on noussut liian paljon liian lyhyessä ajassa (=hot stonk), on aiheellista kysyä: ”Onko tämä oikeasti hyvä sijoitus vai onko oma sijoitushorisonttisi vain lyhentynyt liikaa😂?”

Hyvillä mielin kohti joulua ![]()

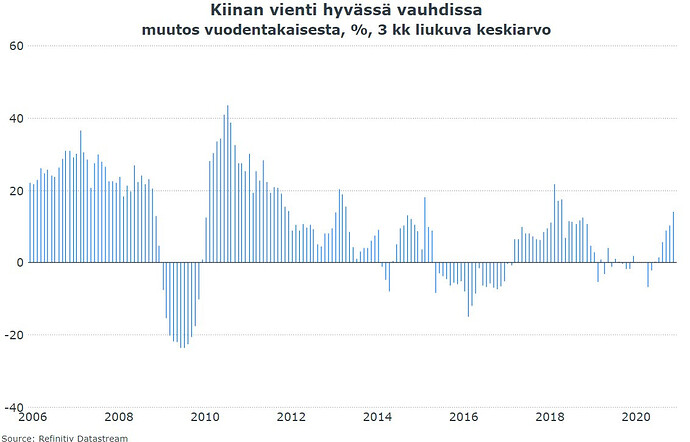

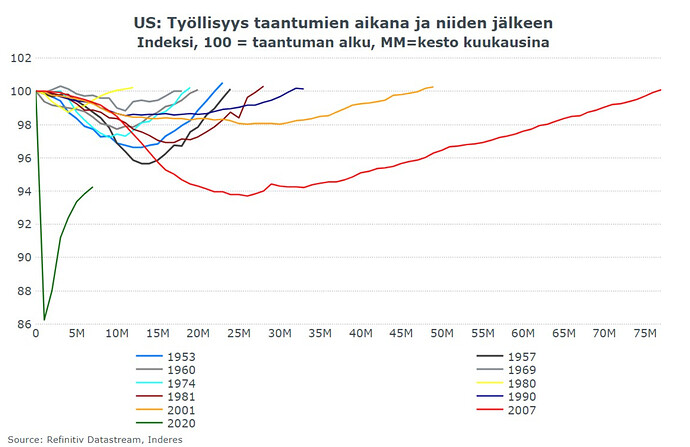

Huomenta ja mukavaa alkanutta viikkoa! Kiinassa julkaistiin aamulla väkivahvoja vientilukuja (+21,1 % vuodentakaisesta, ja siinä sivussa kauppataseen ylijäämä nousi uusiin ennätyksiin. Maa näyttää kääntäneen pandemian voitokseen, sillä etenkin virukselta suojautumiseen tarkoitettujen varusteiden (maskit, tervydenhuollon varusteet) sekä elektroniikka etätyötä helpottamaan ovat kasvattaneet vientiä. Makrokatsaukseen kirjoitin myös USA:n työllisyysluvuista, jotka käännettiin sijoittajien odotuksissa tietenkin elvytyspäätösten vauhdittajiksi.

Muutama chartsi aamun videolta.

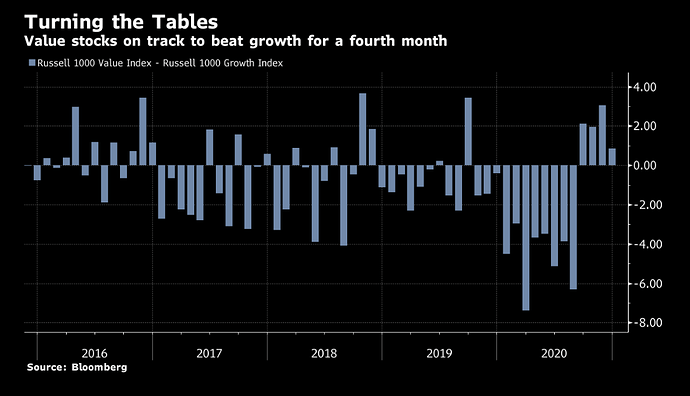

Arvo on yliperformoinut nyt neljä viikkoa. Kamalaa, mutta ymmärrettävää: odotukset talouden piristymisestä 2021 → näkyy pörssissä.

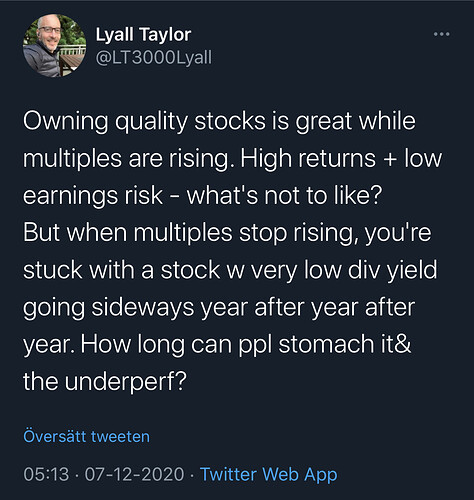

Tämä ei ole chartti vaan tviitti, mutta hyvä sellainen. Monet paasaavat nyt laatuyhtiöiden autuudesta. Kestääkö kantti siinä vaiheessa, kun arvostuskertoimet eivät enää nouse ja seuraa tylsä mörnintävaihe?

Pörssien markkina-arvo dollareissa: 100 000 miljardia meni nyt virallisesti rikki.

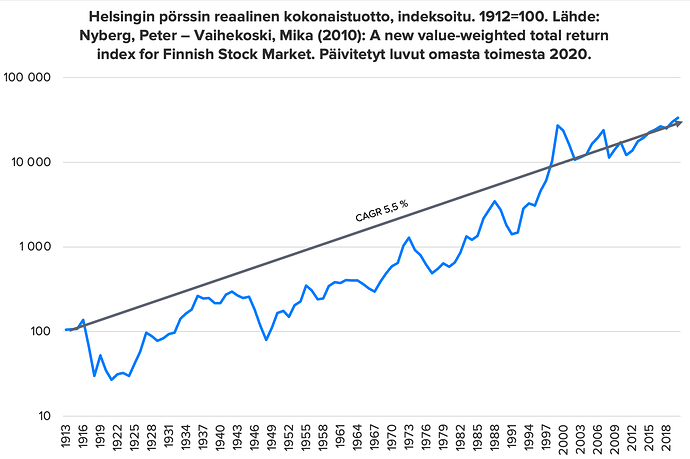

Laitoin tämän eilen historiaketjuun, mutta sopii tämä tännekin. Helsingin pörssi on pitkässä juoksussa tuottanut noin 5,5 % inflaation jälkeen, osingot mukaanlukien. Tämä antaa raakaa osviittaa sitä, mikä osakkeiden pitkän aikavälin tuotto voi olla. Talouskasvu tuskin tulee olemaan yhtä pirteää, kuin viime vuosisadalla…

Mariannen makrossa oli tämä kuvaaja työllisyydestä. Melko syvältä lähdetään kampeamaan (tarvitaan paljon tukipaketteja = positiivista osakkeille).

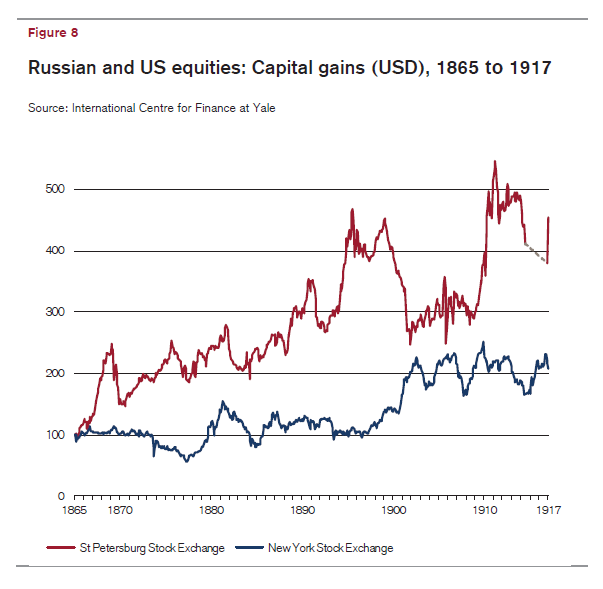

Kun kuuntelin videolla ja puhuit että pörssi on selvinnyt sisällissodat ja maailmansodat läpi ongelmitta niin eikö tässä ole hieman selviytymisharhaa? Paljonko olisi ollut osakkeiden vuosituotto punaisen Suomen, Neuvosto-Suomen tai valtionkonkurssin skenaarioissa? Voisi jopa väittää että Helsingin pörssin ei ole riskikorjattuna tuottanut enempää kuin muutkaan pörssit ja että korkeat tuotot ovat olleet kompensaatio korkeista riskeistä! Korkea vola tukisi tätä argumenttia.

Hyvä nosto! Hassuminkin olisi voinut käydä.

Ja totta tuo: käsittääkseni Helsingin pörssin riskipreemio onkin ollut suurempi, ja onhan tuo vola ollut myös valtavaa. Pörssi on myös useaan otteeseen ottanut jopa -70 % dunkkuun mikä kuvaa hyvin viimeisen reilun sadan vuoden levottomia vaiheita tai finanssikuplia.

Neuvosto-Suomen pörssigraafi olisi näyttänyt samalta kuin Tsaarin Venäjän: päättyy äkillisesti seinään. ![]()

Pörssi-indeksithän on myös muutenkin melkoisia momentum-rakenteita koska niissä häviäjät putoaa lopulta niin pieneen painoon tai pois ja voittajien tuotot painaa eniten.

Osakepoimijalle tuolla on paljon tilaisuuksia ja paljon… uhkia. Kuten aina.

Tuo twiitti oli muuten todella huikea ja monelle voi tulla yllätyksenä miksi eteenpäin menevän laatuyhtiön kurssi ei nouse. Korkeat kertoimet ovat eräänlainen osakkeen sisäinen velkavipu yhtiön fundalle!

Vilkaistaan vaikkapa QT, joka tekee tänä vuonna 76 M€ liikevaihtoa EV/liikevaihdolla 13, joka antaa yhtiön yritysarvoksi 988 M€. Jos markkinoiden hyväksymä EV/Liikevaihto säilyy luvussa 13, niin jokainen 1 € lisää liikevaihtoa kasvattaa yritysarvoa 13 €. Qt:n liikevaihto kasvaa ensi vuonna noin 30% eli 23 M€ ja yritysarvoa tulee lisää 299 M€, eli yhtiön uusi EV on noin 30% edellisvuotta isompi 1287 M€. Tämä on todella kova vipu varsin pienelle liikevaihdon lisäykselle.

Jos taas markkinoiden hyväksymä EV/Liikevaihto laskee lukuun 10, niin tuo 23 M€ kasvattaa yritysarvoa enää 230 M€. Myös nykyisen liikevaihdon arvo laskee ja se onkin enää 760 M€. Uusi EV on siis 990 M€ eli kurssinousu on 0,2% vuodessa vaikka liikevaihto nousi 30%! Tämä voi olla monelle todella karvas pala nieltäväksi, jos nykyiset kertoimet eivät ole kestävällä tasolla! Saattavathan ne tosin olla ja mistä sitä tietää vaikka kertoimissa olisi vielä nousuvaraakin nykyisestä korkeasta tasosta, allekirjoittanut kun ei osaa ennustaa ![]()

Alkaa tuntumaan että melkein kaikki osakkeet on jo arvostettu aivan liian korkealle, tosin poikkeuksiakin löytyy.

Itse pidän Tom Leen markkinakommentoinneista, hän on vakiovieras CNBC:llläkin aina tasaisesti. Tosi analyyttinen ja (itse)kriittinen kaveri.

Tässä esim. n. vuoden vanha video, jossa hän käy läpi mitä asioita hän katsoo markkinassa kun määrittelee sitä, miltä kehitys pidemmässä perspektiivissä näyttää. Erityisesti demografiaan liittyvät pointit ovat hyviä tässä videossa (voidaan myös miettiä, miltä ne näyttävät Suomen osalta tulevaisuudessa…)

Meinasi mennä täysin ohi, mutta kiitos Twitterin törmäsin uutiseen Japanin valmisteluista uuden tukipaketin suhteen. Kokoluokka 73 biljoonaa jeniä, eli noin 700 $ miljardia, noin 14 % BKT:sta. ![]()

Kuvaavaa on, että tämä ei tullut missään isommissa otsikoissa vastaan. ![]() Tukipaketit ovat niin suuria ja niitä on tullut läpi vuoden, että kaippa näihin turtuu. Huomio on myös liikaa Yhdysvalloissa vaikka se onkin oleellisin talous seurata

Tukipaketit ovat niin suuria ja niitä on tullut läpi vuoden, että kaippa näihin turtuu. Huomio on myös liikaa Yhdysvalloissa vaikka se onkin oleellisin talous seurata

Onko muuten talousalueita, jotka eivät elvytä massiivisesti tällä hetkellä? Oletan, että kehitysmaatkin elvyttävät.