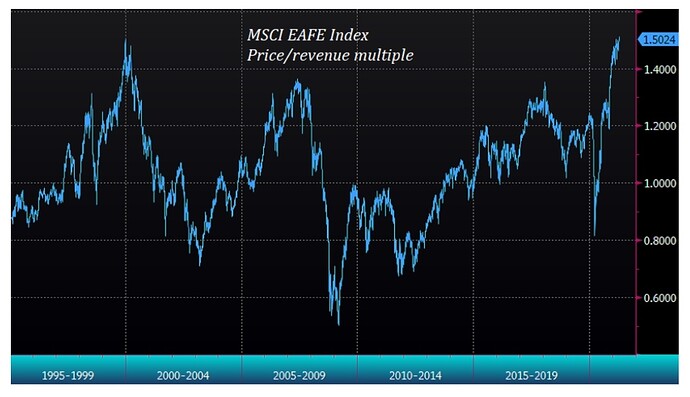

Tämä on nykyisin todella epämuodikasta. Silti lopulta vain sillä on väliä, tuottaako yritys liiketoiminnallaan ostohinnan (diskontattuine hyväksyttävine tuottoineen) lopulta takaisin. Jos ei, jollekin jää Pekka käteen lopulta.

Venyneitä kertoimia perustellaan pitkän aikavälin sijoittamisella. Tämä on vähintäänkin perverssiä, koska juuri pitkän aikavälin omistaja sen arvostusriskin kärsii. Perusteeton hintojen keuliminen ei hyödytä omistajaa yhtään.

Arvostuskertoimia ei voi laaja-alaisesti “hyväksyä korkeammiksi” muuten kuin tyytymällä vähempään, koska korkea kerroin ei vaikuta yrityksestä ulos tulevan rahan määrään mitenkään mutta nostaa kyllä hintaa. Kun tuloskerroin nousee tarpeeksi, sijoittaja alkaa keskimäärin tyytyä negatiiviseen tuottoon.

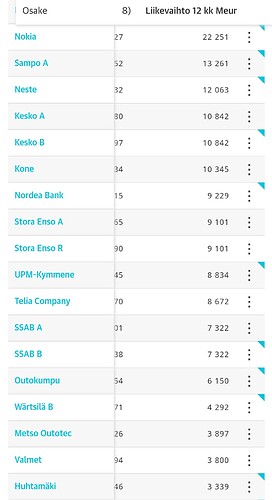

Edelleen voi löytää yksittäisiä yhtiöitä jotka toimivat, mutta markkina kokonaisuutena näyttää vähiten houkuttelevalta kenties ikinä.

On paljon operatiivisesti selkeästi heikkoja mutta jostain syystä silti kalliita spekulatiivisia noobtrap-miinoja, varsinkin Ruotsi ja Norja pullollaan. On koronasta selkeästi hyötyneitä yhtiöitä, joiden kasvutrendi kuitenkin hiipuu eikä projektioon voi luottaa. On “kuopasta ponnistajia” joiden kasvutrendi myös hiipuu eikä projektioon voi taaskaan luottaa.

@Jarnis se oli tuossa mieltä, että “aika kura sai olla jos ei noussut”, mutta nimenomaan spekulatiivinen kurahan se vasta on noussut. Heikosti taas ovat nousseet periaatteessa ihan tuloskuntoiset ja kohtuuhintaisetkin mutta vailla meemi- tai hypepotentiaalia ja näyttäviä visioita olevat yhtiöt. Kuten Sampo ja L&T. SItten on yhtiöitä kuten Fellow, joka siirtyi ryhmästä “tulevaisuuden lupaus” ryhmään “tylsä”, ja löpsähti alas saman tien. Huolimatta siitä, että todennäköisesti yhtiö muuttui arvokkaammaksi kuin aiemmin, jos sillä tarkoittaa tulevaisuuden rahavirtojen summaa.

Operatiivisesti hyvätkin yhtiöt niin kalliita, että järkevä tulostuotto on kiven alla ja laadukkaankin yhtiön arvostusriskit ovat ilmeisiä. Kertoimien normalisoitumista odotetaan paikoin vuoteen 2030 ja ylikin.

Piensijoittaja voi luiskahtaa takaovesta onnekseen koska vain, mutta liian myöhään mukaan tullut instituutio on jo tehnyt pahan virheen, jota ei voi korjata. Tämä samalla asettaa useimmille katon vaurastumiselle: pääoman kasvaessa tarpeeksi typeriä virheitä ei saa enää anteeksi ilmaiseksi.