Näinhän se on:

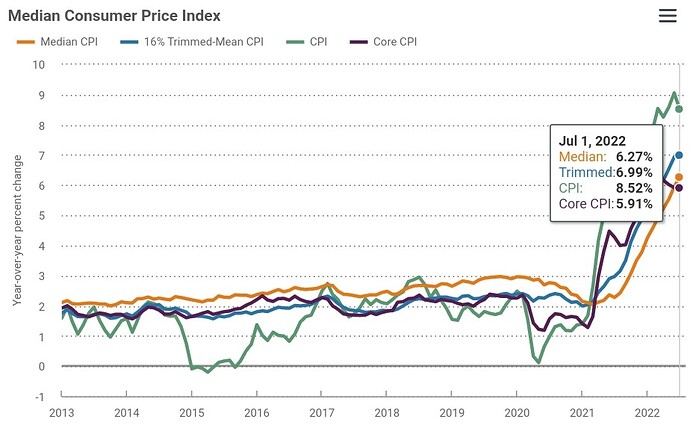

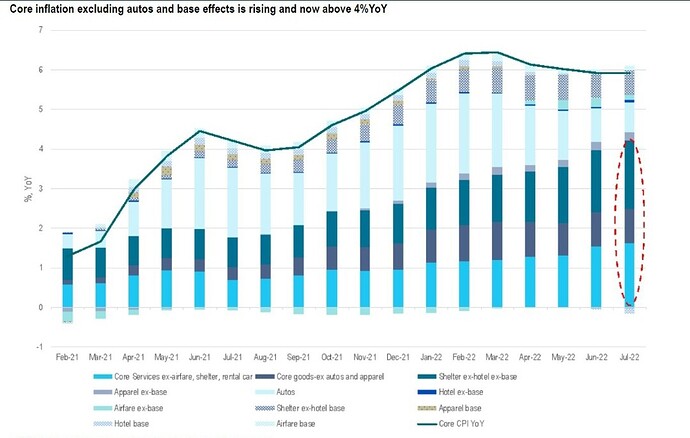

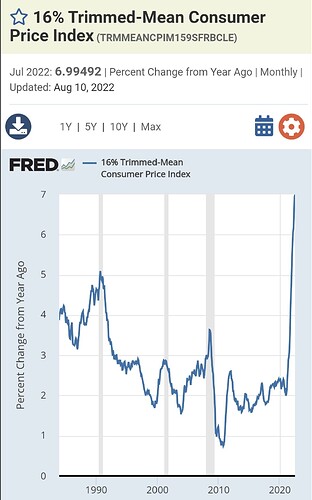

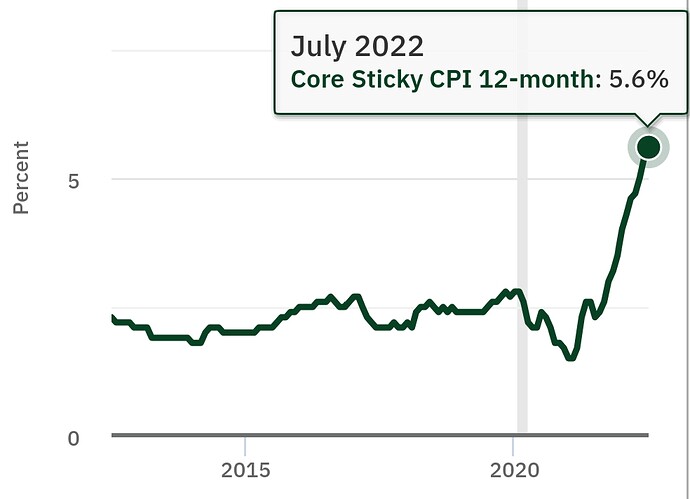

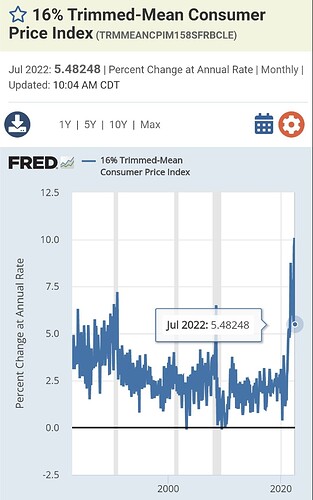

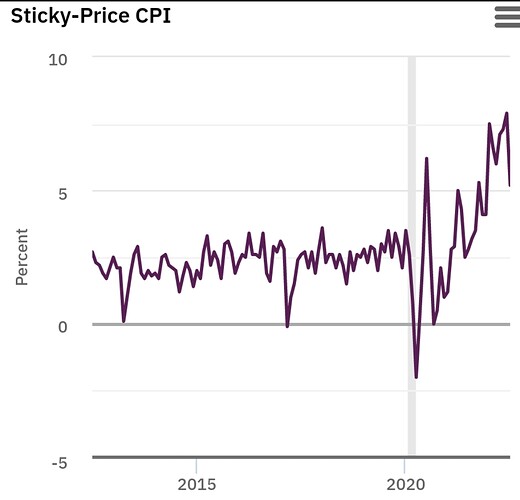

- jos katsoo laajasti hintojen nousua y-o-y, inflaatio oli rajuinta 40 vuoteen; kesäkuun lukemat jäävät taakse

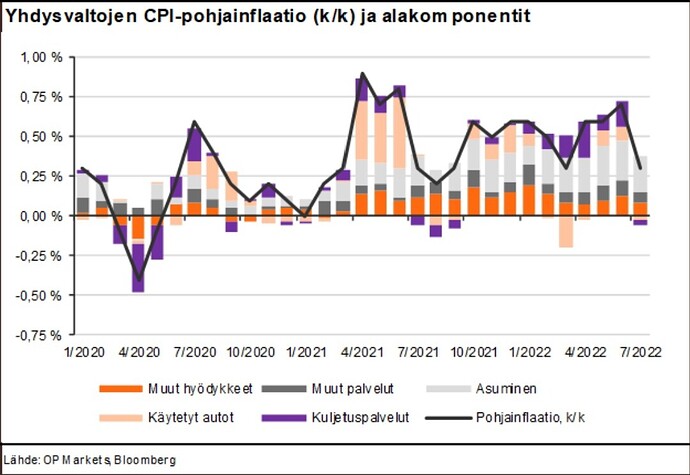

- mutta kyllä, pörssiä kiinnostaa tulevaisuus eikä menneisyys, ja hintojen nousu heinäkuussa oli laajasti maltillisempaa kuin kesäkuussa

Miten tulevaisuus sitten? Kukaan ei oikeasti tiedä. Niinpä vapaasti voi huvikseen arvailla eikä pidä olla arvailijalle julma jos menee metsään ![]()