Muutama kuvaaja aamun Vartista.

Kävin Fedin tiistai-iltaisia kommentteja läpi tarkemmin videolla. Powell on todellakin pitämässä kiinni 2 % inflaatiotavoitteesta, maksoi mitä maksoi. Mukana myös pieni huomio siitä, miten pandemia-aikana suuria verotuloja ja tukiohjelmia nauttinut paikallishallinto (kunnat ja osavaltiot) ovat taloudellisesti tanakoita, mikä “piiloelvyttää” taloutta samalla kun Fed yrittää vuorostaan jäähdyttää sitä.

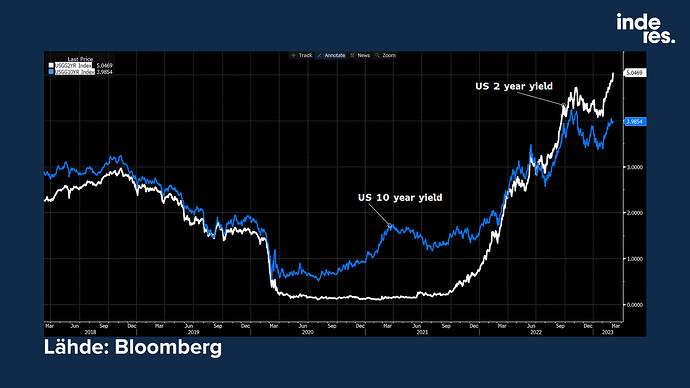

Markkinakorot ovat syöksyneet ylöspäin. 2-vuotisesta saa nyt 5 % korkoa, 10-vuotinen kelluu 4 %:ssa.

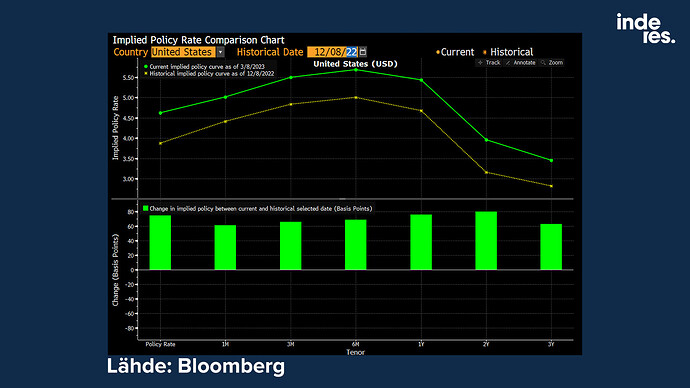

Näin korko-odotukset ovat kehittyneet vain muutamassa kuukaudessa. Vihreä käppyrä on nykyinen markkinaodotus Fedin ohjauskoron kehityksestä, keltainen vastaava näkymä joulukuulta. Hetkessä on noustu melkein yhden prosenttiyksikön verran! ![]()

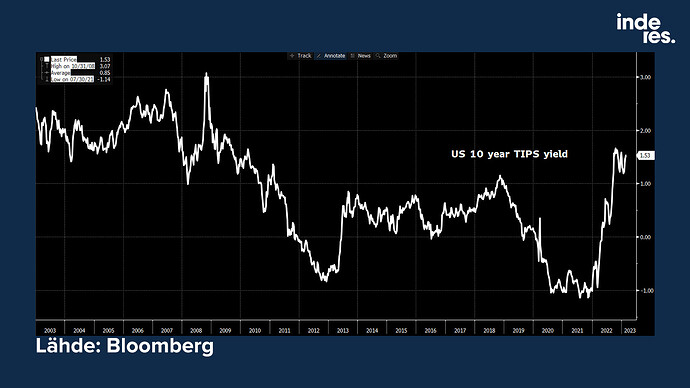

Inflaatisuojautuista velkakirjoista saa nyt muuten jo 1,6 % takuuvarmaa reaalituottoa.