Voisi ottaa tarkasteluun jonkin pienen valiojoukon maita joissa viimeiset 50–100 vuotta on ollut:

- vankat liberaalin demokratian instituutiot

- markkinamekanismi pääroolissa kansantaloudessa

Melkein kaikissa on ollut erilaisia jaksoja:

- pitkä hitaan inflaation jakso

- pitkä jakso jolloin ehtii kehittyä inflatorinen psykologia

- lyhyt inflaatiopurskahdus hitaamman inflaation keskellä

- lyhyt hitaan inflaation jakso nopeamman inflaation keskellä

Pitkän inflatorisen jakson jälkeen inflaatioon liittyvät pohdinnat ovat kaikilla talouden toimijoilla arjessa läsnä. Ja tietty kunkin toimijan mittakaavassa mitä suurempi taloudellinen ratkaisu tai valinta, sitä tarkemmin yritetään miettiä miten tämä suhteutuu tulevaan inflaatioon.

Kun inflatorinen psykologia ehtii kehittyä riittävän kauan, siinä kohtaa ei ole minkäänlaista riskiä että joku suhtautuisi kauhean naiivisti ja sinisilmäisesti siihen että kaikki tämän päivän sitoumukset ja valinnat loppujen lopuksi aina toimivat juuri itselle reaalisesti hyvin tulevaisuudessa. Päin vastoin, jälkiviisaasti katsoen paljon fiksuja valintoja jää tekemättä, koska on niin voimakas kyynisyys liittyen aiheeseen meidän raha arvon mittarina ja säilyttäjänä vs. tulevaisuus.

30 vuotta sitten olisi kenestä tahansa suomalaisesta aikuisesta kuulostanut totaalisen absurdilta väite että Suomeen tulee niin pitkä niin hitaan inflaation kausi että ihmiset unohtavat inflaation miltei kokonaan.

Pitkän hitaan inflaation kauden jälkeen talouden toimijoilta katoavat melkein kokonaan melkein kaikki inflatorisessa ympäristössä luovimiseen tarvittavat kansalaistaidot.

Haastatellaan sijoittajaa:

- Miten luonnehtisit menneitä tuottojasi?

- Mulla on ollut oikein hyvät tuotot.

- Millaista reaalituottoa ennustat sijoitusvarallisuudellesi kymmenen vuoden tähtäimellä?

- Uskon että mulla tulee olemaan oikein hyvät tuotot.

- Komeat nimellis- vai reaalituotot?

- Hä??

- Miten näet että sun osakesalkku toimii sulle hedgenä inflaatiota vastaan sun sijoitushorisontilla jos inflaatio jää koholle?

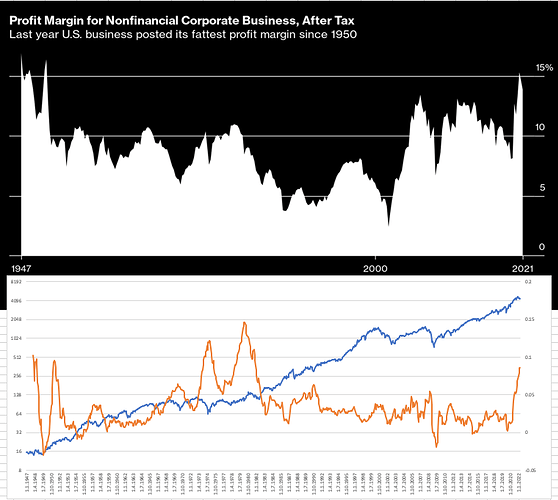

- Uskon että tosi hyvin. Mun omistamat firmat nostaa hintoja.

- Aina uuden inflaatiojakson alussa osakesijoittajilla luottoa riittää. Merkittävä osa osakesijoittajista myöhemmin heittää pyyhkeen kehään ja etsii inflaatiosuojaa järeämmän reaaliomaisuuden puolelta. Uskotko tämän? Onko mitään riskiä että sulle voisi käydä noin?

- Vaikea uskoa. Ja ei ole riskiä.

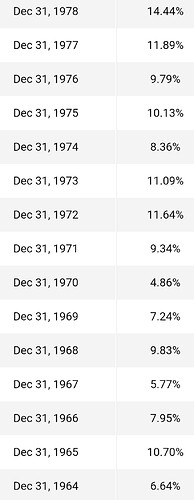

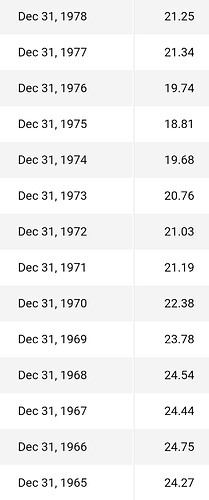

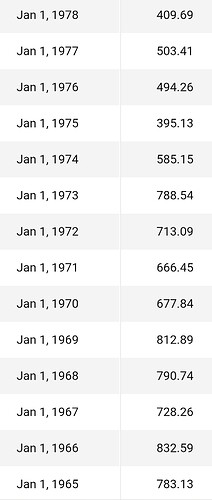

- Ymmärrätkö että useimpien pörssiyhtiöiden tekemien tulosten laatu (arvo omistajille) on aina paras pitkän hitaan inflaation jakson jälkeen? Tulosten laatu (firmojen kyky jakaa tulosta omistajilleen) on hieman, jonkin verran tai jopa reilusti heikompi inflaatiojakson aikana ja jälkeen. Sisäistätkö tämän?

- EPS on EPS.

Itse en ainakaan osaa tulevaa inflaatiota ennustaa. Joten jää nähtäväksi kostautuuko inflatoriseen ympäristöön liittyvien kansalaistaitojen puute monille ja paljon vai aika harvalle ja aika vähän.