Laitan tämän tähän ketjuun, koska uskoisin markkinoiden likviditeetin kiinnostavan useampaakin sijoittajaa, eikä pelkästään (swing)treidareita. Alla on markkinan likviditeetti -kaava TradingView:lle. Kaava on muuttunut viime kesästä jonkin verran ja viimeinen parametrimuutos tapahtui lokakuussa. Alla oleva päivitetty versio löytyy myös Twitteristä keskusteluineen ja sitä hyödyntää oletettavasti melko moni sijoittaja. Lisäksi Githubista löytyy useampia aiheeseen liittyviä kaavoja likviditeettiuskovaisille:

TradingView kaava:

(FRED:WALCL-(FRED:RRPONTSYD+FRED:WTREGEN))/1000000000/1.1-1625

Selitykset:

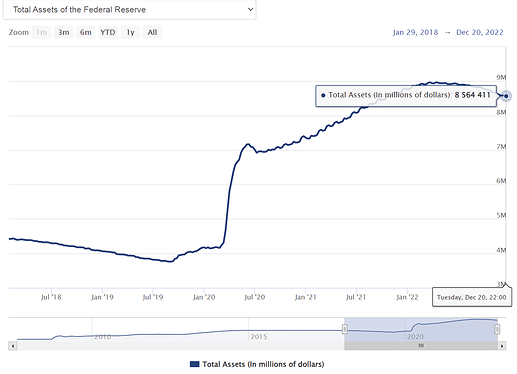

WALCL= Total Assets, Fed:n tase (päivittyy keskiviikkoisin)

WTREGEN= Deposits With Federal Reserve banks (viikon keskiarvo, päivittyy keskiviikkoisin) (huomioi TGA:n)

RRPONTSYD= Overnight Reverse Repurchase Agreements

Viimeinen luku on puhtaasti kohdistamiseen tarkoitettu ja se voi olla käytännössä mikä tahansa

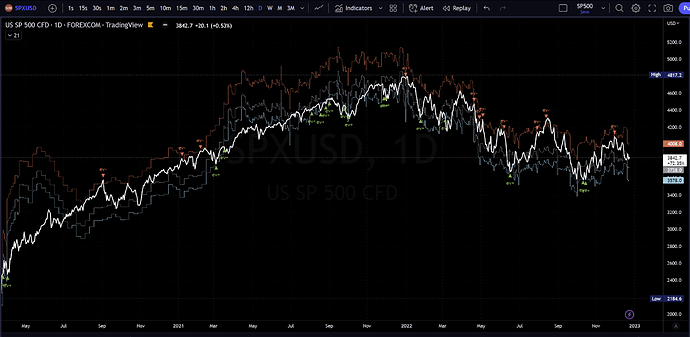

Upper band=punainen (offset +280)

Fair Value (kaava)= harmaa (offset 0), likviditeetti

Lower band = vaalean sininen (offset -150)

SPX= valkoinen

Muokkasin skriptiä itselle toimivaksi, jolloin se tarjoaa ev+ ja ev- signaalit, kun SPX/SP500 (valkoinen) rikkoo alemman (vaal. sininen, ”aliarvostettu”) tai ylemmän viivan (punainen, ”yliarvostettu”). Korrelaatio on ollut koronakuopasta ponnistettaessa poikkeuksellisen hyvä, mutta backtestausta indikaattorilla ei kannata yrittää ennen maaliskuuta 2020, jolloin Fed:n massiivinen elvytys alkoi. Sitä ennen likviditeetti ei kiinnostanut sijoittajia samalla tavalla. On myös hyvä huomata, että härkä- ja karhumarkkinoihin harvoin löytyy yhtä ainoaa toimivaa strategiaa ja järkevintä olisi suunnitella molempiin omansa, varsinkin jos trendin osaa tunnistaa ajoissa.

Kaavan tarjoamiin signaaleihin tulee tietysti suhtautua varauksella ja mielellään yhdistää ne esim. bondien, DXY:n, VIX:n, optioiden, teknojen, teknisen analyysin, order flown yms apuvälineiden/omaisuusluokkien/indikaattorien kanssa, jos kokee näin intensiivisen markkinan seuraamisen tarpeellisena ja edes mielekkäänä. Itse näköjään koen ja henkilökohtaisesti käytän vaihtelevasti noin 8-12 indikaattoria pörssin mahdollisen suunnan määrittämisessä ja likviditeetin seuraaminen on toki ollut yksi erittäin merkittävä osa omaa sijoitusstrategiaa jo maaliskuusta 2020 lähtien. Tavoite on tietysti parantaa todennäköisyyksiä parempien osto- ja myyntipaikkojen löytämiseksi, arvioida pörssin mahdollista suuntaa ja Fed:n QT:n todellista nopeutta.

Osa Fed:n parametreista päivittyy kerran päivässä ja osa kerran viikossa, mikä heikentää seurantaa lyhyellä aikavälillä. Osaa luvuista voi halutessaan päivittää myös manuaalisesti Fed:n sivuilta, jos kokee sen tarpeelliseksi. Lisäksi mm. Federal Taxes ja TGA (Treasury General Account) liikuttelevat likviditeettiä säännöllisesti. Näiden vaikutusta en edes yritä avata, sillä likviditeetti kokonaisuutena on suhteellisen työläs ymmärtää. Tätä lukiessa on hyvä ymmärtää, että mutkia on todellakin vedetty suoraksi kaavan osalta, mutta usein sijoittamisessa yksinkertaistetulla strategialla voi pärjätä yllättävän hyvin.

Fed:n tase on tätä nykyä vielä ”lievästi koholla” 8564 miljardissa$.

Pelkällä taseen tai likviditeetin seuraamisella on tietysti kriitikoita ja etenkin likviditeettiin saakin suhtautua kriittisesti. Yllä oleva kaava ja skripti on tehnyt monimutkaisesta asiasta erittäin yksinkertaisen, eikä siihen missään nimessä pidä luottaa sokeasti.

Kaavan ja skriptin avulla on kuitenkin pystynyt parantamaan todennäköisyyksiä seuraavan indeksin liikkeen arvaamisessa, sillä likviditeetin heilahdus peilautui myös tänä vuonna SP500/SPX:n liikkeeseen n. 1-10 päivää jälkikäteen, koska Fed:n tekemät peliliikkeet heijastuivat markkinoille viiveellä. Tällä hetkellä likviditeettiä kuitenkin seuraa huomattava määrä sijoittajia, joten sen näennäistä etua tuonut vaikutus saattaa olla heikentymässä. On myös mahdollista, että korrelaatio voi katketa hyvinkin nopeasti, kun vuosi vaihtuu, tuloskausi lähestyy ja muut talouden fundamentit sekä realiteetit nousevat pinnalle. Lisäksi mahdollisissa markkinaromahduksissa yleensä kaikki indikaattorit hajoavat hetkellisesti. Edellinen ei ollut kuitenkaan kannanotto romahduksen todennäköisyyden puolesta alkuvuoden aikana, koska lähes kaikki fintwitterissa, aina pankkeja, hedgefundeja ja talouskanavia myöten ovat sille linjalle jo hieman kallistuneet ja veneen laidalla on taas kerran tungosta. Likviditeetin säätelyllä Fed voikin yrittää kuuluisaa pehmeää laskua ja ainakin toistaiseksi laittaisin nykyisen, jopa yllättävän hallitun, laskun juuri likviditeetin ansioksi.

Kaikesta huolimatta kaavan hyöty on ollut olemassa varsinkin, kun sen on yhdistänyt muiden assettien/indikaattorien kanssa ja on pyrkinyt ajoissa tunnistamaan, mikä omaisuusluokka on erityisesti trendaamassa milläkin aikajänteellä ja mitkä ovat niiden väliset korrelaatiot. Esimerkiksi Bitcoin ja kryptot ovat menettäneet ainakin tällä hetkellä markkinaa hetkellisesti ohjanneen asemansa lähes täysin, kuten myös VIX. Dollari ja bondit ovat olleet viime aikoina hieman luotettavampia indikaattoreita.

Markkina on muutenkin kokoaikaisessa muutostilassa, joten strategiapäivityksiä ja salkun painotuksia on saanut tehdä melko säännöllisesti viimeiset kolme vuotta. Laskumarkkinassa ¾ osakkeista laskee markkinan mukana, joten ylihintaisten osakkeiden holdaaminen väkipakolla ei tunnu kovin järkevältä.

Powellin puheohjaukseen, suun mutristeluun ja systemaattiseen haukkamaisuuteen perustuva inflaation tappotaktiikka voi ehkä toimia. Fed:n vaikutus markkinoihin on vielä toistaiseksi kohtuullisen korkealla, vaikkakin ajan kuluessa sekä talouden hidastuessa on mahdollista, että Jeremy Siegelia laajempi ja äänekkäämpi rintama astuu esiin ja silloin myös Powell pakotetaan helpommin vaihtamaan suuntaa. Vielä ei ole kuitenkaan sen aika. Markkinahan on lopulta todennäköisemmin oikeassa mikä olisi sopiva korkoprosentti ja aikataulu.

Fed on edelleen datariippuvainen ja Powell ei halua missään nimessä jäädä historiaan johtajana, joka päästi inflaation uudestaan valloilleen ja toistaen pahimman virheen, muttei myöskään miehenä joka syöksi maailman tieten tahtoen lamaan. Tätä aikataulua markkina yrittää nyt sulatella samaan aikaan kuin pikapeleihin totuttautuneet sijoittajat karhuilevat edelleen valtavan likviditeetin, Usa:n kohonneiden arvostustasojen ja aikataulujen kesken. Viime puheessa eniten särähti korvaan Powell:n astetta tiukempi maininta taseen ja myös likviditeetin nopeammasta alasajosta ja rahan niukkuus ei toki tietäisi jenkki osakkeille hyvää.

Yhden asian kaava kuitenkin kertoo selkeästi ja se on että markkinoiden likviditeetti on edelleen poikkeuksellisen korkealla ja keskuspankeilla tulee olemaan kova työ sen hallitussa alas ajamisessa. Tavoite on tällä hetkellä keventää tasetta 522 miljardia$ vuoden 2022 loppuun mennessä ja 1100 miljardia$ lisää vuoden 2023 lopulle tultaessa. Jos suunnitelmat menisivät kerrankin putkeen niin tase kutistuisi pandemiaa edeltävälle tasolle vuoden 2026 kesäkuussa. Tällä hetkellä tahti on 95 miljardia$ kuukaudessa viime syyskuusta alkaen ja taseen koko oli 20.12. hulppeat 8564 miljardia$.

Sijoittaminen ei ole helppoa ja yleensäkin markkinoilla jokin asia toimii kunnes se ei enää toimi. Sen on saanut huomata pikakelauksena viimeisen 3 vuoden aikana, kuinka nopeasti tilanteet muuttuvat. Oppimismielessä tämä ajanjakso on tarjonnut ikimuistoisen taloustutkinnon laajan oppimäärän jälki-istuntoineen erilaisilla anomalioilla, sykleillä ja poikkeustilanteilla höystettynä.

Lisähuomiona pitää mainita, että ChatGPT on avannut melkoisia mahdollisuuksia koodauksesta kiinnostuneille idearikkaille sijoittajille ja treidaajille. Jokainen voi nyt koodata tunneissa tai päivissä toimivan treidausbotin tai algon, jos vain osaa määrittää minkälaisen haluaa, kiinnostusta löytyy ja sijoituspuolen ammattisanaston perusteet ovat jotenkuten hallussa.

![]()