Hyvä että nostit tätä esiin. Hitaasti uudelleen kytevää pankkikriisiä olen seurannut nyt reilun viikon päivät Blummalta. Aluksi uutiset olivat terminaalissa alhaalla, nyt ne ovat kohonneet pääotsikoihin tämän tästä.

Tällä kertaa kriisin keskiössä on noin sadan miljardin taseellaan keimaileva New York Community Bancorp, jonka Moodys leikkasi tänään roskalainaluokkaan. Osake on kosahtanut viime viikon osingonleikkuun jälkeen (älkää aliarvioiko Osinkopuolueen valtaa Yhdysvalloissakaan…).

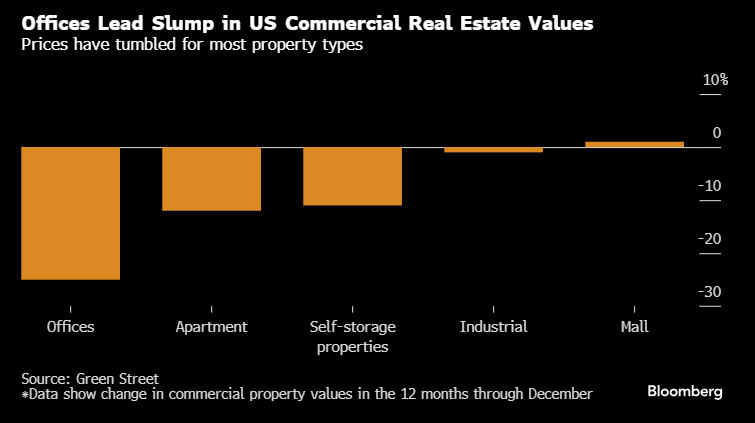

Kiinteistöjen arvonlasku on ollut kiusallista korkojen noustessa ja toimistojen neliömäärän tarpeen pienentyessä:

Luonnollisesti pankeista kun on kyse ei kriisi jää yhteen pankkiin: Japanissa Aozora niminen pankki rysähti kun yhtiö varoitti kiinteistölainatappioista USA:ssa (viranomaiset toppuuttelivat Aozoran olevan yksittäistapaus). Euroopan “usual suspect” Deutsche Bank nelinkertaisti USA:n kaupallisten kiinteistöjen luottotappiovaraukset.

Vuoden 2025 loppuun mennessä arviolta 560 miljardin dollarin (2028 2,8 biljoonan) edestä erääntyy kaupallisten kiinteistöjen lainoja, ja lainoista noin 30 % on USA:n pienten pankkien taseissa.

Noh, tässä lyhyesti omia muistiinpanoja on jo hetki pitänyt nostaa tätä kehitystä Vartissa esiin! ![]()