Eikös tämmönen peli ole aivan laitonta jo?

Mahtaakohan näillä hinnoilla kiinnostaa? En tiedä onko tämä sellainen hiomaton timantti kuitenkaan, että oltaisiin valmiita ostamaan pois. Päälle vielä jokin preemio.

Toisesta näkökulmasta voisi sanoa, että jos olisivat antaneet negatiivisen suosituksen niin olisivatko itsekään vielä ostaneet?

Tähän väliin kun saatiin tuo SEB:n suositusnosto 47 euroon, niin on mun ehkä hyvä avata vähän ajatuksia Qt:iin liittyen. Oon monta päivää pohtinut monesta näkökulmasta vähä väliä Qt:n keissiä, ja oon ajan kanssa lukuja tutkaillessa tajunnut, että oon mielummin etsimässä optimaalista exit-paikkaa, kuin ostamassa lisää. Tästä viestistä tulee todennäköisesti pitkä ja tavallista laajempi (myös vähän puhetta myynneistä yleisesti tulee viestin loppupuolella), eli jos haluatte lukea ajatuksella, niin ottakaa viereen kuppi kahvia ![]()

Miksi olen lähtökohtaisesti mielummin myyntilaidalla kuin ostolaidalla:

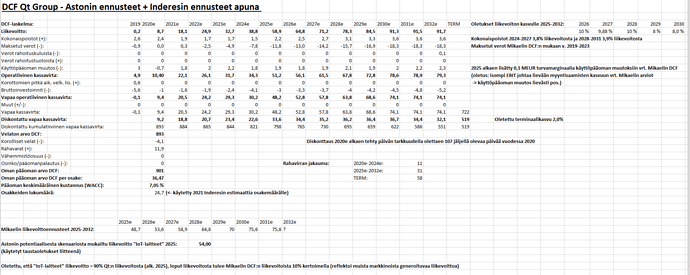

Palataanpa hetkeksi meidän kaikkien rakastaman DCF:n äärelle, koska tähän oon jo tehnyt pienen muutoksen WACC:iin, eli oon laskenut sitä 7,90% → 7,05%. Tässä ei ole tehty mitään muuta kuin laskettu riskitön korko 3,00% → 2,00% (vieraan pääoman kustannus muuttumattomana Mikaelin DCF:stä, eli on 6,0%).

Kuten huomaatte, tämä minun konstruoima DCF, joka on tehty Astonin ja Mikaelin ennusteiden pohjalta (ks. ketjusta ylempää tarkemmat tiedot jos ei tuoreessa muistissa

Tuo kokonaisuus kertoo minulle siitä, että arvostus alkaa olla aika venytetty. Tuostahan voi myös helposti laskea, että mikä osakekurssin DCF:n mukaan ennusteiden toteutuessa pitäisi olla. Jos tämä lasketaan vuoden päähän, niin saadaan osakekurssiksi (36,47€)*1,0705 = 39,0411…€ → n. 39€.

@Mikael_Rautanen on jo ansiokkaasti puhunut viimeisimmällä Qt-videollaan myös verrokkiyhtiöiden arvostusriskeistä. Jokaisen olisi hyvä miettiä, mitä käy Qt:lle, jos verrokkiryhmän arvostuksista yhtäkkiä aletaan “puhaltaa ilmaa pois”, ja kestääkö oma pääkoppa sen, jos Qt:n kurssi tulee verrokkiryhmän mukana vähän kovempaakin alas (esim. kymmeniä prosentteja)?

Vaikka Qt onkin eittämättä OMXH:n parhaita firmoja, niin on silti muistettava eräs “ikävä” ja “tylsä” fakta: Todella hyvä tarina ei voi ajaa täysin numeroiden yli koskaan pitkässä juoksussa, koska loppupeleissä yhtiön arvo on aina sen kassavirtojen diskontattu nykyarvo. Mikäli tämä arvo ylitetään selvästi, oli sitten tilanne miten euforinen tahansa, olen silloin enemmän myynti- kuin ostolaidalla.

Disclaimer: Medifilm on longina Qt:n osakkeessa 450 kpl omistuksella edelleenkin, mutta päätin nyt purkaa ajatuksiani tähän teille, ja samalla vähän harjoitella myös omien long-positioiden paikan kyseenalaistamista salkussa (mitä jokaisen sijoittajan minun mielestä pitäisi ainakin jokseenkin tasaisin väliajoin tehdä).

Vähän pohdintaa yhtiöiden myymisestä ja veivaamisesta ylipäätään:

Täällä heräsi vähän keskustelua myymisestä ja veivailuista ylipäätään. Aloitan keskustelun toteamalla heti kättelyssä yhden asian: Ei ole osaketta olemassakaan, jota ei olisi ikinä hyvä myydä! Tämä on mielestäni kylmä, mutta täysin matemaattisesti looginen fakta: Minkään assetin (jossa on jonkinlainen riski = ei ole arbitraasi) arvo ei voi nousta pystysuoraan ylöspäin loputtomasti. Osakkeilla tähän on lukuisia syitä, kuten esim. loppupeleissä sidonnaisuus maailman BKT:n kehitykseen (joka tunnetusti ei mene pystysuoraan ylöspäin eksponentiaalisesti). Jos väittää, että osaketta X ei kannata myydä koskaan, on yksinkertaisesti matemaattisesti väärässä - jollei oleteta merkittäviä muutoksia rahoitusteoriaan ja mm. CAPM:iin.

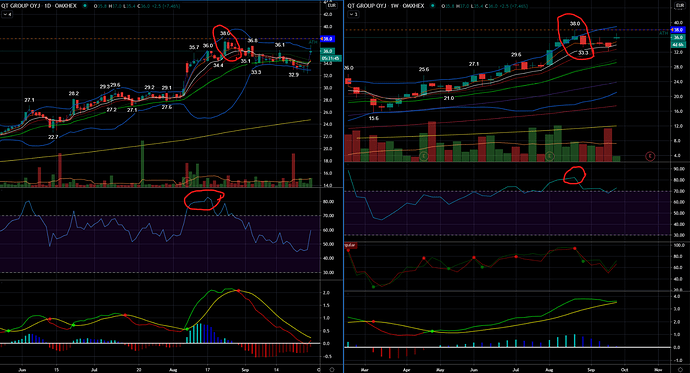

Tämähän huomio ei itsessään anna hirveästi mitään tajunnanräjäyttävää informaatiota, mutta hedelmällisempi keskustelunaihe on myymisen ja veivaamisen vaikeus eri osakkeiden (ja yleisestikin assettien välillä). Veivaamisesta voin sanoa sen verran, että kaikkia osakkeita voi veivata, mutta on aivan eri asia kuinka vaikeaa se loppupeleissä on. On selvää, että tällaisten compounder-firmojen (kuten Qt, Revenio, Talenom jne.) veivaaminen on todella paljon haastavampaa, kuin esim. volatiilien OMXH25-kohteiden, kuten Outokummun. Tämän vuoksi tällaisten compounder-firmojen onnistunut veivaaminen vaatii väistämättä enemmän taitoa ja ymmärrystä, ja lähes aina tämän on oltava TA-pohjaista, koska fundamenteista on vähintäänkin haastavaa löytää huippua, etenkin jos osake treidaa ns. harmaalla alueella, eli esim. yli DCF:n nykyarvon. On hyvin vaikea sanoa, että pysähtyykö nousu DCF:n mukaiseen 1 v. eteenpäin katsovaan nykyarvoon, vai kenties 3 v. eteenpäin katsovaan nykyarvoon. Tämä siis vaan esimerkkinä. Menemättä sen syvemmälle tekniseen analyysiin, niin Qt:llakin oli nähtävissä tuossa 38€ kohdilla myyntipaikka erittäin korkeiden RSI-tasojen perusteella hyvin monella timeframeilla. Tämän näkeminen oli toki haastavaa, koska se vaati Qt:n historiallisten RSI-tasojen tuntemusta, ja vielä enemmän kuin yhdeltä aikaikkunalta (alla esimerkkinä daily ja weekly TF). Tuon haastavuuden takia sekä fundamenttien, että teknisen analyysin suhteen compounderien veivaus useassa tapauksessa ei välttämättä onnistu yksityissijoittajilta menestyksekkäästi, mutta se ei tarkoita sitä, että osaketta ei pitäsi ikinä veivata. Veroseuraamukset yms. ovat aivan oma keskustelunsa, ja niihin en ota sen kummemmin kantaa tässä, koska se riippuu jokaisen sijoittajan omasta tilanteesta, ja järjestelyistä.

Osakkeen myyminen, jonka tässä kohdassa määrittelen jokseenkin lopulliseksi irtaantumiseksi osakkeesta, on usein huomattavasti helpompi perustella kuin veivaaminen. Tässä mukaan astuu vaihtoehtoiskustannus. Generalisaationa, ei sijoitussuosituksena kenellekkään seuraavanlainen ajatus: vaikka omistamasi yhtiön X arvo ei vielä olisi ns. lähtenyt käsistä, niin jos uskot saavasi paremman tuotto-odotuksen muualta (vaikka osakkeesta Y), raaka (mutta jokseenkin idealisoitu) fakta on se, että kannattaisi ostaa löytämääsi osaketta Y, ja mikäli likvidejä varoja tähän ei ole, niin kannattaa myydä omistamasi osakkeet X, jota kautta saat sidottua varoja paremman tuotto-odotuksen omaavaan sijoituskohteeseen Y. Paremman tuotto-odotuksen löytäminen tulee sitä helpommaksi, mitä heikommaksi omistamasi osakkeen X tuotto-odotus laskee. On myös muistettava, että mikäli osakkeen X tuotto-odotus painuu negatiiviseksi, niin silloin käteiselläkin on parempi tuotto-odotus kuin omistamallasi osakkeella X.

In conclusion: Ei ole olemassakaan osakkeita, jotka ovat täysin immuuneja millekkään laskuille (eli ettei niitä kannattaisi ikinä veivata/myydä), mutta joillain osakkeilla myyminen ja etenkin veivaaminen on huomattavasti haasteellisempaa kuin toisilla osakkeilla. Myös jokaiselle sijoittajalle yksilölliset veroseuraamukset ynnä muut on otettava tarkastelussa huomioon tavalla tai toisella, mutta se ei enää koske niinkään yhtiöitä, vaan on niihin nähden ulkoinen tekijä.

Todella harvoin niitä hiottuja timantteja halutaan ostaa, loppujen lopuksi.

Vahvaan tarinaan uskova päinvastoin voi tälläkin valuaatiolla saada erittäin hyvän ostokohteen, etenkin jos kuutin liiketoiminta osuu vielä omaan ja tarjolla synergioita jne.

Hyvä kirjoitus @Johannes_Sippola

Oma keskeinen peruste, miksi en ole lappujani myymässä vielä aikoihin:

Mikaelin, sinun ja meidän kaikkien skenaarioissa on tiettyjä lähtöoletuksia. Tässä tapauksessa Inderes olettaa 18% markkinaosuutta, joka on yhtiön oman 2025 ohjeistuksen kanssa linjassa.

Huom: Qt tiedetään konservatiiviseksi ohjeistajaksi.

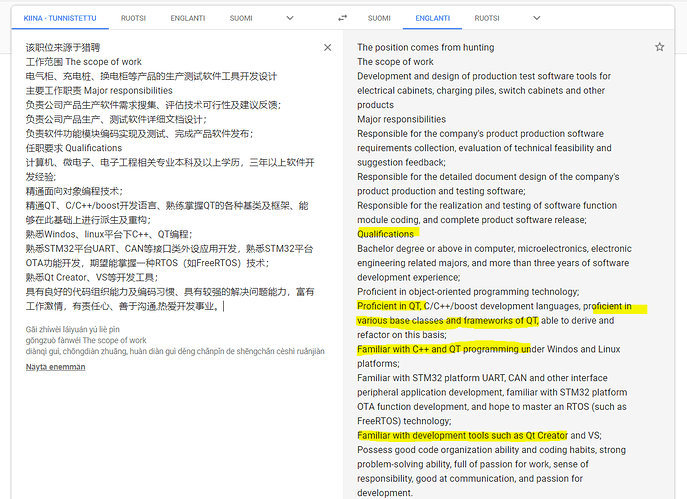

Sitten se mielenkiintoisin: Tutkimustyöhöni perustuen olen itse sillä kannalla, että Qt:n mahdollisuudet ovat paljon suuremmat, kuin esim. Indereksen 18% tai minun heitto 35%. Varmaan tuo 35% osuus olisi jo “hyvin kova saavutus”, eikä se ole tämän päivän tietojen valossa välttämättä se todennäköisin saavutus.

Siltkään tiedossani ei ole vielä yhtään seikkaa, joka täysin rajaisi Qt:ta saavuttamasta vaikka 30-50% markkinaosuuden pitkällä aikavälillä. Mielestäni tästä näkökulmasta viimeisin laaja päivitys teki tästä skenaariosta entistä mielenkiintoisemman - vastoin kaikkia odotuksia merkittävää kilpailua ei ole näköpiirissä.

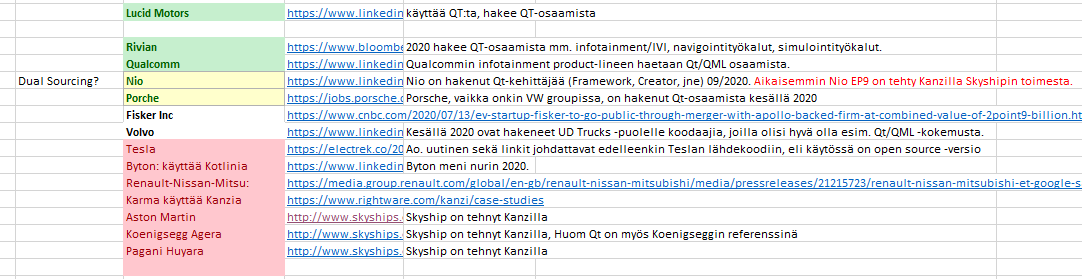

Suhtaudun siis itse tuohon 18% osuuteen realistisena, ja on hyvä että indereskin perustaa näkemyksenstä yhtiön omaan näkemykseen. Silti, tähän osakkeeseen sisältyy merkittävä upside / optio tuon perusskenaarion päälle. Kukaan meistä ei vielä tiedä, päästäänkö optioon vaiko ei. Jos itse on istunut osakkeen kyydissä jo vähän aikaa, kuten itse, koen että minulla on muutama vuosi vielä varaa odottaa ja katsoa realisoituuko OPTIO. (Kun osake on vaikka 5-kertaistunut 2 vuodessa, niin jos odotan vielä 3 vuotta lisää on tuottoni edelleenkin riittävän hyvä vaikka tuo optio jäisi lunastamatta). On kuitenkin joitain todisteita sen puolesta, että se on mahdollitsa:

- Qt:n integraatio Top-10 MCU-toimittajiin

- Qt:n penetraatio medical top-10 valmistajissa

- Qt:n penetraatio Automotiven top-15 valmistajissa

- Qt:n penetraatio white goods markkinalla (esim LG top-1)

Seuranta aloitettiin tänään, ovat siis ostaneet pitkään ilman seurantaa. Toki jos oikeasti näkevät osakkeen arvon tolla tasolla niin ei ole ihme että ovat kahmiteet lappuja ns kaksin käsin.

Mitä tulee yhtiön arvostukseen, niin hyviä asioita pakkaa markkinoilla vuosien aikana tapahtumaan hyville yhtiöille. Hyvät yhtiöt usein onnistuvat löytämään kasvua ja kannattavuutta huomattavasti analyytikoita enemmän. Analyytikot eivät voi lähteä maalailemaan ruusuista tulevaisuutta esim onnistuneiden yritysostojen varaan. Kuten ylempänä Verneri kirjoitti, SEB:in seurannan aloittaminen voi jopa kieliä tulevaisuuden yritysostoista johon pankki järjestelyjen osalliseksi pyrkii.

QT:n osuus salkussani on 19%, en ole aikeissa siitä luopua. Keventää sitä voin hetkellisesti ja myönnän että tänään aamulla ehdin tehdä toimeksiannon 37€ hintaan puolesta omistuksestani. Myöhästyin kuitenkin noin 20 sekunttia ![]()

Hieno “veivailun” puolestapuhumiskirjoitus @Johannes_Sippola ![]()

![]()

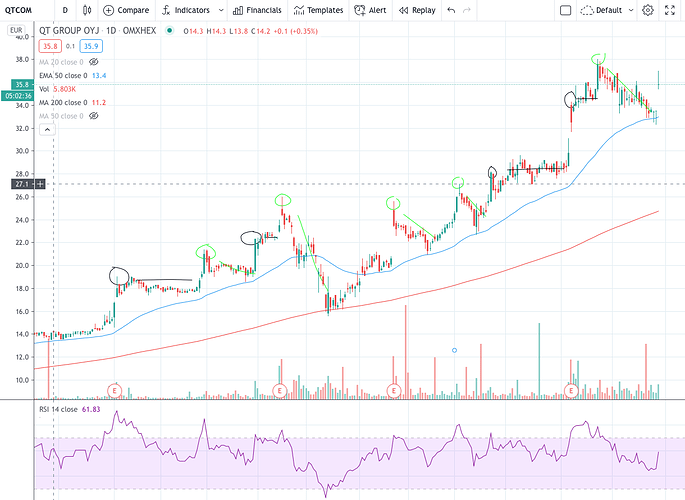

Olen samaa mieltä, että veivailu on aina mahdollista, myös Qtn kaltaisella osakkeella. Viimeisen vuoden ajaltakin löytyy monta hetkeä, jolloin osake on ollut yliostettu ja sitä on seurannut -10-20% lasku ennen kuin nousu on jatkunut (kuvassa merkitty vihreällä). Tällaiset ovat jo niin isoja liikkeitä, että niitä kannattaa jo katsella hyödyntämismielessä.

Se mikä tekee tällaisen compounder-firman veivaamisesta haastavaa on se, että kun funda on kova ja suunta pitkällä aikavälillä kohti koillista, niin monesti vaikka osake on yliostettu niin se ei juurikaan laske vaan vain “jäähdyttelee” samalla tasolla hetken aikaa (kuvassa merkitty mustalla), jonka jälkeen meno taas jatkuu. Tällaisissa tilanteissa veivauksesta ei saa muuta kuin tuon “vaihtoehtoishyödyn” sijoittamalla hetkeksi muualle, mutta nämä jäähdyttelyt on olleet niin lyhyitä, että paljon todennäköisemmin on myöhästynyt seuraavasta lähdöstä kuin hyötynyt veivaamisesta.

Osake tuntuu sen verran hyvin noudattavan TAta (erityisesti EMA50 ja RSI) että aion kyllä itsekin jatkossa hyödyntää mahdolliset räikeät poikkeamat näistä (sekä myynti että ostomielessä) muutellen osakepainotustani tilanteen mukaan.

Tarkoitus on siis kuitenkin pysyä longina Qtssä pitkällä aikavälillä, mutta se ei pikkuveivailua ennenkään ole estänyt ![]()

Qt on oikeastaan strategisesti äärimmäisen kiinnostavassa vaiheessa juuri nyt. Tulevaisuuden jakelulisenssien kasvun ja kannattavuuden koko voima tullaan vasta todistamaan seuraavien vuosien aikana.

Tämän takia ennusteidenkin tekeminen on to-del-la vaikeaa menneiden lukujen päälle, kun niissä kehityslisenssit ja konsultointi näyttelevät vielä suhteellisen isoa osaa.

Hyvä firma, hienoa tekemistä. Kyllä tästä hyvä tulee, etenkin kun maailmalla laajemmin tajutaan Qt

(Omistan)

Kestikö pääkoppa koronadipin?

Imo, jos stoori etenee oikeeseen suuntaan niin turha miettiä myymistä. Heittää vaan jonkun liukuvan Stop lossin positioon, jos oikein kovaa kuumottelee myyntivoittojen menetystä.

Mutta riittääkö stoorin eteneminen oikeeseen suuntaan generoimaan tarpeeksi arvoa, jolla pystyisi perustelemaan miten korkean arvostuksen tahansa? Tätä kannattaa miettiä. Itsessään stoorin eteneminen oikeeseen suuntaan ei aina johda osakekurssin nousuun.

Erinomainen kirjoitus @Johannes_Sippola! Sijoittamisen periaatteita avattu hienosti ja perinpohjaisesti. Tuo myös hyvää ja hieman vastakkaisuuntaista näkemystä Qt-pilvilinna-ajattelulle. @Aston_Livingstone:n pointti on myös hyvä. Qt:n markkinaosuushan voi olla paljon suurempi tai vastaavasti jonkin epäonnistumisen johdosta pienempi. Kukaanhan ei osaa tulevaisuuteen katsoa ja nähdä Qt:n markkinaosuutta vuonna 2025 ja siitä eteenpäin. Teknologiaa yksinäänkin ajatellessa, on se edistynyt viime vuosikymmeninä niin huimasti, että yllätyksiä ja odottamattomia tapahtumia tulee varmasti tulevaisuudessakin tapahtumaan.

Jokainen sijoittajahan tekee lopulta itse päätöksen, ovatko Qt:n tulevaisuudennäkymät ja mahdollisuudet sekä riskit sellaiset, että yhtiöön on valmis sijoittamaan pääomansa. Tähän lopuksi laittaisin vielä yhden aforismin ![]()

“One of the funny things about the stock market is that every time one person buys, another sells, and both think they are astute.” – William Feather

Hyvä kirjoitus! Itsekin koitan pitää mielessä viisaat sanat: ”det är alla samma sk!t” ts. älä rakastu osakkeisiin.

Omistan myös qt:ta, ja vielä ei ole irtaantumisen paikka minulla koska:

Monet sijoittajat eivät ole vielä kuulleetkaan koko firmasta, uskon myös yhtiön tulevaisuuden potentiaaliin.

Jos haluaa veivata eikä irtaantua, niin silloinhan pitää uskoa dippiin…? Ehkä QT on seuraava KONE kurssin puolesta?

Eikö paras osakesijoitus ole semmonen yritys, jonka tuloskasvu näkyy myös kurssissa niistä kertoimista huolimatta? Jos tuloskasvu ei näy kurssissa niin silloinhan lapusta tulee halvempi. Eli stoorin eteneminen on joka tapauksessa hyvä asia. Tällöin omasta mielestä kannattaisi ennemmin etsiä ostopaikkoja ![]()

En kiistä etteikö stoorin eteminen oikeeseen suuntaan olisi hyvä asia - päinvastoin. Mutta pointtina on se, että tuloskasvun hinnoitelussakin on oltava jotkut rajat - yhtiöt ei elä iloisesti jossain tyhjiössä, joka ei mitenkään olis kytköksissä yleisesti rahoitusmarkkinoiden tilanteeseen, verrokkiyhtiöiden tilanteeseen, tai esim. maailman BKT:n kasvuun ![]()

On oikeastaan kiistämätöntä, että tämä on kireästi hinnoiteltu jos Qt etenee strategiakauden viitoittamaa polkua 2025 maaliin. Toki tämä voi olla silloin hinnoiteltu ties millä kertoimilla jos tulevaisuus häikäisee, mutta sitä on aika paha vielä veikkailla.

Olen kuitenkin aina vain vakuuttuneempi, että tämän seuraavan strategiakauden tavoitteisiin riittää sellainen perus ok suoritus nykymuotoiselta Qt:lta Nykyisen sopparikannan runtime tullee olemaan vahva. Muistakaa käsivarsi! ![]()

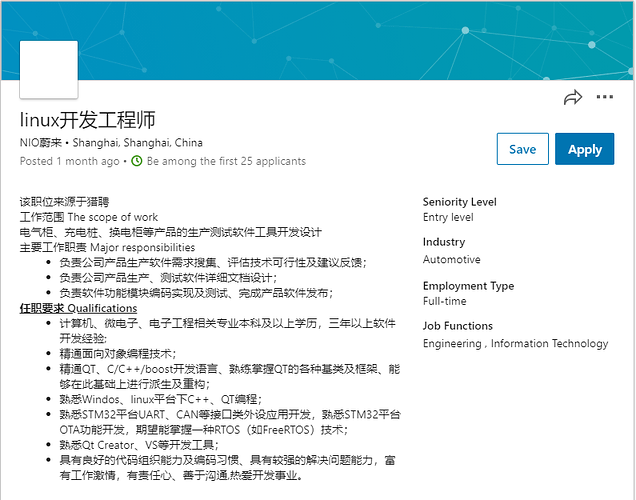

Tähän päälle aktiivinen myyntityö, uusien logojen hankinta “Qt:n talliin”, tuotteen kehittäminen, uudet tuotteet. Kasvupanostuksia on luvassa ja nähtäneen myös jotain epäorgaanista kasvua ennen 2025. Näiden uusien lähtöjen piirtäminen DCF:n on analyytikolta turhan spekulatiivista, joten tämä optio ei noissa lukemissa sisällä ole.

Enemmän tässä on varaa positiivisille yllätyksille kuin negatiivisille. Ihan totta, että isommat sentimentin muutokset ja/tai verrokkien yleinen kertoimien maltillistuminen voi heilutella kurssia. Liiketoimintaan se ei kuitenkaan vaikuta. Itsekin katson ennemmin hyviä ostopaikkoja, en kevennys, saatikka myyntipaikkoja, herran jestas. ![]()

Eikö nuo kaikki ole ulkoisia tekijöitä joita on todella vaikeaa ennakoida? Silloin en itse ainakaan lähtisi niitä sen kummemmin miettimään. Jos firman toimiala on kasvava, strategian toteuttaminen aiheuttaa tuloskasvua ja tuloskasvu näkyy kurssissa niin silloin omasta mielestä kaikki ok toistaiseksi eikä myyminen ole vielä ajankohtaista ![]()

Lähtökohtaisesti verrokkiyhtiöiden tilanne on noista sellainen, joka on vähän sisäisen ja ulkoisen tekijän välissä. Ettei mene homma liian monimutkaiseksi, niin voisin antaa tällaisen näkökulman: Esimerkiksi @Mikael_Rautanen ei minun käsityksen mukaan ole kertaakaan Qt-analyysiin kirjoittanut, että antaa negativiisen suosituksen rahoitusmarkkinoiden epävarmuuden takia. Mutta taasen laajassa raportissa @Mikael_Rautanen on kirjoittanut yhtenä riskinä verrokkiyhtiöiden kasvaneista arvostustasoista. Ja se, miten paljon tuloskasvu näkyy kurssissa, on aika määrittävä tekijä sille, että onko osake oikeasti kallis vai vaan hetkellisesti hintava.

Mutta ehkä ei sen enempää tästä aiheesta ![]()

not bad? kuvastanee automotiven toipumista… tuolla automotiven yleisellä toipumisella on keskeinen rooli kuutin runtime-lätkämailassa 2021 (aik. H2/2020)… vaikka siis VW käyttääkin Kanzia