Jotain ajatuksia taas nykyhetkestä itsellä. Helpompi itselle kun saa purkaa ajatuksia tekstimuodossa ylös.

Kuuntelin tuossa Helsingin yliopiston talouskriisit -sarjaa uudelleen. Tuosta käy aika hyvin ilmi, että ihmishistoriassa on ollut jatkuvasti kriisejä ja ongelmia talousjärjestelmän kanssa 1800-luvulta saakka (aikaisemmista tapahtumista ei puhuttu). Itseasiassa 1945 - 1970 luvun alku taitaa olla pisimpiä jaksoja jossa ollaan menty samankaltaisella reseptillä ilman merkittäviä ongelmia. Toki tuossa auttoi maiden jälleenrakennus WWII jälkeen.

Sitten asiaan. Kuten meidän taloushistoria osoittaa, talousjärjestelmämme on muuttunut jatkuvasti. Nykyinen keskuspankkijohtoinen systeemi on suunnilleen vuosituhannen vaihteesta asti, tuolloin keskuspankkien roolia kasvatettiin. Syvemmälle velkaongelmiin päädyttiin sitten finanssikriisin myötä. En olisi järin yllättynyt vaikka tässä taloiusjärjestelään tulisi muutoksia lähitulevaisuudessa, aivan kuten historiassa on ollut tapana käydä. En näe, että tämä kerta olisi mitenkään poikkeuksellista.

Nykytilanteen faktat:

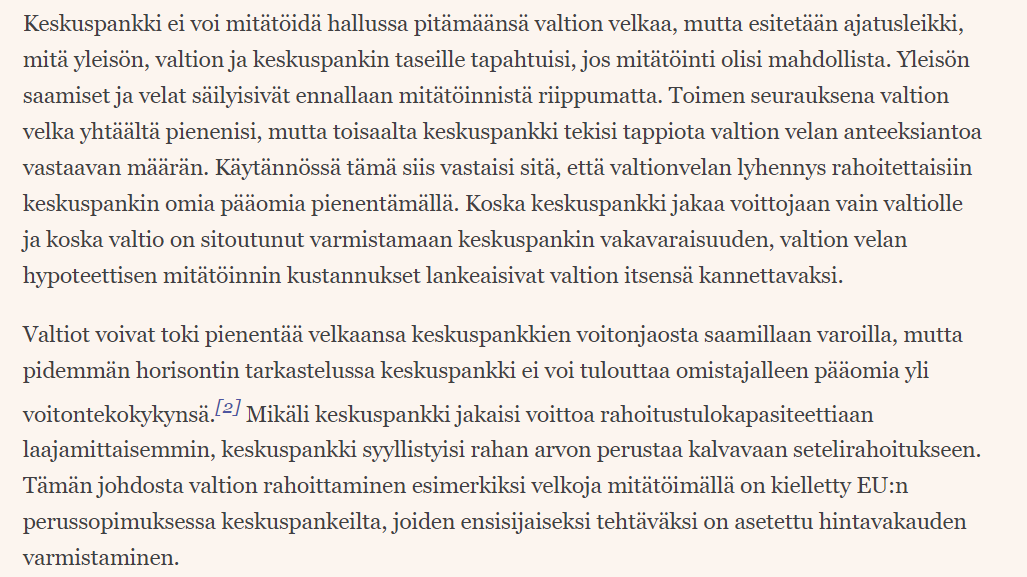

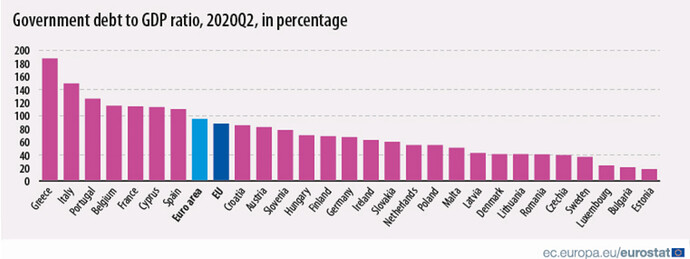

- Valtiot ovat äärimmilleen velkaantuneita.

- Yksityinen sektori on velkaantunut.

- Korot ovat ennätys alhaalla (alhaisia korkoja on ollut ennenkin ja ne ovat aina nousseet) lopulta.

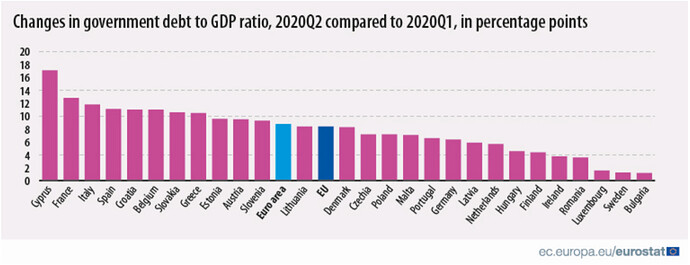

- Perinteistä inflaatiota ei toistaiseksi ole tullut historiallisen suuresta elvytysmäärästä huolimatta.

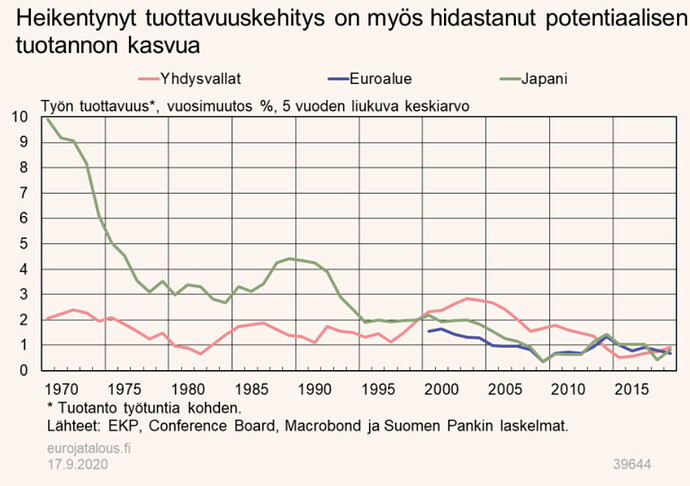

Mihin tämä tie vie? Automaattisesti elpyminen ei tule tapahtumaan, meillä ei ole tukena myöskään esimerkiksi WWII jälkeisiä massiivisia jälleenrakentamisen hyötyjä. Koronakriisi on vienyt velkaantumisasteet äärimmäisyyksiin. Kun koronakriisi on ohi (toivottavasti kesään mennessä), niin on viimeistään katsottava mitä seuraavaksi. Rahapolitiikalla ei ole oikein enää mitään tehtävissä, jolloin mielestäni ratkaisun avaimet ovat finanssipolitiikassa. Keskuspankkien tehtävä on nyt vain pitää olosuhteet (korot, likviditeetti) valtioille ja yrityksille otollisena, jotta velkaantuminen ei tule kaatumaan valtioille kohtaloksi lähivuosina. Finanssikriisissä meidät pelasti keskuspankkien rahapolitiikka, mutta nyt ratkaisun avaimet on finanssipolitiikassa.

Näen tässä nyt pari ihan mahdollista skenaariota:

- Optimistinen. Finanssipolitiikka on globaalisti merkittävissä maissa onnistunutta ja talous lähtee rullaamaan, valtiot päätyvät jossain vaiheessa taas taseeltaan ylijäämäisiksi. Inflaatio on pysynyt olemattomana tai hallinnassa 0-4 % välillä.

- Kauhuskenaario. Inflaatio lähtee vihdoin liikkeelle ja kun tiedetään kuinka paljon rahan määrä on lisääntynyt, niin inflaato lähteekin heti laukalle muutamiin prosentteihin. Koska keskuspankit eivät voi korkopolitiikalla vähentää kysyntää valtioiden ja yritysten velkataakan takia, niin olemme kusessa. Korot pysyvät matalina, mutta inflaatio ei: ihmisten velanottohalukkuus kasvaa koska inflaatio syö velkaa ja korot pysyvät alhaana. Raha lähtee kunnolla liikkeelle ja inflaatio yltyy. Lopputuleman voi päätellä.

Se miksi itse olen huolestunut, niin pidän tuota kauhuskenaariota jopa yllättävän mahdollisena. Se mikä on kaikista pelottavinta, niin homma ei välttämättä ole juuri nyt edes päättäjien omissa käsissä. Rahaa on jo painettu valtavasti ja jenkeissä todennäköisesti uudet tukirahat tulevat nousemaan tuonne 2000$ kieppeille / asukas. Mikäli tuo inflaatio oikeasti yltyy, niin ollaan oikeasti isoissa ongelmissa.

Taloustiede on siitä metkaa, että se on pitkälti mutuilua ja valistuneita arvauksia, toisin kuin vaikkapa lääketiede. Taloustieteessä on paljon eri tavalla asioista ajattelijoita, aukotonta oikeaa / väärää tapaa tehdä raha- ja finanssipolitiikkaa ei ainakaan toistaiseksi ole löytynyt. Nyt johdossa on nykyisellä tavalla olevia ajattelijoita. Kuitenkin, ei tuolla valtioiden johdossa tai FEDin Powell oikeasti tiedä kukaan onko tämä oikea tie.

Noh, tämä oli tällaista sekavaa ajatuksenvirtaa. Sainpahan kirjattua vähän ylös ajatuksia.