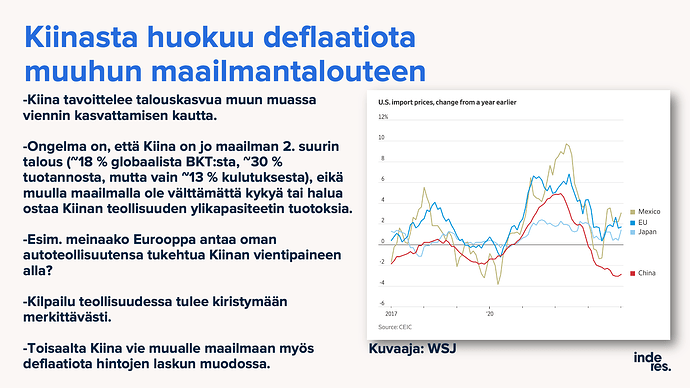

Liittyen kauppataseiden epäsuhtaan, mitä @Verneri_Pulkkinen nostaa usein esille, niin jäin miettimään tätä. Jos nyt otetaan vaikka pelkkä autoteollisuus esimerkiksi, niin mikäli Kiina subventoi autoteollisuuttaan ja Eurooppa ei laita niille riittävän korkeita suojatulleja, niin kuluttajallehan tämä tarkoittaisi, että saavat halpoja autoja, joita kiinalainen veronmaksaja subventoi, eli tulonsiirtoa kiinalaiselta veronmaksajalta eurooppalaiselle - ei kai tämä eroa maan sisäisestäkään tulonsiirrosta.

Mutta sitten varjopuolena Euroopan autoteollisuus kuolisi, jolloin moni menettäisi työnsä ja siten eurooppalainen veronmaksaja ja talous köyhtyisi. Tästä kai seuraisi, ettei eurooppalaisilla olisi enää samassa määrin varaa ostaa (kiinalaisia) autoja, ja siten myös Kiinalla alkaisi taloudellinen alamäki. Tämä sitten laskisi viime kädessä kustannuksia ja jollain tapaa löytyisi tasapaino.

Optimisti sanoisi, että autoteollisuudesta vapautuva työvoima ja pääoma voisi alkaa tekemään jotain muuta samalla, kun kuluttajat nauttivat kiinalaisten veronmaksajien heille maksamasta edusta niin, että Euroopan talous uudistuisi ja pysyisi vaikka samalla tasolla samalla, kun kuluttajien ostovoima tai elintaso paranisi. Pessimisti, että tuollaista ei tapahtuisi ja Euroopan talous jäisi pysyvästi matalammalle ja työttömyys korkeammalle niin, että hetken aikaa saataisiin velaksi halpoja autoja, mutta sen jälkeen oltaisiin krapulassa pohjalla vanhenevan autokannan kanssa.

No entä, jos laitetaan ne suojatullit ja torpataan sillä Kiinan uhka? Tässä vaihtoehdossa kuluttajan ostovoima kärsii, koska joutuu maksamaan autoista enemmän ja siten rahaa jää vähemmän johonkin muuhun. Eurooppalainen autoteollisuus tuskin hirveästi silti juhlisi, koska vaikka ne kävisivät kotimarkkinalla kaupaksi, koska muutakaan ei olisi tarjolla, niin kukapa niitä Euroopan ulkopuolella ostaisi? Kiina nyt ei varmasti, koska siellä olisi halvempia autoja tarjolla. Ja tuskin mikään muukaan maa, ellei kyseisessä maassa oltaisi laitettu suojatullia Kiinan suuntaan, mutta ei Euroopan. Tästä varmasti seuraisi mörnimistä ja vaikka talous varmasti löytäisi stabiilimman pohjan hieman alempaa.

Eli mitä sitten pitäisi tehdä? Mikäli logiikkani ei täysin onnu, niin mikäli (auto)teollisuus ei pysty kilpailemaan subventoitua ulkomaista vastaan, niin vaihtoehdot ovat ilman tulleja alas, tai tullien kanssa alas. Kummassa tilanteessa sitten mennään alemmas, niin lienee väiteltävissä. Kummassa tilanteessa on paremmat edellytykset nousta, niin lienee myös väiteltävissä, mutta vaikea kuvitella, miten kilpailun kieltäminen lisäisi luovuutta, innovointia ja riskinottoa, mitä ilman kummastakaan kuopasta on tuskin mahdollista nousta.

Eli onko se sitten niin huono idea ottaa vastaan tulonsiirtoja kiinalaisilta veronmaksajilta? Ja mitä ylipäänsä voidaan tehdä maailmassa, jossa Puolue haluaa niitä tänne työntää? Tai enkö vain tajua?

Edit. Tähän voisi tietty lisätä vielä kiinalaisen veronmaksajan/tehdastyöläisen tilanteen. Eli siellä sitten olisi töitä tarjolla, hyvä, mutta toisaalta hänen ostovoimaansa heikentäisi kovasti se, että joutuu maksamaan tulonsiirtoja ulkomaalaisille asiakkaille.

![]()