Toki kannattaa huomata että tämän vuoden capexista 75% oli orgaanisen kasvun investointeja ja vasta loput oli ylläpitocapexia. Uutta tehdasta ja jakelukeskuksia tulossa. Johto ohjeisti että pitkällä aikavälillä capex tulee vastaamaan noin poistojen suuruutta. Yhtiön valmistusprosessit ei ole mitään kovin monimutkaista, yksinkertaisia laitteistoja, peltiä väännetään, muovia puristetaan. En nyt ajattelisi että capextaso olisi mitenkään epäilyttävän pieni. Suurin osa tehdaskiinteistöistä on leasattu, ei sido niin paljon pääomaa.

Kiitos erittäin mielenkiintoisesta nostosta, todella kiinnostava yritys!

Osaatko kenties avata millaisia toimia firma on tehnyt tuossa transformaatiossaan? Tarkoitus on kyllä itsekin kaivella mitä kaikkea on rakenteelle tehty, mutta ehkä sinulla on jo jotain näkemystä?

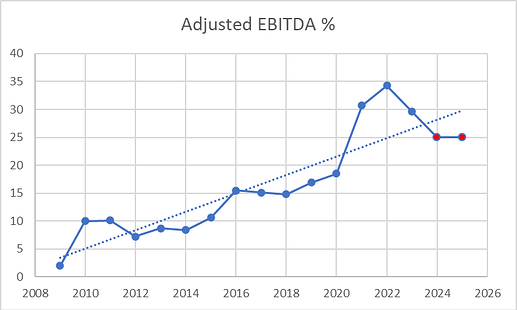

Ehkä sanavalintani “transformoinut rakenteellisesti viimeisen parin vuoden sisällä” oli huono. Samaten yhtiö oli kyllä otsikoinut diansa “Structurally Improved Our Business Since IPO” (v. 2016). Mutta kumpikaan näistä ei sinänsä pidä paikkaansa, koska jos katsoo Atkoren käyttekatemarginaalia vuodesta 2009 lähtien (kuvassa alla), niin kyllä tämä transformaatio on tietyllä tapaa lähtenyt käyntiin jo vuodesta 2010, kun yhtiön omistuspohja ja koko johto vaihtui. Tässä mielessä tulevaisuuteen annettu 25% ohjeistus marginaaleille (punaiset pisteet) on vain johdonmukainen kehityskulku yhtiön kannattavuuden varsin lineaarisessa kasvussa, kun poikkeusvuodet 2021-2023 siivoaa pois. (Tämähän ei ole mikään itsestään skaalaava liiketoimintamalli). Siksi on vähän hankala nimetä mitään yksittäistä isoa muutosta, joka olisi tämän kannattavuuskasvun taustalla. Pikemminkin se on vuosien mittaan tehtyjen pienten inkrementaalisten parannusten tulos, jonka taustalla on systemaattinen työ, suunnittelu ja strateginen toteutus. Kun homma vaan toimii, ja jossain yhtiössä on ehkä sitten sellainen yrityskulttuuri ja johtaminen että se vaan toimii. Silloin marginaalien paranemiselle ei luonnollisesti pitäisi olla mitään kattoa.

Mutta yritän saada kirjoitettua sen pidemmän proosan yrityksestä nyt lähipäivinä.

EDIT: Atkoren oma ketju: Atkore Inc. – Sähkönsuojausratkaisujen valmistaja

Tässä ketjussa on jo mainittukin Visa ja MasterCard, mutta niiden bisnes on pienen perehtymisen jälkeen lopulta aika mielenkiintoista. Teksti käsittelee enimmäkseen Visaa, mutta melkeinpä samat asiat pätevät myös MasterCardiin.

- Visa (ja MasterCard) omaavat vahvan hallihaudan, sillä globaalissa mittakaavassa bisnes on käytännössä oligopoli.

- 3 suurinta toimijaa hallitsevat n. 95 % markkinasta. Visalla on n. 40 % osuus, kiinalaisella valtio-omisteisella UnionPaylla n. 32 % ja MasterCardilla n. 24 %.

- Länsimaissa Visa ja MasterCard ovat suurimmat Visan ollessa markkinajohtaja.

- Visan markkinaosuus USA:ssa on n. 60 %, mutta osuudessa on isoja maakohtaisia eroja länsimaissakin. Joissakin maissa, kuten Saksassa, on paikallisia korttiyhtiöitä. Nämäkin toimivat myös Visan ja MasterCardin verkoissa, joten näitäkin kortteja voi käyttää samoissa paikoissa, missä Visakin käy maksuvälineenä.

- Kiinassa on paikallisia yhtiöitä (suurin tuo UnionPay), jotka globaalissa mittakaavassa ovat maan suuruuden vuoksi (n. 800 miljoonaa luottokorttia) merkittävä tekijä, mutta silti niitä ei juuri käytetä Kiinan ulkopuolella. Reglulaation vuoksi myöskään USA-yhtiöt eivät oikein pääse Kiinan markkinoille.

- Geopoliittisen tilanteen vuoksi en oikein usko, että kiinalainen palvelu saavuttaa myöhemminkään kovin isoa osuutta länsimaissa tai edes Kiinan ulkopuolella.

Kvantitatiiviset kriteerit, case Visa:

-

Viimeisen 10 vuoden aikana ROIC on vaihdellut 13,9 ja 29,3 prosentin välillä

-

Liikevaihdon kasvu viimeisen 5v ja 10v aikana: 13,0 % (10v) ja 11,7 % (5v)

-

EPS:n kasvu vastaavasti 16,1 % ja 13,4 %

-

Nettomarginaali on viimeisen 10 vuoden aikana ollut 36-53 %

-

Visaa tukee globaali megatrendi (siirtyminen fyysisestä käteisestä kortteihin). Vaikka Suomessa korttimaksut ovat yleisiä, ovat ne monessa Euroopan maassakin vielä suhteellisen harvinaisia vielä nykyäänkin. EKP:n arvion mukaan viime vuonna Euroalueella 59 % kuluttajien tekemistä transaktioista (tällä tarkoitetaan käsittääkseni esim. ruokakaupassa maksamista) tehtiin käteisellä (vuonna 2016 käteisen osuus oli 79 %).

-

Visan ja MasterCardin verkoissa tapahtuvan liikenteen lisääntyminen tekee verkon arvokkaammaksi. Mitä useampi käyttäjä käyttää em. kortteja (eli liikenne tapahtuu heidän verkoissaan), sitä todennäköisemmin yhä useampi kauppias hyväksyy nämä maksuvälineinä. Tämä luo vallihaudan estämään muiden tuloa markkinoille. Jos uusi yhtiö pyrkisi markkinalle, ongelma olisi että se ei kelpaa “missään” maksuvälineenä ja toisaalta kauppiaat eivät tätä tarjoa, koska “kukaan” kuluttaja ei kyseistä maksuvälinettä käytä. Kilpailijan tulo markkinoille edellyttäisi, että kumpikin osapuoli (kuluttaja ja kauppias) adoptoituisivat tämän käyttäjäksi.

-

Raha-asioissa luottamus on tärkeä, tämän vuoksi Visa on vakiinnuttanut asemansa luotettavana toimijana. Tämä vaikeuttaa kilpailijoiden pääsyä markkinoille (pätee juurikin noihin kiinalaisiin yhtiöihin).

-

Visan maksuliikenneverkkoa voi ajatella moottoritienä, joka yhdistää maksujen saajat ja vastaanottajat toisiinsa turvallisesti. Verkossa tapahtuvat maksut on ”tokenisoitu”; jolloin varsinaiset korttitiedot ovat turvassa. Jos tähän lisätään esim. ApplePay, on se kuin ajaisi autoa moottoritiellä. Koska Visan verkko jo suojaa varsinaiset tiedot, on ApplePayn lisääminen tähän vielä ”tuplasuoja”: ApplePay luo virtuaalisen ”auton” väliaikaisella ja ainutlaatuisella tunnisteella (tokenilla). Tämä tunniste edustaa tehtyä maksua paljastamatta arkaluonteisia tietoja.

-

Kilpailijat eivät ole vain uhka. Esim. Crypto Comin kortti on Visa. Visa tarjoaakin kilpailijoilleen esim. infastruktuuria. GooglePayhyn tai ApplePay -lompakoihin voi liittää Visa-kortin. Googlelle ja Applelle maksaminen ei mielestäni ole ydinbisnestä, joten en oikein usko, että he alkaisivat kehittää omaa maksujärjestelmää, vaan todennäköisemmin jatkavat Visan kumppaneina. Käyttöjärjestelmäriippuvuuden vuoksi tuo ei ehkä muutenkaan olisi järkevää.

-

Bisnes on inflaationkestävää. Osa veloituksista on prosenttiperusteisia, joten yhtiön tulot nousevat kuluttajahintojen mukana. Yhtiön liikevoittomarginaali on myös korkea, joten kulujen nopeampi nousu ei samaan tapaan vahingoita kannattavuutta kuin matalan katteen bisneksessä. Osa kuluista on kiinteitä, jolloin bisnes skaalautuu maksujen määrän lisääntyessä. Kulu on kuitenkin sen verran matala, että se hankaloittaa kilpailijoiden tuloa markkinoille tekemään kannattavaa bisnestä. Eikä se käteisenkään käsittely ole ilmaista…

-

40 % liikevaihdosta tulee datan käsittelymaksuista, 35 % tulee palvelumaksuista, 20 % kansainvälisistä siirroista ja 5 % muista lähteistä.

Riskejä:

- Säätelyriskit

- Kilpailu, ainahan voi tulla uusi distruptiivinen maksutapa ja Visa (ja MasterCard) putoavat kelkasta niiden bisneksen tuhoutuessa jos eivät ole riittävän nopeita liikkeissään.

Toisaalta, kilpailua en tällä hetkellä pidä kovin suurena uhkana Visalle ja MasterCardille. Toki nämä voivat kilpailla toisensa hengiltä, mutta sitäkään en pidä kovin todennäköisenä. Kryptot eivät toistaiseksi ole uhka, sillä ainakaan lähitulevaisuudessa ei ole merkkejä siitä, että kaupassa alettaisiin maksaa Bitcoineilla. Tähän vaikuttaa myös näiden verkkojen kapasiteetti. Visan verkko pystyy käsittelemään valtavan määrän transaktioita, eikä Bitcoinverkko tai edes Lightning-verkko pysty samaan.

Arvostus:

Visan viimeisen 12 kk (TTM) P/E on n. 31. Laadukkaasta ja kasvavasta vallihaudat omaavasta bisneksestä voikin maksaa keskimääräistä yhtiötä enemmän. MasterCardiin verrattuna P/E-arvostus on alempi (MasterCardin P/E 37), joskin MasterCard on viime vuosina kasvanut hieman nopeammin.

- Visan P/E tulosennusteilla vuosille 2024-2026: 26,5 x, 23,5 x ja 20,8

- Vastaavat EV/S luvut: 14,4 x, 12,8 x ja 11,4 x

- FCF Yield: 3,94 %, 4,48 % ja 4,82 %

Tulitikkuaskin kanteen tehdyn DCF-laskelman avulla hahmottelin, että minkälaisia odotuksia kurssi pitää sisällään: Osakkeen voi ajatella olevan tällä hetkellä oikein arvostettu (fair value 255-260 $), mikäli käytetään 9 % tuottovaatimusta, vuosien 2024-2033 EPS:n kasvuksi oletetaan 11,5 % p.a. ja sen jälkeen 2 % p.a. ajasta ikuisuuteen. Viime vuosina tuohon kasvuun ollaan päästykin, eikä kasvun hidastamisesta ole vielä ainakaan merkkejä.

Tää oli ihan hyvä nosto kokonaisuudessaan, sillä olen itsekin jonkin verran muuttanut mielipidettäni Kempowerista. Kempowerin isoimpana ongelmana ja suurimpana epävarmuutena on kuitenkin tuo teknologisen kilpailukyvyn riittäminen. Tuotteet on kyllä erinomaisia. Sähköautoa päivittäin käyttävänä on helppo sanoa että Kempowerin tuotteet pyyhkii lattiaa tällä hetkellä esim. ABB:n latureilla. Teslan ja Kempowerin tuotteet on selkeästi markkinoiden parhaat (ainakin tällä päin maapalloa). Mutta ei tuolla ole sellaista teknologista vallihautaa, joka toisi erityisen paljon turvaa; Teslan laturit ovat ihan vertailukelpoisia kyllä.

En pysty kuitenkaan uskottelemaan itselleni, että siellä on sellaista vallihautaa, jolla voisimme varmistua että Kempower tulee olemaan tuon tulevaisuuden valtavan DC-laturimarkkinan kuningas tai edes 2. tai 3.sijalla. Kempowerilla on siis tähän erinomaiset mahdollisuudet ja sijoittajalle tämä voi kyllä tuottaa satumaisia tuottoja, mutta ketjun mukaista absoluuttista laatufirmaa on vaikea Kempowerista mielestäni argumentoida. Niin paljon tuossa on epävarmuuksia ja kyse on pitkälti markkinoinnista. Jos Kempower onnistuu lähivuosina erinomaisesti myynnissä, on mielenkiintoista nähdä että minkälaiseksi vallihaudat muodostuu mm. vaihtamisen kustannuksen ja asiakaspysyvyyden osalta.

Kempower on Helsingin pörssin mielenkiintoisin firma ja itsekin olen tästä joksenkin innostunut, mutta en pysty vieläkään perustelemaan firmaa tähän ketjuun. Firma voi kyllä nousta sellaiseksi huippulaadukkaaksi firmaksi, jos se onnistuu luomaan korkean markkinaosuuden ja kasvattamaan vaihtamisen kustannukset asiakkaillensa korkeaksi. Tietysti myös teknologisella osaamisella on merkitystä, mutta etenkin tässä vaiheessa kun markkinaa vasta luodaan, niin se ei välttämättä riitä. Paras tuote ei aina välttämättä myy parhaiten, jos myynti- ja markkinointitiimi ei ole parasta A-luokkaa.

Aquiredissa oli juuri äskettäin erinomainen jakso Visasta.

Välikevennyksenä nostan Visman, kun kerran Business Breakdownsissa kävi pääomistaja vierailemassa. Kyseessä on siis tällä hetkellä yksityisesti omistettu norjalainen firma, joka myy erinäistä kirjanpidon, taloushallinnon ja toiminnanohjauksen softaa (linkki) pääosin täällä Pohjolassa ja Benelux-maissa. Liikevaihdon kasvu on kiihtynyt SaaSiin siirtymisen jälkeen ja on viimeisen vuosikymmenen ajan ollut noin 15-20% yritysostojen kiihdyttämänä. Kannattavuuskin on skaalatun SaaSin mukainen bruttomarginaalin ollessa yli 85% ja liikevoittomarginaalin ollessa 10-15% välissä (johtuu yritysarvon poistoista, kassavirtamarginaalit lähempänä 25-30% haarukkaa). Yritysostostrategia on jostain Diageon ja Constellation Softwaren välistä. Constellationia siinä mielessä, että Visma ostaa pieniä softayrityksiä kymmenittäin joka vuosi ja antaa niiden jatkaa toimintaansa pääosin itsenäisinä. Diageon strategiaa Visma mukailee puolestaan siten, että yritysostoista voidaan maksaa enemmän, koska ostetuista tuotteista saadaan paljon enemmän irti, kun ne kytketään Visman laajempaan jakeluverkostoon. Tämä mahdollistaa sen, että omistaja-arvoa ei tarvitse luoda pelkästään kerroinarbitraasilla (à la Boreo).

IPO:sta omistajat puhuivat jo loppuvuodesta 2021, jolloin maaliksi asetettiin 2023. Tämä suunnitelma meni luonnollisesti markkinoiden viilentyessä, mutta podissakin pääomistaja vihjasi, että voi olla tulossa tällä vuosikymmenellä pörssiin. Viimeisimmällä huhutulla arvostuksella firman arvo olisi noin 20 miljardia euroa, jolla se olisi Helsingin pörssin top 5 suurimmissa yrityksissä ja Oslon pörssissä 3. suurin Equinorin (öljy+kaasu) ja paikallisen Nordean jälkeen. Visman isot listatut jenkkiverrokit (ADP, Paychex ja Intuit) ovat todistaneet, että alalla voi kasvaa hyvällä pääoman tuotolla pitkään, joten tässä olisi paikka saada pohjoismaiseen pörssiin uusi laatuyhtiö. Toivottavasti vaan listaavat Osloon, niin voi ehkä joskus haaveillakin ostavansa tätä järkevillä kertoimilla. Mielestäni tämä on potentiaalisena listayhtiönä paljon kiinnostavampi kuin esimerkiksi Suomessa odotettu Fazer, jolla on brändit kunnossa ainakin Suomessa, mutta ei tuo viime vuosien 3-4% ROCE oikein ainakaan minua houkuttele.

Kun Visma ei ainakaan vielä ole pörssilistattu niin en usko, että se tähän ketjuun yhtään tätä viestiä enempää kuuluu, mutta ajattelin että tämä sopii tähän ketjuun parhaiten, koska potentiaaliset listautujat -ketju on rajattu Helsinkiin listautuviin firmoihin, ja mielestäni kyseessä on laatuyhtiö tai ainakin potentiaalinen sellainen. Toivottavasti ainakin joku sai myös täkyä tutkia noita muita nostamiani yhtiöitä.

Tämä oli mielettömän mielenkiinotinen nosto, kiitos! Ovat seurantalistallani

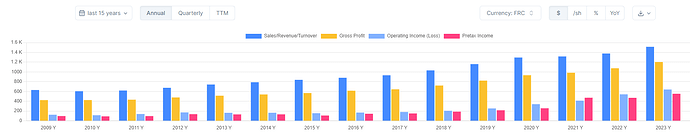

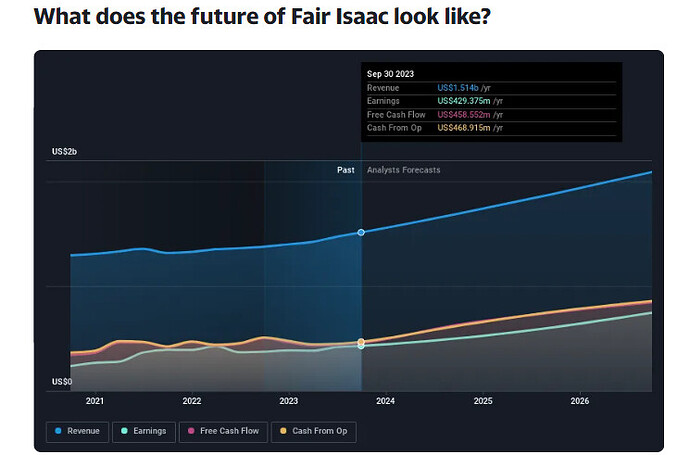

Itse olen todella myyty Fair Isaac Corporation (FICO) -osakkeesta. Olen aloittelija, joten saattaa tulla hölmöjäkin asioita.

Fair Isaac Corporation on yritys, joka kehittää ja myy luottoluokitusjärjestelmiä. Nämä järjestelmät käyttävät luottotietoja arvioidakseen, kuinka todennäköistä on, että taho maksaa velkansa takaisin.

FICO-luottopisteet ovat Fair Isaac Corporationin luoma luottoluokitusjärjestelmä. Ne ovat yleisesti käytössä Yhdysvalloissa (pääosin) ja muissa maissa, ja niitä käytetään esim. päätettäessä, saako henkilö esimerkiksi luottokortin tai lainan.

FICO-luottopisteet perustuvat useisiin tekijöihin, kuten henkilön maksuhistoriaan, velkaantuneisuuteen ja vanhuuden. Korkeampi FICO-pistemäärä tarkoittaa, että henkilön on todennäköisemmin helpompi saada luottoa ja että hän on todennäköisemmin kykenevä maksamaan velkonsa takaisin.

ELI5-selityksenä voisi sanoa, että Fair Isaac Corporation on yritys, joka laskee numeron, joka kertoo, kuinka hyvä ihminen on maksamaan laskunsa. Tämä numero, FICO-luottopiste, vaikuttaa siihen, kuinka helppoa on saada luottoa ja kuinka edullisella korolla sitä saa.

Huono taloustilanne ei juurikaan vaikuta yrityksen tulokseen saati osakkeeseen.

Kvantitatiiviset kriteerit: viimeiset viisi vuotta, KA

-

Roic 31,41 %

-

Liikevaihdon kasvu 11,99 %

-

Tuloksen kasvu 10,2 %

-

Nettotulosmarginaali 28,4 %

Kvalitatiiviset kriteerit:

- Seuraavat viisi vuotta: Vuosi 2018 oli FICO:lle käännekohta, FICO muutti hinnoittelustrategiaansa siirtymällä kiinteästä hinnoittelusta SaaS-pohjaiseen hinnoitteluun. Tämä tarkoittaa, että asiakkaat maksavat nyt kuukausi- tai vuosimaksun FICO:n tuotteiden ja palvelujen käytöstä.

Kiinteä hinnoittelumalli perustui siihen, että FICO veloitti asiakkailta yksittäisiä lisenssejä tuotteistaan ja palveluistaan. Tämä malli oli kallis ja hankala hallita, varsinkin suurilla yrityksillä.

SaaS-pohjainen hinnoittelumalli on joustavampi ja kustannustehokkaampi. Se perustuu siihen, että asiakkaat maksavat vain käytössään olevista tuotteista ja palveluista. Tämä malli on helpompi hallita ja se kannustaa asiakkaita käyttämään FICO:n tuotteita ja palveluita enemmän.

FICO:n hinnoittelustrategian muutos on ollut menestyksekäs. Yrityksen asiakkaat ovat olleet tyytyväisiä uuteen malliin ja se on auttanut FICO:ta kasvattamaan liikevaihtoaan ja kannattavuuttaan.

FICO oli jo laatuyhtiö ennen tätä muutosta, mutta nyt se kykeni hinnoittelemaan tehokkaammin. FICO:n palveluhinta siirtyy käytännössä aina lainanhankintakulujen kautta lainanottajalle.

-

Muistaakseni Dev Kansentaria kertoi (tai sitten luin jostain), että joitain vuosi sitten jokin yritys siirtyi Jenkeissä pois FICO:sta kilpailijalle ja tästä syntyi katastrofaaliset seurakset ja nämä kulusäästöt tultaisiin saamaan takaisin kolmannessa sukupolvessa. Tästä esimerkistä muut firmat ymmärsivät, ettei kannata edes irtauta FICO:sta, sillä riski/tuottosuhde on erittäin huono.

-

Uhkakuvana näen kilpailijat (esim. tekoäly) ja reguloinnin muutokset.

-

Yrityksen pääasiallinen tuote on FICO Score, joka on yksi maailman käytetyimmistä luottoluokitusjärjestelmistä, mutta se on laajentanut tarjoamaa myös muihin palveluihin riskianalyysin ja päätöksentekoratkaisuihin (tekoälypohjaiset ratkaisut, pilvipohjaiset ratkaisut ja räätälöidyt ratkaisut). Nämä ovat ottaneet tuulta alleen.

FICO:n liikevaihto jakautuu seuraavasti:

Tuotemyynti: 60 %

Palvelumyynti: 40 %

- Yhtiö ostaa osakkeita ja jakaa kasvavaa osinkoa

Mitä mieltä olette yhtiöstä? Tappavan tylsähän tämä ennalta arvattava bisnes on, mutta minusta mielenkiintoinen. What’s your score?

Videoita kiinnostuneille:

Why This Stock Never Goes Down - Joseph Carlson After Hours: https://youtu.be/btAYyWdcznY

Devin haastattelu: https://youtu.be/33NBOf-cHNY

Buyback capital - deep dive: https://youtu.be/cR9QAOCdg0g

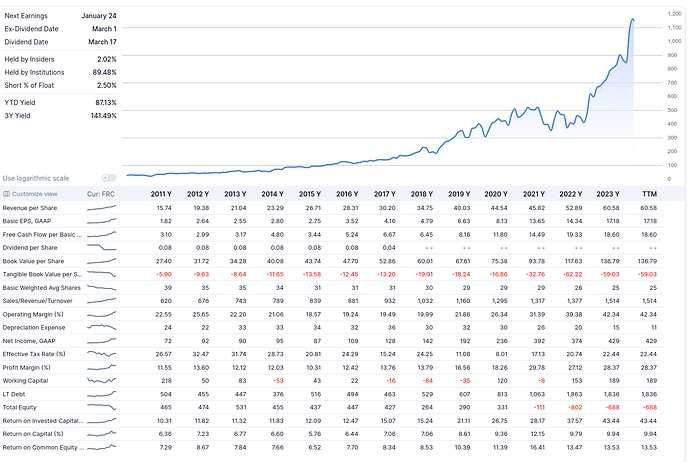

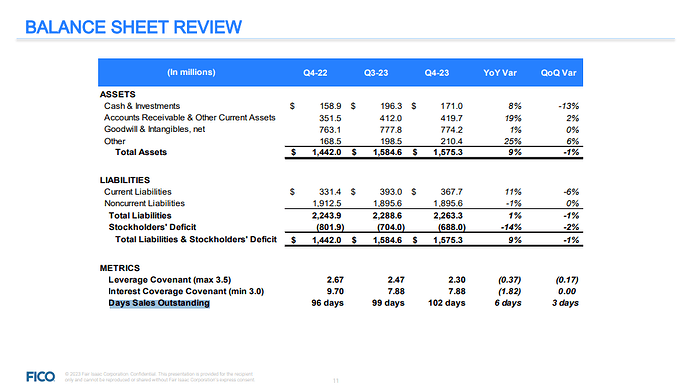

Kiitokset nostosta, tämä vaikuttaa kiinnostavalta. Pikaisella vilkaisulla en ihan riskittömänä sijoituksena pidä, sen verran suolaisesti on arvostuskertoimissa vipua. Näyttäisi, että kasvua on rahoitettu velalla. Minkäköhänlaista vauhtia myynnin pitäisi kasvaa lähivuosina?

Tosiaan, tästä vivusta kysyttiin Joseph Carlsonin videon kommenttiosiossa.

lähde: https://cdn.prod.nntech.io/fundamentals-file-proxy/quartr/pdf/b40face7708f1e2233599f7ef397f9a2.pdf

Vipua on ja eihän tuota loputtomiiin voi jatkaa. Lisäksi markkina odottaa tuottoprosentin ja SaaS-palvelun jatkuvaan kasvuun. En usko, että yritykselle tulee talousvaikeuksia (vahva markkina-asema ja pystyy hinnoittelemaan itsensä ulos), mutta uskon, että kurssi tulee korjaamaan.

lähde: Is There Now An Opportunity In Fair Isaac Corporation (NYSE:FICO)?

Olen siis jättänyt ostamatta toistaiseksi, mutta odotan sopivaa tilannetta hypätä kyytiin.

Kuinka pahana näette FICO:n taloudellisen tilanteen?

Laitetaan myös tänne

Hermesta samaisesta podcastista. Onko muilla yhtä samankaltaisia suosituksia podcast/youtube/tms. sisällölle? ![]()

Ketjuun voisi lisätä Mettler-Toledon, jota myös Sifter on hiljattain hankkinut salkkuunsa.

Mettler-Toledo on alunperin USA-yhtiö, mutta sen pääkonttori on Sveitsissä. Yhtiö on monikansallinen vaakojen ja analyyttisten instrumenttien valmistaja ja se on suurin laboratorio-, teollisuus- ja elintarvikkeiden vähittäiskaupan sovelluksissa käytettävien vaakojen toimittaja. Lisäksi valikoimaan kuuluu erilaisia analyyttisiä instrumentteja ja prosessianalyysilaitteita.

Hieman yli puolet (55 %) liikevaihdosta tulee laboratoriotarvikkeista, joihin kuuluvat mm. punnitusliuokset, tarkkuusvaa’at, pipetointijärjestelmät pH-mittarit, spektrometrit ym.

Hieman pienempi osa (n. 40 %) tulee teollisuudesta, mm. teollisuusvaaoista, tarkastus- ja valvontajärjestelmistä. Näitä voidaan hyödyntää esim. vedenpuhdistuslaitoksilla jäteveden laadun seurannassa, energiantuotannossa ja kiinteiden jätteiden käsittelyssä.

Pienin liiketoiminta-alue (n. 5 %) liittyy punnitukseen ja etikettien tulostamiseen päivittäistavarakaupoissa. Tämä käsittää siis hevi-osastojen vaa’at kassatason vaa’at jne.

Liikevaihdosta n. 37 % tulee USA:sta, 21 % Länsi-Euroopasta, 19 % Kiinasta (+ 13 % muusta Aasiasta) ja loput muusta maailmasta.

Yhtiö on markkinajohtaja omalla alueellaan. Markkina on muutoin fragmentoitunut. Laajan tuotevalikoiman lisäksi yhtiöllä on yksi maailman suurimmista myynti- ja palveluorganisaatioista tarkkuusinstrumenttiyritysten joukossa, joka tuo mielestäni ainakin jonkinlaista kilpailuetua. Yhtiö tekee myös tarvittaessa täydentäviä yritysostoja.

2023 Q4 tulos liikevaihto ja tulos laskivat logistiikkaviiveistä johtuen, mutta tämän odotetaan suurelta osin elpyvän 2024 Q1:n aikana. Liikevaihto laski 12 % ja oikaistu EPS laski 22 % vuodentakaisesta. Yhtiö ohjeistaa tälle vuodelle 1-2 % kasvua, mikä on historiallisesti vähäinen. Alkuvuosi on vielä haastavaa aikaa. Taustalla on lisääntynyt taloudellinen epävarmuus, mikä vaikeuttaa ennustamista. EPS:n osalta ohjeistus on kasvua 4 - 6 % verrattuna edelliseen vuoteen.

Liiketoiminnan rahavirran suhde poistoihin oli viime vuonna 10,9x. (H. Keskivälin Twitter-ketju). Viime vuoden ROIC oli EBITA:sta laskettuna n. 19,0 %.

Kassavirta on vahvaa ja sitä jaetaan omistajille omien osakkeiden ostoina.

Viimeisen 10 vuoden aikana liikevaihto on kasvanut (CAGR) keskimäärin 9,1 % vuodessa ja EPS keskimäärin 15,2 % vuodessa. Nettotulosmarginaali on vaihdellut n. 18 - 22 % välillä.

Lähivuosien (2024-2026) tulosennusteilla P/E on n. 34x, 30x ja 26x. EV/EBITDA puolestaan himean matalampi: 24,6x, 22,7x ja 21,3x FCF Yield on n. 3 % tasoa. Osakemäärä on pienentynyt pari prosenttia vuodessa omien ostojen seurauksena.

Velkaa on melko maltillisesti n. 1,3x käyttökate. ROIC on ollut viime vuosina yli 30 % tasolla.

Kasvua kuitenkin hinnoitellaan nykykurssiin melko paljon ja yhtiön tulisi pystyä viime vuosien kasvuvauhtiin, että sijoitus olisi järkevä nykyhinnalla.

Heitetään seuraava firma lauteille nopeasti ennen nukkumaanmenoa: Zoetis A. Huomasin vasta nyt, että firmahan on myös @Uppo-Nalle mainitsemalla listalla.

Firma toimii globaalisti eläinhoitopalveluita tarjoavana yrityksenä. Liiketoiminta jakautuu käytännössä seuraeläin- ja tuotantoeläinpuolelle. Tuoteportfolio on todella laaja ja tuotevalikoimaa on usealle eri eläimelle. Liikevaihdosta abouttiarallaa puolet tulee jenkeistä ja loput muualta maailmasta (Eurooppa, Etelä-Amerikka, Aasia). Tuoteportfoliosta ja tarjoaamasta hyvin firman sivuilla materiaalia. Mukavan jakautunutta kuitenkin liikevaihto maantieteellisesti. Googlettelun perusteella myös lemmikkieläinmarkkinalle etenkin on odotuksissa mukavaa kasvua 2030 vuoteen saakka, joten TAM kasvaa hyvää vauhtia tukien orgaanista liikevaihdon kehitystä.

Kaikenkaikkiaan liiketoiminta kuvautuu mielestäni melko turvalliselta, sillä ainakin länsimaissa kun syntyvyys laskee, niin ihmiset tuntuu aika paljon korvaavan sitä puuttuuvaa lasten hankkimista lemmikkieläimille. Ja vaikka talous menee tiukille, niin lemmikille kyllä löytyy tarvittavat lääkkeet ja hoidot. Tässä jos jossakin myös skaalalla / suuruuden ekonomialla on merkitystä. Tietysti myös brändi on olennainen osa. Mielestäni alalle tulo kynnyksetkin ovat kohtuullisia eikä tämä ala kiinnosta nykyajan seksikkäitä bumtsibumbum teknologiajättejä, mutta silti ala on erittäin kannattava ja kasvava.

Historiallisia lukuja:

Liikevaihdon kehitys (miljardia dollaria)

CAGR viimeiset 11v on > 6 % p.a

Kannattavuuskehitys:

ROI:

Jotain hajannaisia kommentteja vielä:

- Pääoman allokointi: kasvavaa osinkoa + omien osakkeiden takaisinostoa

- CEO omistaa isosti lappuja. Valitettavasti sisäpiirin aktiviteetti on ollut myyntilaidalla, mutta tässä nähdään esim. CEO:n osalta, että omistaa tuon n. 80 000 lappua ja myy aina optioista saatavia lappuja pitäen omistuksena melko vakaana. Mielestäni kuitenkin 80 000 lapun omistus aika hyvin tuo yhteiset intressit muiden omistajien kanssa.

- Ohjeistuksessa ei mitään ihmeempiä, melko hyvää kannattavuutta ja yksinumeroista liikevaihdon kasvua (%).

- “ylläpitocapex” / nettotulos = n. 21 % eli kohtuullinen. Kasvuinvestoinnit suhteessa ylläpitoinvestointeihin on 2023 olleet n. 50 % luokkaa joten kasvua haetaan kyllä ja mikäs se näillä pääomantuottoluvuilla onkin hakea.

- SBC on siedettävää tasoa (n. 2,5 % nettotuloksesta)

- Taseessa melko paljon goodwilliä + velkaa, mutta huomioitava että velka on käytännössä kokonaan pitkäaikaista velkaa ja firma aika avoimesti jakaa näistäkin tietoa:

FCF (OCF - ylläpitocapex - SBC) on karkeasti tasoa 1800 MUSD nykytulostasolla, joten eiköhän tässä veloistakin selvitä, käteistäkin on tuo pari miljardia. Rahoituskulut oli 2023 tällä velkapohjalla n. 240 MUSD.

@JNivala :lla taas ajoitus kunnossa. Pari päivää sitten WSJ uutisoi kahden Zoetiksen lääkkeen sivuvaikutuksista (referoiva artikkeli/maksumuurillinen alkuperäinen), minkä seurauksena osake laski ~8% ja EV laski 2019/20 vuodenvaihdossa saavutetulle tasolle. Librelan ja Solensian osuus tulevaisuuden kassavirroista on tuskin tuota kahdeksaa prosenttia, joten markkinareaktio johtuu varmaan maineriskistä, joka on uutisoinnin myötä koholla. Lemmikinomistajat ovat varmasti yksi herkimmistä asiakasryhmistä, mitä maapallolta löytyy. Kuka haluaisi antaa ”lapselleen” vaarallisen maineen saanutta lääkettä? Joka tapauksessa Librelalle ja Solensialle ei kuitenkaan ole kilpailijoita, mikä suojaa niiden asemaa. Suurehko markkinareaktio saattaa johtua myös siitä, että markkina epäilee Zoetiksen tuotekehitystä tai siitä, että uutisointi osuu selvästi korkeammilla kertoimilla arvostettavaan seuraeläinbusinekseen (kasvunäkymä, hinnoitteluvoima, antibioottiresistenssiriskit tuotantoeläinpuolella jne.). Toisaalta tämä on taas osoitus lääkekehittäjien heikkouksista. Tuotekehityksen riskit ovat isot ja vaikka tuote saataisiin markkinoille niin pienikin mainehaitta voi tuhota sen, koska kuluttajat ovat niin herkkiä. Sama voi käydä käytännössä mille vaan lääkkeelle eikä sitä voi juurikaan ennakoida. Tapahtunut saa ainakin minut arvostamaan yksinkertaisempia tuotteita valmistavia yhtiöitä, kuten ketjussa jo nostettua Westiä. Uudenlaisen lasi- tai muovituubin kehittäminen on tuskin yhtä riskialtista puuhaa. Tuskinpa tästä tulee mitään sen suurempaa ja 5 vuoden päästä kurssikäyrästä ei varmaan edes huomaa koko casea.

Mielestäni tämä on Zoetiksen osalta naurettava ylireagointi. 2023 liikevaihdosta 15% tuli segmentistä, johon nämä injektiolääkkeet kuuluu. Lisäksi siinä on pari muutakin lääkettä, joten osuus liikevaihdosta jotain yksikköprosentteja. Todennäköisesti tosi vähän, sillä tämähän on uusi kasvuaihio enemmänkin.

Mielestäni tämänkaltaiset uutiset on aika peruskauraa lääkealalla. Mitä noita uutisia luin, niin ei tämä nyt kovin kauhealta vaikuta edes näiden kahden lääkkeen kannalta. Eläinlääkärithän näitä tuotteita ”myy” ja olen ainakin käsityksessä että pääosin eläinlääkärit tuotteen näkee oikeassa kohderyhmässä edelleen hyvänä valmisteena.

Ja toisaalta ei tässä nyt voi mitään johtopäätöksiä tehdä Zoetiksen R&D puolesta, sillä epäonnistuneet lääkkeet kuuluu lääkekehitykseen, ei ole olemassa strategiaa joka toisi vain onnistumisia. Tämä siis johtuen alan luonteesta.

EDIT: Jos jatkan vielä, niin Zoetiksen mukaan esim. Solensiasta ja Librelaa on annettu n. 18 miljoonaa annosta ja haitoitsa Zoetis kommentoi: "It added that more than 18 million doses have been distributed, and it has “continued to see low rates of adverse events with only 0.18% reported for Librela and 0.3% for Solensia.”

On tilastollisesti jo todennäköistä, että kun lemmikkien omistajat hakee kipeille lemmikeilleen apua, niin jotku kuolee ilmaan mitään syy-yhteyttä tuollein 2-4vko sisällä lääkkeen saamisen jälkeen.

Kiitos tästä, on kyllä kiinnostava keissi. Analyytikkoseuranta alkanut nyt äskettäin ja tavoitehinta perusskenaariossa 150 SEK (osake treidaa sadan kruunun tienoilla). Kiinnostava rapsa jos toinen kotimainen tai google kääntäjä taipuu.

Yhtiöhän ei itse valmista moottorilohkoja vaan myy teknologian/lisenssin näiden suomugrafiittivalurauta (CGI) lohkojen valmistukseen ja laskuttaa valmistettujen lohkojen volyymien perusteella. Yli 90% liikevaihdosta jatkuvaa laskutusta ja volyymit jatkuvassa kasvussa kun yhä useampi raskaiden ajoneuvojen valmistaja siirtyy tähän valmistusmetodiin koska CGI teknologiassa on lukuisia etuja (parempi kestävyys, kevyempi, alhaisempi kulutus, matalammat CO2 päästöt jne).

Riskejä tosiaan keskittyminen asiakkaiden osalta vaikka hyvin globaalit toiminnot ovatkin kyseessä. Pieni market cap ja osake ei kovin likvidi, vaikka track recordia yhtiöllä löytyy. Sisäpiirin omistus ei myöskään kummoinen, toimarilla “vain” noin 400.000 EUR arvosta lappuja. Ehkä tässä ketjussa haetaan vähän isompia firmoja, mutta itsellä kyllä sijoituskeissi täyttyi varsinkin näillä kurssihinnoilla heittämällä.

Tasapainottamassa riskejä on kuitenkin 6% osinko joka kasvanut 14 vuotta, vahva velaton tase ja PE 17 vs yhtiön 3v keskiarvo 26. Yhtiö jakaa käytännössä koko tuloksensa osinkona ja näkyvyys vaikuttaa hyvältä kasvun suhteen. Kannattavuus on myöskin erinomainen ja edelleen paranemaan päin, sillä yritys on erittäin konservatiivinen kulujen suhteen.

Jos jotakuta kiinnostaa, niin tässä on toimarin presis yhtiöstä vuoden takaa Redeyen tilaisuudessa.

Lectra

Lectra on vuonna 1973 perustettu ranskalainen yritys, joka valmistaa tekstiilien automaattileikkureita ja niihin liittyvää softaa pääasiassa muoti-, auto- ja huonekaluteollisuudelle. Lectran tarjoama kattaa koko polun tekstiilien suunnittelun softasta tuotannon optimoimiseen ja tuotteiden julkaisun jälkeiseen seurantaan. Ala on syklinen, minkä osoittaa finanssikriisissä tapahtunut 25% liikevaihdon lasku ja jopa 60% pudotus uusien leikkureiden tilauksissa. Lectra on parantanut markkina-asemaansa ja liikevaihdon laatuaan sitten finanssikriisin, mutta syklisyydeltä se ei ole kokonaan päässyt pakoon, minkä osoittaa 18% pudotus liikevaihdossa koronan aikaan ja tämänhetkinen maltillinen lasku liikevaihdossa muutamasta yrityskaupasta huolimatta.

Tällä kertaa siis tarkoitus kokeilla vähän enemmän tähän ketjuun kuuluvien laatuyhtiöiden rajoja astetta syklisemmällä ja esim. Visa, West ja O’Reilly -jengiä heikompilaatuisella, tuntemattomammalla ja pienemmällä firmalla.

Lectran tarina on pitkälti nykyisen TJ ja HPJ Daniel Hararin tarina. Harari ja hänen veljensä tulivat VC-vehikkelinsä kautta Lectran omistajiksi vuonna 1990 ja ovat siitä lähtien enemmän tai vähemmän luotsanneet yhtiötä. Daniel on ollut Lectran toimitusjohtajana 25 vuotta toimittuaan kriisi-TJ:na 90-luvulla ja sittemmin yhtäjaksoisesti vuodesta 2002 lähtien. Daniel omistaa yhtiöstä nykyään 13%.

Yhtiön historian suurin muutos tapahtui finanssikriisin aikaan, kun yhtiö valui tappiolliseksi ja strategiaan piti tehdä muutoksia. Yhtiö päätti ryhtyä alan laadukkaimpien leikkureiden valmistajaksi ja nosti hintansa noin 20% kilpailijoiden yläpuolelle. Strategia toimi ja yhtiö tuplasi kokonsa 2010-luvalla samalla takoen ROICeja 15 ja 25 prosentin väliltä. Vuodesta 2019 yhtiön ROIC ja marginaalit ovat kuitenkin laskeneet maallisemmille tasoille. Tälle on muutama selitys:

-

Softamyynnin siirtäminen SaaS-malliin, mikä laskee lyhyellä aikavälillä sekä liikevaihtoa että kannattavuutta

-

IFRS16 kirjanpitoon siirtyminen vuonna 2019 ja yrityskauppojen myötä tulleet poistot ovat erottaneet yhtiön nettotuloksen sen vapaasta kassavirrasta. Yhtiön normalisoitu vapaa kassavirta/sijoitettu pääoma -tunnusluku on pyörinyt paremmilla noin 12% tasoilla koronan jälkeisinä vuosina, mikä on oikeinkin hyvä taso ottaen huomioon ison yritysoston integraatiokulut, syklin vaiheen ja sen että kaikki kasvupanostukset on otettu osoittajasta pois (tuotekehityskustannukset noin 10% liikevaihdosta viime vuosina). Normalisoidun vapaan kassavirran marginaali on pyörinyt viime vuosina kymmenen ja kolmentoista välillä.

Yhtiön kasvua on viime vuosina vauhdittanut yritysostot. Suurin näistä oli pääasiallisen kilpailijan Gerberin osto koronakriisin keskellä, mikä nosti yhtiön markkinaosuuden yli 50 prosenttiin. Gerberistä maksettiin 60% käteisenä ja 40% osakkeina. Gerber hinnoiteltiin diilissä 1,6x 2019 liikevaihto ja 2,7x 2019 myyntikate, kun taas Lectran osakkeen hinta kaupassa oli 2,5x 2019 liikevaihto ja 3,6x 2019 myyntikate. Vaikka Gerberin liiketoiminnan laatu ja kasvunäkymät olivat hiukan heikompia kuin Lectran (60 vs. 70 prosentin myyntikate ja Gerberin kasvuinvestoinnit historiassa matalampia), mielestäni vanha pääomasijoittaja Harari teki hyvän diilin hyvällä ajoituksella. Tulevaisuuden pitkän aikavälin kasvu koostuu pääosin asiakkaiden tuotantovolyymin kasvusta (noin länsimainen GDP kasvu, jota hidastaa autoteollisuus ja nopeuttaa luksusmuoti), inflaatioita nopeammista hinnankorotuksista (käytännössä monopoli laadukkaammissa leikkureissa ja esim. varaosissa ja softassa vaihtokustannukset) ja automaattileikkureiden yleistymisestä erityisesti Aasiassa (nykyään vain 22% liikevaihdosta). Lisäkasvua voi myös tulla viime vuosina yritysostoilla sisään tulleista softista ja korkeamman lisäarvon Fashion On Demand (tuote valmistetaan vasta, kun ostos on tehty) ratkaisujen yleistymisestä.

Ehkä tuota ei-tähtisikermäistä numeropuolta on tullut puolustettua tarpeeksi ja on aika laadullisen analyysin.

Lectran leikkurit ovat maailman parhaita. Ne leikkaavat nopeammin, tarkemmin ja useamman kerroksen läpi verrattuna kilpailijoiden koneisiin, mikä parantaa asiakkaiden tuotannon tehokkuutta. Johto onkin maininnut, että Lectran leikkurien tuomat säästöt ovat niin suuret, että kilpailijat voisivat antaa koneitaan ilmaiseksi pois ja silti Lectran kone tulisi pitkässä juoksussa halvemmaksi. Leikkurien takaisinmaksuaika on yleensä alle vuosi. Lectran koneiden parempi konenäkö ja sommittelualgoritmit takaavat noin 3-5% säästön kankaan kulutuksessa (monille asiakkaille kangas yli 60% yksikkökustannuksista) ja laadukkaamman lopputuloksen (kone tunnistaa kankaan vioittuneet osat ja jättää ne sommitelman ulkopuolelle) verrattuna kilpaileviin leikkureihin. Lisäksi kaikki koneet on yhdistetty pilveen ja niiden tuottamaa dataa voi käyttää sekä asiakkaat että Lectra. Kirsikkana kakun päällä Lectra valmistaa leikkurinsa 30% halvemmalla Ranskassa kuin kiinalaiset kilpailijat Kiinassa. Kaikki tämä ja softan suurempi osuus liikevaihdosta mahdollistaa sen, että Lectran myyntikate on noin 70% (leikkurien matalampi) kun kilpailijoiden vastaava on välillä 15-30%.

Noin 90-100% ranskalaisista ja italialaisista muotitaloista (ml. Hermes, Louis Vuitton ja Dior) käyttää Lectran leikkureita ja/tai softaa, mikä kertoo osansa yhtiön ratkaisujen laadusta. Asiakkaat ovat myös lojaaleja, sillä Hararin mukaan suurin vapaaehtoinen (ei-konkurssi/yritysosto) asiakaspoistuma vuodessa hänen uransa aikana on ollut 1%.

Noin 70% Lectran liikevaihdosta on jatkuvaa tai toistuvaa. Suurimman osan tästä muodostaa kulutus- ja varaosat. Jokainen yhteenkään suomalaiseen konepajafirmaan vähänkään perehtynyt tietää tämän olevan se liiketoiminta, jossa tulos tehdään. Vangiksi jääneille asiakkaille on valmiiksi helppoa, mutta Lectran tapauksessa se on vielä tavallista helpompaa, koska monille osille ei ole ns. geneeristä vaihtoehtoa. Softamyynti ja elinkaaripalvelut muodostavat loppuosan jatkuvasta liikevaihdosta. Elinkaaripalveluiden liiketoiminta on hyvin kannattavaa, sillä yli 90% elinkaaripalveluista uusimpiin leikkureihin tuotetaan etänä, mikä on positiivista sekä asiakkaalle (leikkuri takaisin käyttöön nopeammin) sekä Lectran kannalta (tehokkuus). Softamyynnin kannattavuus on tällä hetkellä alhossa SaaS-siirtymän vuoksi.

Lectran johto keskittyy oikeisiin asioihin, kuten tulevaisuuden turvaamiseen, asiakastyytyväisyyteen ja -kokemukseen sekä kassavirtoihin. Yhtiö oli 2010-luvun ilman velkaa, kunnes Gerber yritysosto muutti kuvan, mutta paluu velattomuuteen on tavoitelistalla. Yhtiön selviytymistä syklien yli johto mittaa ns. security ratiolla, jolla tarkoitetaan toistuvien liikevaihtojen myyntikatteen suhdetta kaikkiin kiinteisiin kustannuksiin ml. kaikki tuotekehityskustannukset. Security ratio on tällä hetkellä 90% ja tavoite yli 100%. Lectra yrittää välttää tuotteidensa myyntiä välikäsien kautta parantaakseen asiakaskokemusta (ja katetta). Yhtiö myös kehittää monia tuotteita yhdessä asiakkaiden kanssa. Lisäpisteitä johto saa myös Hararin omistuksesta yrityksessä, konservatiivisesta kirjanpitotavasta (tuotekehitystä ei kapitalisoida taseeseen) ja pitkästä omistaja-arvon kasvatuksen ja onnistuneiden strategisten valintojen trackistä.

Pääasialliset riskit

-

Diworsification eli liiketoiminnan laadun liudentaminen ostamalla/luomalla uusia huonompilaatuisia liiketoimintoja. Gerber on vanhaa Lectraa huonompilaatuinen liiketoiminta (tosin alan 2. paras), mutta toisaalta nyt uudella Lectralla ei ole kilpailua korkeatasoisissa leikkureissa ja softissa, joten en näe, että kokonaisuudessaan Gerber-ostos heikentäisi Lectran liiketoiminnan laatua. Integraatioriskiä pitää silti kantaa. Uusin yritysosto Launchmetrics (200-240 miljoonan euron valuaatio, joka vastaa 5-6x ARR) sen sijaan poukkoilee Lectran perinteisen osaamisalueen (suunnittelu ja tuotanto) ulkopuolelle, joka lisää sen riskiä, vaikka kuinka olisi VC-taustaa ja ollut 30 vuotta alalla. Markkinointi-SaaS on lisäksi käsittääkseni hyvin kilpailtu ala. Lisäksi adj. EBITDA:n tuominen mittareihin häiritsee.

-

Luonnollisesti teknologiayhtiössä on teknologiariskiä, vaikkakaan Lectran niche ei ole nopeitten kehittyvää bumtsibum-teknologiaa (leikkurisukupolvi 5-7 vuotta).

-

Kiinalaisten leikkureiden ja softan kehittyminen ja kilpailun koveneminen ovat myös toinen luonnollinen riski. Näkyvyys kyseisiin kilpailijoihin on sattuneesta syystä erittäin heikko, joten tätä pitää kai aistia Lectran luvuista ja kommenteista. Olisin tosin skeptinen sitä kohtaan, että nykyiset Lectran asiakkaat haluaisivat vaihtaa Lectran softaa kiinalaiseen ihan dataturvallisuussyistä. Toisaalta kiinalaisten tarjoaman paraneminen vaikeuttaisi Aasian valloitusta, kun sielläkin aikanaan siirrytään moderneihin tekstiilinleikkuumenetelmiin. Uusien kilpailijoiden tuloon on vaikea uskoa ilman massiivista teknologista muutosta, sillä alan teknologian ja palvelutason vaatimukset ovat liian korkeita pienemmille kilpailijoille ja markkinan koko on liian pieni houkutellakseen isoja kilpailijoita.

-

Daniel Harariin liittyy iso avainhenkilö- ja kulttuuririski, koska kyseinen herra on johtanut yritystä vuosikymmeniä ja ainakin tämän erinomaisen haastattelun perusteella paikoittain autoritäärisestikin. Yrityksessä on avoimen keskustelun kulttuuri ja Daniel käykin kymmeniä 1-on-1 -keskusteluja ennen isoja strategisia päätöksiä, mutta loppupeleissä päätäntävalta on hänellä. Ideaalisiirtymässä Daniel siirtyisi pelkästään HPJ:ksi ja seuraaja tulisi talon sisältä. Jos seuraaja tulisi ulkopuolelta, olisi se minulle ainakin iso punainen lippu.

EDIT: Loppuun vielä tutkimus Indoor Groupin (nykyään osa Helsinkiin listattua KH Groupia) automaattileikkurin hankinnasta vuodelta 2008. Vanhaa kamaa, mutta aloittelijalle ihan hyvä aloituspiste. Tärkeimpänä nostona: “Alussa tutkittiin myös, onko olemassa muita mahdollisia yhteistyöyrityksiä ja merkkejä [kuin Gerber ja Lectra], mutta varsin nopeasti kävi ilmi, että sopivia laitteita ei löydy muilta.”

Disc: en omista, lisäksi pahoittelut paikoittain pumpahtavasta tekstistä

Loppuun vielä ultimaattinen lakmustesti!

- Laatuyhtiö

- Rajatapaus

- Tavallinen kuolevainen

Tämä ketju on ollut melko hiljainen viime aikoina, joten kirjoittelen hajanaisia ajatuksia viimeisimmästä hankinnastani, Tractor Supplystä. Myöskään johtava vetysijoittaja @Verneri_Pulkkinen ei uhkailuistaan huolimatta ole ehtinyt kirjoittaa ketjuun. ![]()

Tractor Supply on perustettu vuonna 1938 ja se toimii “Amerikan Hankkijana”, eli tarjoaa tuotteita kodinsisustukseen, pienviljelyyn, puutarhanhoitoon, karjanhoitoon ja lemmikkien hoitoon. Huomattavaa on, että asiakkaat eivät ole ammattiviljelijöitä, vaan nimenomaan harrastelijoita.

Tractor Supplyllä on tällä hetkellä 2 233 kauppaa 49:ssä osavaltiossa. Tractor Supply osti muutama vuosi sitten Petsense -ketjun, jolla on tällä hetkellä 202 kauppaa 23 osavaltiossa, eli yhteensä kauppoja on hieman vajaat 4 500. Tämän vuoden aikana on tarkoitus avata 80 uutta Tractor Supplyä ja 10-15 uutta Petsenseä. Q1 avattiin 17 uutta Tractor Supplyä.

Toinen Tractor Supplyn historian aikana tehty yrityskauppa tehtiin pari vuotta sitten, jolloin Tractor Supply osti kilpailijansa Orscheln Farm & Homen ja Tractor Supply on nykyään markkinajohtaja toimialallaan.

Q1 2024 yhtiön liikevaihto kasvoi 2,9 % ja vertailukelpoinen myynti (comparable sales) kasvoi 1,1 %. EPS kasvoi lähes 11 % 1,83 dollariin. Toimitusjohtaja oli Q1:n jälkeen hyvinkin positiivisella mielellä, sillä yhtiön markkinaosuus kasvoi ja myös liikkeissä tehtyjen ostosten määrä kasvoi, tosin vain marginaalisesti. Asiakaspohja myös on terveellä pohjalla ja asiakkaat tulevat liikkeisiin yhä uudelleen.

Bruttomarginaali koheni hieman 35,5 %:sta 36,0 %:iin.

Yhtiö palauttaa pääomia sijoittajille osinkojen ja omien ostojen yhdistelmällä. Osakemäärä on pienentynyt viime vuosina parin prosentin vuositahtia.

Ohjeistus vuodelle 2024:

- Liikevaihto: 14,7-15,1 miljardia

- Vertailukelpoinen myynti: -1,0 % … +1,5 %

- Käyttökate: 9,7 % … 10,1 %

- EPS: 9,85 USD - 10,50 USD

Q1 2024 jälkeen liikevaihto oli 3,395 miljardia (3,299 miljardia Q1 2023). EBIT-marginaali oli 7,75 % ja korkomenojen ja verojen jälkeen nettomarginaaliksi jäi 5,84 % (5,55 %), mikä mielestäni on ihan hyvä taso vähittäiskaupan yhtiölle.

Q1:lle kirjautui myös kasvuinvestointeja, jonka vuoksi poistoja oli viimevuotista enemmän.

Tase vaikuttaa melko vahvalta, nettovelka / käyttökate on tasolla n. 0,8.

Yhtiö on tehnyt myös hyvää tuottoa pääomalle. ROA on viime vuosina ollut 12-13 %, ROE suunnilleen 35-50 % ja ROIC yli 16 % joka vuosi viimeisen kymmenen vuoden aikana, mikä täyttää myös aloitusviestissä olevan kriteerin.

Jos yhtiön lukuja verrataan aloitusviestin kriteereihin, näyttää tilanne seuraavalta:

- ROIC yli 15 %: kyllä

- Liikevaihdon kasvu viimeisen 10 vuoden aikana 14,6 % (yli 5 %, kyllä)

- EPS kasvu viimeisen 10 vuoden aikana 17,3 % (yli 7 %, kyllä)

- Nettotulosmarginaali tosin jää alle 12 %:n, joten siltä osalta kriteeristö laatuyhtiöstä ei täyty.

Osa kasvusta on kymmenen vuoden luvuissa koronan tuomaa, mutta sitä ennen liikevaihto on kasvanut n. 7 % vuodessa, joten sinänsä inflaatiota nopeampi kasvu ei vaikuta poikkeukselliselta.

Kasvunäkymät ovat kohtuulliset lähivuosille. Yhtiö hyötyi koronasta selvästi, mikä johti liikevaihdon voimakkaaseen kasvuun. Uskoakseni koronabuustin vaikutus on jo hävinnyt. Amazonin ja muiden lähinnä verkossa toimivien kauppojen uhka on rajallinen, sillä Tractor Supply toimii lähinnä maaseutukeskuksissa ja haja-asutusalueella, jossa nettikauppojen on vaikea kilpailla tehokkuudella. Toki osa myynnistä tapahtuu verkossa, mutta enemmän siten, että asiakas tilaa ostokset valmiiksi ja noutaa ne sitten myymälästä.

N. 30 % liikevaihdosta tulee omista tuotemerkeistä.

Valitettavasti yhtiön laatu näkyy myös arvostuksessa. P/E on tämän vuoden tulosennusteella yli 25, mikä pitää sisällään voimakkaita kasvuodotuksia, että yhtiö olisi hyvä sijoitus pitkällä aikavälillä tällä hinnalla. Ostin kuitenkin tarkkailuposition ja tarkoitus on lisätä, mikäli arvostus muuttuu kohtuullisemmaksi.