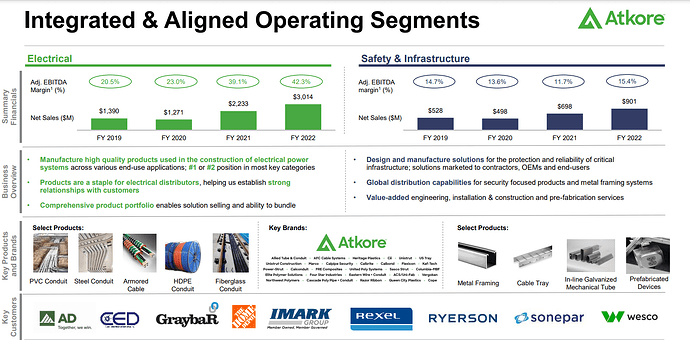

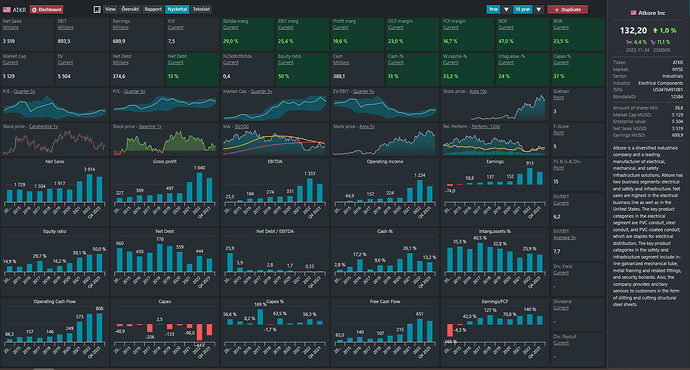

Atkore (NYSE: ATKR) on pääosin Yhdysvalloissa toimiva keskisuuri teollisuusyritys, jonka markkina-arvo on tällä hetkellä noin 5000 MUSD, liikevaihto oli juuri päättyneellä tilikaudella 3418 MUSD ja nettotulos 690 MUSD. Yhtiö harjoittaa sähkö-, turvallisuus- ja infrastruktuurituotteiden valmistusta ja myyntiä Yhdysvalloissa ja kansainvälisesti. Yritys tarjoaa putkia, kaapeleita ja asennustarvikkeita (Electrical -segmentti) ja lisäksi myös metallikehyksiä, mekaanista putkea, ympäristönsuojausta ja kaapelinhallinnan tuotteita (Safety & Infrastructure -segmentti). Alla hyvä yhteenveto 2022 esitysmateriaaleista.

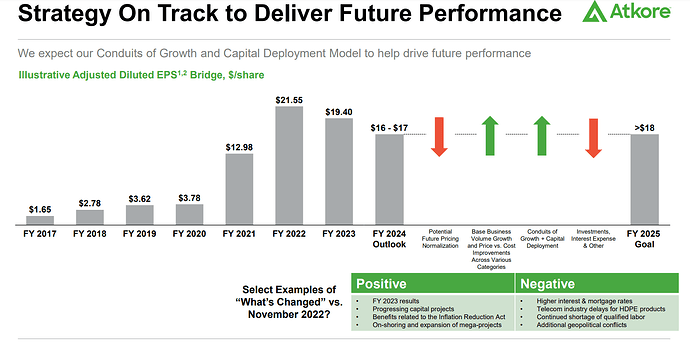

Yhtiö on tehnyt vakuuttavan transformaation tappiollisesta moniteollisuusmörjinästä äärimmäisen kannattavaksi kassavirtakoneeksi vuoden 2010 jälkeen. Listautumisvuonna 2016 yhtiö teki EPSiä 0,94$ osakkeelta ja nyt yhtiöllä on vuodelle 2025 ohjeistuksena +18$ eli sijoittajalle kuuluvat rahat on 18-kertaistettu noin vuosikymmenessä.

*Liikevaihdon kasvu viimeiset 10v CAGR 9,46 %

-

EPS kasvu viimeiset 5v CAGR 54,97 %; ja 2016–2020 31,8 %

-

5v keskimääräinen ROIC 30,9 %; ja 2016–2020 14,1 %

-

Nettomarginaali 4–24 % (2016–2022)

-

Yhtiön tämänhetkiset arvostuskertoimet: next twelve months EV/EBIT 6,4x; NTM P/E 7,84x, NTM FCF yield 12,5 %

Yhtiössä käytiin keskustelua myös Globaalit laatuyhtiö ketjussa: Globaalit laatuyhtiöt - #52 käyttäjältä Homeros

HISTORIA

Atkoren juuret ovat vuonna 1959 Illinoisin-osavaltiossa perustetussa Allied Tube & Conduit -yhtiössä. Yhtiö ymmärtääkseni kehitti ja patentoi jatkuvatoimisen kuumasinkityksen teräksisiin putkiin (In-line galvanizing technique (Flo-Coat)). Tämän aikansa teknologisen läpimurron johdosta, yhtiö kasvoi hyvin nopeasti ja laajeni muihinkin metallisiin sähköalan tuotteisiin yrityskaupoilla. Yhtiö vaihtoi nimensä Atcor-muotoon ja myös listautui pörssiin joskus 1980-luvulla, vain pian tullakseen vuonna 1987 ostetuksi Tyco-konglomeraatin toimesta.

Tycon alaisuudessa Atcore muodosti Tycon ”Electrical and Metal Products” -liiketoiminnan ja laajeni voimakkaasta ja lähti ulkomaille mm. Etelä-Amerikkaan ja Aasiaan, mutta tämän vauhtisokeuden myötä koko yksikkö teki myöhemmin raskaasti tappiota. 2000-luvun alkupuoliskolla Tyco-konsernia pilkottiin ja 2010–2014 koko ”Electrical and Metal Products” divisioona myytiin ensin puoliksi ja sitten kokonaan Clayton, Dubilier & Rice -pääomasijoitusyhtiölle noin 750 MUSD valuaatiolla ja yhtiön nimeksi tuli Atkore International. Tämän jälkeen yhtiön johto laitettiin kokonaan uusiksi ja kaikki kannattamaton roska, jota vuosien varrella oli kertynyt divestoitiin, lähinnä kaikki Yhdysvaltojen ulkopuoliset tehtaat myytiin tai suljettiin. Yhdysvaltojen sisälläkin päätettiin markkinassa keskittyä vain korkeamman katteen tuotteisiin, joissa on rajatusti kilpailua. Myös vähittäismyynnin tuotteiden osuutta päätettiin vähentää. Tämän jälkeen International -sana pudotettiin nimestä pois, koska 90 % liikevaihdosta tulee tänäkin päivänä vain Yhdysvalloista. Yhtiöllä on kansainvälistä liiketoimintaa (ja tuotantolaitoksia) nykyään ainakin Isossa-Britanniassa ja Belgiassa. Privaattissa olon aikana 2011-2015 yhtiön nettotulos käännettiin raskaasti tappiollisesta voitolliseksi ja sitten yhtiö IPO:tettiin takaisin pörssiin vuonna 2016 noin miljardin valuaatiolla ja CD&R jäi pääomistajaksi. CD&R myi viimeiset omistamansa osakkeet vuonna 2018.

Privaattivuosina toimitusjohtajaksi rekrytoitiin Danaher-yhtiössä 17 vuotta johtotehtävissä ollut John Williamson ja muitakin Danaherilaisia tuotiin yhtiöön. He toivat Atkoreen Danaher business systeemia vastaavan järjestelmä, joka nimettiin luovasti Atkore Business systeemiksi (ja käytännössä on varmaan lähes suora kopio Danaherin vastaavasta). Kyseessä on kuitenkin japanilaiseen Kaizen -yritysfilosofiaan pohjautuva jatkuvaan parantamiseen ja kehittymiseen pyrkivä strukturoitu strateginen ohjenuora. Sen systemaattinen käytännön toteutus vaikuttaa kompleksiselta, mutta twitterissä on ketju asiasta kiinnostuneille. Mutta nostan tämän esiin siksi, että kyseinen systeemi on luultavasti suurimmaksi osaksi syy siihen, miten Atkore käännettiin tappiollisesta yrityksestä lopulta oman sektorinsa kaikkein kannattavammaksi tähdeksi.

NYKYMARKKINA

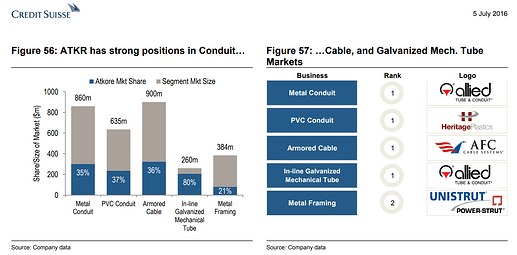

Atkore myy tuotteensa B2B pääasiassa isoille globaaleille ja paikallisille sähkö-ja teollisuusalojen tukkureille (mm: Graybar Electric Company, Rexel, Sonepar S.A. and Wesco International, Inc., U.S. Electrical Services Inc, United Electric Supply Company, Inc), jotka taas myyvät tuotteet usein urakoitsijoille. Yhtiöllä on iso itsenäisten myyntiagenttien verkosto, jotka kauppaavat yhtiön tuotteita provisiolla. Yhtiön tuotteiden loppumarkkina on laaja liikerakentamisen (non-residential) kenttä (65-75%) ja vähäisemmissä määrin asuinrakentaminen (15-20%). Yksinkertaistaen voisi sanoa, että missä tahansa missä rakennetaan jotain ja vedetään sähköjohtoja, tarvitaan Atkoren tuotteita. Johto arvioi Atkorelle relevantin markkinan TAM:in olevan nykyään noin 40 miljardia dollaria. Yhtiön markkinaosuutta päätuotesegmenteissä avattiin vuoden 2016 IPO-prospectuksessa (yhtiön johdon oma arvio): Steel Conduit & Fittings (35% market share), PVC Conduit & Fittings (37% share), Armored Cable Fittings (36% share), Metal Framing (21% share), In-line Galvanized Mechanical Tube (80% share). Tämä on osittain vanhentunutta tietoa, koska sitten vuoden 2016 Atkore on konsolidoinut voimakkaasti markkinaa yrityskaupoilla ja varmasti voittanutkin markkinaosuutta. Erityisesti PVC-putkissa markkinaosuus on nykyään huomattavasti suurempi.

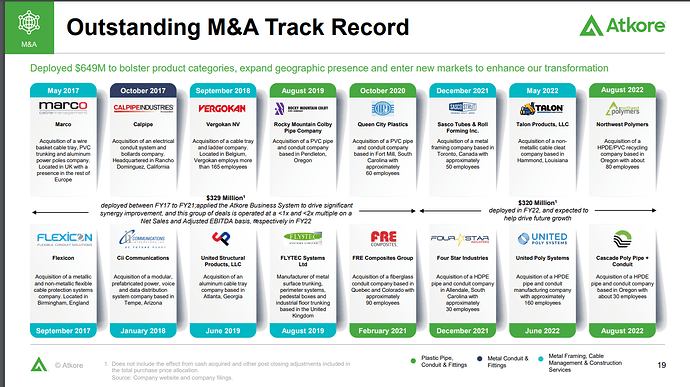

Listautumisen jälkeen yhtiö on tehnyt yhden divestoinnin ja 16 yritysostoa käyttäen yhteensä 740 MUSD käteistä näihin. Toimitusjohtaja kertoi vuoden 2022 lopulla että peruutuspeilissä vuosien 2017-2021 välillä tehtyjen yritysostojen massa tehtiin 1x EV/sales ja 2x EV/EBITDA kertoimilla (synergioiden toimeenpanemisen jälkeen).

David [CFO] and I [CEO Bill Waltz] have always talked about how accretive our M&A has been. When you look and say, for aquisitions that have been over a year and so old, we literally now have like a 2x EBITDA multiple after synergies for what we buy these aquisitions. We tie the Atkore Business System in all facets from productivity to pricing. You can see the accretive cabability we can add. So that’s again why we’re excited about the future because we’re playing and hitting on all cylinders here. [2022 Q4 puhelu]

Kuva 2022 Q4 esityksestä, jonka jälkeen on ostettu vielä Elite Polymer Solutions, HDPE-putkivalmistaja:

Erityisesti koko PVC-putkiliiketoiminta, joka on nykyään yhtiö suurin tuloksentekjä, on rakennettu alun perin epäorgaanisesti. Yhtiöllä on nykyään dominantti markkinaosuus tässä PVC-segmentissä. Viime vuosien yrityskaupoissa yhtiö on täydentänyt putkiensa valikoimaa ostamalla pari lasikuituputkenvalmistaa. Aivan viimeisimpänä yhtiö osti sarjan HDPE-putken valmistajia, ja johdon arvion mukaan tullen näin Telecom -segmentin toiseksi suurimmaksi HDPE-putken valmistajaksi, mistä johto toivoo oletettavasti seuraavaa kasvusegmenttiä. Toinen ajankohtainen vahvasti kasvava tuotesegmentti on mekaaninen putki: Atkore valmistaa niitä tukipylväitä joihin aurinkopaneelit asennetaan ja joiden varassa ne pyörivät seuraten aurinkoa (solar torque tube), tämä on ilmeisesti hittituote tällä hetkellä. Yhtiö on investoinut kahteen uuteen näitä valmistavaan linjastoon Arizonan tehtaassa ja kokonaan uuteen tehtaaseen Indianassa.

KILPAILU JA KILPAILUEDUT

Sellainen pitkällä aikavälillä luotu kilpailuetu on varmasti lopulta monen pienen tekijän summa ja se ei synny mitenkään helposti ja itsestään. Mainitsin aiemmin jo Atkoren yrityskulttuurin ja nyt jotain muita tekijöitä.

…And since [lowering] price is off the table for us, the way we do it is by adding value. We’re the only ones in Electrical Raceway who can provide our [whole] suite of products to the market. That’s becoming more and more of something that distributors and contractors can value, where we can sell PVC conduit, steel conduit, armored cable and metal framing literally on the same truck delivered to the same job site. No competitor can do that. / / …So if you had to pay 20% or 30% premium to ensure you’re getting delivery, getting the value, ease of getting the order, and that’s the primary driver [for our outperformance] along with supply-demand… Atkore has a competitive sustainable advantage of one order, one delivery, one invoice. As we continue to do that, David and I have done analysis with our team, for example, that when we package multiple products together, we’re getting a high-single [percent] increase in price… [CEO vastaamassa kysymyksiin yhtiön kilpailueduista]

Tässä toimitusjohtajat puhui yhdestä merkittävästä kilpailuedusta. Yhtiöllä on joka tuotesegmentissä eri kilpailijat, vain Atkore toimittaa koko tuoterepertuaarin sähkösuojausratkaisuja. Yhtiö pystyy toimittamaan nämä kaikki ja vielä kaikki yhdellä laskulla sekä rekkalastillisella työmaalle, hyvin nopeasti. Näihin he prosesseihin he ovat paljon panostaneet ja investoineet vuosien varrella ja sillä he perustelevat sen hintapreemion asiakkaille verrattuna kilpailijoihin.

Toki asiassa auttaa myös se että isoin tuotesegmentti PVC-kaapelinsuojaputki on hyvin keskittynyt vain kolmelle toimijalle. Atkorella on 11 PVC-putken tuotantolaitosta ja toiseksi suurimmalla valmistajalla Cantexilla on viisi ja nekin sijaitsevat maantieteellisesti vähän eri alueilla siten, että kilpailua ei ole mahdottomasti. Noissa sekalaisissa terästuotteissa kilpailua on sitten enemmän (mm. Zekelman, Nucor, Eaton, ABB), mutta Atkoren ydinalue kaapelinsuojaus on pieni niche valtavassa sähkötekniikan markkinassa, johon ehkä nämä muut enemmän keskittyvät. Tämä on ollut strategiakin, yhtiö on tietoisestikin keskittynyt niihin tuotteisiin, joissa kilpailu on rajallista. Usein yhdistävä tekijä näille tuotteille on se, että jotta pystyy kilpailemaan, pitää rakentaa paikallinen tuotantolaitos tai logistiikkalaitos, koska tyhjää tilaa sisältäviä tuotteita esim. putkia ei voi pinoa, latoa, rahdata tai varastoida suurissä määrin. Jossain enemmän bulkkiterästuotteissa (putkenosat, kaapelihyllyt) Atkorella oli kilpailijoina toki Meksikossakin olevia tuotantolaitoksia, mutta ne menivät konkurssiin 2020–2021, kun yhtä aikaa teräksin hinta nousi, kysyntä tippui ja Trump laittoi vielä jotain tulleja Meksikolle. HDPE-putkessa kilpailijoita on runsaammin, mm. ruotsalainen Hexatronic laajeni tälle tontille hiljattain ostamalla paikallisen toimijan ja rakentamalla uuden tehtaan Yhdysvaltoihin. En ole toki aivan kaikkien eri tuotesegmenttien ajankohtaisesta kilpailutilanteesta perillä.

Kiistaton vallihauta on myös se että yhtiö (ja sen myymät tuotebrändit) ovat olleet olemassa osaltaan jo 1950-luvulta lähtien. Yhtiön 80% markkinaosuus sinkitetyssä teräsputkessa varmaan selittyy juurikin historiallisilla syillä – yhtiö oli sen valmistuksen pioneeri. Yhtiöllä on tästä pitkästä historiasta kumpuavat pitkät liikesuhteet ja molemminpuolinen luottamus kaikkiin merkittäviin sähköalan tukkureihin ja myyntiagentteihin. Siihen voi olla täysin uuden kilpailijan vaikea lyödä kiilaa väliin.

Atkore on datalla johdettu yritys. Esimerkkinä tästä toimii hinnoittelu. Electronics-segmentin tuotteissa yhtiö käyttää dynaamista hinnoittelu, jossa myyntihinnat päivitetään joka päivä. Käytännössä yhtiöllä on joku Salesforce+Tableau CRM-järjestelmä, johon tulee tietoa kysynnästä, tarjonnasta, raaka-aineiden hinnoista, myyntiagenteilta, asiakkailta jne. ja jonka pohjalta muutokset hinnoittelussa tehdään. Jos esim. raaka-ainetoimittajat ilmoittavat korotuksista vaikka resiinin tai teräksen hintoihin, niin yhtiö siirtää ne välittömästi myyntihintoihin. Raaka-ainehintojen laskiessa puolestaan yhtiö tietenkin vitkuttelee myyntihintojen laskemisessa niin pitkälle kuin mahdollista. Yhtiö onkin joka vuosi hivuttaen lisännyt myyntihinnanhinta ja raaka-ainekustannuksen erotusta. Safety & Infrastucture segmentissä samanlaista järjestelmää ei ilmeisesti ole, ja myynnit tapahtuvat vähän pidempien sopimusten puitteissa eli raaka-aineiden noustessa tulee parin kvartaalin viive hintojen nousuihin.

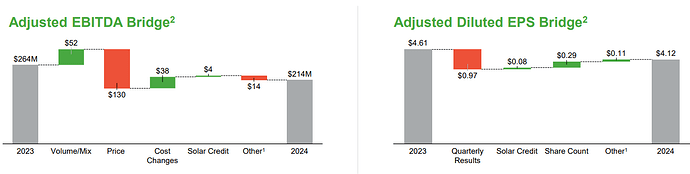

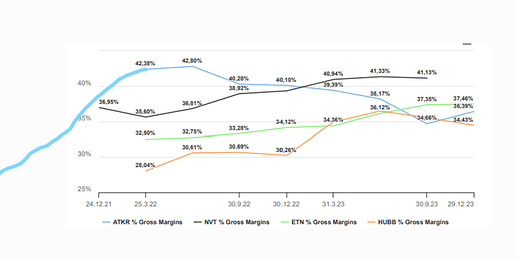

HINNOITTELUN YLISUORITUSKYKY, MARGINAALIT

Tästä dynaamisesta hinnoittelusta päästään siihen, että joskus 2021 alkukesällä yhtiö nosti PVC-tuotteidensa hintoja satoja prosentteja, mikä johti yhtiön marginaalien räjähtämiseen. Tämä varsin dramaattinen liike teki ehkä myös näkyväksi yhtiön vahvan kilpailuaseman ja ehkä moni sijoittajat ”löysi” yhtiön tällöin (ainakin minä). Hintojen noston taustalla oli erittäin vahva kysyntä, Yhdysvaltojen rakennussektorin herääminen koronahorroksesta ja samanaikainen tarjonnan supistuminen, joka johtui samanaikaisesta polymeerituottajien tuomitusvaikeuksista. Kilpailijoiden toimitusajat venyivät viikosta kahdeksaan viikkoon, ja lopulta he eivät pystyneet ottamaan enää uusia tilauksia ollenkaan. Tässä pitää myös tietää, että usein uusissa rakennuskohteissa voimalinjat vedetään sinne maahan PVC-putkissa aivan projektin alussa ja koko projekti seisoo, jos niitä putkia ei ole saatavilla. Atkorella ei ollut ikinä näitä kilpailijoita vaivaavia toimitusongelmia, mikä ehkä kertoo yhtiön operatiivisesta suorittamisesta, ja se pystyikin toimittamaan urakoitsijoille niiden kipeästi tarvitsevat tuotteet ajallaan, kunhan hinnasta sovittiin. Vaikka silloisessa keskustelussa keskityttiin aika paljon PVC:hen sen ollessa Atkoren suurin tuotesegmentti, niin myöhemmin, kun inflaatio lähti laukalle, niin yhtiö kyllä nosti kaikkien muidenkin tuotteidensa hintoja reippaasti tehokkaan hinnoittelumallinsa puitteissa. Kokonaisuudessaan yhtiö sai tästä noin miljardi dollaria ”ylimääräistä” käyttökatetta, mekanistisesti laskien aiemmasta vuosittaisesta tulostasosta. Ongelma tässä oli vaan että se miljardin ylimäärä näytti vain säilyvän kvartaalista toiseen, koko 2022 tilikauden ja 2023 tilikaudellakin käyttökate laski vain -250 MUSD. Yhtiön sisäinen tavoite onkin ollut tietenkin säilyttää mahdollisimman paljon tästä hinnottelusta, ja oikeastaan yhtiön filosofia on ollut jo vuodesta 2010 lähtien luoda asiakkaalle jotain arvoa, mikä perustelee kestävän hintapreemion suhteessa kilpailijoiden tuotteisiin, eikä niinkään mikään kiskurihinnoittelu. Yhtiön johdolla on ollut nyt pari vuotta aikaa analysoida tätä poikkeustilannetta ja heidän lopputuloksensa ja ohjeistus on se, että tästä ”yliansaitsemisesta” 40 % eli 400 miljoonaa on lopulta kestävää yhtiön kilpailuetujen myötä, mikä muodostaa pohjan yhtiön ohjeistukselle tulevasta 25 % käyttökatemarginaalista.

PÄÄOMAN ALLOKOINTI

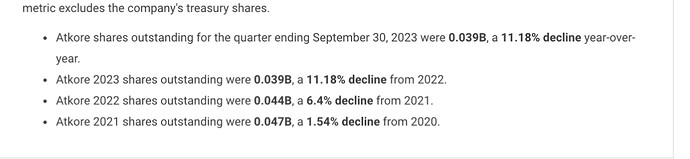

Yhtiön markkina-arvo on vaihdellut nyt parin vuoden sisällä 3500–5000 MUSD välillä ja kun rahavirrat ovat olleet vuolaita, niin yhtiö on nyt samassa aikaikkunassa käyttänyt illustratiivisesti omien osakkeiden takaisinostoihin 1300 MUSD, yritysostoihin 420 MUSD ja orgaanisen kasvun investointeihin 380 MUSD. Nämä ovat yhtiön ns. ”Three conduits of growth”. Lisäksi yhtiö aloitti nyt (tietenkin suureksi pettymykseksi) pienen kvartaaliosingon (10 % nettotuloksesta), mutta luulen että se lisättiin vain joidenkin omistavien rahastojen toiveesta. Joka tapauksessa normalisoitu FCF taso on yhtiön ohjeistuksen mukaisesti jotain noin 600 MUSD ja yhtiön tase on alikapitalisoitu, joten rahaa riittää aika paljon laitettavaksi jatkossakin ja tarvittaessa velkavivulla erinäisiin kohteisiin tai aggressiiviseen osakkeiden takaisinostoon. Toimitusjohtaja sanoi M&A:n olevan nyt tauolla, koska yhtiö näkee niin hyviä orgaanisen kasvun investointikohteita tällä hetkellä. Kasvu-capexiin laitettiin tälle vuodelle uusi jakelukeskus Texasiin ja solar-tuotesegmentin tehdas Indianaan ja seuraavalle vuodelle on jyvitetty vielä yksi uusi jakelukeskus Georgiaan, jonka jälkeen yhtiöllä on koko manner-Yhdysvallat ulottuvillaan. Nämä kaikki investoinnit tietenkin kantavat hedelmää nyt sekä luovat vakaan pohjan tulevalle kasvulle ja omistaja-arvon luonnille.

TULEVAISUUS, OHJEISTUS, RISKIT

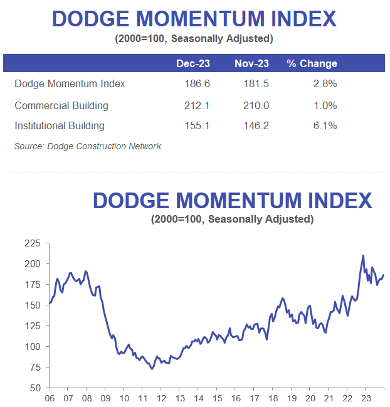

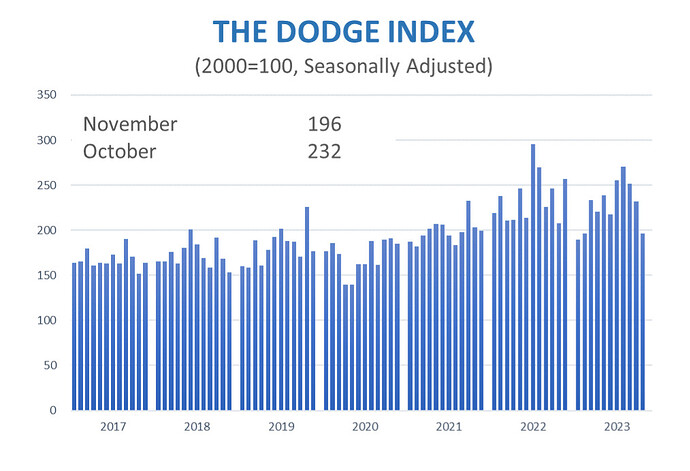

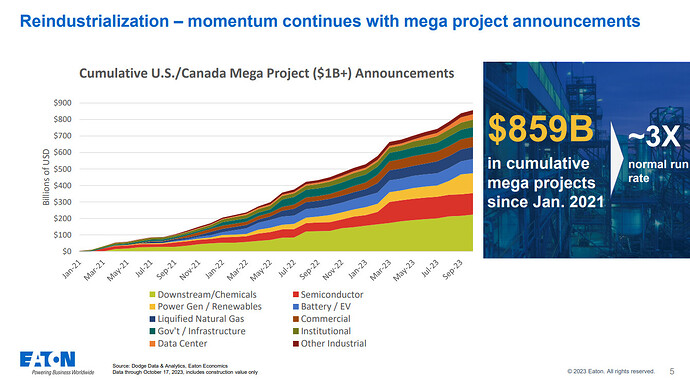

En tiedä oletteko huomanneet mutta, kaikki maailman yhtiöt haluavat tällä hetkellä rakentaa tehtaan Yhdysvaltoihin. Foorumiltakin tulee heti monta mieleen ainakin Kempower, Outokumpu, Huhtamäki, Hexatronic. Taustalla on tietenkin liittovaltion varsin antelias teollisuuspolitiikka, erityisesti veronkevennykset, mitä on tarjolla vihreän siirtymän nimissä. Myös palvelinkeskuksien rakentamiselle on varattu globaalisti jotain sata miljardia capexia vuosittain koko tämän vuosikymmenen alan. Lisäksi monessa osavaltiossa on tajuttu, että suurin osa voimalinjoista kannattaisi ehkä suojata maan alle, esim. Kaliforniassa metsäpalojen myötä ja kaakkoisrannikolla hurrikaanien takia. Lisäksi tietenkin uusiutuva energia, sähköautot ja niiden latausinfra jne. Nämä ovat kaikki varsin sähköintensiivisiä rakennushakkeita, jotka syövät paljon Atkoren tuotteita. Tämä on se tausta, miksi yhtiön johto on varsin luottavainen, että tästä tulee koko sähkötekniikan alalle (Yhdysvalloissa) paras vuosikymmen koskaan.

And then as David [CFO] and I mentioned that you – every investor should understand, but you won’t see if you just looked at square feet or some other metric, is the electrification. I think every one of our peers, no matter where you are in the electrical industry, this is going to be the best decade ever… [CEO 2023 Q4 puhelussa]

Toki ikinä ei kannata olla liian naiivi johdon puheille. Osittain yhtiön tuloskunto on yllättänyt johdon varmasti positiivisesti, joten ei ole mahdotonta, etteikö se voisi yllättää joskus myös negatiivisesti. Tällä nykyisellä johdolla on vaan hyvin vahva track record, he eivät ole koko listautumisaikana missannut a

(ainakaan alarivillä) ikinä ennusteita.

And since David and I have been CEO and CFO, we have not missed a single earnings, and we don’t expect to going forward. [CEO 2022 Q4 puhelussa]

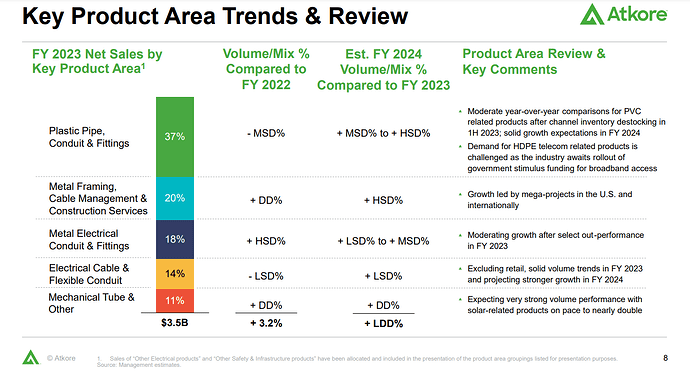

Tämä on toki myös jenkeissä yhtiöiden paljon käyttämä sandbagging-strategia: annetaan konservatiivinen ennustus, joka ylitetään kirkkaasti. Esimerkiksi tällekin tilikaudelle alkuperäinen EPS ohjeistus vuosi sitten oli 13.10 - 14.90$ mutta lopputulos olikin 19.4$. Samaten jos katsoo ensi vuoden ennustetta, niin ohjeistetaan EPSiä 16–17$. CFO anteliaasti jakaa aina oletukset yhtiön ennustemallien takana ja niitä katsomalla voi nähdä, että he ovat laskeneet ohjeistuksen siten että ensi vuonna osakkeita olisi 37–38 miljoona kappaletta, mutta se ei eroa tämänhetkisestä paljoakaan, mikä johtaa siihen, että todellisuudessa yhtiö varmaan ylittää tuon EPS ennusteen helposti, koska osakemäärä tulee olemaan pienempi ts. he vain tekevät suuremmat osakkeiden takaisinostot. Sama koskee myös vuoden 2025 EPS ennustetta, jonka osalta toimitusjohtaja painottikin analyytikkopuhelussa että se on plus 18 dollaria ja korosti että sisäisesti he tavoittelevat toki paljon enemmän. Muita yhtiön odotuksia tuotesegmenttien tulevalle kasvulle voi kuka tahansa itse arvioida, koska ne on kerrottu 2023 Q4 esityksen diassa numero 8 [alla kuvassa, MSD=mid single digit percent growth, DD = douple digit percent growth jne]. Kokonaisuudessa seuraavalle vuodelle ohjeistetaan aika tymäkkää alhaista kaksinumeroista myyntivolyymien kasvua, mutta toki tuloksen ohjeistetaan laskevan hinnoittelun normalisoituessa.

Merkittävin riski olisi tietenkin yhtiön kannattavuustason regressoituminen aiemmille tasoille, jotka olisivat huomattavasti alhaisempia kuin johdon ohjeistus. Kilpailun kiristyminen on tietenkin aina tulevaisuuden riskitekijä. Ei olisi ennenäkemätöntä, että joku suurempi sähkötekniikkalan toimija joskus kiinnostuisi rasvaisista katteista ja alkaisi aggressiivisesti laajenemaan Atkoren tontille tai nykyiset suorat kilpailijat laajentavat tuotantoaan. Yhtiön myyntivolyymien kasvu on kokonaisuutena ollut parivuotta varsin aneemista (2019: +5,5 %; 2022: -3,2 %; 2023: +3,2%; toki ensi vuodelle sitä ennustetaan reippaasti), kaikki kasvu on tullut enemmän tai vähemmän hintojen noususta. Tästä voisi spekuloida, että markkinaa olisi ehkä paikoitellen hävitty kilpailijoille. Yhtiön johdosta kukaan ei ole aikoihin ostanut osakkeita suoraan pörssistä, vaan lähinnä myynyt niitä sinne, toki suurin osa on pitänyt omistusosuutensa suurin piirtein samana tai kasvattanut sitä johdon kannustinohjelmien kautta.

LOPUKSI

Loppukevennys. Atkoren rekrysivuilla oli pitkään, nyt jo hävinnyt vuokaavio, jossa näytettiin, miten oikeanlaisten ihmisten palkkaaminen johtaa lopulta sijoittajien osakkeiden arvon nousuun. Löysin sen onneksi vielä Wayback-masiinalla (kts. alla). Kaavion lähde lukee pienellä: "Adapted from First Break All the Rules: [What the World’s Greatest Managers Do Differently], Buckingham Coffman, Gallup Organization, 1999”. Johto on selkeästi lukenut yritysjohtamisen oppaansa (![]() Angel Lowe). Anekdoottina myös että vuonna 2018 yhtiö otti isosti velkaa (26% markkina-arvosta) vain ostaakseen omia osakkeita. Nämä esimerkit ehkä kertovat jotain siitä, että johto on teoissaan ja puheissaan laserfokusoitunut omistaja-arvon kasvattamiseen.

Angel Lowe). Anekdoottina myös että vuonna 2018 yhtiö otti isosti velkaa (26% markkina-arvosta) vain ostaakseen omia osakkeita. Nämä esimerkit ehkä kertovat jotain siitä, että johto on teoissaan ja puheissaan laserfokusoitunut omistaja-arvon kasvattamiseen.

MATERIAALEJA

Yhtiön tuloskeskus: https://investors.atkore.com/investors/quarterly-results/

Yhtiön vuosien 2023 ja 2022 tilikausien Q4-esitykset, jotka ovat usein laajempia ja demonstratiivisia:

https://s202.q4cdn.com/690266772/files/doc_financials/2023/q4/Q4-2023-Earnings-Deck-vF-2023-11-17.pdf

https://s202.q4cdn.com/690266772/files/doc_presentations/2022/11/18/Q4-2022-Earnings-Deck-vF-PDF-221118.pdf

2023 K10 (vuosiraportti): https://s202.q4cdn.com/690266772/files/doc_financials/2023/ar/2ee0cdca-081a-4cda-a0f9-6e6906a8ed1c.pdf

Credit Suissen “seurannan aloitusraportti” vuodelta 2016, joka on soveltuvin osin vieläkin ihan hyvää kuvausta yhtiöstä:

atkoreCreditSuisseIniation.pdf (1,9 Mt)