Yleensä kun 8% varmaa osinkotuottoa ollut tarjolla niin kiinnostus herää. Nyt epävarmuuden puskiessa esiin vaade on päälle 10%, olematta yieldtrap…Oma salkku jaettu juuri tuolla salkkuketjussa. Osingot perustuu ostohintoihin ja ovat pääosin nousevia. Nyt olen kuitenkin enemmän myyntilaidalla. Seuraan kyllä mahdollisia kassavirtaa tuovia ostokohteita aktiivisesti.

Ostin position QleanAir:iin. RedEye seuraa ja MarketScreener.comissa myös tunnuslukuja ja ennusteita. Osakkeelle löytyy täältä myös oma ketju. PE ennusteet tälle ja tulevalle vuodelle selvästi alle 10 ja maksanut myös hyvää osinkoa. Liiketoiminnan ennustettavuus pitäisi olla kohtalainen, kun liikevaihto jatkuvista liiketoiminnoista oli edellisellä kvartaalilla noin 60%.

Tuo QleanAir oli ennestään ihan tuntematon firma, mutta pienen perehtymisen jälkeen uskalsi jo ostaa 20 000 kpl. Myöhemmin sitten lisää perehtymistä firmaan, niinkuin usein tuppaa näissä olemaan. Ensin ajattelin ,että firma on liian pieni, mutta aika helposti sitä saikin ostettua ilman kurssinousua ka. 21,58. Sen jälkeen kurssi sitten heti nousikin 10%, eli hyvä alku, mutta mahdolliset Tappiot kai puoliksi lazywayn kanssa ![]()

Tuli ostettua vielä Nobiaa ruotsista, kun kivasti laskee vaikka pidänkin enemmän tuosta Qleanairistä sijoituskohteena. Nobian P/B 0,6. Viime vuoden osinko 15%. Puun noussut hinta rasittanut kannattavuutta. Marketscreener näyttää melko kovaa velkaa, mutta niissä on IFRS 16 vuokravelat mukana. Euroopan johtava keittiöasiantuntija Nobia ja Etteplan toteuttivat yhteistyössä digitaalisia simulointeja uutta 350 miljoonaa euroa maksavaa tehdasta varten | Etteplan.

Riskinä voinee pitää näin isoa tehdasinvestointia. Se maksaa enemmän kuin firman nykymarkkina-arvo !

Petra ja A la carte keittiöt Suomessa. Tunnetusti keittiöissä on kovat hinnat ![]()

Qleanairiltä löytyy myös suomalaiset kotisivut. Suomen vankiloihin on mm. toimitettu.

Ruotsalaisen sijoitusbloggarin youtube video, miksi Nobiaa kannattaa ostaa 41 SEK hintaan (nyt 18 SEK) ![]()

Pitkästä aikaa muutamat arvolaskelmat tehty.

Onhan se sanottava että Telia ja Terveystalo nostavat rumia pärstvärkkejään potentiaalisina ostokohteina. Nyt pitäisi alkaa vaan vielä poraamaan enemmän detaileihin.

Lyhyesti FCF laskelmistani:

10 vuoden eteenpäinlaskenta FCF kasvu% per vuosi. runsas 15% turvamarginaali, koska mallini on hyvin yksinkertainen, discounted taaksepäin tämän hetken arvoon. Ei huomioida osinkoja.

TTALO, Free cash flow +3% 6 vuotta, +8% 3 vuotta. Oletettu lapun PE 10.

Saan ostohinnaksi 6,46. Eli 2% turva vielä tämän hetken hintaan nähden.

Riskit nopeasti mietittynä: palkkainflaatio, tehoton toiminta, taantuma ohjaa halvempiin terveyspalveluihin? en ole myöskään alan asiantuntija luonnostani.

TELIA, Free cash flow 0% kasvua 3 vuotta. Sitten 5% seuraavat 7 vuotta. Oletettu PE 12.

Saan ostohinnaksi 27,88 SEK. Eli oltaisiin juuri ja juuri siinä.

Riskit nopeasti mietittynä: +5% FCF vuotuinen kasvu on kova odotus operaattorille. PE 12 on myös potentiaalisesti epärealistinen.

Terveystalo pilkki lähti vetämään 6,1. Avauspositio löytyy jo mutta nyt sitten lisäiltäisiin.

Näitä siis tähyän itse viimeisimpänä!

EDIT: täytyy sanoa että eihän tuo Nobiakaan huonolta vaikuta ihan silmämääräisesti. Laitetaan todo-listaan…

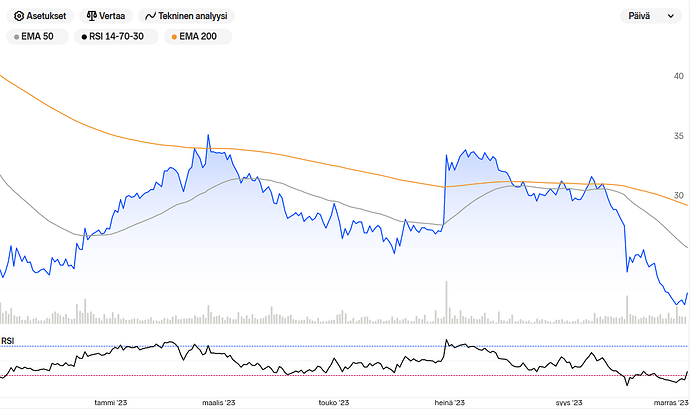

Nobian osakkeenomistajia varmasti harmittaa, kun yhtiön pörssikurssi on niissä lukemissa missä se oli keskellä syvintä finanssikriisiä. Tällaiset finanssikriisilukemat herättää minulla kiinnostuksen ruveta tutkimaan yhtiötä.

Firma valmistaa siis keittiöitä. Suurimmat markkinat pohjoismaat (54 % liikevaihdosta) ja Iso-Britannia (34 % liikevaihdosta). Tässä saa otettua asuntomarkkinariskiä, kun keittöiden kysyntä korreloi rakentamisen kanssa. Kustannusinflaatio on iskenyt Nobiaan kovaa. Liikevoitosta lähti 250 miljoonaa energian, kuljetuksen ja materiaalikustannusten kasvun seurauksena kolmoskvartaalilla. Liikevoitto ja tulos säilyivät kuitenkin plussalla. Nobia kutsuu operatiiviseksi kassavirraksi lukua, jota yleensä kutsutaan vapaaksi kassavirraksi. Tämä oli 9 ensimmäisellä kuukaudella -665 miljoonaa pakkasella, tosin raportissa sanotaan että strategiset investoinnit Jönköpingin uuteen tehtaaseen rasitti lukua 800 miljoonalla.

Valuaatio:

Osakkeita ulkona: 168,253 miljoonaa

Osakkeen hinta: 21,04 kruunua

Market cap: 3540 miljoonaa kruunua.

Nettovelat: 1999 miljoonaa kruunua. (ei lasketa IFRS vuokrasopimusvelkoja)

Velaton hinta (enterprise value): 5539 miljoonaa kruunua.

Jos katsotaan pidempää aikaväliä, Nobia on tehnyt vapaata kassavirtaa edellisen 9 vuoden aikana keskimäärin 875 miljoonaa kruunua vuodessa. Osakkeiden määrä on pysynyt samana. Liikevaihto on pysynyt melko vakaana noin 12,5 - 13,5 miljardissa. Liikevoittomarginaali sen sijaan heiluu voimakkaasti, mikä näkyy osakekurssin vuoristoratana. Bruttokatemarginaalissa on nähtävissä pieni laskutrendi, mikä on huolestuttavaa. Taseen omavaraisuusaste on 38 %, mitä voi pitää kohtuullisena. Lyhyellä aikavälillä on haasteita, mutta näiden haasteiden hyväksymisestä saa hyvän korvauksen.

3M

Löytyykö kenenkään muun “arvosijoittajan” tutkalta?

Osake on nyt kolme kertaa paukuttanut laittamaani 100$ hälyrajaa. En ole tutustunut vielä paljoakaan. Ilmeisesti viimeisin laskusuhdanne selittynee yleisellä arvostustasojen tervehtymisellä sekä alihankkijan huonoilla korvatulpilla ja oikeusjupakoilla.

Osinko on ihan maittava, ja heidän maalarinteippikin on varsin hyvää, vaikka olenkin käyttänyt viimeksi Biltemaa. ChatGPT:kään tuskin korvaa korvatulppia vielä hetkeen.

Mitään arvolaskelmia en ole vielä firmalle tehnyt, mutta tässä vaiheessa niitä pitäisi alkaa tekemään.

Mukavaa nähdä, että ylempänä analysoimani Telia ja Terveystalo ovat löytäneet tiensä salkkuuni todella hyvillä ostohinnoilla. Ehkä 3M voisi olla seuraava osuma ![]()

Itsellä löytyy salkusta ja vähän tiiraillut tilannetta. Tällä hetkellä en osaa sanoa miksi tulos paranee tulevaisuudessa tai kaltalyyttiä käänteelle, joten en ole miettinyt vielä ostoja. Tutkan alla kyllä pyörii. Velkaa yhtiöllä löytyy ja tuntuu rahoituksessa, joten katsellaan tilannetta.

Joo juuri näin. Jenkkimarkkinoilta tuntuu olevan harvinaista löytää aliarvostusta. Penkomalla yleensä löytyy rationaaliset syytkin. (Jos jokin näyttää hyvältä nopealla tsekkauksella, niin luultavasti ei ole tsekannut riittävästi)

Velka pisti myös silmään itselleni. Olen kroonisesti aliarvioinut ostamissani firmoissa velan vaikutuksen nouseviin korkoihin. Etsin mielelläni seuraavaksi vain erittäin terveellä velkapohjalla operoivia firmoja.

Ei hätäillä siis…

Löytyy aika pieni positio. Tämä on kyllä hankala homma arvonmäärityksen kannalta, kun nämä oikeusjutut ovat kuitenkin ratkaisuiltaan suht binäärisiä ja voi heilauttaa kokonaisuutta aika paljonkin. Seeking Alphasta jos lueskelee, niin sentimentti on mukavan negatiivinen. Hintaa tuntuu painavan noiden korvatulppakeissien lisäksi sellainen yleistunnelma, ettei firmalla oikein ole suuntaa ja johto on kykenemätön luomaan selvää strategiaa. Liiketoiminta on vähän sellainen iso kasa sekalaisia, ihan hyviä kypsän vaiheen tuotteita ja niiden myynti sujuu entiseen malliin. Kassavirta on osakkeen hintaan nähden siksi muikea.

Jotenkin haluan ajatella, ettei tällainen mammutti mihinkään katoa. Liiketoiminta ei ole myöskään kovin keskittynyttä, eli ei ole menossa IBM:n tai Stockmannin tavoin alta yksittäisen teknologiamurroksen takia. Voi pitkällä tähtäimellä olla juuri semmoinen ostos, jota kaikki vain juuri nyt inhoavat. Oikeusjutut voivat kyllä painaa kurssia vielä vuosikausia.

Oma (09/2022 mietitty) aika ison turvamarginaalin fair value -laskelma on 105-110 USD paikkeilla.

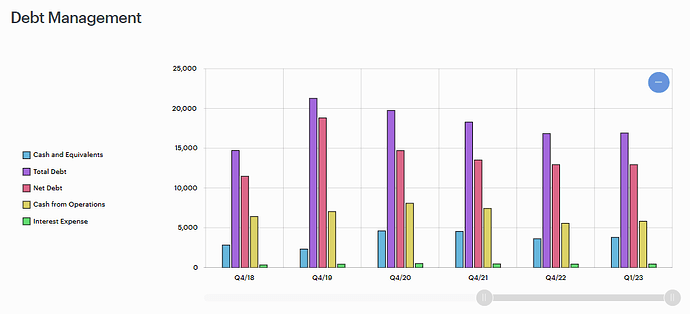

Edit: Tuota velkaisuutta en pidä mitenkään pahana. Firmalla on velkaa vain hiukan yli parin vuoden operatiivisen kassavirran verran ja interest coverage on yli 10x. Velkojen maturiteetit on ihan järkevästi hajautettuna. Ei taseen puolesta olla pulassa.

Velkatilanteesta samaa mieltä, tilanne on hallinnassa sen puoleen ei ole ongelmaa. Pointti enenmmän niin, että velan hoitokulut nousevat korkejen noustessa ja voivat näkyä tuloksessa tai vaihtoehtoisesti kassavirtaa käytetään aika paljon lyhennennyksiin jolloin ei voida satsata muualle. 3M bisnekset on erinomaisesti hajautettu, mutta siinä on samalla syklistä bisnestä. Nämä yhtitettynä antaa minulle signasalin en osaa kertoa miksi tulos paranee. Yhdistettynä noihin oikeusjuttuihin tulos voi edelleen heikentyä ja ei ole mielestäni vielä aika satsata yhtiöön. Kannattaa odotella, että koron nsto sykli päättyy ja lähdetään laskemaan korkoa. Sitten 3M kovasti vipuvartta nousta. Osinko on toki jo kova, joten voihan tätä tieten alkaa täydentämään jollei salkusta löydy. Itse aion odotella vielä hetkisen.

Edit: Korjaillaan tähän, etten malttanut enää odotella. Home Depot alensi näkymiään ja katsoin paremmaksi pienentää positiota, kun tulevaisuus ei kovin ruusuiselta näyttänyt. Osa rahoista solahti 3M. Teknisesti ylimyyty ja melkoinen pessimismi päällä.

Nyt 9 SEK.

Omistaakohan videon herra vielä kyseiset osakkeet?

Nobian kurssikäyrä on kyllä kaunista katsottavaa: miltä näyttää firma, joka liikkuu syklien talutushihnassa? Nyt mennään selkeällä marginaalilla 21 vuoden pörssihistorian alhaisimmissa kursseissa.

Koitin tutkia firmaa taannoin, kun todella matala tasepohjainen arvostus kiinnitti huomion. Nobialla on viime vuosina käynyt ajoituksen kanssa kylmät, kun tehtiin isot investoinnit tuotantoon juuri ennen kuin korkojen nousu ja rakentamisen lasku repivät liiketoiminnan kappaleiksi. Päällisin puolin bisnes vaikuttaa hyvinkin elinkelpoiselta ja on tehnyt hyvää kannattavuutta ns. normaaleina vuosina, mutta kuinka paljon vahinkoa nykytilanne ehtii aiheuttaa ennen kuin markkina normalisoituu, sitä yrittää arvailla monikin. Johdon viestinnässä on tuotu sale and leasebackit esiin moneen kertaan, mikä auttaisi nyt mutta syö tietty tulevaisuuden tuottoja.

0,33x book value on sellainen arvostustaso, että ei markkina nyt kovin optimistisesti Nobiaa katsele. Ehkä tässä voisi olla ideaa vetona rakennusmarkkinan normalisoitumisen puolesta, mutta mikään kerran elämässä -arvosijoitus ei luulisi olevan kyseessä. Siihen pitäisi olla jotain muutakin näyttöä kuin akuutit velkaongelmat ja miinusmerkki 21 vuoden kurssikehityksen edessä.

Kiva nosto, ennestään vieras yhtiö mutta aika selväpiirteinen bisnes.

Nobiasta syntyy tietynlainen käänneyhtiöfiilis velkakuorman ja näiden leaseback-järjestelyjen takia. Täytyy kuitenkin huomata, että kunhan operatiivinen kassavirta palautuu edes suunnilleen koronaa edeltäneisiin tasoihin, niin debt to cashflow alkaa olla vain 3-4x luokkaa ja interest coverage 10x paikkeilla. Ne voisi jo tulkita ihan hyväksi tasoksi. Liiketoimintaa ei tarvitse siis täysin kääntää velanhoitomoodiin, ainakaan monen vuoden ajaksi.

Ensin pitäisi kyllä hahmottaa mikä on kestävä capexin taso nykytehtaiden kanssa, eli onko viimeisimmät rumat kassavirtaluvut toistuva ongelma. Pitäisi myös jaksaa selvittää minkälaisilla koroilla ja dediksillä nykyiset velkapaperit pyörii. Jos noista ei ole enempää nihkeitä yllätyksiä tiedossa, niin tämähän voisi hyvinkin taittua ilman osakeanteja. Kuitenkin syklit ovat vain syklejä ja niiden kanssa riittää kun tase ja hermot kestää.

Vaikka lapun hinta on all time low, niin EV ei edes alita koronapohjia. Näiltä tasoilta voisi sinänsä syntyä komea nousu multippeliekspansion kanssa. Markkinan ajoittaminen tuntuu taas tasan yhtä helpolta kuin aina. Uskon, että ostopaikka on jo ohi siinä vaiheessa kun velkakuorman kevennystä aloitellaan.

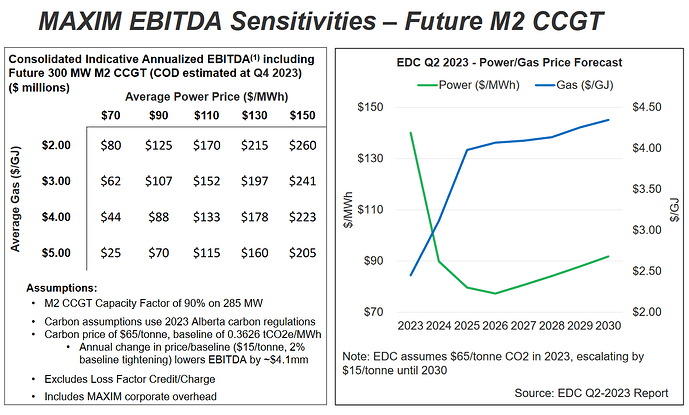

Maxim power on kanadalainen albertan provinssissa sijaitseva sähkön tuottaja. Yhtiön omaisuuserät ovat maakaasupohjainen Milner 2 voimala sekä hiilikaivos, joka on vuokrattu Valory resourcelle.

2022 yhtiön oli tarkoitus laajentaa M2 voimalaa 200 MW → 300 MW. Rakennustöiden loppusuoralla kuitenkin sattui tulipalo, joka aiheutti valmistumisen myöhästymisen. Laajennus on nyt saatu valmiiksi ja syksyn kestävän sisäänajon jälkeen voimalan pitäisi olla täydessä käytössä 2024 alkaen. Teesin porkkana on se, että provinssin poistuminen hiilivoimasta pois ei ole sujunut hyvin ja sähkön keskimääräinen hinta on 100 $/MWh. Viimepäivinä peak rate on ollut huimat 400 /MWh.

http://ets.aeso.ca/ets_web/ip/Market/Reports/DailyAveragePoolPriceReportServlet

Ajan mittaan investoinnit tulevat tasaamaan hintoja, mutta nyt Maximilla on edessä erittäin kassavirran täytteisiä vuosia. Huomioitavaa on, että kyseessä on 250 milj $ markkina-arvoinen yhtiö. Kiinnostavana optiona ovat myös hiilikaivoksen myynti tai voimalan itsessään.

Razor energy myi huomattavasti pienemmän voimalan erittäin korkeaan hintaan per MW. Jos samoja oletuksia käytettäisiin Milner 2:n joka suurempana voimalana ansaitsee preemion mahdollinen tuotto potentiaali on absurdi.

Henkilökohtainen huoleni on, että voimalan käynnistämisessä ilmenee ongelmia. Yhtiö kuitenkin ilmoitti aloittavansa 31.8 omien osakkeiden oston, jota pidän hyvänä signaalina. Floatti on myös erittäin ohut joten kysynnän kasvun luulisi näkyvän osakkeen hinnassa.

Kirjoitin kahvihuoneelle mutta siirretään ehkä kuitenkin tänne, jos herättäisi pohdintaa.

Itseni kutsuminen järkeväksi arvosijoittajaksi olisi valehtelua, ja aikaa tehdä perusteellista firma-analyysia on ollut aivan liian vähän, mutta:

Tässä alkaa pitkästä aikaa jo muutamakin firma kolkuttelemaan omia (viimeisiä) arvolaskelmien ostohintoja:

Osake @ ostohinta:

Nokia @3.1 (kunnon romahdus tällä viikolla niin siellä ollaan)

Tieto @22.9 (![]() olisi jo hinnoissa, mutta positio on mukava jo nyt)

olisi jo hinnoissa, mutta positio on mukava jo nyt)

Telia @23,04 SEK (käytiin tämän allakin, mutta positio on sopiva jo)

Paypal @70. (![]() Tämä arvolaskelma on vanha, enkä usko firman tulevaisuuteen kovinkaan, joten olen pysynyt vekka.)

Tämä arvolaskelma on vanha, enkä usko firman tulevaisuuteen kovinkaan, joten olen pysynyt vekka.)

Tyres @7.75 (![]() ollaan alle ostohinnan, mutta en ole perehtynyt firmaan enempää joten on pysynyt vekka salkusta)

ollaan alle ostohinnan, mutta en ole perehtynyt firmaan enempää joten on pysynyt vekka salkusta)

Omat ostohintoihin johtavat luvut tulevat karkeista DCF-laskelmista, mutta Tieto näistä näyttäisi ehkä kuitenkin voittavalta. Arviossani puhutaan ~5% kasvua 10 vuosittain, Future PE 12, rate of return 12% ![]()

Eiköhän johtopäätös ole ostaa Hyzonia

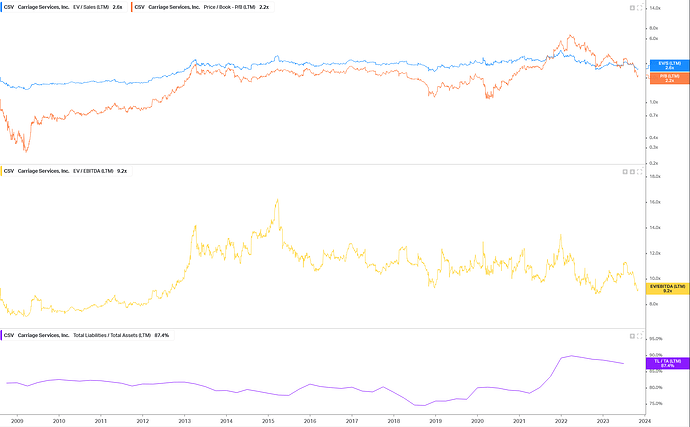

Carriage services

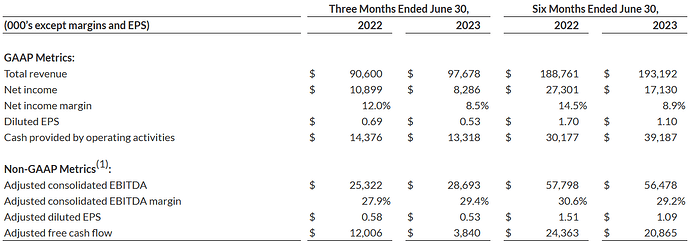

Yhtiö on Yhdysvaltojen toiseksi suurin hautausmarkkinan konsolidoija, joka omistaa hautaustoimistoja sekä hautausmaita. Yhtiön historia on värikäs sillä yhtiötä on johtanut viimeiset 30 vuotta sen perustaja, kunnes vuosia tehtävään valmistautunut COO astui toimitusjohtajan saappaisiin. Yhtiön sijoittajakirjeet ovat kiinnostavia luettavia ja niistä saa käsityksen yhtiöstä, joka on kyennyt vuosien varrella kehittymään ketterämmäksi, mutta oppinut myös virheistään. Näistä kohtalokkain on ollut liian velan ottaminen ja sen seuraukset.

Koska liikevaihto on asiakkaiden vaihtuvuudesta huolimatta toistuvaa ja valitettavista piikeistä huolimatta suhteellisen vakaata yhtiöt alalla kykenevät ylläpitämään suhteellisen korkeaa velkataakkaa ja sen avulla kasvamaan. menneisyydessä yhtiö on itse meinannut kohdata kuoleman tämän johdosta. Tästä viisastuneena yhtiö uudelleen rahoitti lainojaan 2021.

Yhtiön lainat:

395 milj seniorilaina kiinteällä 4,25 % korolla sekä 2029 erääntymisvuodella.

188 milj luotto muuttuvalla 8,3 % korolla sekä 2026 erääntymisvuosi.

Yhtiö maksaa kiinteästä korosta huolimatta 40 milj vuodessa korkokuluja kyeten nyt tekemään raapustelujeni mukaan capexin jälkeen 35-40 milj vapaata kassavirtaa. Seniorilainan pitkä maturiteetti sekä kiinteä korko ovat se minkä ansiosta yhtiön omalla pääomalla on vielä jotain arvoa. Niinpä yhtiön sijoitustarina on perinteinen arvon siirtymin velkojilta takaisin osakkeenomistajille sen vähentyessä. Yhtiön kovenantit näyttävät käyttävän oikaistua käyttökatetta jakajana. Ehtoina on, että velkaisuus ei saa nousta yli 6 X nettovelka/ oikaistu EBITDA. Yhtiö on nyt sen sisällä 2023 ohjeistuksen ollessa 110 milj ja näin velkaantuneisuus = 5.3 .

Johto on kertonut keskittyvänsä velan vähentämiseen 4:n maastoon. Tämän pitäisi olla realistista 2-3 vuoden aikavälillä. Osake saisi lisää potkua varsinkin FED:n laskiessa korkoja samalla kun liiketoiminta ei niinkään ole suhdanteen vaikutuksen alainen. Esimerkiksi inflaation hidastumisella voisi olla positiivisiä vaikutuksia yhtiön marginaaleihin. Toisaalta yhtiön marginaalit olivat paineessa finanssikriisin aikana, joten sijoittajan kannattaa pitää mielessä mahdollinen kovenattien paukkuminen. Ensimmäinen asia mitä yhtiö tekisi tämän lähestyessä olisi osingon jaon lopettaminen ( 20 % voitoista ) jolla olisi kurssiin varmasti negatiivinen vaikutus.

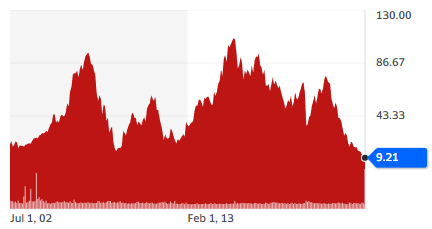

Omasta kokemuksestani laskevaan osakkeeseen sijoittaminen sen takia, että se on halpa ei riitä siihen, että sijoitus on onnistunut. Se tarvitsee niin sanotusti ylimääräistä hilloa. yhtiö Ilmoitti aiemmin aloittaneensa strategisen arvioinnin ( lue myynti ). yhtiöllä oli aiemmin mahdollinen ostaja, joka kuitenkin veti tarjouksensa pois. Logiikka sille, että jokin PE ostaa yhtiön pois on ilmeinen. Velkaa maksetaan pois ja tehdään pieniä bolt oneja ja yhtiö listataan joskus 2030 kasvuyhtiönä, jonka puolella megatrendit ovat.

Yhtiö ilmoittaa 8.11 kvartaalituloksen.

Yhtiö on lyhyellä aikavälillä ylimyyty ja korjaa markkinan mukana ylöspäin. Jos kvartaali on vahva tai puhelussa mainitaan jotain se voisi toimia katalystinä kestävälle trendin korjaukselle ylöspäin tai konsolidaatiolle. Jos sitä ei löydy ja markkina jatkaa sulamistaan osake todennäköisesti jatkaa vivulla alaspäin ja osakkeenomistajia odottaa yhtiön asiakkaaksi joutuminen.

Huom voi sisältää asiavirheitä tutustuin yhtiöön iltapäivän aikana.

Mahtava nosto ja oli heti pakko alkaa tutkia lisää. Itselläni kun on ns. epäseksikäs pahesalkku joka kaipaisi lisäivejä… BTI, MO ja Shell lisäksi… Jo yhtiön nettisivu sai kiinnostukseni heräämään lisää:

https://www.carriageservices.com/

LIsäksi ta:ssa ehkä jo ostopaineesta kertovata vihreää näkyvissä - Käänneyhtiö?

Tällä hetkellä itsellä lisäyksiä mietinnässä omistamani BTI ja MO, koska kurssikäyrät.

Kiitoksia. Yhtiö on ihan hienosti konsolidoinut markkinaa ja parantanut omaa tekemistään, joten ainoa käänne mitä tarvitaan on taseen rakenteessa tai keskuspankkipolitiikassa. Itse en vain kykene vielä omistamaan arvostuksen takia vaikka kuinka houkuttelevalta näyttäisi teknisesti. Joku EV/ FCF 20-25 olisi ihan kiva. Nyt ollaan jo alle historiallisten kertoimien, mutta itse olen DCF:n orja joten ei voi mitään. Kertoimet toki ovat selvästi tervehtyneet sillä tämä on viimeiset pari vuotta pyörinyt tutkassani ja olen aina todennut, että näyttää aivan liian kalliilta edes tutkittavaksi ![]() .

.

Toinen ihan kiinnostava yhtiö samalla dynamiikalla, mutta vähän ehkä houkuttelevampana on Dentalcorp Holdings - hammasklinikoita Kanadasta.