En pane pahakseni mikäli Cityconia aletaan joskus hinnoitella Kojamon kertoimilla, mutta siinä vaiheessa otan käteiset ja ostan asunnot suoraan tai jotain ihan muuta.

Tuloksen (torstai) alla:

OP: 8,5 (osta) → 8,6 eur & osta

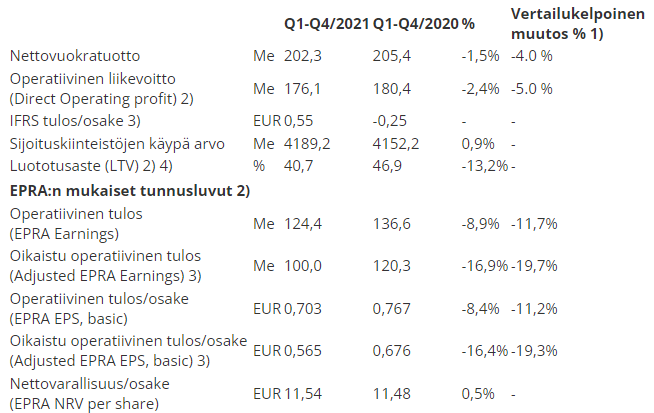

Osinkoehdotus ennallaan 0,50 EUR

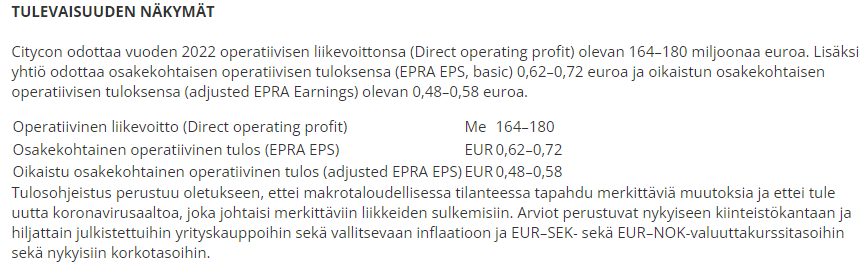

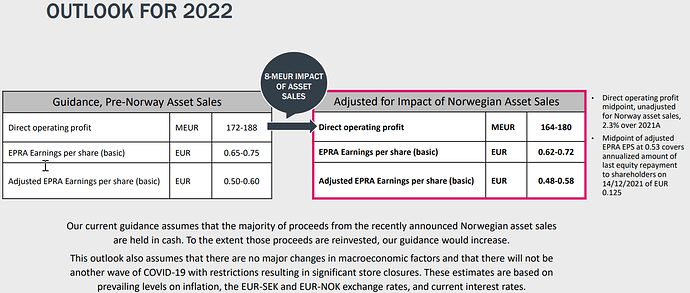

Ohjeistushaarukat alle 2021 lukujen

-operatiivinen liikevoitto 172 MEUR (164-180) vs 176,1

-EPRA EPS 0,67 EUR (0,62-0,72) vs 0,703

-EPRA EPS adjusted 0,53 EUR (0,48-0,58) vs 0,565

EDIT: KL-pikauutisten mukaan odotukset 4Q2021 olivat

-Operatiivinen liikevoitto 42,2 MEUR vs odotus 42,9 MEUR, vrt 43,1 4Q2020

-Operatiivinen EPRA-tulos 27,5 MEUR vs odotus 29,0 MEUR, vrt 32,0 4Q2020

-Nettovuokratuotto 49,3 MEUR vs odotus 50,5 MEUR, vrt 49,9 4Q2020

-Osinko 0,50 EUR vs odotus 0,46 EUR, vrt 0,50 2020 (maksettu siis 2021)

LOKAKUU – JOULUKUU 2021

- Nettovuokratuotot olivat 49,3 miljoonaa euroa (Q4/2020: 49,9). Lasku johtui ensimmäisellä ja viimeiselle kvartaalilla toteutetuista divestoinneista. Vahvemmat valuuttakurssit paransivat nettovuokratuottoja 1,0 miljoonalla eurolla. Vertailukelpoiset nettovuokratuotot kasvoivat 2,9 % edellisvuoteen verrattuna.

- Operatiivinen tulos (EPRA Earnings) laski 27,5 miljoonaan euroon (32,0) johtuen divestoinneista ja alhaisemmasta operatiivisesta yhteis- ja osakkuusyritysten tuloksesta, joiden vaikutusta alhaisemmat operatiiviset rahoituskulut kompensoivat. Operatiivinen tulos/osake (EPRA EPS, basic) oli 0,158 euroa (0,180).

- Oikaistu operatiivinen tulos (adjusted EPRA Earnings) oli 19,8 miljoonaa euroa (28,0) johtuen uuden hybridilainan koroista.

- IFRS-standardien mukainen tulos/osake oli 0,23 euroa (-0,07).

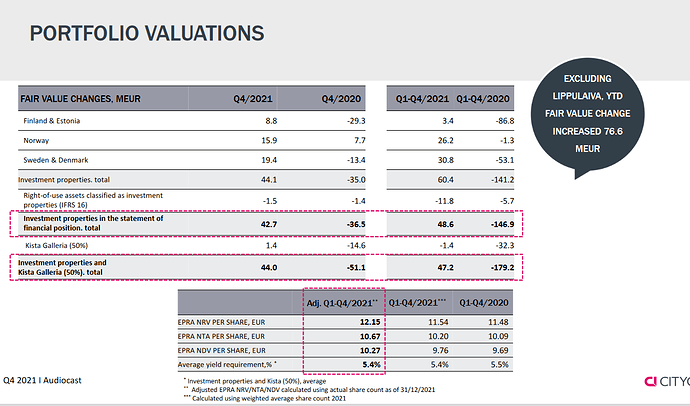

- Käyvät arvot kehittyivät positiivisesti (+42,7 miljoonaa euroa) vuoden viimeisellä vuosineljänneksellä.

- Liiketilojen vuokrausaste nousi 50 korkopistettä 94,2 %:tiin

Tuloswebinaarin esitys

Ohjeistukseen tarkennusta, eli ilman noita kahta Norjan ostarimyyntiä (laskee 8 MEUR direct operating profit), ohjeistus olisi melko lailla vastannut 2021 toteumaa

-Norjan kahdesta ostarista saatiin rahaa 145,4 MEUR, ja Ruotsin asuntokiinteistön ennakkomaksu 6,6 MEUR → 145,4-6,6 = 139 MEUR jää käteiseksi noista kuluvan kvartterin kaupoista. Loputhan asuinkiinteistön rahoista maksetaan vasta valmistumisen yhteydessä 2024

-jos em rahoja käytetään tuottavasti niin ohjeistus nousee

-eli ehkä omien osto tulee olemaan taas agendalla yhtiökokouksessa, ja käytännössä sitten sen jälkeen

EDIT - täsmennetään vielä että nämä mainitut Norjan/Ruotsin kaupat tiedotettiin ja toteutuvat vasta tämän vuoden puolella, mutta ne on otettu huomioon etukäteen 2022 ohjeistuksessa

Toivottavasti Cityconin pääkonttorissa ollaan hereillä ja luetaan tämän palstan hyviä neuvoja. Jos siellä ollaan book valuesta niin varmoja kun tiedotteissa antavat ymmärtää, olisi paras allokoida kaikki liikenevä pääoma omien osakkeiden ostoon. Tämä sen sijaan että ostellaan kalliita kerrostaloneliöitä pitkin skandinaviaa. Minulle kävisi hyvin myös osingon nollaaminen pariksi vuodeksi jos sillä saadaan omia osakkeita vielä halvempaan hintaan. (itselläni on 2% positio kania)

Ei mielestäni asuinkerrostaloihin sijoittaminen keskeisten kauppakeskusten yhteydessä ole huono sijoitus. Niiden rakentaminen nostaa kauppakeskuskiinteistön arvoa ja toisinpäin. Niistä saa lisäksi vuokraa ja nostavat kauppakeskuksen myyntiä ja houkuttelevuutta vuokralaisten silmissä. Vakaa osinkotuotto on tekijä, joka tässä yhtiössä suurinta osaa sijoittajista houkuttaa. Siitä tuskin luovutaan, koska kassavirta on kriittistä monille isommille sijoittajille.

Kyllä. Sen ymmärsin. Eikös nämä uudet rakennettavat asuintalot sijainnut jossain aivan muualla?

Tyhmä kysymys, mutta miten hyvin noissa Cityconin raportoiduissa osakekohtaisissa luvuissa näkyvät jo suoritetut osakkeiden ostot ja niiden mitätöinti? Ilmeisesti 2021 raportoidut luvut eivät tuota vielä ainakaan täysimääräisesti huomioi, ja kyseessä on kuitenkin merkittävä osakemäärän vähennys.

Joka tapauksessa minulle kävisi hyvin, että jatkettaisiin nykyisen perusosingon maksua ja realisoidaan ostoskeskuksia hyvään hintaan sekä niistä kertyvillä ylimääräisillä pääomilla ostettaisiin omia osakkeita mitätöitäväksi niin pitkään kuin osakkeen hinta alittaa selvästi kirja-arvon. Tuotot vähenevät, mutta nykytasolla nopeammin vähenee osinkojen vaatima kassavirta kun osakkeiden määrä vähenee.

Kohta aukeaa Lippulaiva, toivottavasti pöhinä on kova.

Nimenomaan. Ja Cityconin tapauksessa pääomaa pitäisi allokoida sinne missä tuotto/riski on paras. Jos he ovat tasearvojen osalta niin varmoja kuin väittävät niin omien ostot ovat kyllä ylivertainen kohde kiinteistöjen myyntituloille vs. kalliiden neliöiden osto ylikuumenneelta asuntomarkkinalta.

Jos haluan ostaa kalliita (ja turvallisia) asuntoja niin pörsseissä on tarjolla Kojamoa, Vonoviaa, AVB/ESS:ää jenkeistä jne. Cityconin pitäisi pysyä lestissään ja luoda arvoa riskittömillä operaatiolla jossa myydään kamaa tasearvoon ja ostetaan omia P/B arvolla 0,6 tms. Siitä saa äärimmäisen hyvän ja riskittömän tuoton seikkailujen sijaan joita sijoittajat eivät tule arvostamaan. Kauppakeskusten ja asuntojen hybridi-REIT (tms) ei saa korkea multiplea koskaan. Ihan oma mielipiteeni piensijoittajana jolla on alle 20k potti tätä. Merkittävä summa kuitenkin minulle.

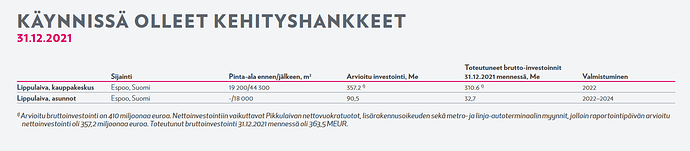

Tilinpäätöksessä saatiin nyt vihdoin tietoon Lippulaivan arvioidut investointikustannukset, mukavasti myös asuntojen osalta jaoteltuna.

Kauppakeskuksen arvioitu nettoinvestointi on siis 357,2m€, pikkuisen mentiin pitkäksi alkuperäisestä 160-180 m€ arviosta ![]() Ja tähän päälle vielä 90,5m€ asuntoihin. Vuoden 2022 aikana Lippulaivasta tehtiin yhteensä 29,4m€ alaskirjaus webcast esityksen perusteella (76,6 - 47,2 = 29,4). Josko tällä nyt päästäisiin maaliin asti, niin voisi ehkäpä huokaista helpotuksesta. Nykyisessä rakentamisympäristössä olisi ollut ainekset ehkäpä isompaankin ylläripylläriin.

Ja tähän päälle vielä 90,5m€ asuntoihin. Vuoden 2022 aikana Lippulaivasta tehtiin yhteensä 29,4m€ alaskirjaus webcast esityksen perusteella (76,6 - 47,2 = 29,4). Josko tällä nyt päästäisiin maaliin asti, niin voisi ehkäpä huokaista helpotuksesta. Nykyisessä rakentamisympäristössä olisi ollut ainekset ehkäpä isompaankin ylläripylläriin.

Valmiin Lippulaivan kokonaisuuden nettovuokratuotoksi arvioitiin 21m€, eli sen net yield investointikustannuksella laskettuna olisi 21 / 447,2 = 4,69%. Tästä jos vähennetään tehdyt alaskirjaukset, saadaan Lippulaivan tuottovaatimuksen net yieldiksi 21 / (447,2 - 29,4) = 5,02%. Vertailun vuoksi Ison Omenan net yield on tasearvonsa perusteella 31,4 / 750,2 = 4,18%, eli tähän verrattuna Lippulaivan arvostus tällä hetkellä ei vaikuta ainakaan yltiöpositiiviselta.

Kepler: 7,6 → 7,7 EUR & Pidä

Translaattori kertoo:

Heikko ohjaus luo jonkin verran epävarmuutta

Citycon raportoi neljännellä vuosineljänneksellä selvästi odotettua alhaisemman FFO:n korkeampien rahoituskulujen vuoksi. Tämä yhdessä melko heikon kuluvan vuoden ohjeistuksen kanssa luo epävarmuutta. Yhtiö ohjasi liikevoittoa 164–180 miljoonaa euroa, kun taas me ja markkinat odotamme 182 miljoonaa euroa. Nostamme tavoitehintamme 7,7 euroon 7,6 eurosta johtuen siitä, että otamme arvostuksen käyttöön uudella jaksolla, mutta toistamme Säilytä suosituksemme. Cityconin vuokratuotot olivat ennusteemme mukaiset, kun taas toimintaylijäämä (NOI) laski 4 prosenttia. FFO laskeutui 19 prosenttia odotettua heikommaksi korkeampien rahoituskustannusten vuoksi. Realisoitumattomien kiinteistöjen korotukset olivat +1,0 prosenttia, jota voidaan verrata ennusteeseemme 0 prosenttia. Osinko 0,50 euroa osakkeelta ylitti odotuksemme 0,46 euroa Yhtiön varsin heikon ohjeistuksen ja aiemmin odotettua korkeampien rahoituskustannusten vuoksi pienensimme odotettuamme FFO:ta tänä vuonna 7 prosenttia. Vaikka kiinteistöjen korotukset olivat odotettua suuremmat, pidämme tämän vuoden ennusteemme 0 prosenttia. Korkeammat elinkustannukset vaikuttavat todennäköisesti negatiivisesti kotitalouksien kulutukseen. Toistamme Suosituksen Säilytä ja nostamme tavoitehinnan 7,70 euroon (7,60).

https://www.swedbank-aktiellt.se/analyser/2022/02/21/citycon.csp

Nyt haetaan omienostooikeuksia 16mkpl / 9,52% osakkeista.

EDIT kuten seuraavassa viestissä todetaan, omien ostoon haetaankin valtuutusta isommalle määrälle!

Tuoreimmasta Norjan ostarinkaupasta jää fyrkkaa noin 140 meur sen Ruotsin kerrostalon ennakkomaksun jälkeen. 7 eur kurssilla menisi 112 meur ja 8,75 kurssilla kaikki em rahat.

Toki koko oikeutusta ei tarvitse käyttää tai yhtäkään osaketta ostaa.

Kutsu Citycon Oyj:n varsinaiseen yhtiökokoukseen Kutsu Citycon Oyj:n varsinaiseen yhtiökokoukseen | Kauppalehti

Tuo on antivaltuutuksen määrä. Omien ostamisen valtuutus on : ”Hankittavien ja/tai pantiksi otettavien omien osakkeiden lukumäärä voi olla yhteensä enintään 30 miljoonaa osaketta, joka vastaisi noin 17,86 prosenttia yhtiön kaikista rekisteröidyistä osakkeista.”.

Itse olen alkanut jo spekuloida olisiko tämä omien osakkaiden ostovaltuutus yksi askel kohti pääomistajan aikeita lunastaa yhtiö aikanaan pörssistä. Nykyisellä arvostustasolla on paljon helpompi ostella pois osakkeita kuin lähteä tekemään ostotarjousta. Kuitenkin omien ostot lisäisivät puolella pääomistajan osuutta. No, tämä on vain spekulaatiota, mutta H1 aikana olisi tälle oiva hetki ennen kuin esim. Lippulaivan tuotot alkavat näkyä raportoidussa tuloksessa positiivisesti.

Tällä kurssitasolla omien ostot vaikuttavat joka tapauksessa järkevältä ratkaisulta ja mielestäni Cityconin näkymät ovat edelleen myönteiset, joten aion jatkaa ostolinjalla.

Ison Omenan kokonaismyynti vuonna 2021 nousi 377,1 miljoonan euroon. Edellisestä vuodesta myynti kasvoi 10 prosenttia. Ison Omenan kävijämäärä säilyi ennallaan ja keskiostokset jatkoivat kasvuaan 10 prosentilla. Etenkin viime vuoden jälkimmäinen vuosipuolikas oli myynnin osalta kaikkien aikojen paras, ja myynti kasvoi parilla prosentilla pandemiaa edeltävään vuoteen (2019) verrattuna.

”Isossa Omenassa myynti on jo kaikkien aikojen parhaan vuoden, eli vuoden 2019 tasolla. Erityisen ilahduttavaa on nähdä keskiostosten yli 30 prosentin kasvu verrattuna pandemiaa edeltävään aikaan. Koronapandemia vaikutti kävijämääriin vielä viime vuona, mutta keskiostosten nousu siivitti Ison Omenan kokonaismyynnin vahvaan kasvuun”, toteaa keskuspäällikkö Mika Mustasilta.

Ison Omenan vetovoima näkyy selvästi vuokrauksessa, ja liiketilat on käytännössä täyteen vuokrattu. Vuoden 2021 aikana Isossa Omenassa avattiin lukuisia uusia liikkeitä ja ravintoloita, kuten Gant, Normal, Sushibar+Wine, Factory ja KFC. Myös K-Citymarketin ja Prisman kanssa solmittiin pitkät jatkosopimukset, ja vuoden alussa julkistettiin New Yorkerin 1600 neliön myymälän avaaminen Isoon Omenaan.

”Olemme yltäneet Isossa Omenassa loistaviin tuloksiin ja kyenneet haastavista ajoista huolimatta kehittämään ja uudistamaan Ison Omenan tarjontaa, mikä näkyy vahvana myynnin kasvuna – iso kiitos siitä vuokralaisillemme, yhteistyökumppaneillemme sekä työntekijöillemme. Viime vuoden lukumme kertovat paitsi Ison Omenan tarjonnan monipuolisuudesta ja vahvuudesta myös strategiamme toimivuudesta”, painottaa Mika Mustasilta.

Mielenkiintoinen ja pitkä juttu, missä selkiää hyvin Cityconin strategiaa mm. osinkojen ja omien ostamisen osalta.

Jutusta:

”Minulla ei ole helpompaa tapaa tehdä rahaa kuin ostaa yhtiön omia osakkeita, ellen epäilisi kiinteistöjen arvostuksen olevan väärin. Sitä en epäile, sillä myymme kiinteistöjä pois tällä arvostuksella”, Ball sanoo.

Citycon on saanut onnistuneesti päätökseen 7.2.2022 julkistetun kaupan, jossa se myi kaksi ydinliiketoimintaan kuulumatonta keskustaan Norjassa noin 145,4 miljoonalla eurolla (laskettu 3.2.2022 valuuttakursseilla), joka vastaa noin 5,2 % nettotuottoa. Kauppahinta on linjassa kohteiden viimeksi vahvistetun IFRS:n mukaisen kirja-arvon kanssa. Sopimuksen mukaisesti Citycon myi Buskerud keskuksen Aurora Eiendom AS:lle ja Magasinet Centerin Oslo Opportunity II AS:lle ja Vedal Investor AS:lle. Kauppakirja allekirjoitettiin 7.2.2022, ja kauppa toteutui 28.2.2022.

![]()

![]()

“Päivittäistavarakauppa kattaa Lippulaivan vuokrattavasta pinta-alasta lähes puolet.”

“Kaupunkikeskuksesta löytyy myös paljon erilaisia palveluja ja toimintoja, kuten Espoonlahden aluekirjasto, englanninkielinen päiväkoti Pilke Playschool sekä kuntokeskus Elixia. Lippulaivan yhteyteen sijoittuu myös Espoonlahden uusi metroasema ja bussiterminaali sekä kahdeksan asuinkerrostaloa.”

![]()