Yleistä

ContextVision AB (CONTX) on lääketieteellisiin kuva-analyysiratkaisuihin (algoritmeihin) erikoistunut yritys, ja sen liiketoiminnan ydintä ovat kuvankäsittely, tekoäly ja lääketieteellinen diagnostiikka sekä erityisesti näihin liittyvät ohjelmistoratkaisut. Yritys on sanojensa mukaan ”maailman johtava toimittaja” ja kumppani globaaleille lääketieteellisten kuvantamislaitteiden (Ultraääni, X-Ray, MRI) valmistajille. Yhtiön ohjelmistoja ja teknologiaa on tällä hetkellä asennettuna yli 400,000 kuvantamislaitteeseen globaalisti.

Yhtiön visiona on auttaa terveydenhoidon digitransformaatiossa parantamalla lääketieteellisten kuvantamislaitteiden tuottamaa kuvanlaatua mahdollistaen nopeamman ja luotettavamman diagnoosin loppukäyttäjille. Yhtiö siis tarjoaa omia ohjelmistoratkaisujaan sekä teknologiaansa lääketieteellisten kuvantamislaitteiden OEM-valmistajille. Teknologia auttaa loppukäyttäjiä, eli lääkäreitä ja hoitohenkilöstöä, tulkkaamaan lääketieteellisiä kuvia, mikä on välttämätöntä diagnoosia ja hoitoa varten.

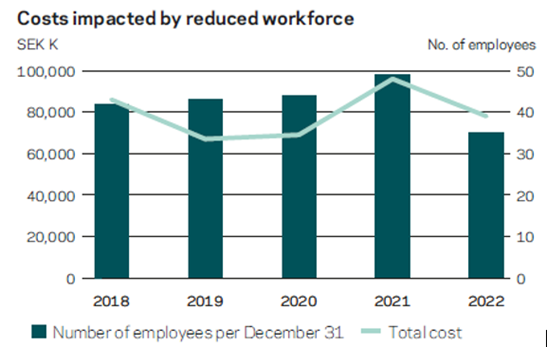

Yritys sijaitsee Ruotsissa, ja sillä on paikallinen läsnäolo Japanissa, Kiinassa, Etelä-Koreassa ja Yhdysvalloissa. Yrityksellä on 39 työntekijää, joista noin 30 prosenttia (13 hlö) työskentelee tutkimus- ja kehitystehtävissä ja noin 15 henkilöä myynnissä ja markkinoinnissa. Johdossa, hallinnossa ja viranomaissuhteissa työskentelee 8 henkilöä. Markkina-arvo on tällä hetkellä 50 miljoonan euron hujakoilla. Tuotekehitystiimit ovat toiminnan ydin ja niitä on kaksi, ultraäänelle sekä X-raylle kummallekin omansa.

Yritys täytti juuri viime syyskuussa pyöreät 40 vuotta ja se on listautunut Oslon pörssiin vuonna 1997. Yhtiöön kuului alkuvuoteen 2022 saakka myös digitaaliseen patologiaan (syöpädiagnoosit) keskittynyt Inify Laboratories AB, joka kuitenkin eriytettiin omaksi kokonaisuudekseen. Irrotetusta osasta käytetään yhtiön materiaaleissa myös nimitystä ”discounted operations” sekä ”digital pathology”.

Markkinat ja Sijoitusteesit

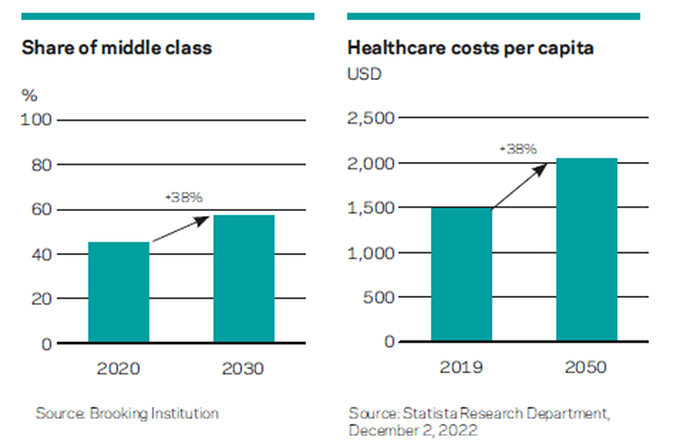

Yhtiö siis tähtää lääketieteellisen kuvantamisen laadun parantamiseen, jolla pyritään osaltaan pienentämään terveydenhuollon kustannuksia. Pidemmällä aikavälillä taustalla on ikääntyvän väestön tuoma kysyntätrendi. Firma näkee, että teknologian kehittyessä kuvantamista voidaan tehdä entistä pienemmillä ja mobiilimmilla laitteilla hyödyntäen pilvipalveluiden sekä AI:n tuomaa apua. Yhtiö näkee mahdollisuuksia esimerkiksi teknologian tuomiin mahdollisuuksiin pitkien hoitoketjujen siirtämisessä sairaaloista kohti etävastaanottoa, mobiililaitteita jne. (etupainotteinen hoitoketju).

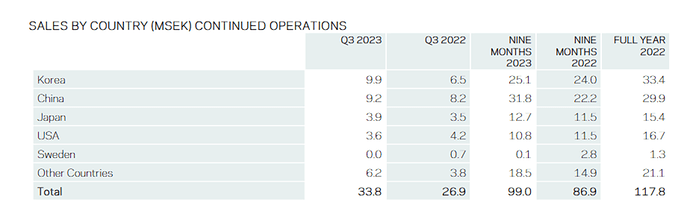

Yhtiöllä on tällä hetkellä noin 60 asiakasta globaalisti. Kahdeksan suurinta näistä tuottaa arviolta 70% liikevaihdosta. Liikevaihdon maantieteellinen jakauma (yhtiö raportoi laitevalmistajan maan perusteella):

- Aasia 70%

- Eurooppa 15%

- P-Amerikka 15%, tällä markkinalla suurin potentiaali

Yhtiö näkee, että heidän teknologiansa avulla laitevalmistajat voivat joustavasti pienentää kehityskustannuksiaan sekä parantaa tuotteidensa laatua. Yhtiö näkee, että vielä on isoja laitevalmistajien kumppanuuksia voitettavana, minkä lisäksi yhtiö tavoittelee maantieteellistä laajentumista sekä mukanaoloa uusissa lääketieteellisen kuvantamisen soveltamisalueissa.

Nykyiset asiakkaat ovat keskeisesti maailman suurimpia ultraääni- sekä radiologisten kuvantamislaitteiden valmistajia. Yhtiö korostaa viestinnässään Aasian markkinoiden tärkeyttä niiden ollessa nopeasti kasvavia, vaikkakin kuvantamislaitteista merkittävä osa valmistetaan Yhdysvalloissa. Kuitenkin Yhdysvalloissa nähdään suurin markkinapotentiaali markkinakasvun myötä.

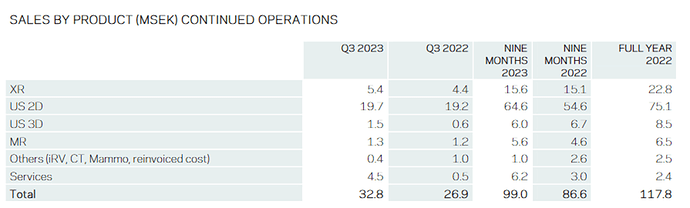

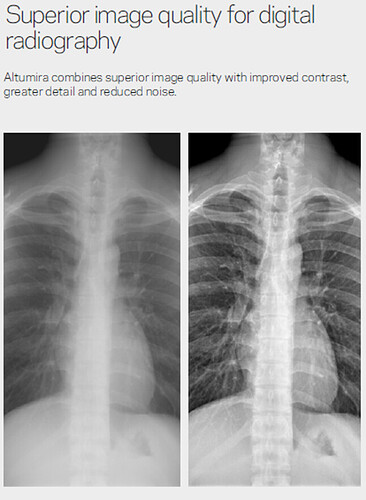

Myynnistä yli 70% on 2D- ja 3D-ultraäänikuvantamiseen liittyvää teknologiaa ja vastaavasti liikevaihdosta noin 20% tulee X-ray puolelta. Loput liikevaihdosta (alle 10%) tulee pienemmistä määristä laitteita (esim. MRI). Yhtiön mukaan kuvanlaadun parantaminen on todella hyödyllistä erityisesti ultraääni- ja radiologisissa kuvauksissa (staattiset ja dynaamiset röntgenkuvat).

Lääketieteellisten kuvantamislaitteet voidaan karkeasti jakaa high-, mid-, ja low-end platformeihin. Yhtiö kertoo painottavansa ultraäänessä erityisesti high- ja mid-endiä isojen laitevalmistajien kanssa sekä vastaavasti mid-/low-endiä huomattavasti kovemmin kilpaillussa röntgenlaitevalmistuksessa.

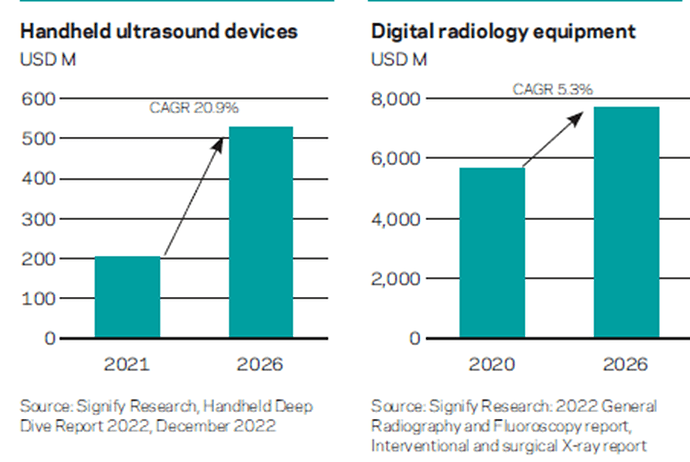

Kuvantamislaitteiden kokonaismarkkinan kasvu on maltillista:

- koko UÄ-kuvantamislaitekanta 2.9% CAGR 2020-2026

- radiologiset kuvantamislaitteet 5.3% CAGR 2020-2026.

Kuitenkin handheld-ultraäänilaitteiden odotettu markkinakasvu on herkullista. Yhtiö määrittelee käsityksensä näistä handheld-laitteista seuraavasti:

A small ultrasound unit that can be held in the hand when performing the examination, e.g. smartphones and tablet-based systems.

Kirjoittajan oma huomio: NanoX Vision on kehittelemässä hyvin mobiilin oloista MRI-kuvantamislaitetta. Heillä on pyrkimyksenä hyödyntää pilvipalvelua niin, että etälääkärit voivat katsoa kuvat lokaatiosta riippumatta. Käytännössä mobiileja laitteita voidaan jaella kehittyviin maihin huomattavasti suurimpia sairaaloita kevyemmällä mallilla (laskutus X USD per otettu kuva). Kenties saman suuntainen yleinen teknologinen kehityskulku lääketieteessä (etävastaanotot, pilvipalvelut, tekoäly, mobiilit kuvantamislaitteet, jne.) voisi tukea tätäkin yhtiötä isossa kuvassa?

Mielenkiintoisena yksityiskohtana yhtiö kertoo päässeensä ”arvokkaaseen” yhteistyöhön Linköpingin Yliopiston kanssa Wallenbergin Säätiön WASP-kehitysohjelman kautta. (Oma huomautus: Tämä saattaa liittyä sisäänpääsyyn arvokkaaseen ja kattavaan datapankkiin, jotta algoritmejä voidaan kehittää tehokkaasti, kts. kappale riskit).

Johto ja Sisäpiiri

1.8.2022 alkaen toimitusjohtajana on ollut Gerald Pötzsch. Tammikuusta 2022 alkaen väliaikaisena CFO:na on toimi Markus Högerberg ja elokuusta 2022 alkaen tehtävään on nimitetty pysyvämmäksi tekijäksi Richard Hallström.

G. Pötzsch on iloinen veijari:

Yhtiön liiketoiminta lepää ilmeisen paljon pitkän linjan osaajien harteilla. Henkilöstöriskit ovat siis ilmeisiä. Esimerkkinä työntekijäkertomus alla:

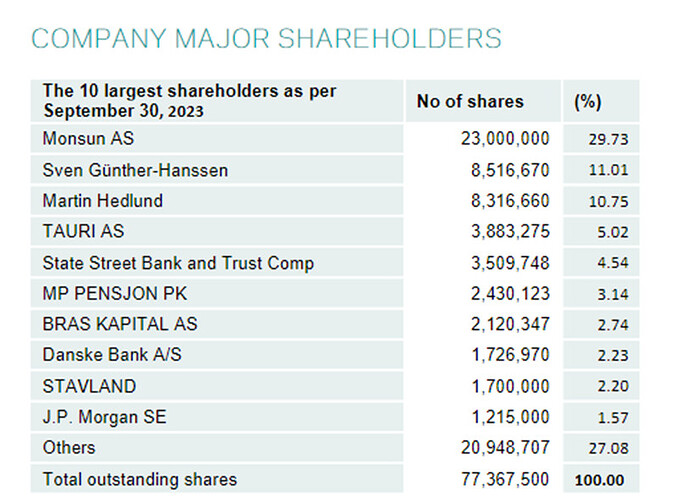

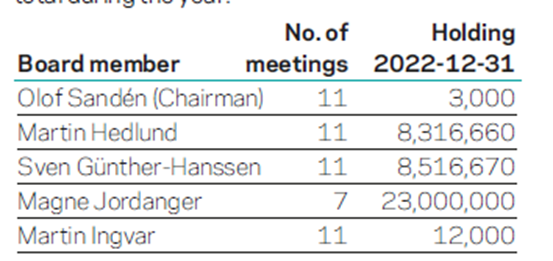

Perustajilla on merkittäviä omistuksia yhtiössä:

- Monsun (Board member Magne Jordanger with family)

- Martin Hedlund

- Sven Gunther

Toimitusjohtajalla on vain pieni suora omistus 15k kappaletta (mutta en tietenkään tiedä kaikkia top-listan firmojen omistajia). Tuoreempaa omistajalistausta 2023:

Liiketoiminnallinen kehitys

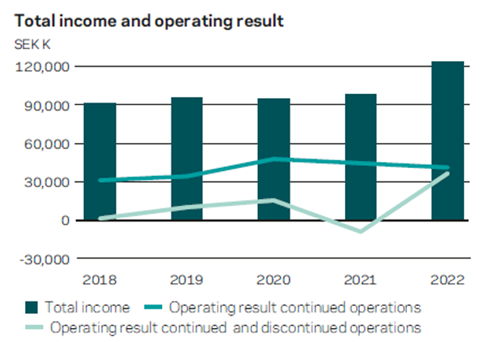

Vuosina 2016-2022 liikevaihdon kasvu on ollut 6.3% CAGR. Inify Labsin eriyttämisen myötä firma kasvoi v. 2022 noin 20%, josta kuitenkin 10% tuli valuuttavaikutuksien seurauksena.

Yhtiö hakee kasvuyhtiön profiilia ulosannissaan sekä viimeaikaisissa strategisissa valinnoissaan pitäen 40 vuoden aikana kehitettyä teknologiaosaamistaan kilpailuetuna.

Firman laskutuksesta noin 60% on europohjaista, reilu 20% dollaripohjaista ja noin 15% Yenipohjaista. Kulupuoli on valtaosin SEK-pohjaista, josta syntyy ylimääräistä hyvää yhtiölle Kruunun ollessa erittäin heikolla tasolla muihin valuuttoihin nähden.

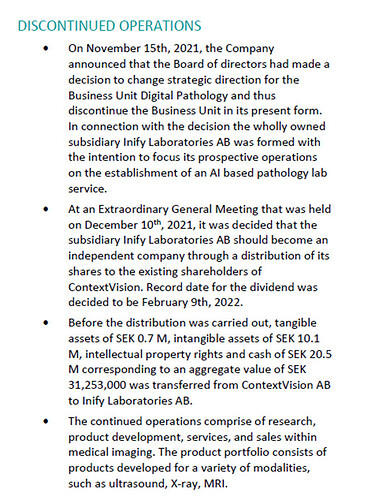

Inify Labsin eriyttäminen

Ennen v. 2022 eriyttämistä kuluja jaettiin tasaisesti molemmille firmoille (Medical Imaging & Digital Pathology) liikevaihdon kuitenkin tullessa tästä kuvantamispuolesta (ContextVision). Vuoden 2022 puolesta välistä alkaen CONTX liikevaihdon kehitys ja kulut ovat näkyvissä jo kokonaan itsenäisenä toimijana. Eriyttämistä johto perustelee seuraavin sanamuodoin:

The decision to separate the companies is largely due to the differences between the businesses, which are best leveraged on their own.

Eriyttämisen myötä myös talosta siirtyi osaamista Inify:lle, jota on osittain korvattu CONTX:lla käyttämällä ulkopuolisia konsultteja. Tämän takia kuluja on siirtynyt omasta henkilöstöstä jonkin verran tuloslaskelmassa ”muihin ulkopuolisiin kuluihin” (other external costs). Yhtiön mukaan oman henkilöstön tarve on eriyttämisen jälkeen ollut pienempi, mutta joitain avaintehtäviä on täytetty omilla osaajilla 2022 alkaen.

Tässä vielä tapahtumien kulkua tarkemmin:

- Marraskuussa 2021 lopulla päätös Inify Labs -yhtiön perustaminen

- Inify Labsille jaettiin vuolaasti varallisuutta noin 3 miljoonan euron edestä, josta mm. käteistä oli noin 2 miljoonaa euroa.

- Helmikuussa 2022 Inify Labsin koko osakekannan jakaminen ContextVision omistajille

Tapahtumia 2023

- Q1:llä uusia sopimuksia Aasiassa, lisensseistä odotetaan liikevaihtoa loppuvuodesta 2023 alkaen. Q1:llä liikevaihdon kasvua 19%, jossa valuuttojen positiivinen vaikutus kuitenkin 22%, ei siis kasvua käytännössä. Ei kuitenkaan suoraan vertailukelpoinen johtuen Inifyn mukanaolosta v. 2022. (Oma huomautus: Jostain syystä webcastia ei tarjolla tästä quarterista)

- Q2:lla liikevaihto kasvoi 8,4% ollen 33.9M SEK, jossa valuuttojen vaikutus +7%, ei siis kasvua käytännössä. Uusia kumppanuuksia Aasiassa ja kiinnostus kasvanut erityisesti Kiinassa.

- Q3:lla liikevaihto kasvoi 28%, jossa orgaaninen kasvu Aasiassa oli keskeinen tekijä. Kvartaalin aikana valmistui useita projekteja. Valuuttojen positiivinen vaikutus oli 6.5%, joten orgaaninen kasvu nousi yli 20% tasolle. X-Ray tuote (Altumira) on herättänyt kiinnostusta P-Amerikassa sekä Euroopassa ja useiden asiakasneuvottelujen odotetaan ratkeavan lähikuukausina.

Yhtiön saama liikevaihto koostuu pääosin lisenssimaksuista (lisenssimaksu per laite) ollen siten volyymista riippuvaista ja pääomakevyttä. Ensimmäisellä istumalla en asiaa hoksannut, mutta lisenssit tuovat liikevaihtoa ajan yli hajautettuna, CEO on käyttänyt webcasteissa termiä ”recurring revenue” ja esimerkiksi vuosikertomus avaa asian seuraavasti:

Revenue consists mainly of license revenue, one license for each system our customer delivers to its customers. Licensing revenue is volume dependent and is generated over the lifetime of our customers’ systems delivered to their respective customers.

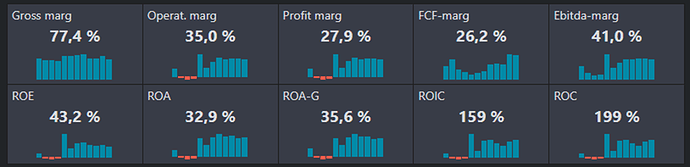

Lisäksi liikevaihtoa syntyy käyttöönotoista (implementation), huoltosopimuksista sekä ohjelmistopäivityksistä. Tämä näkyy myös marginaaleissa (Q3/2023):

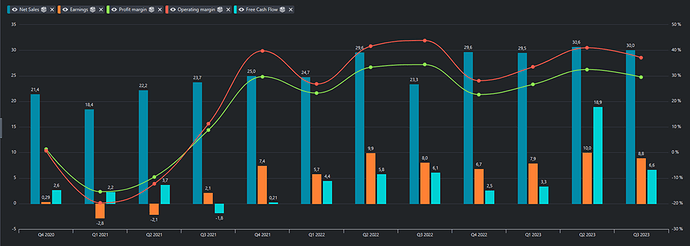

(Börsdata)

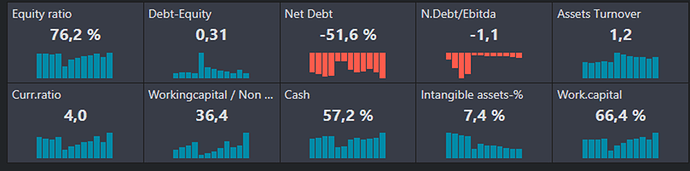

Yhtiö on nettovelaton, kassavirtapositiivinen ja taseeseen kertyy käteistä

(Börsdata)

Viime kvartaaleita visualisoituna

- Q3 on kausiluonteisesti yleensä heikoin

- Liikevaihdon kasvu on mörninyt ainakin ennen Inifyn spinnausta. Toki koronan aiheuttamat jarrutukset 2020-2022 ovat lienee olleet merkittäviä.

- Olennainen kysymys on, jatkuuko Q3:lla nähty yli 20% orgaaninen kasvu. Tähän ei ole vielä näkyvyyttä, mutta jos tällaista kasvua nähtäisiin tulevina vuosina, voitaisiin osaketta pitää halpana. Toistaiseksi reippaampi kasvu antaa siis odottaa itseään.

Teknologia

Yhtiön mukaan käytettävä ohjelmistoarkkitehtuuri on joustava (käytännössä alustariippumaton), ja sitä räätälöidään jokaiselle laitevalmistajalle sopivaksi. Yhtiön työntekijöiden keskeisiä osaamisalueita ovat mm. ”kuvanparannus (image enhancement)”sekä tekoäly. Yhtiö pitää pitkään jatkunutta kehitys- ja yhteistyötään isojen laitevalmistajien (OEM) kanssa keskeisenä kilpailuetunaan.

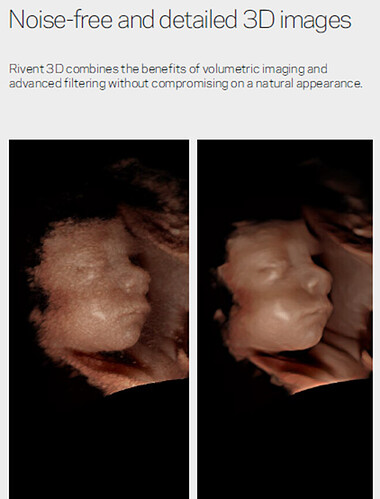

Vuoden 2022 vuosikertomuksen mukaan viimeaikainen kasvu on tullut erityisesti ultraäänikuvantamisen sovelluksista (RiventPlus and Rivent 3D), uusista asiakassopimuksista sekä liiketoimintamallin kehittämisestä.

Nopeimmin kasvava segmentti on mobiilit ultraäänikuvantamislaitteet, kuten edellä kuvattiin. Globaali ultraäänikuvantamislaitteiden (70% firman liikevaihdosta) tuotanto on noin 200,000+ kappaletta vuosittain, josta kuitenkin suurin osa on yhtiön fokuksen ulkopuolella olevaa low-end laitteistoa. Yhtiön tarjoamaa:

- Rivent platform (2D ja 3D) – Ultraääni

- Rivent Mobile – Ultraääni

X-ray puolella isoilla laitevalmistajilla on omaa kehitystyötä varsinkin High-end laitteisiin, joten ContextVision pyrkii siellä enemmän mid- ja low-end laitteisiin. Yhtiön tarjoamaa:

- Altumira platform, X-Ray

Lisää esimerkkejä kuvien parantamisesta löytyy firman tuotesivuilta: State-of-the-art products – ContextVision

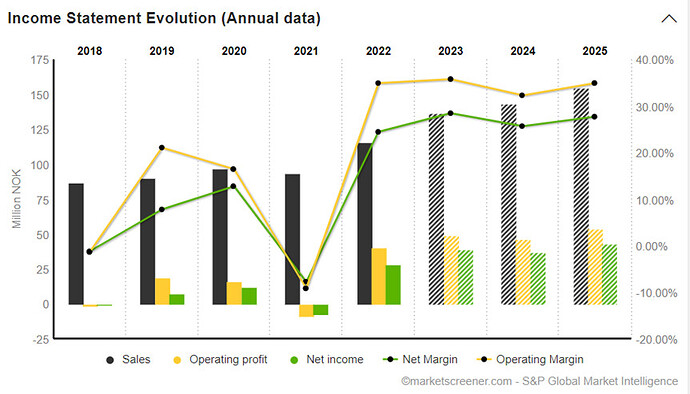

Analyytikkoennusteet

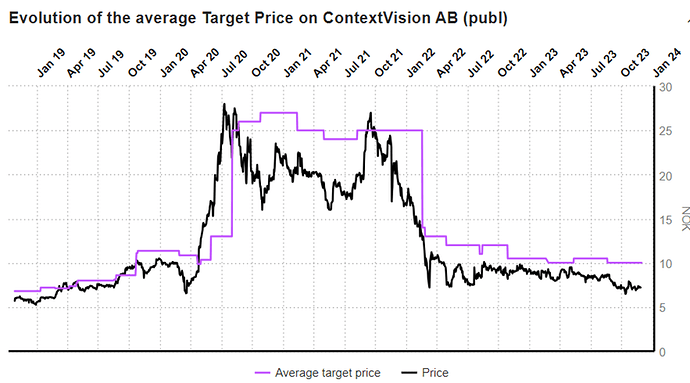

MarketScreenerin perusteella yhtiötä seuraa yksi analyytikko. Ennusteissa on tuollaista 10% CAGR liikevaihdon kasvua lähivuosille (2023-2025) ja EBIT odotetaan kasvavaan samaa tahtia.

Target Price on tällä hetkellä 10 NOK ja kurssikehityksestä nähdään, kuinka analyytikon tavoitehinnat ovat seuranneet kurssiliikettä suhteellisen hyvin.

Webcasteja

Firman webcasteja löytyy arkistoituna täältä.

https://www.contextvision.com/investors/webcast/

Viimeisimmän osavuosikatsauksen Q&A tässä pikalinkkinä

Riskejä

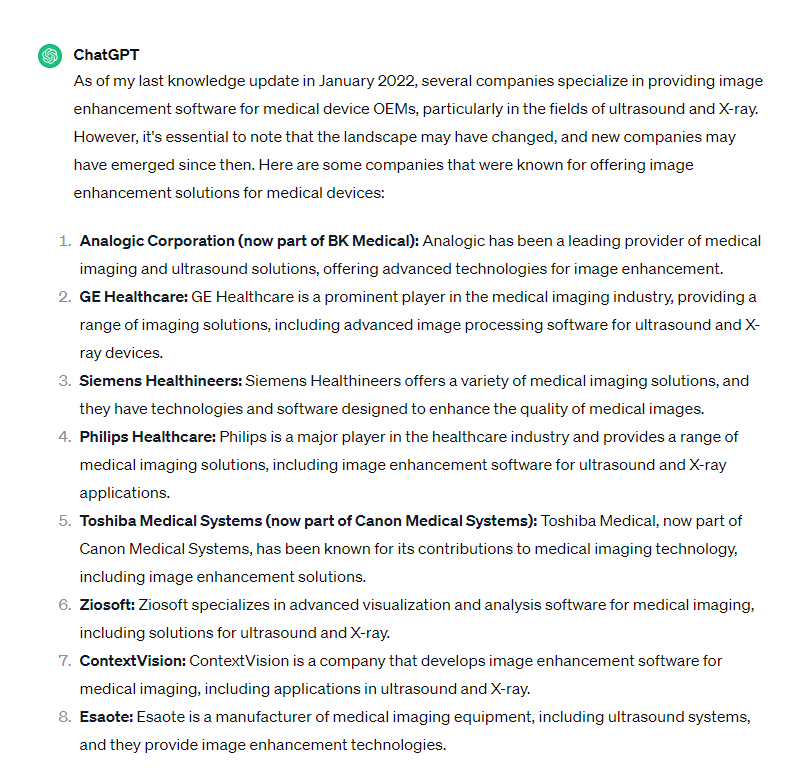

- Teknologiariski on varmasti keskeisin yhtiön kilpaillessa globaaleista markkinoista. Tätä on haastavaa arvioida ulkopuolelta ja siksi osakkeenostajan tulisi huomioida tämä osakkeen ostohinnassa.

- Suurten laitevalmistajien oma ohjelmistokehitystyö on suorassa kilpailevassa asemassa. Firman kertoman perusteella X-ray puolella on isoilla toimijoilla hyvää omaa osaamista, minkä vuoksi eivät lähde sinne kilpailemaan isosti. Ultraäänipuolella yhtiö näkee markkinarakoa high- ja mid-end laitteissa.

- Ulkopuolelta on todella hankala sanoa, millainen teknologinen etu CONTX:lla on alan laitevalmistajiin nähden, mutta ainakin olemassa olevan laitekannan perusteella teknologia on historiallisesti ollut hyvää. Tähän tietysti auttaa hajautunut asiakaskunta isoissakin asiakkaissa, eli tuskin kaikki isot asiakkaat yhdessä yössä keksivät selvästi parempaa ratkaisua.

- Ulkopuolisten konsulttien käytön lisääminen.

- Todennäköisesti merkittäviä avainhenkilöriskejä teknologiatiimissä.

- Myyntisyklit ovat varsin pitkiä

- Osaajien rekrytointi. Toimitusjohtajan mukaan (Q2/2023) webcastissa sopivan osaamisen löytäminen ei ole helppoa.

- Datatietokantaan pääsy. Samassa webcastissa TJ mukaan kehitystyössä vaaditaan pääsy hyvään tietokantaan. Tämä saattaa liittyä keskeisesti mm. Linköpingin yliopiston yhteistyöhön.

- Tutustuminen firmaan on vielä kesken, mutta firma ei ole julkaissut tietääkseni pidemmän aikavälin tavoitteitaan. Kasvuun tähtäävä ohjelma on käynnistetty ja sitä implementoidaan, mutta ulkopuolelta on haastavaa arvioida millaiseen kasvuun lopulta voitaisiin päästä.

- Nykyisellä valuaatiolla (Trailing EV/EBIT 12x ja P/E 16.7) luulisi, että downside on rajallinen mikäli hyvään orgaaniseen kasvuun päästään. Toisaalta voihan sitä vielä alemmaksikin päästä

Ps. En omista osakkeita. Kunhan tuli tällainen keissi vastaan, niin halusin pitkästä aikaa kokeilla onnistuuko yhtiöketjun avaaminen vielä. Palstalta varmaan löytyy lääketieteellistä kuvantamista töikseen tai harrastuksekseen tekeviä, joten voidaan saada lisää insightia. Jos orgaaninen kasvu jatkuu tulevina kvartaaleina voisi tässä olla mielenkiintoinen kandidaatti pitkään salkkuun. ![]()