Kirjoittelen ajatuksia viimeisen oston parista tänne. Perstuntuma oli ensin, että viimeinen ammus kannattaa käyttää hajautukseen kun on niin paljon edullista osaketta tarjolla Helsingin pörssissä. Sitten aloin miettimään, että tämä heppa on parantanut juoksuaan noin kuusi kvartaalia putkeen ja se ei kovin jyrkästi näy arvostuksessa. Joten keskihintaa nousuun ja vikat hilut Fondiaan.

Perustietoa Fondiasta:

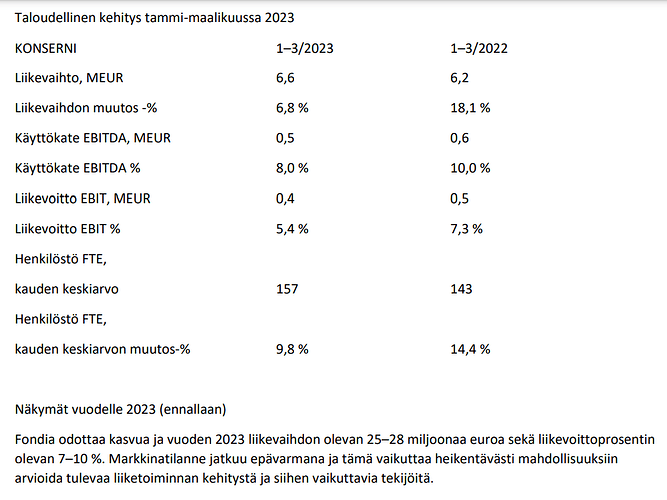

Ainoa Helsingin pörssin listattu lakiasiantoimialan yritys (listautui 2017). Ala on hyvin hajautunut ja Fondia on 9. suurin alan yritys Suomessa. Fondia toimii Suomessa, Ruotsissa ja Baltiassa. Tase on terve ja yrityksellä on kassassa nettona rahaa noin 5 miljoonaa euroa ja yhtiön market cap on 29 miljoonaa euroa (kurssin ollessa 7,42 euroa). 2022 firma teki 24,6 miljoonan euron liikevaihdolla tulosta 1,6 miljoonaa euroa.

Firman arvostus on tällä hetkellä hieman matalampi kuin yhtiön listautuessa vuonna 2017. Tuolloin luvut olivat 17,5M liikevaihto, 2M oikaistu tulos (1,4M todellinen pääosin listautumiskulujen vuoksi). 2018 kannattavuus jo notkahti liikevaihdon kasvusta huolimatta (20M / 1,6M) ja helmikuun 2019 huippukurssista (15,20 euroa) tultiin ryminällä alas firman sisäisten riitojen vuoksi.

Yhtiöllä on takana pitkä korpivaellus perustajien lähdettyä firmasta ja vietyä osaan osaajista mukanaan vuosina 2018-2021. 2022-2023 on ollut perusliiketoiminnan elvyttämistä ja paluuta kasvupolulle. Yhtiön heikkoa suorittamista on edesauttanut onneton siirtyminen uusiin suurempiin toimistotiloihin juuri kun muu toiminta sakkasi, mikä on lisännyt kiinteitä kuluja. Positiivisena puolena uudet tilat antavat tilaa kasvulle.

Tässä on omat ajatukseni kolmen vuoden päähän Fondiassa eri skenaarioissa:

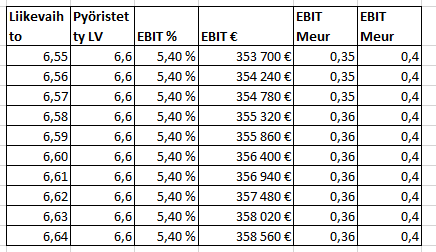

Bear: Firman sisäiset ongelmat palaavat esimerkiksi vaihtuvuuden muodossa. Kasvu ostetaan kalliilla, kassa palaa ja kannattavuus mörnii. Liikevaihto kasvaa 4% vuodessa ja EBIT-kannattavuus on 6%. Liikevaihto 2026 28M, nettotulos 1,4M ja firman markkina-arvo P/E 12 tasolla olisi 17M. Osinkoja firma jakaisi noin miljoonan vuodessa, joten kokonaistuotto olisi noin -31%. Todennäköisyys ehkä 20%.

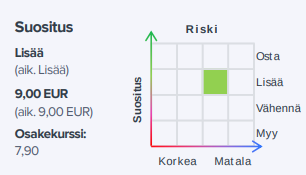

Base: Firma jatkaa maltillista kasvua yhdistellen orgaanista ja yritysostojen vauhdittamaa kasvua. Kassa todennäköisesti säilyy ennallaan. Vuosittainen kasvu 9%, EBIT 10% (tämä on suunnilleen Inderesin kaavailema tahti). Liikevaihto 2026 35M, nettotulos 2,7M ja firman markkina-arvo puhdistettuna kassasta P/E 15 tasolla olisi 40M. Päälle 5M kassaa ja kasvavia osinkoja yhteensä noin 4M. Kokonaistuotto olisi noin 69%. Todennäköisyys ehkä 45%.

Bull: Firma onnistuu palaamaan aiemmalle kasvu- ja kannattavuustasolle ja saavuttaa tavoitteensa listautumisessa tavoitellusta 15% liikevaihdon kasvusta ja 15% EBIT-kannattavuudesta. Apuna tässä on suuremmalle henkilöstömäärälle mitoitetut kiinteät tilat. Liikevaihto 2026 43M, nettotulos 5,1M ja firman markkina-arvo puhdistettuna kassasta P/E 20 tasolla olisi 102M tai kasvuyhtiön P/E 30 tasolla olisi 153M. Kassa pullistelee rahaa (tai niitä on käytetty omien ostoon) 7M ja kasvavia osinkoja on maksettu noin 5M. Kokonaistuotto 293%-469%. Todennäköisyys ehkä 25%.

Loput 10% on joko selvästi huonompaa tai parempaa suorittamista, koska se on aina mahdollista. Tuleva TJ tyhjentää kassan ja pakenee Balille tai vedetään Bull-skenaariosta ylitse ja samaan aikaan joku syvätasku päättää tehdä kunnon preemiolla tarjouksen koko firmasta.

Pistetään nyt disclaimer että Fondia on salkun suurin omistus (12% salkun bruttoarvosta), joten turha odottaakaan että odottaisin kauhean huonoja skenaarioita tämän position kanssa.

![]()