Berkshiren suurin riski on omistajien ikä. Vaikka teräsvaareja ovatkin, on mahdotonta olla varma siitä että jatkajat olisivat yhtä kyvykkäitä työssään.

Brk:n jatkajia on ajettu jo pitkän aika sisään, itse en ainakaan ole huolissani siitä. Yhtiön liiketoiminnassahan ei tapahdu muutosta vaikka vetäjä vaihtuukin, vakuutus-toiminta muiden ohella rullaa edelleen. Huonoja poimintoja turha miettiä sijoitus-portfolion kannalta, se kuitenkin on vain yksi osa kokonaisuutta.

Pitkällä tähtäimellä, kvartaaleittain lisäten next 10-20 vuotta jätän ainakin itse moat ETF:t ja muut erikoisemmat rahastot hyllyyn, ja koen paremmaksi vaihtoehdoksi pienikuluisen S&P500 ETF:n.

Ehkä toi moat toimii lyhyemmällä tähtäimellä jos ottaa näkemystä

Olen myös kummastellut ETF:iä selatessa noita tuottoeroja (käytännössä kulueroja?).

Esimerkkinä Nasdaq100-ETF:

LYMS:

Kulut: 0,22%

Tuotto 3v: 166,93% 5v: 209,41%

SXRV:

Kulut 0,33%

Tuotto 3v: 168,05% 5v: 214,40%

Miten tämä voi olla mahdollista? Jos isommilla kuluilla pääsee parempaan tuottoon niin eihän tuota LYMS:iä ole mitään järkeä ostaa. Lisäksi tuo kuluero on jo aikamoinen, kun ajattelee, että kyseessä on samaa indeksiä seuraava tuote. Siitä huolimatta tuo LYMS ei pääse edes SXRV:n tuottoihin, vaikka käsittääkseni sen pitäisi pystyä parempaan tuottoon.

SP500-ETF:istä puhuttaessa mainitaan ensimmäisenä SRX8. Siinä on 0,07% kulut eli sama kuin VUAA:ssa. Minä olen ostanut nykyään (aina kun haluan SP500:sta omistaa) tuota P500:sta. Siinä on 0,05% kulut. Jostain kumman syystä sillä on viisi Morningstar-tähteä ja SRX8:ssa on neljä, vaikka tuotoissa P500 voittaa vain hieman. P500:ssa on paljon pienempi vaihto, mutta en näe siinä mitään haittaa näillä summilla.

Löytyykö mistään todellisten kulujen vertailua näistä mainituista ja vaikkapa markkinoiden kaikista ETF:istä? Jos/kun tuo ilmoitettu juokseva kulu on vain yksi osa (olennaisin toki) kuluista niin sehän valehtelee paljon, mikä näkyy etenkin tuosta SXRV vs LYMS.

Onko rahastopuolella samalla tavalla, että juoksevan kulun lisäksi tulee piilokuluja, joita ei ilmoiteta avaintietoesitteessä, vaan niitä pitää etsiä kissojen ja koirien kanssa?

Lyms on synteettinen etf, vaikuttaisiko tuo tuottoihin? Kun ostamista vertailee, niin täytyy huomioida se että toisesta osuus maksaa reilu 50€ ja toisessa yli 800€.

Miksi mandatumtrader ja nordnet näyttävät erillaista arvonkehitystä samoille ETF:ille? Esim. tikkerillä DXET, 3 vuoden arvonkehitys on mandatumissa 45,5% ja nordnetissä 56,86%.

SXRT:ssä eroa huomattavasti vähemmän, mutta kumminkin. Mandatum 56,19% ja nordnet 57,21%

Näihin vaikuttavia tekijöitä esim lyms vs sxrv voi olla rahaston osinkoverotus, arvopaperilainauksen tuotot. Ns tracking difference kuinka hyvin rahasto seuraa indeksiä. Tuota TD voi vertailla esim Täältä

Lopullisen tuottoeron ja TD laskeminen on aika hankalaa ja sitä voi yrittää saada selville laskemalla erotuksen indeksin ja rahaston rahamääräisistä tuotoista. Nuo pitää ilmoittaa lain mukaan.

Aika työlästä ja hankalaa se silti on. Itse en jaksa yrittää. Vertaan vain ilmoitetun TER, vastaavien etf tuottohistorian ja luotan isoon toimijaan.

Näissä on kyllä hämmentävän suuri ero samaa indeksiä seuraaviksi ETF:ksi. 10v tarkastelujaksolla CAGR SXRV 24,19% ja LYMS 23,35%. TER erotuksen huomioiden SXRV on saanut lähes prosentin boostin vuosittain jostain muusta tekijästä johtuen. Viimeisen kolmen vuoden tarkastelujaksolla ero on jäänyt kuitenkin melko olemattamaksi. Eli sen lisäksi, että eroja löytyy ne voivat myös vaihdella vuosittain. Epäilisin, että boosti johtuu suurelta osin arvopaperilainauksen tuotoista, koska tuottoeron vaihtelu on suurta eri vuosien välillä.

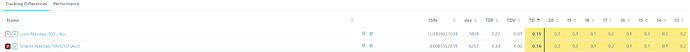

Lueskelin myös tuosta tracking differencestä, ja se vaikutti aluksi juuri etsimältäni parametriltä. Lisäksi se löytyy todella monelle ETF:lle esim. tuolta https://www.trackingdifferences.com/

Sitten vertasin SXRV ja LYMS TD:tä ja luottamus meni tuohonkin parametriin, sillä sekään ei tuottoeroa selitä. Jotain jää myös TD:tä laskettaessa huomioimatta.

Tälle olisi kyllä todellakin kysyntää. Kiitokset @Wallet_Nahlroos, että toit edes tämän vertailun tietoomme. https://docs.google.com/spreadsheets/u/0/d/1jkTC6ulLAC1Y4SW-_IIbUBXuhHXGywnlOd0jT0qcGbY/htmlview#

Nuin isot selittämättömät erot syövät kyllä TER- ja TD-vertailujen merkittävyyttä. Pitänee kattavamman tiedon puutteessa painottaa enemmän tuottohistoriaa sekä osto- ja myyntikuluja. Tuottohistorian vertailukin on todella vaikeaa, kun käytännössä lähes samoin sijoittavat rahastot seuraavat usein hieman eri indeksiä, eikä tuottohistoriaa ole aina muutenkaan tarjolla merkittävän pitkältä ajanjaksolta.

Näihin voi vaikuttaa myös rahaston tai etf liikkeellelaskijan ”rebalncing” toiset yhtiöt ostavat kaikki tarvittavat osakkeet kerralla, toiset useamman päivän aikana jolloin päivänkurssi vaikuttaa. Myös synteettisten etf sopimusehdot swap osapuolen kanssa voi vaikuttaa. Tuo on aikamoinen suo kahlattavaksi läpi.

Toiselle foorumilla tätä on puitu jo pidempään. Otettu yhteyttä etf talojen sijoittajapalveluun ja mitään yhtenäistä totuutta todellisten kulujen laskemista varten ei ole saatu, tai ainakaan minun tietooni tullut.

Mukava jos pystyin tuottamaan jotain hyödyllistä tietoa foorumille ![]()

Keksin kaksi syytä, jotka voisivat selittää tuota eroa ainakin osittain:

- Rahastot ovat seuranneet jossain menneisyydessä eri indeksejä

- Indeksit (ja salkut) rebalansoidaan eri aikaan.

Jos esimerkiksi swap päivitetään samantien indeksin päivittyessä, mutta fyysinen rahasto saattaa ostaa osakkeet vasta muutaman kuukauden päästä.

@CitizenJ totesikin, niin nuo toden totta seuraavat eri indeksejä. SXRV seuraa Nasdaq 100 Index ja LYMS NASDAQ-100 Notional Net Total Return Index. Indeksissä voi olla pieniä eroja, jos sama indeksi lasketaan eri aikaan.

Lisäksi sijoittajan saamaan tuottoon vaikuttaa juurikin tuo kappalehinta. Pienemmällä kappalehinnalla jää vähemmän rahaa pöydälle odottamaan osuuden täyttymistä.

Saako udella mitä Aasia rahastoja tai ETF:ffiä olet salkkuusi hankkinut/harkinnut hankkivasi? PYN eliteä itsellänikin reilut 9% salkusta, mutta olen yrittänyt löytää nordnetistä sopivaa rahastoa lisäksi, jota olisi helpompi tankkailla pienissä erissä.

Pitkää jo ootellu että tuonne koko kaakkois aasiaan painottuvaa etf:fää tulis tarjolle… Kiinnostaa kans kuulla mitä ideoita muilla. Itellä menee xtrackers vietnamiin, evli emergin frontierii, nordea intia… sit myös koko kehittyviin markkinoihin rahasto ja etf:fä. PYN eliteen ei oo varaa

Swedbank robur asienfond ainakin löytyy nordnetista.

Toistaiseksi on vain Pyn Eliteä ja sitten kuukaussäästöllä tankattua IS3Nia, missä on reiluhko paino tuolla suunnilla. Tutustumisprosessi on kesken, mutta juurikin joku kuukaussäästöön kuuluva rahasto Nordnetistä on etsinnässä, vinkatkaa ihmeessä jos löytyy.

Oma lempparini ja isoin omistukseni on tikkerillä 5mvl, isharesin kehittyvien markkinoiden arvo-osakkeet. Pe 6.4, pb 0.8, p/s 0.6 ja häkellyttävä kassavirrankasvu 13.8%.

Tässä markkinassa aika edullista sanoisin ![]()

Aivan, kiitos korjauksesta!

Mistä muuten saisi helpoimmin ETF-rahastojen kaikki omistukset mahdollisimman reaaliaikaisena? Eli mihin firmoihin rahastot ovat sijoittaneet.

Mitä nopeasti googlailin, niin monet sivut näyttää top 10 suurimmat omistukset, mutta ei koko listaa.

Kyllä ne sieltä liikkeellelaskijan sivuilta löytyy, yleensä siinä missä on Top-10 osuudet, on linkki “View all holdings” tms.

Myös vuosikertomuksien sisältä voi löytyä ajantasaiset omistukset

Olen kovasti viime aikoina pohtinut megatrendi ETF:iä ja eri megatrendien tulevaisuutta nyt kun useampi megatrendi ETF on luonnollisesti lasketellut alas. Aiemmin täälläkin on ollut keskustelua siitä, että megatrendit vaihtuvat, mikä on tietysti oletettavaa. Olisikin mielenkiintoista kuulla ajatuksia mitkä megatrendit näette tällä hetkellä potentiaalisimpina kohteina etenkin pidemmällä sijoitushorisontilla?

Itseltä löytyy salkusta mm. Blockchainia, Clean energia, Ageing populationia ja Healthcare innovationia, joita on tullut myös pikkuhiljaa tankattua lisää kurssien laskiessa.