Tällainen firma löytyi osto/myynti-ketjusta ja näytti ihan houkuttelevalta, joten päätin perustaa löydölle ihan oman ketjun hetken @viljo:n kanssa juteltua. Kiitos myös @Porssimajava:lle alkuperäisestä esiintuonnista.

Parit luvut heti alkuun niin näkee kehityssuuntaa:

luvut Kazakstanin tengeissä, suluissa dollareina (miljardia)

Liikevaihto 2020: 641,44 (1,53)

Liikevaihto 2021E: 908,35 (2,12)

Liikevaihto 2022E: 1051,54 (2,45)

EBITDA 2020: 317,82 (0,76) - marginaali 49,5%

EBITDA 2021E: 486,22 (1,12) - marginaali 52,8%

EBITDA 2022E: 660,03 (1,59) - marginaali 65,2%

EPS 2020: 1347 (3,15)

EPS 2021E: 2082 (4,86)

EPS 2022E: 2798 (6,54)

P/E 2020: 21x

P/E 2021E: 17,9x

P/E 2022E: 13,3x

Mikäs firma tämä tällainen on?

Kaspi.kz on erilaisten finanssimobiilipalvelujen tuottaja. Heidän tavoitteenaan on Kazakstanin digitalisointi ja suuren mobiiliekosysteemin luominen. Kaspi.kz:n päätuotteena on mobiilisovellus Super App, joka on verrattavissa esimerkiksi Alipay-sovellukseen Kiinassa. Uusimmassa raportissaan he ilmoittivat Super Appin käyttäjämääräksi 10 miljoonaa aktiivista kuukausittaista käyttäjää (MAU = Monthly Active Users) ja jopa 5,4 miljoonaa päivittäistä käyttäjää (DAU). MAU-luku kasvoi jopa 61 % viime vuoden vertailujaksosta ja kattaa tällä hetkellä jo 54,5 % koko Kazakstanin asukasluvusta (DAU 98 % kasvua ja n. 30 % kazakstanilaisista käyttää siis sovellusta päivittäin).

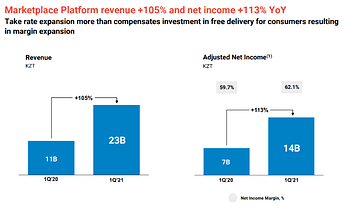

Tämä Kaspin ”ekosysteemi” sisältää kolme alustaa, jotka ovat kaikki alansa markkinajohtajia: Markets, Payments ja Fintech. Näistä ylivoimaisesti suurin on Fintech (Q1 liikevaihto: 119mrd KZT), toisena Payments (Q1: 40mrd KZT) ja pienimpänä Markets (Q1: 23mrd KZT). Yritys on myös erittäin kannattava Q1/2021 nettovoitto-%:n ollessa oikaistuna jopa 43 %. Jokaisesta liiketoiminnasta on pieni esittely alempana, mutta toivottavasti alla olevasta kuvasta saa jo hieman ymmärrystä mitä eri alueet tarjoavat:

Yritys ei ole vielä kauaa ollut pörssissä, vaan IPO tapahtui viime vuoden loppupuolella $35 dollarin hintaan Lontoon pörssiin ja kurssi on sittemmin jo enemmän kuin tuplannut nopean kasvun saattelemana. Koronavirus on ollut huomattava tekijä yrityksen kasvussa sillä se on vähentänyt esimerkiksi kazakstanilaisten käteisen rahan käyttöä eri transaktioissa ja kauppa on muutenkin siirtynyt enemmän digitalisoituneeseen ympäristöön. Heidän sovelluksellaan on myös ollut erittäin korkea asiakastyytyväisyys (Google Play Kauppa 4,5 tähteä, 178000 arvostelua).

Liiketoiminta-alueet:

Payments

Tämä liiketoiminta-alue muodostuu kahdesta erillisestä alueesta. Bill Payments -alustalla asiakkaat voivat maksaa ja lähettää laskujaan sähköisesti ilman kustannuksia (ennen on pitänyt laskun yhteydessä maksaa komissioita (?)). Tämä tarjoaa myös siis yrityksille mahdollisuuden saada oma palvelunsa mobiilimaksukelpoiseksi sovelluksen kautta ja alussa olleesta kuvasta voikin nähdä mitä kaikkea voi tätä kautta maksaa (esim. sähkölaskut, taksit yms.). Nykyään firmasta on tosiaan tullut jo melkein koko valtion epävirallinen sovellus, sillä sitä kautta voi maksaa jopa suoraan veronsa valtiolle. Näen tämän positiivisena asiana, sillä usein entisen Neuvostoliiton valtioissa ja vastaavissa kehittyvissä maissa regulaation pelko on suuri kaikissa finanssialaan liittyvissä yrityksissä. Näyttää kuitenkin siltä, että Kazakstan on valtiona pitänyt Kaspin näyttämästä suunnasta. Riski kuitenkin on, että tilanne muuttuu joskus. Toinen alusta, Mobile Payments & P2P, on hieman MobilePay/Pivo-tyylinen kuluttajien välinen maksusovellus. Näiden lisäksi Payments-alustaan lasketaan mukaan heidän omat Kaspi Gold-kortit ja Kaspin maksupäätteet/QR-koodilukijat yms.

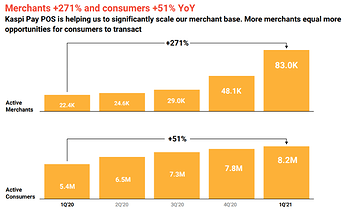

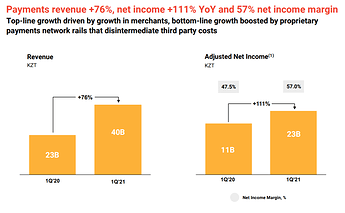

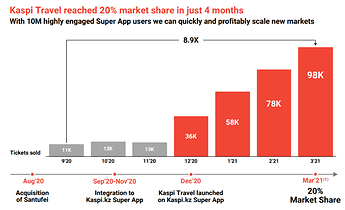

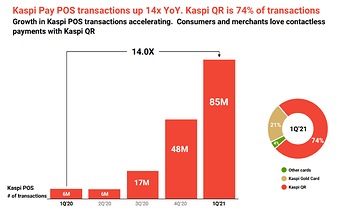

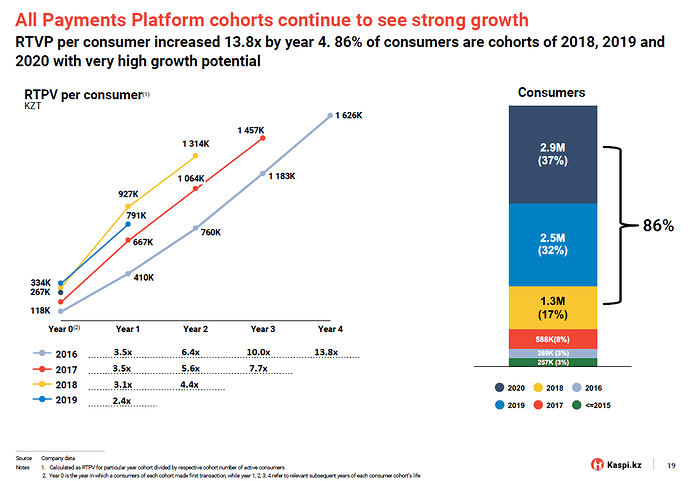

Kasvu tällä saralla on ollut vahvaa Kaspin saadessa houkuteltua lisää yrityksiä palvelun käyttäjiksi (+271% YoY). Myös asiakkaiden kasvu alustalla on ollut erittäin hyvää (+51% YoY). Kokonaisuudessaankin Payments-osion liikevaihto kasvoi +76% vuoden takaisesta nettovoiton samalla kasvaessa 111%. Kasvumahdollisuuksia tällä liiketoiminta-alueella näyttäisi vielä löytyvän. Uusin näistä nähtiin, kun Kaspi lanseerasi Kaspi Travel -palvelun joulukuussa 2020 ja maaliskuun loppuun mennessä se oli saavuttanut jo 20 % markkinaosuuden matkavarauksissa. Alla muutama kuva Payments-osion kehityksestä.

Marketplace

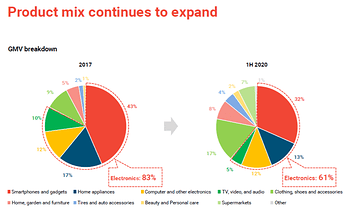

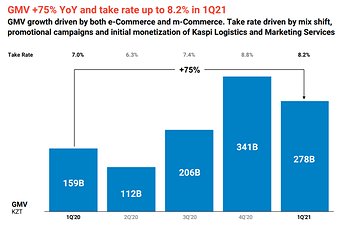

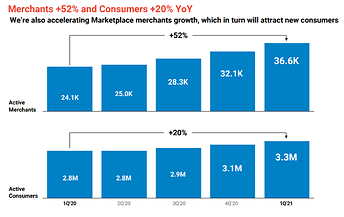

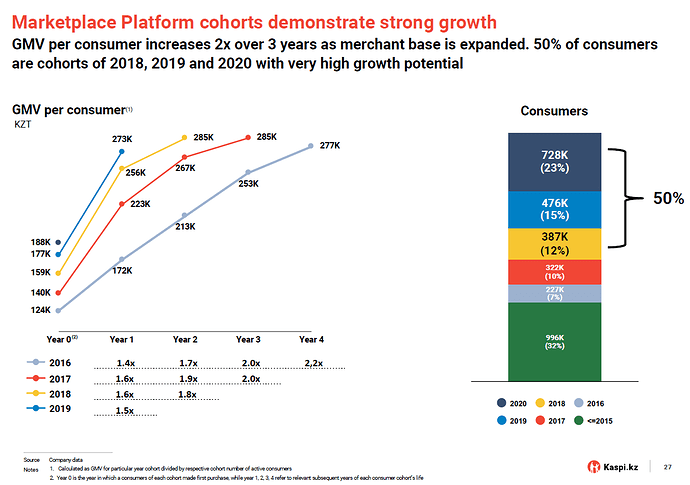

Marketplace on Kaspin oma Amazon/Alibaba, jossa yritykset myyvät tuotteitaan asiakkaille yhteisen markkina-alustan kautta. Alla olevassa ensimmäisessä kuvassa näkyy sovelluksessa olevien tuotteiden jakauma GMV:llä (Gross Merchandise Value) mitattuna 2017 ja 1H2020. Syksyllä 2020 n. 400 000 eri tuotetta oli myytävänä verkkokaupassa. Vuonna 2019 Kazakstanissa verkkokaupan osuus koko retail-markkinasta oli vain 3,4%, mutta vuosien 2016-2019 aikana CAGR on ollut 33% ja oletettavasti kasvu on jatkunut vähintään yhtä kovana. Sen lisäksi, että koko verkkomarkkinan osuus kasvaa, on viime vuosina Kaspin osuus tästä markkinasta myös kasvanut selvästi. Ei tästä sen enempää selitettävää, antaa alla olevien kuvioiden puhua puolestaan.

Fintech

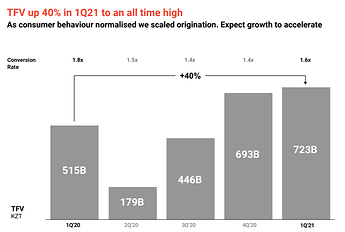

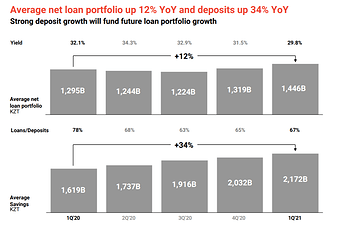

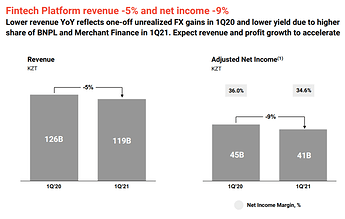

Fintech on heidän rahoitusalustansa, jonka sisällä on myös monta eri toimintoa. Sen kautta voi hakea esim. kuluttaja- ja autolainoja tai hakea joustavempia maksusitoumuksia (suomalaisena verrokkina ehkä sopivin on Klarna(?)). Varsinkin ”osta nyt, maksa myöhemmin”-tyyliset maksusitoumukset ja kuluttajalainat ottivat kovaa osumaa koronan alkumainingeissa ja TFV (Total Finance Value) eli lainojen kokonaismäärä tippuikin maaliskuusta huhtikuuhun -87 %, mutta jo elokuussa TFV oli palautunut suurinpiirtein tammikuun tasolle. Tämän jälkeen ollaan kasvettu tasaisesti ja Q1/2021 TFV oli jo kasvanut 40% vertailukaudesta. Kokonaisliikevaihto kuitenkin jäi hieman viime vuotta heikommaksi valuuttamuunnosten ja vaihtuneen korkomixin vuoksi. Tästäkin parit kuvat alle.

Hieno kasvu ollut, entä jatko?

On tosiaan huomattava, että esimerkiksi MAU:n kasvu ei voi kauaa enää jatkua millään 60 %:n kasvuvauhdilla, sillä Kazakstanissakin on vain rajallinen määrä ihmisiä ja niistä rajallinen määrä käyttää puhelinta. Sovelluksen kokonaislukuja (MAU/DAU) katsoessa kasvulukemat tulevat varmasti olemaan siis paljon pienempiä jatkossa. Sovelluksen sisällä on kuitenkin huomattavia kasvumahdollisuuksia, kuten esimerkiksi Kaspi Travel on näyttänyt. Myös verkkokaupan kasvu uusille tuotesegmenteille ja uusien kauppiaiden tulo palveluun on edes auttanut kasvua niin menneisyydessä kuin varmasti tulevaisuudessakin.

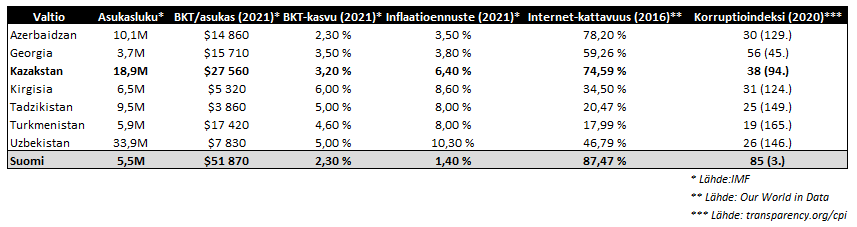

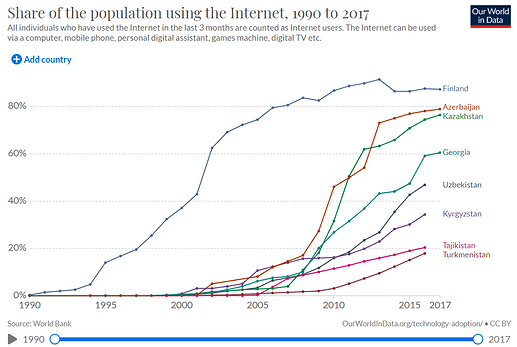

Johto on myös aiemmin ilmoittanut keskipitkän aikavälin tavoitteekseen laajentua muihin läheisiin maihin, joita mahdollisesti ovat: Azerbaidzan (10M asukasta), Georgia (10M), Kirgisia (6,5M), Tadžikistan (9,5M), Turkmenistan (6M) ja Uzbekistan (33,5M). Näistä Azerbaidzaniin on varmasti tarkoitus laajentua ensimmäisenä suuremminkin. Vuonna 2019 he hankkivat sieltä jo esim. autokaupan, uusien ja käytettyjen tavaroiden myyntipaikan sekä kiinteistön myyntialustan. Hienoa oli lukea, että nämä Azerbaidzanin toiminnot olivat kannattavia jo saman vuoden aikana. Muihin valtioihin laajentumisessa on kuitenkin myös huomattavat riskit, vaikka oletettavasti kulttuurillisesti uskoisin lähivaltioiden sopivan hyvin samaan muottiin.

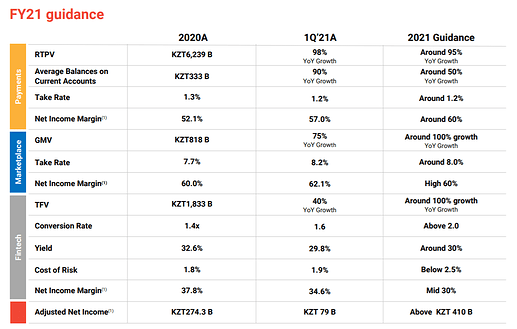

Johdon tämän vuoden nettovoittoennuste, jota nostettiin juuri Q1-raportin yhteydessä, on tällä hetkellä ”yli 410 mrd. tengiä”. Tällä ennusteella tulevan vuoden P/E tulisi olemaan hitusen alle 18, joten ihan hirveän suurta kasvua ei tämä edes tulevaisuudessa tarvitse kertoimien ollessa melko neutraalit. Alla kuva kaikista tämän vuoden ohjeistuksista. Varsinkin RTPV (Revenue-generating total payment value), GMV ja TFV kaikki kasvavat melkein 100 % verrattuna vuoteen 2020. Tiettyjen normaalien tunnuslukujen (ROE yms.) tulkinta on hieman hankalaa, sillä Kaspi toimii osittain pankkina/luottolaitoksena, mutta samalla myös esim. sovellustarjoajana. DCF-analyysiä en ole jaksanut (ainakaan vielä) kyseisestä firmasta vääntää, mutta ehkä sekin joskus voisi luonnistua.

Entä riskit?

Ensimmäisenä voisi tietysti nostaa esiin itse toimintavaltion, Kazakstanin. Kazakstan on erittäin reguloitu valtio, eikä ole mitään vakuuksia siitä, että Kaspin asema nykyisenä ”koko valtion digitalisoijana” pystyisi jatkumaan nykyisellään. Vaikka yritys onkin listattu Lontoon pörssiin, on kirjanpidolliset kommervenkitkin aina mahdollisia, kun toimitaan kehittyvissä valtioissa. Forbes on myös kirjoittanut jutun firman omistajuussuhteista otsikolla: The Two Billion Dollar Mystery Behind The Ownership Of London-Listed Kazakh Fintech Kaspi.

Kazakstanin valuutta tengi on myös viimeisen kymmenen vuoden aikana devalvoitunut suuresti suhteessa dollariin, jossa firma noteerataan pörssissä. Vuoden 2015 lopulla tengi kuitenkin asetettiin kellumaan, jonka jälkeen muutos on ollut hieman pienempää, joskin pientä arvonalenemista on tapahtunut myös sen jälkeen. Vastaavanlainen kehitys tulevaisuudessa voisi mahdollisesti syödä huomattavan osuuden potentiaalisista tuotoista.

Kilpailukenttää katsottaessa samanlaisia ”one-in-all”-palveluja ei ole Kazakstanissa tarjolla (?). Jokaisella toiminta-alueella on kuitenkin omat kilpailijansa ja varsinkin Payments- ja Fintech-sektorilla Kaspi kilpailee erinäisten pankkien kanssa maksupalveluiden ja lainojen välittäjän roolista. Marketplace-alueella kilpailijana yleisesti kaikki muut myyjät heidän tuotesegmenteissään. Suurin osa esimerkiksi Amazonin tuotteista ei ole kuitenkaan esimerkiksi toimitettavissa Kazakstaniin, enkä ainakaan ole löytänyt mitään haluja alan jäteiltä sinne laajentua.

Pientä yhteenvetoa

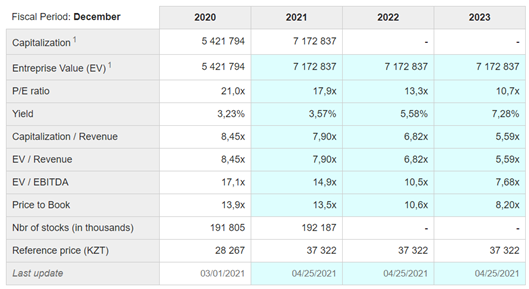

Viime vuosien kasvu on ollut kovaa niin markkinalla kuin varsinkin Kaspilla markkinan sisällä. Kertoimet ovat tämän vuoden ennusteiden toteutuessa melko neutraalilla tasolla, joskin valtion ja toimialan vuoksi voitaisiin niitä pitää hieman korkeanakin. Tuleva kehitys tulee riippumaan osittain nykyisten liiketoimintojen kasvusta, uusien segmenttien lanseerauksesta liiketoimintojen sisällä ja mahdollisesti kokonaan uusien liiketoimintojen tai maantieteellisten alueiden lanseerauksesta. Analyytikkojen ennusteet marketscreenerin sivulta poimittuna:

Ja vielä osingosta kiinnostuneille, yrityksen tarkoitus on maksaa vuosittain osinkona vähintään 50 % nettotuloksesta. Viimeksi maaliskuun lopussa se maksoi hieman yli $2 osingon, joka nykykurssilla vastaa n. 2,2 % osinkotuottoa. Kazakstanilla ja Suomella on voimassa oleva verosopimus, jonka mukaan lähdevaltio voi maksimissaan verottaa 15 % osingon kokonaismäärästä. Lontoon pörssissä listatut osakkeet ovat kuitenkin talletustodistuksia, GDR:iä (Global Depositary Shares), joten jos joku näihin enemmän perehtynyt osaisi sanoa, vaikuttaako nämä jotenkin verotukseen, kun osa osakkeiden oikeista omistajista on venäläisellä pankilla, osa johtoryhmällä ja mitä vielä, heh.

Linkkejä

Q1-presentaatio

Q1-raportti

IPO prospectus - “hieman” tuhdimpi paketti viime lokakuulta (2020)

Nopea katsaus Kaspiin ja markkinaan - lehtiartikkeli

Tämä oli ensimäinen ketjuavaukseni, joten parannettavaa varmasti löytyy, mutta toivottavasti tämä avasi hieman Kaspin liiketoimintoja. Parin tyypin olen tätä nähnyt jo ostavan, joten toivotaan että saadaan vähän keskustelua tästäkin firmasta. Itse omistan yrityksen osakkeita.