Jos pystyit sitä ostamaan ja se näkyy aktiivisena salkussa, silloin se ei ole knockannut. Esim. jos öljyn hinta on käynyt kyseisen turbon kaupankäyntiajan ulkopuolella knockitason alapuolella, mutta noussut sen yläpuolelle ennen kaupankäynnin käynnistymistä aamulla, niin lappusi on edelleen aktiivinen.

Se näkyy kyllä salkussa, mutta sitä ei voi myydä, eikä sitä noteerata. Soitin aspaan ja sieltä selvittävät asian. Paperi oli knokannut jo reilusti aiemmin, mitä sen ostin, että luultavasti kauppa mitätöidään.

Tästähän on spekulaatiota niiden osakkeiden kohdalta, jossa osaketta shortattu vahvasti ennen optioiden vanhenemista, että saattavat ottaa pientä pomppua, kun shortit suljetaan optioiden erääntymispäivänä. Tuo spekulaatio pohjautuu siihen, että osake shortataan juuri ennen optioden vanhenemista tietyn hinnan alle MM toimesta, jotta optiot vanhenevat arvottomina. En sitten tiedä, onko tällaisesta todisteita paljonkaan olemassa. Esim. SPAC-puolella itse kiinnitin huomota THCBn kanssa siihen, että edellisinä päivinä on IBsta lainattu huomattava määrä osakkeita (n. 1,5 miljoonaa) ja siellä lainakorko on vain 5% päälle. Tänään kun 15 taalan callet vanhenee arvottomina, seurailen mielenkiinnolla, josko kurssiin syntyy nousupiikki ja shortteja suljetaan reippaammin. Tuo tukisi tosiaan spekulaatioita.

Myin juuri Nordnetissä osakkeita euroilla. Voinko vaihtaa kyseiset eurot valuttatilien kautta norjan kruunuiksi heti vai täytyyko minun odottaa kaupan selvityspäivää, jotta en joutuisi maksamaan korkoa?

Pohjoismaissa täytyy odottaa T+2 päivää ennen vaihtoa. Muuten menee korko, eli täytyy odottaa selvityspäivään.

Voit ostaa heti norjan kruunuilla, antaa valuuttatilin mennä miinukselle ja tehdä vaihdon t+2 ilman korkoseuraamuksia. Nordnet suosittelee itsekin että valuutanvaihto tehdään vasta aikaisintaan t+1 jotta näkee myös välityspalkkion.

Olen viime viikot opetellut liukuvan stop lossin käyttöä ja mietteet ovat hieman ristiriitaisia.

Plussat:

-helppo tapa rajoittaa tappioita

-saat poistettua tunnepitoiset päätökset myynneistä

Miinukset:

-kaikki on mekaanista, joten voit huomata olevasi entinen omistaja vaikka syy kurssilaskuun olisi tilapäinen

Mitä sanoo kokeneemmat, käytättekö stop losseja, jos niin millaisia ja millä perusteilla?

Oma tyyli on vielä hieman hakusessa, tällä hetkellä osakkeesta riippuen liukuva stop loss on 10-30% ja myyntihinta 0,1-5% aktivoinnin alle. Mitä heiluvampi osake, sitä löysemmät rajat ja oikein rakkaissa lapuissa rajoja ei ole ollenkaan.

En käytä stoppareita, koska en treidaa. Siellä varmasti todella oleellisia.

Olen nähnyt ihan ok perusteluita stop lossien käytölle myös long-salkkuihin, mutta en silti lämpeä yhtään ajatukselle.

Miksi? Minulla ei ole mitään tarkoitusta päästää verottajaa tahi välittäjää useimpien sijoitusteni kimppuun vielä toivottavasti vuosikausiin. Omistan myös lappuja, jotka ovat silloin tällöin aika volatiileja ja alttiita heilumisille. Myös ylilyönnit ja väärinymmärrykset esim. uutisiin ja tiedotteisiin ovat aina mahdollisia ja arvioin mieluiten itse lopullisen päätöksen silläkin uhalla, että pahin vahinko olisi jo ehtinyt syntyä.

Hyvä näkökulma tuokin. Toki riippuu varmaan niin ihmistyypistä ja kokemuksesta että onko myyntipäätöksen teko helppoa sekä onko päätös itselle oikea. Stop lossilla poistaa näppärästi putoava puukko efektin, mutta näpeilleen voi toki saada siinäkin.

Unohdin tosiaan myös sijoitustyylin vaikutuksen. Näin alkutaipaleella yrittää osittain metsästää niitä nopeasti kasvavia yrityksiä, jolloin varmasti sekä tyylistä että kokemuksesta johtuen virheiden mahdollisuus kasvaa.

Lisättäköön, että luotan kovasti omistamiini yhtiöihin, ja uskon jokaisen olevan tulevaisuudessa merkittävästi arvokkaampi. (Vaikka olettaen olenkin jonkin suhteen väärässä, mutta sellaista on sijoittaminen).

Näillä ajatuksilla on helppo holdailla vaikka vähän ajeltaisiinkin vuoristorataa. Lottolappuja jos omistaa niin sitten voi toki mietityttää, tai jos ei ole tarpeeksi hyvin perehtynyt omistamiinsa yhtiöihin (jolloin ne voivat tuntua lottolapuilta ![]() )

)

Minusta on sietämätön ajatus, että mekaaninen stop loss myisi jonkin sijoitukseni ja siitä ajan myötä tulisi jonkin sortin mega-compounderi. Tulisi aika kalliiksi, sillä jäisin varmaan imemään peukaloa tuollaisen myynnin jälkeen.

![]()

Sen verran heitän vielä haastetta, että millä sitten määrität että koska yhtiöstä luovut? Esimerkiksi kurssi laskee 100 -->70 eli 30%. Paluu 70 -->100 vaatii 42,8% kurssinousun.

Millä todennäköisyydellä tuollainen sitten nähdään, riippuu kovasti yhtiöstä. Itse pohdin tuossa sitä, että kuinka maksimoida tuotot ilman turhaa vatkaamista mutta silti pääoma suojaten.

Yleensä on jonkin sortin löyhä teesi kustakin yhtiöstä. Seuraan enemmän sen liiketoiminnan tarinaa ja lukuja, ja teen myyntipäätökset niiden perusteella, en niinkään kurssimuutoksen.

Jos meinaa millään yksittäisellä osakkeella tehdä todella isosti voittoa, on muuten isotkin pudotukset käytännössä varmoja. Johan yhteen voittokulkuun mahtuu jo joku yleinenkin markkinapaniikki lähes väistämättä.

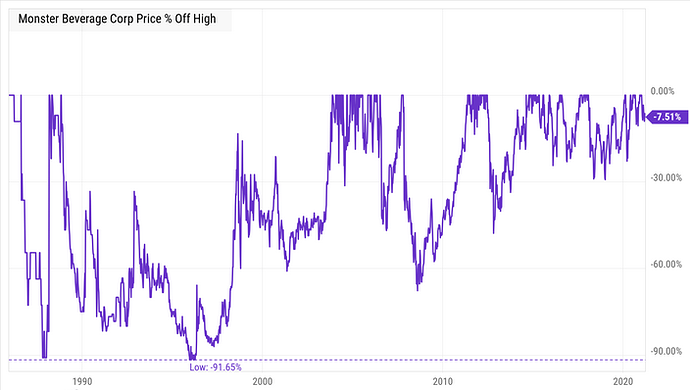

Kirsikan poimintaa (onhan Monster viimeisen 30 vuoden ajalta yksi parhaiten, ellei parhaiten tuottanut osake koko maailmassa):

Aika helkutin kalliiksi olisi tullut stop loss, ja monesti! (Ei sillä että kykenisikö tällaista “manuaalisestikaan ajamaan”, hyvin harva pystyy. Ultimaattinen diamond hands, molempiin suuntiin) ![]()

En kuvittele ikinä osuvani tällaiseen yhtiöön, mutta toisaalta en olisi halunnut, että stoppari olisi kiskonut mun Qt:t tai Remedytkään mäkeen kun niissäkin on rajujen nousujen välillä ollut isompiakin jäähdyttelyjä.

Tämä on nyt vain yksi tapa ajatella, ja se ei ole mikään oikea tai väärä. Toisille sopii jokin muu tyyli ![]()

Hyviä pointteja jälleen ![]() Tuossa nojataan todella reilusti yhtiön potentiaaliin, mikä varmasti toimii jos taitoa poimia oikeat yhtiöt riittää.

Tuossa nojataan todella reilusti yhtiön potentiaaliin, mikä varmasti toimii jos taitoa poimia oikeat yhtiöt riittää.

Pyrin taas sotkemaan vähän matematiikkaa ja todennäköisyyksiä mukaan. Otetaan 100 yhtiötä, joiden kurssi laskee vaikka sen 30%. Moniko näistä nousee takaisin ja kattaako se keskimääräinen nousu laskun todennäköisyydestä johtuvat kulut? Ehditäänkö tiukoilla stoppareilla ja kohdetta vaihtamalla tehdä enemmän tuottoa kuin vuosia holdaamalla yhtiön potentiaaliin uskoen ![]()

Äh, mitä enemmän perehtyy, sitä paremmin ymmärtää, kuinka vähän lopulta tästäkään asiasta ymmärtää…

Minun ei onneksi tarvi esittää viisasta niin kysyn hieman epämääräisen kysymyksen. Vastaasi tulee osake, joka sopii mukavasti strategiaasi. Strategiasi on esim löytää pitkänajan sijoituksia mielellään jonkinlaisilla kilpailueduilla. Uskot että osake on mahdollisesti tämmöinen. Tämän hetkinen arvostus on kuitenkin hieman kireä makuusi ja lyhyen aikavälin realistinen tuotto-odotus on inan oman tuottovaatimuksesi alapuolella. Mitä teet, ostat jokatapauksessa edes aloitusposition, niin varmistat kyydissä pysymisen ja olet mukana positiivisissa yllätyksissä, vai odottelet kärsivällisesti ostoa edes pienellä turvamarginaalilla, määrittelet esimerkiksi maksimihinnan tai arvostustason, jonka olet valmis hyväksymään, tai jotenkin muuten määrittelet sinulle sopivan turvamarginaalin osakkeen sen hetkisillä spekseillä, niin varaudut myös riskien realisoitumisiin? Jokainen toivottavasti tietää, että turvamarginaali on sijoittamisessa tärkeimpiä asioita. Kärsivällisyys on myös menestyvän sijoittajan parhaimpia ominaisuuksia ja onhan se yksi hengen hedelmä, mutta vaarana on ettet saakaan osaketta salkkuusi. Hieman ympäripyöreä kysymys mutta silti mielenkiinnolla kysyn muiden ajatuksia.

Kuullostat arvosijoittajalta. Odota pientä korjausta ja sitten avaus possa sisään,: Buy the dip vahvemmin. Aika on paras kaveri noilla näkemyksillä ![]()

Tuossa tapauksessa minulta jää osto tekemättä ellei sitä turvamarginaalia ilmaannu, sen verran varovainen olen enkä näe heikkoa tuotto-odotusta riskin arvoiseksi. Olen omalla lyhyellä sijoitusurallani kokeillut molempia taktiikoita, että nostan riskitasoa ja hyppään mukaan kalliimmalla ja se voi toimia joskus ja silloin tulee tietenkin hyvä fiilis, mutta sitten kun se ei toimikaan niin… Olen huomannut että pystyn tekemään yleisesti järkevämpiä ratkaisuja ja pysymään rationaalisena kun pidän taktiikan enemmän puolustus kuin hyökkäysvoittoisena. Sitten jos se lasku yllättääkin niin voi olla että alkuperäiset ajatukset ja suunnitelma heittääkin häränpyllyä ja huomaa ettei ollutkaan niin valmistautunut tähän tilanteeseen kuin luuli.

Samaa mieltä. Mieluummin tarkkailen ja odotan sopivaa ostopaikkaa. Olen aiemmin liian monesti hypännyt kyytiin, koska FOMO. Nykyään tutkin ja pohdin ja kun ostan, niin holdaan. Voihan holdissa olla myyntirajakin.

Pitää itselleen ratkaista turvamarginaali eikä toivoa, että kurssi nousee. Pitää tietää, että kurssi nousee. Tarkoitan tällä sitä, että taustatyö on tehty niin hyvin, ettei ole pelkoa kurssin putoamisesta, koska liiketoiminta on niin hyvällä mallilla. Jo jos kurssi putoaa tällaisten tutkimusten jälkeen, niin sehän on vain hyvä. Otetaan esimerkki. Qt group tarjosi hyvällä liiketoiminnalla ostopaikan 72 eurossa. Nyt ostopaikkaa ei enää ole, vaikka kurssi nousisi 150e loppuvuoden aikana. Turvamarginaalia ei 72 e kohdallakaan välttämättä ollut mutta oli sitä huomattavasti enemmän kuin 90 e kohdalla, missä se oli käynyt aiemmin. Ja huomataan, että itse firmaan liittyviä huonompia uutisia ei ollut tullut. Tottakai firman arvo voi pudota enemmänkin mutta sitten pitää jo miettiä, että kun EPS nousee jatkossa, niin mihin kurssi voi pudota että osto on täydellisen hyvä ajoitus. Tällaisen firman selkeä näkymä kertoo turvamarginaalin määrän. En maalaile mitään ruusuista kuvaa millekään firmalle, koska haluan kyseenalaistaa kaikki. Tällä suojelen itseäni riskeiltä.

Yllä on juuri hyvin kuvattu tilanne kuinka seurata ja ostaa. Itse aloin seurata Citycon liian myöhään coronan jäljiltä. Koin olevani kiinnostunut yrityksestä ja kirjoitin exceliin, että osta 7,00 eurolla jos kurssiin muutoksia. No kuukausia myöhemmin, PAM, kurssi tippui 8,1 eur → 7,09 eur, vaikkei markkinassa itsessään tapahtunut mitään. Yksi odottamaton ylimyynti. En päässyt ihan tavoitehintaan, mutta halvin erä ostettu 7,10 eur sisään. Olen tyytyväinen, että olin asettanut selvän tavoitehinnan ja maltoin odottaa sen toteutumista. Aika näyttää miten käy, mutta pitkään pitoon ostettu.

Hyviä vastauksia, kiitos siitä. Ajattelin, että en ole varmasti ainoa, joka kamppailee kyseisen asian kanssa. Skipatakko turvamarginaali vai ei, jos muut ehdot täyttyvät osakkeesta?

David Sklansky, suuri pokeriteoreetikko, on kehitellyt pokerissa termin ”täydellinen strategia”, eli teoreettisen strategian, missä pelaaja tekee matemaattisesti aina odotusarvoisesti täydellisen ratkaisun. Strategia on pitkässä juoksussa voittamatonta puolustuspeliä, ja luonnollisesti tämmöistä strategiaa ei ole muualla kuin mielikuvituksellisessa matematiikkamaassa. Sitten on ”optimistrategia”, missä lähdetään säätään täydellistä strategiaa sen mukaan, miten muut pelaavat. Se voi olla jopa aggressiivista hyökkäystä, ja siinä tehdään tahallisesti virheitä, joita vaihdetaan vastustajien isompiin virheisiin.

Voiko tämä ajattelu päteä sijoittamisessa? Täydellinen strategia: pidät turvamarginaalin läsnä ostoissa. Pidät käteispainon aina turvallisen kokoisena. Pidät omasta tuottovaatimuksesta pääosin kiinni. Sijoitat hyvään liiketoimintaan, minkä tunnet kuin omat taskusi, järkevällä hinnalla, vaikka toinen rikastuu ostamalla höpönlöpön-firmoja, koska pitkässä juoksussa ”fundamentit jyrää”. Mutta optimistrategia: lähdet säätämään tätä täydellistä strategiaa nykyisen markkinan ja maailmanmenon mukaan. Löysän rahapolitiikan aikaan hieman tingit turvamarginaalista, vähennät käteispainoa, jne. Sitten kun kaikki ovat juhlissa mukana tai juhlat ovat loppumassa, myyt vähin äänin osakkeita fomottajille ja nostat käteispainoa taas salakavalasti. Jos oikein optimia haluat, alat shortata huojuvia hypejä.

Toisaalta, näkisin että kärsivällisyys ja hyvän ostopaikkojen odottaminen on se mitä fundamenttisijoittajalta vaaditaan. Toisaalta sijoittajalta myös vaaditaan strategian mukautumista pitkässä aikavälissä. Voisin kuvitella, että on olemassa myös sijoittamisessa tämmöinen ”täydellinen strategia”. Sillä ei välttämättä biitata indeksiä joka vuosi, mutta se on pomminvarma ajasta ikuisuuteen. Warren Buffettkaan ei noudata ”täydellistä strategiaa” vaan optimoi hieman sitä aina tarpeen vaatiessa. En osaa ainakaan itse sanoa, mikä voisi olla nyt se ”optimistrategia”, joten parempi eliminoida oman tietämättömyyden tuomat riskit niin ajoittamisen kuin myös fundamenttien suhteen, ja pitää ainakin kiinni siitä turvamarginaalista? Tiedän, etten tiedä mitään - kukas niin sanoikaan…

Ymmärrän taas paremmin kun Seppo Saario sanoi, että suurimmat rahat tekee ne jotka osaavat kuunnella markkinoiden musiikkia (=eli osaavat muuttaa strategiaansa markkinoiden mukaan). Oliko tuossa mun ajatuksenjuoksussa mitään mieltä? Ainakin itse koen, että tässä aiheessa minulla on paljon purtavaa…

Käteinenkin on sijoitus, joten et voi oikein pitää omasta tuottovaatimuksesta kiinni ja samanaikaisesti istua valtavan tuottamattoman käteiskassan päällä.

Toki jos käteisellä on eri tuottovaatimus kuin muilla sijoituksilla, niin silloin tuo voi toimia. Jatkuvan käteisposition pitäminen laskee tuotto-odotusta, joka voi tietysti olla ok, jos se sopii omaan strategiaan.

Käteisen voi tietysti vaihtaa velkalimiittiin. Eli normaalitilanteessa kaikki käteinen on töissä, mutta velkarahaa otetaan käyttöön vain poikkeuksellisen houkuttelevissa tilanteissa. Tällöin ei ole jatkuvaa käteisjarrua, mutta on kuitenkin ostovoimaa hyödyntää parhaat paikat.

Oma riskinsietokyky ratkaisee ja minun kommentteja värittää katastrofaaliset yritykset ajoittaa markkinoita ja liian suurien käteispainojen turmelemat historialliset tuotot. Siksi nykyään pyrin olemaan 100% osakepainossa ja jos indeksit tyyliin puolittuu voin harkita velan hakemista asuntoa vastaan. (Enkä todellakaan sano, että oma tapani olisi optimaalinen. Halusin vain kiinnittää huomion käteisen tuotto-odotukseen.)