Eiköhän eri asioista Verneri puhu noissa. Ensimmäisessä puhe ohjauskoron huipuista, jälkimmäisessä jvk-markkinan korkohuipusta.

Minä olen aloittelija näissä sijoitusasioissa ja koitan oppia joka päivä uutta tähän harrastukseen liittyen. Yhteen kysymykseen en osaa kuitenkaan järkeillä ratkaisua. Kuinka kokeneemmat konkarit määrittelee sopivan myyntihinnan osakkeelle? Esimerkiksi osake x on viimeisen 10vuoden kuluessa sahannut väliä 6€-12€. Jos nyt ostan OST:lle osaketta dipistä 7€, kannattaako minun myydä osake tuolla ATH hinnoissa vai pitää salkussa toivoen että se vielä rikkoo joskus tuon maagisen rajan, vaikka siihen menisi 15vuotta? Mitään takeitahan ei ole että osake enää kodin kipuaa takaisin tuonne 12€ lukemiin. Tyylejä on tietysti monia ja jokaisen täytyy löytää se oma sijoitussuunnitelma mutta tämä on asia joka kumpuaa mielen päälle tasaisin väliajoin. Oletetaan että yrityksen toimintaympäristössä ei tapahdu mitään suuria mullistuksia tänä aikana.

En viitsi avata uutta ketjua, joten laitan tähän. Löytyykö jostain Helsingin pörssin yhtiöstä listaa jossa olisi listana nettovarallisuudet velkaisimmat ja varakkaimmat yhtiöt?

Vastaan vaikken mikään konkari olekkaan. ![]()

Riippuu yrityksestä. Harvoinpa yritys ei kehity mihinkään suuntaan ja jatkaa staattisena kuluineen/tuottoineen. Osakkeen hinta tuskin nousisi takaisin ATH hintoihin jos ei mitään tapahdu. Voi tietty olla että 15v ei edes riitä päästäkseen takaisin ATH. Kannattaa miettiä mikä on oma tuotto vaade. Riittääkö osingot tms.

Esim melko tasainen coca-cola mörni aika pitkään 2000-2010 ja siitä silti jatkanut nousua.

Jos yritys suoriutuu hyvin ja saavuttaa takaisin esim just tuon -50% ATH niin voi ehkä miettiä miltä näyttää tulevaisuus firman kannalta. Onko hyvä meno jatkumassa, jotain muuta hyvää tulossa? Ehkä ei kannata myydä jos oot ostanut 7e ja osake painelee 12e. Jos näkymien pitemmälle pohtiminen on hankalaa/epävarmaa niin voihan sitä esim kotiuttaa osan voitoista pois ja myydä esim vaikka puolet pois. Aika harvoin kukaan pystyy ennustaa/ajoittaa myyntejä ja ostoja juuri syvinpiin/korkeimpiin huippuihin.

Suurin osa löytyy Inderesin analyyseista, tunnuslukuvertailusta.

Kauppalehdellä on myös omia työkaluja, mutta taitaa vaatia tilauksen.

Ja tämä ketjuhan on tälle kysymykselle oikea paikka.

Löytyykö jostain Helsingin pörssin yhtiöstä listaa jossa olisi listana nettovarallisuudet velkaisimmat ja varakkaimmat yhtiöt?

Itse taas en uskaltaisi antaa rahoja toisen osapuolen hallittavaksi koska todennäköisesti saisin sillä tavalla pienemmät tuotot suuremmilla kuluilla.

Itse tekisin myös jotain tällaista:

Aloittavan kysymyksiä hajauttamisesta, itseäni suuresti kiinnostava aihepiiri, siksi kysymyksiä on paljon.

Millaisen painoarvon annatte hajauttamiselle sijoituksissa? Onko toimiala-, maantiede vai ajallisella hajauttamisella suurin painoarvo, vai onko kaikilla vaikutus? Jos esim omassa sijoittamisen suunnitelmassa on hajautuksella toimialoittain niin, että yksi toimiala max 20% salkun kokonaisuudesta, mitäs kun tulee joku tolkuton dippi mutta “toimialasi” on jo täynnä? Jättääkö väliin koska stragediassani niin on, vai ottaako dipistä “sisään” mentaliteetilla, korjataan painotus myöhemmin. Hajoittaako toimialojen lisäksi ne vielä defensiivisiin ja syklisiin? Entäpä rahastojen suhde suoraan osakkeisiin? Rahastoista voisi tietysti kerrata kaikki ed kysymykset.

Hajauttamisen syvällinen idea on jakaa omaisuus niin ettei mikään yksittäinen vastoinkäyminen tuhoaisi koko taloutta. Jos on olemassa jokin tekijä joka tuhoaisi koko taloudellisen tilanteen, silloin omaisuus ei ole hajautettuna sitä tekijää vastaan. Pitää siis miettiä miltä haluat suojautua. Esimerkiksi tuo mainitsemasi toimialahajautus: sijoittamalla useampaan samalla toimialalla toimivaan yhtiöön hajautat riskiä siitä että olisit valinnut huonon yhtiön, mutta et sitä riskiä että jokin koko toimialaa koskeva riski toteutuu. Defensiivinen / syklinen jako viittaa siihen onko yhtiöiden liiketoiminta altis suhdanteiden muutoksille. Paljon syklisiä yhtiöitä sisältävä salkku heiluu suhdanteiden mukana voimakkaammin.

Jos salkkusi on osakkeita ja käteistä, osakkeiden laskiessa salkun osakepaino laskee. Jos haluat pitää kiinni osakeallokaatiosta, tämä olisi merkki nostaa osakepaino takaisin sille tasolle jolla sen pitäisi olla. Osakkeiden noustessa vastaavasti osakepaino kasvaa. Tämä on aika mekaaninen tapa suhtautua hajauttamiseen. Rahastossa saat valmiin hajautuksen.

Oma salkkuni on varsin keskittynyt. Se koostuu tällä hetkellä 4 yhtiöstä joista 2 on varsin suhdanneherkkiä. Viime viikolla salkun arvo laski -5 %. Indeksisijoittaja olisi selvinnyt vähemmällä, koska S&P 500 indeksi laski vain -1 %. Heikko hajautus osakkeissa kasvattaa siis lopputulosten hajontaa.

No jos tässä katsotaan ihan vaan lähihistoriaa, niin maantieteellinen hajauttaminen (missä firman pääkonttori, toiminnot, raaka-aineet, tuotanto, asiakkaat ja vähemmässä määrin missä pörssissä listattu jne) on, varsinkin sen puuttuessa, saattanut aiheuttaa melkoista romahdusta.

Toimialahajautuksen puuttuminen myöskin on aika moneen otteeseen voinut tehdä tosi pahaa jälkeä salkkuun tällä vuosituhannella.

Ajallinen hajautus riippuu ihan sijoittamiseen käytettävissä olevien tulojen ajallisesta jakaumasta. Kaikkein parhaiten ajoitusriskiä välttää, kun aloittaa sijoittamisen ennen kuin sukanvarteen on ehtinyt kertyä mitään, ja sijoittaa joka kuukausi sen mitä jää pakollisten menojen jälkeen yli.

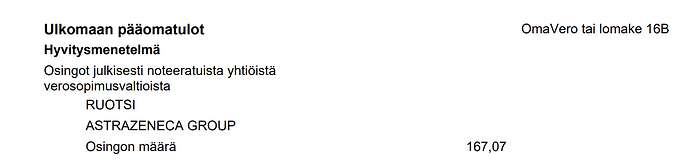

AstraZeneca on Brittiläinen yritys joten verotus menee sen mukaisesti. Koska Britannia ei ole enää EU-maa, niin onko osinkojen suhteen jotain huomioitavaa? Nyt saaduissa osingoissa ei ollut suoraan vähennetty mitään.

Mikä on kustannustehokas tapa uudelleensijoittaa osingot? Käsittääkseni on hyvä ostaa sitä yritystä takaisin, joka osingot maksaa, mutta entäs Ruotsin suhteen. Saan sieltäkin osinkoa, mutta OP:lla ei ole enää 1% ostokuluja Ruotsin osalta, vaan minimi on se 7e. Jos saan 100e osinkoa, niin ei varmaan kannata ostaa takaisin saman firman osakkeita, kun kulut karkaa käsistä. Joten miten sijoittaisitte tässä tapauksessa? Kaikki osingot yhteen Ruotsin firmoista vai Suomalaisten firmojen osakkeita tilalle, mahdollisesti osinkodipissä?

Osingoista tullut raha on ihan samanlaista kuin muualtakin tullut. Niillä voi ostaa samaa osaketta, eri osaketta tai vaikkapa olutta, mikä nyt parhaalta vaihtoehdolta tuntuu. Ostoksen kustannuksiin rahan lähde ei vaikuta.

Ei tämä ole millään tavalla selviö. Sijoitukset tulee tehdä tuottaviin kohteisiin.

Vastasin tähän ketjuun, koska kysymys ei koske varsinaiseti Sampoa yhtiönä.

Kun Mandatum eriytetään, Sammon laskennallinen arvo laskee Mandatumin arvon verran, ja otaksun, että pörssikurssi tulee heijastamaan tätä.

Splittauksesta: osakkeiden määrä moninkertaistuu, ja niiden arvo käytännössä jakautuu vastaavasti. Kun esim. Incap jakautui, Nordnetissä osakkeiden ostohinta jakautui myös, mutta saattaa olla, että minun piti korjata sitä kuitenkin käsin. Verotuksellisestikaan tällä ei ole merkitystä, sillä verokarhu katsoo tuota jakautunutta ostohintaa.

Kyllä Nordnetin pitäisi hoitaa nämä automaattisesti oikein.

Olisin heidän asiakaspalveluun yhteydessä, jos eivät ole hoitaneet oikein.

Tämä kyllä riippuu vähän palveluntarjoajasta, kaikilla eivät nuo päivity oikein. Itse olen kokenut helpommaksi päivittää nuo itse.

Osittaisjakautumisessa on huomioitavaa, että jakautuva yhtiö ei itse määritä sitä kuinka hankintahinta määräytyy vaan tämä linjaus tulee verottajalta. Yleensä näissä menee joitain kuukausi eli ei ole heti jakautumisen jälkeen käytettävissä. Saattaa hyvinkin olla, että tässä Sammon tapauksessa tämä hintajako voi olla käytössä virallisesti vasta 2024.

Ihan vaan esimerkkinä F-securen jakautumiseen liittyvä ohje.

Näin esim. Nordealla. Eivät päivitä antien (paitsi Nordean järjestämän) eikä splittien hankintahintoja. Splitin tapauksessa Nordealla ei edes itse voi päivittää alkuperäisten osakkeiden hankintahintaa, ainoastaan uusien.

Siksi mainitsin Nordnet, ja kysyjällä oli myös Nordnet.

Nordnetissä voi päivittää itse yhden osakelajin keskihinnan salkusta, mutta se ei sitten tietenkään automaattisesti korjaudu kun teet samaan osakkeeseen ja salkkuun myöhemmin ostoja tai myyntejä. Eikä tuo päivitetty keskihinta mene veroraportteihin.

Lisäksi heille voi erillisellä lomakkeella toimittaa hankintahintojen korjauksia, jos tieto puuttuu, mutta näistä menee toimenpidepalkkio.

Kun kerrot että sinusta helpompi päivittää itse, olisi syytä kertoa myös mitä välittäjää tarkoitat.

Nämäkin päivittyvät Nordnetillä automaattisesti, kunhan vain tieto verottajalta tulee.

Ainakin siis kotimaisissa osakkeissa näin.

Itse Nordnetin käyttäjänä ajoista kun Nordnet osti eq onlinen välityspalvelut (ja sitä ennen toisen välittäjän, jonka toiminnot eq online aikoinaan osti).